Khi mọi người nói về giao dịch trên thị trường bằng cách sử dụng rô bốt, họ thường đề cập đến khái niệm “giao dịch theo thuật toán”. Các thuật toán cổ điển dựa trên giá cả, thời gian và khối lượng. Chúng trình bày chi tiết thời điểm mua và bán và có thể bao gồm phân tích biểu đồ, biến động, chênh lệch giá hoặc xu hướng giá. Các ngân hàng đầu tư và quỹ đầu cơ lớn chi hàng triệu đô la hàng năm cho việc phát triển các thuật toán giao dịch. Để tạo ra, các nhà toán học, vật lý, kỹ sư có bằng cấp cao sẽ tham gia - những người như vậy được gọi là quants.

Các câu lệnh mô tả thuật toán cho một giao dịch sử dụng lý thuyết xác suất. Họ tính toán xác suất giá tương lai sẽ tăng hoặc giảm trong một phạm vi cụ thể dựa trên phân tích chuyển động giá trước đó. Quants chỉ tạo ra một thuật toán - chúng lập trình các quy tắc cho các thông số mong muốn của giá cổ phiếu, thời gian thực hiện lệnh và khối lượng của nó. Bản thân giao dịch được thực hiện bởi một hệ thống tự động, thường được gọi là rô bốt. Người giao dịch Algo có thể kiểm soát công việc của rô bốt hoặc họ có thể không.

Có một chút trùng lặp giữa các thuật ngữ "Số lượng" và "Nhà giao dịch thuật toán". Quants giải quyết cụ thể với Tài chính Định lượng, một lĩnh vực toán học ứng dụng. Chúng tôi sẽ không đi sâu vào chi tiết, nhưng bạn có thể xem trang Wiki này để có lời giải thích phù hợp:Tài chính toán học - Wikipedia. Bạn có thể nói rằng nguồn gốc của nó là từ công thức định giá Quyền chọn Black Scholes cũ. Tài chính Định lượng rất hữu ích để xác định rủi ro.

Nhà giao dịch thuật toán là người có hệ thống giao dịch được xác định rất rõ ràng dựa trên các quy tắc rõ ràng. Chúng tôi sẽ gọi ai đó là nhà giao dịch nếu họ dành nhiều thời gian hơn để tìm nguồn dữ liệu thị trường hiện tại và quản lý một bộ thuật toán. Bật hoặc tắt chúng hoặc điều chỉnh các kích hoạt và giới hạn của chúng để đáp ứng với dữ liệu thị trường hiện tại hoặc các trình điều khiển khác.

Nếu đã đến lúc tự động hóa giao dịch

Giả sử rằng sau trải nghiệm của bạn trên thị trường chứng khoán (hoặc thậm chí với tiền điện tử), bạn muốn tiến xa hơn vì quyết định rằng “kiểm soát thủ công” không còn hiệu quả nữa và bạn sẽ tự động hóa những ý tưởng sáng tạo của bạn và biến công việc thành thứ gì đó công nghệ hơn.

Ngay tại thời điểm này, một câu hỏi được đặt ra, đó là:các giải pháp hiện có để tạo và phản hồi các ý tưởng giao dịch là gì.

Tự động hóa các chiến lược giao dịch thậm chí đơn giản (giao dịch theo đà, theo xu hướng, v.v.) sẽ luôn bắt đầu với giai đoạn quan trọng nhất là tạo rô bốt giao dịch. Bạn bắt đầu bằng cách hình thành một giả thuyết và thuật toán hóa nó.

Việc phát triển thuật toán giao dịch nên bắt đầu bằng việc tìm kiếm mẫu định giá cho phép chúng ta có được kỳ vọng tích cực về lợi nhuận trong quá trình giao dịch. Mô hình này có thể là hệ quả của một giả thuyết định giá đã phát triển trước đó hoặc được tìm thấy một cách tình cờ.

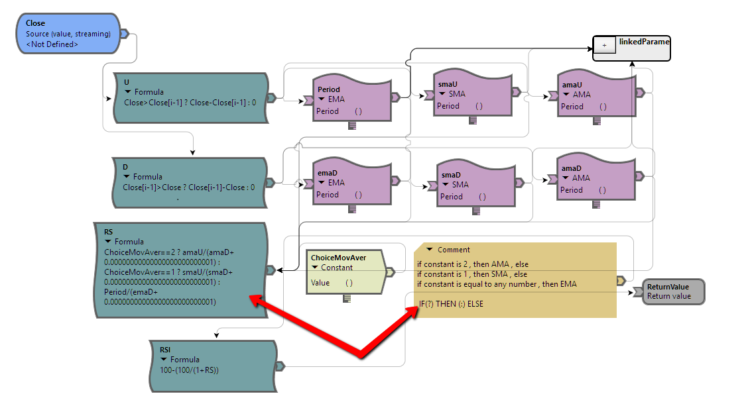

Đối với những nhà giao dịch không có kỹ năng lập trình, có những giải pháp đặc biệt trên thị trường để tạo thuật toán thông qua giao diện kéo và thả. Ví dụ:sử dụng TSLab, logic của rô bốt có thể được triển khai và thay đổi bằng cách sử dụng thư viện các chỉ báo và chức năng.

Bước tiếp theo là kiểm tra thủ công. Bạn hình thành các điều kiện vào / ra và kiểm tra cách chúng hoạt động trên biểu đồ của các phiên trước. Nên xem xét càng nhiều ngày càng tốt, kể cả những khoảng thời gian có nhiều biến động khác nhau. Một số phần mềm giao dịch cho phép người dùng kiểm tra giả thuyết giao dịch của họ với dữ liệu thị trường theo thời gian thực, điều này rất quan trọng - bạn không thể dựa 100% vào dữ liệu lịch sử vì thị trường thay đổi hàng ngày.

Ví dụ:bạn có thể chỉ cần tạo một tài khoản sàn giao dịch chứng khoán ảo trên MarketWatch để kiểm tra kịch bản giao dịch “nhanh chóng” bằng cách sử dụng dữ liệu trao đổi hiện tại nhưng đối với các giao dịch ảo bằng tiền ảo.

Thử nghiệm lịch sử hay thời gian thực?

Kiểm tra chiến lược dựa trên dữ liệu lịch sử là một trong những điểm cơ bản. Kiểm tra giả thuyết cung cấp cho bạn đánh giá xác suất về cách chiến lược của chúng tôi sẽ hoạt động trong tương lai khi bạn quyết định đưa nó vào giao dịch trên tài khoản thực.

Vì vậy, chúng tôi đã đưa ra một chiến lược, thực hiện kiểm tra và tối ưu hóa các thông số, nếu cần. Chúng tôi đã kiểm tra tính ổn định của các kết quả thu được bằng thử nghiệm chuyển tiếp và, chẳng hạn như bằng mô hình xác suất sử dụng phương pháp Monte Carlo và sẵn sàng đưa chiến lược của chúng tôi vào giao dịch trong thời gian thực.

Kết quả thu được trong quá trình thử nghiệm sẽ trùng khớp với những gì chúng ta sẽ nhận được trong tương lai trong giao dịch thực tế? Nó thường phụ thuộc vào các yếu tố sau:

Nếu với kinh nghiệm phát triển chiến lược giao dịch, hai yếu tố đầu tiên có thể được loại bỏ hoàn toàn, thì yếu tố thứ ba không hoàn toàn phụ thuộc vào chúng ta và “nằm trong tay” của thị trường. Tuy nhiên, bạn vẫn có thể dựa vào giả thuyết của mình nếu giả thuyết đó đã được kiểm tra đúng cả với dữ liệu lịch sử và thời gian thực.

Việc sử dụng các thuật toán phức tạp là phổ biến ở các nhà đầu tư tổ chức như ngân hàng đầu tư, quỹ hưu trí và quỹ đầu cơ do khối lượng lớn cổ phiếu mà họ giao dịch hàng ngày. Điều này cho phép họ có được mức giá tốt nhất có thể với chi phí thấp nhất và không ảnh hưởng đáng kể đến giá trị của cổ phiếu.

Kết quả từ Khảo sát giao dịch thuật toán năm 2020 của TRADE cho thấy các quỹ đầu cơ rất có khả năng sử dụng giao dịch theo thuật toán để giảm tác động của thị trường. Giả sử rằng các quỹ đầu cơ có số tiền khổng lồ đang được quản lý, thì việc kiểm tra các chiến lược giao dịch từ trước đến sau phù hợp đóng một vai trò quan trọng ở đó.

Hơn nữa, theo cả chuẩn mực kế toán Quốc tế và Hoa Kỳ, có yêu cầu kiểm tra tính hiệu quả của phương thức phòng hộ trên cơ sở tương lai và hồi cứu. Điều này có nghĩa là mỗi quỹ nên thực hiện một cuộc kiểm toán thích hợp để đưa ra đánh giá thích hợp về giả thuyết giao dịch của mình sao cho nó được mong đợi và có hiệu quả cao.

MetaQuotes Corporation, nhà phát triển phần mềm của các nền tảng giao dịch cho các nhà môi giới và sàn giao dịch trên toàn thế giới, đã có nhiều thập kỷ kinh nghiệm chạy phản hồi cho các giả thuyết giao dịch của khách hàng. Năm ngoái, công ty đã tung ra một phiên bản cụ thể của nền tảng giao dịch đã biết của mình, được định hướng chính xác cho các quỹ đầu cơ.

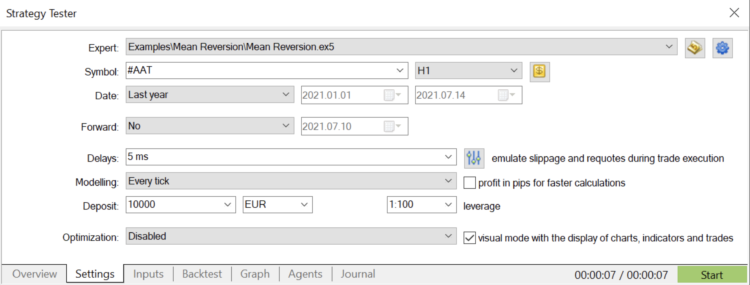

Sử dụng phiên bản quỹ phòng hộ MetaTrader 5 mới, các nhà quản lý quỹ có thể kiểm tra chiến lược giao dịch của họ với các thông số ban đầu trên lịch sử hoặc dữ liệu thị trường thực trong giai đoạn thử nghiệm ban đầu. Sau đó, trong quá trình tối ưu hóa, chiến lược giao dịch được chạy nhiều lần với các bộ thông số khác nhau cho phép lựa chọn sự kết hợp thích hợp nhất của chúng.

Thử nghiệm trực quan giúp bạn có thể theo dõi các hoạt động của chiến lược trong thời gian thực:

Một lưu ý quan trọng

Để tạo giải pháp giao dịch bí mật thành công, bạn cần lấy dữ liệu của nhà môi giới và thực hiện kiểm tra lại dữ liệu mà bạn thực sự sẽ làm việc. Điều này cực kỳ quan trọng, bởi vì cuối cùng hệ thống của bạn sẽ giao dịch những gì nó nhìn thấy. Bạn nên cân nhắc rằng làm việc với các dữ liệu khác nhau có thể cho bạn kết quả không đáng tin cậy, một tình huống rất nguy hiểm cho tài khoản của bạn. Nếu bạn làm việc với các công cụ thực sự được giao dịch trên các sàn giao dịch, dữ liệu có thể sẽ giống nhau, nhưng nếu bạn cần các loại khác như Forex, nó có thể khá khác, vì vậy hãy thận trọng.

Lấy dữ liệu phù hợp, thiết kế chiến lược, kiểm tra lại, sau đó mô phỏng thời gian thực để đánh giá không chỉ bí danh của bạn mà còn cả việc thực thi nó. Tóm lại:đừng vội vàng. Chúc may mắn với giả thuyết của bạn!

Cách xác định giá trị cho thuê theo thị trường hợp lý của căn nhà của bạn

Kiểm tra thu nhập từ an sinh xã hội có thể ảnh hưởng như thế nào đến việc nghỉ hưu của bạn

Giờ giao dịch trên thị trường chứng khoán:Hôm nay thị trường chứng khoán mở cửa lúc mấy giờ?

Cách sử dụng giao dịch khối lượng lớn trong thị trường chứng khoán

Cách đầu tư 1.000 Rs đầu tiên của bạn trên thị trường chứng khoán?