Trong một nỗ lực giúp sinh viên có thu nhập thấp dễ tiếp cận hơn với các trường đại học, chương trình Tha thứ cho Khoản vay Dịch vụ Công (PSLF) được thành lập vào năm 2007 với mục đích cung cấp miễn thuế khoản nợ vay sinh viên nhất định cho những người vay làm việc trong chính phủ đủ điều kiện hoặc không lợi nhuận công việc trong ít nhất mười năm. Tuy nhiên, trong hơn một thập kỷ kể từ đó, phạm vi của chương trình đã mở rộng khi chi phí giáo dục tăng vọt đã khiến sinh viên tốt nghiệp đại học ở mức kỷ lục với gánh nặng nợ nần rất khó (hoặc hoàn toàn không thể) để họ trả nợ, khiến PSLF trở thành một lộ trình hấp dẫn để họ xóa nợ khoản vay sinh viên cũng như hướng tới các mục tiêu tài chính khác.

Tuy nhiên, các yêu cầu để đủ điều kiện cho PSLF là khá nghiêm ngặt và trong bài đăng này, Ryan Frailich, người sáng lập của Deliberate Finances (một phương pháp lập kế hoạch tài chính chỉ thu phí chuyên làm việc với các cặp vợ chồng ở độ tuổi 30), thảo luận về các quy tắc xung quanh PSLF, Những ưu điểm (và nhược điểm) độc đáo của PSLF và những cơ hội mà cố vấn tài chính có được để giúp khách hàng giảm thiểu các khoản thanh toán tổng thể bằng cách quản lý Tổng thu nhập Điều chỉnh (AGI) hàng năm của họ.

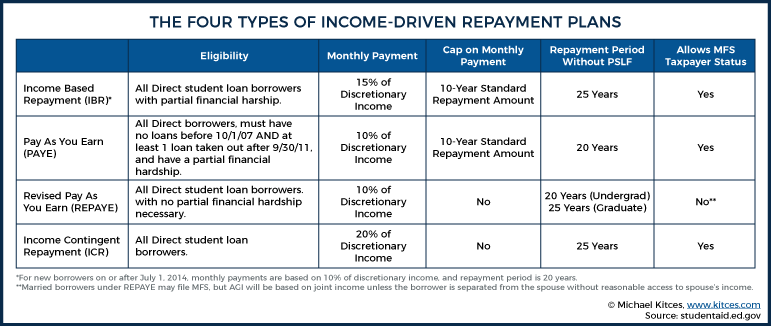

Để đủ điều kiện, các ứng cử viên PSLF phải làm việc toàn thời gian cho một công ty chính phủ hoặc tổ chức phi lợi nhuận đủ điều kiện và có các khoản vay Trực tiếp của Liên bang (có thể bao gồm các khoản vay Hỗ trợ Trực tiếp, Không hỗ trợ Trực tiếp, PLUS Trực tiếp hoặc Hợp nhất Trực tiếp). Người đi vay cũng phải thuộc một trong bốn kế hoạch “Trả nợ theo thu nhập”, bao gồm Trả nợ dựa trên thu nhập (IBR), Trả khi bạn kiếm được (PAYE), Khoản trả sửa đổi khi bạn kiếm được (REPAYE) hoặc Trả nợ theo thu nhập ( ICR) kế hoạch, tất cả đều tính toán các khoản thanh toán khoản vay hàng tháng dựa trên AGI của người vay. Do đó, thay vì có các nghĩa vụ thanh toán cố định được xác định theo thời hạn cho vay, số dư và lãi suất, các khoản thanh toán của người đi vay sinh viên sẽ điều chỉnh theo từng bước với AGI của họ.

Và bởi vì các kế hoạch trả nợ dựa trên thu nhập đủ tiêu chuẩn PSLF này phụ thuộc vào AGI, các nhà hoạch định tài chính có cơ hội giúp người vay giảm thiểu các khoản thanh toán bằng cách giảm AGI theo mọi cách có thể… để tối đa hóa giá trị của sự tha thứ vào cuối thời hạn trả nợ 10 năm. Mặc dù hoàn cảnh của mỗi khách hàng là duy nhất, nhưng một số chiến lược phổ biến bao gồm:sử dụng Kết hôn Nộp hồ sơ Riêng biệt (MFS) thay vì MFJ làm trạng thái thuế cho những người đi vay đã kết hôn, tối đa hóa các khoản đóng góp tài khoản hưu trí đủ điều kiện và sử dụng lợi ích của nhân viên để bù đắp mức lương W-2 của người vay theo đuổi PSLF. Do đó, các chiến lược này (và các chiến lược khác) có thể mang lại khoản tiết kiệm đáng kể cho người đi vay trong dài hạn bằng cách giảm các nghĩa vụ nợ sẽ cao hơn nhiều theo kế hoạch trả nợ tiêu chuẩn (và tất cả mà không nhất thiết phải giảm thu nhập tổng thể!).

PSLF có những lợi thế đáng kể so với các chương trình khác về việc xóa nợ cho sinh viên của Liên bang. Đối với các kế hoạch trả nợ dựa trên thu nhập, thời gian để được xóa khoản vay thường là 20 đến 25 năm (so với yêu cầu PSLF 10 năm ngắn hơn nhiều), do đó, người vay đủ điều kiện cho PSLF sẽ trả ít hơn trong tổng lãi vay của sinh viên trong suốt quá trình này. Ngoài ra, số tiền được các kế hoạch hoàn trả khoản vay dành cho sinh viên khác của Liên bang tha thứ được tính là thu nhập chịu thuế, không giống như khoản miễn thuế mà PSLF đưa ra. Điều đó có nghĩa là, bởi vì nhiều người đi vay theo kế hoạch trả nợ dựa trên thu nhập có các khoản cho vay phân bổ âm (tức là, số dư khoản vay tăng lên mỗi tháng), nếu không có PSLF, họ có thể được xóa nợ nhiều hơn số nợ ban đầu, dẫn đến gánh nặng thuế có thể phủ nhận phần lớn tác động của việc xóa nợ ngay từ đầu.

Cuối cùng, điểm mấu chốt là chương trình PSLF có thể là một công cụ hiệu quả để người đi vay quản lý khoản nợ vay quá lớn của sinh viên và bởi vì các khoản thanh toán khoản vay đủ điều kiện cho PSLF có thể thay đổi linh hoạt dựa trên thu nhập (so với khoản thanh toán cố định hàng tháng dựa trên số dư khoản vay ban đầu và lãi suất ), các nhà lập kế hoạch tài chính có thể giúp khách hàng tối đa hóa số tiền khoản vay cuối cùng được tha bằng cách sử dụng các chiến lược để giảm thiểu AGI hàng năm trong các năm hoàn trả khoản vay… mà đối với một số người vay, có thể tương đương với hàng trăm nghìn đô la tiết kiệm (giả sử tất cả các yêu cầu của PSLF được đáp ứng)!

Ryan Frailich là CFP, người sáng lập của Deliberate Finances, một phương pháp lập kế hoạch tài chính chỉ thu phí chuyên làm việc với các cặp vợ chồng ở độ tuổi 30, cũng như các nhà giáo dục và nhân viên phi lợi nhuận. Trước khi trở thành một nhà hoạch định, Ryan là một giáo viên và sau đó làm việc để phát triển một tổ chức trường bán công với tư cách là Giám đốc Nhân tài &Nhân sự. Theo độ tuổi và nghề nghiệp của họ, khoản vay dành cho sinh viên là ưu tiên cho đa số khách hàng của anh ấy, vì vậy anh ấy đã dành nhiều giờ cố gắng tìm cách phù hợp để cung cấp cho khách hàng thông tin về các lựa chọn khoản vay sinh viên của họ. Bạn có thể tìm thấy anh ấy trên Twitter, gửi email cho anh ấy theo địa chỉ [email protected] hoặc về cơ bản tại bất kỳ lễ hội nào ở New Orleans có đồ ăn và thức uống ngon.

Sự tha thứ cho khoản vay dịch vụ công (PSLF), được chính quyền George W. Bush giới thiệu vào năm 2007, là một trong những chủ đề nóng nhất về các khoản vay của sinh viên hiện nay. Riêng đối với những khách hàng có sáu con số nợ, việc sử dụng PSLF có thể có tác động thay đổi cuộc sống. Và nếu một sinh viên mới tốt nghiệp có xu hướng làm công việc công ích, nhưng phải gánh nợ nần khiến công việc đó không khả thi về mặt tài chính do mức lương thường thấp hơn trong các công việc chính phủ và phi lợi nhuận, thì PSLF có thể làm được điều đó.

Ví dụ:tôi hiện đang làm việc với một luật sư, người làm công việc pháp lý quan trọng trong khu vực công nhưng có khoản vay trường luật tổng cộng hơn 250.000 đô la. Với mức nợ như vậy, không có cách nào cô ấy có thể làm công việc mà cô ấy làm với mức lương hiện tại nếu cô ấy không có PSLF như một con đường để xóa nợ. Và không giống như các hình thức cho vay khác, PSLF miễn thuế. Nếu không có chương trình này, nhiều công chức sẽ không thể tiếp tục công việc hiện tại của họ.

Với quy mô khoản nợ cho vay sinh viên của các chuyên gia trong khu vực công (dư nợ trung bình cho những người đi vay hiện tại là khoảng 90.000 USD, theo dữ liệu mới nhất từ Bộ Giáo dục Hoa Kỳ), những tác động lên kế hoạch xung quanh khoản vay sinh viên của họ gây ra những hậu quả to lớn. Và bởi vì PSLF cung cấp việc xóa nợ miễn thuế sau mười năm (ngược lại, xóa khoản vay không phải PSLF cung cấp xóa khoản vay chịu thuế sau 20–25 năm), các cố vấn tài chính có cơ hội tạo ra sự khác biệt lớn cho khách hàng trong chương trình PSLF bằng cách giúp họ tối đa hóa giá trị của việc xóa nợ.

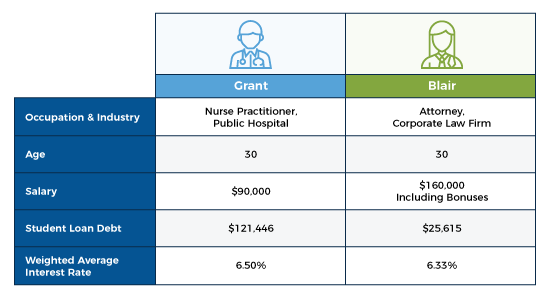

Để kiểm tra cách thức hoạt động của PSLF và xác định các chiến lược để giảm thiểu các khoản thanh toán khoản vay, hãy xem xét một khách hàng giả định và xem chiến lược hoàn trả PSLF có thể giúp họ như thế nào.

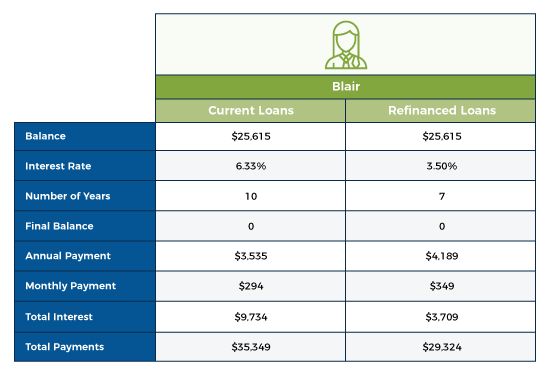

Với tính chất công việc của Blair và tỷ lệ nợ trên thu nhập, việc đánh giá một chiến lược trả nợ đơn giản cho cô ấy là rất hợp lý, cân bằng giữa khoản thanh toán khoản vay hàng tháng với tổng chi phí trả nợ.

Với mức thu nhập hiện tại của Blair, cô ấy là ứng cử viên hàng đầu để sử dụng dịch vụ tái cấp vốn cho khoản vay sinh viên tư nhân, dịch vụ này có thể tiết kiệm vài nghìn đô la tiền lãi bằng cách giảm lãi suất để đổi lấy khoản thanh toán hàng tháng chỉ tăng một chút.

Thông qua việc tái cấp vốn riêng này, Blair phải trả thêm $ 349 - $ 294 =$ 55 mỗi tháng, nhưng sẽ có khoản nợ này được hoàn trả trong 3 năm ít hơn, trả ít hơn khoảng 6.000 đô la trong tổng số tiền lãi. Với khả năng kiếm tiền của mình, cô ấy có khả năng sẽ trả khoản này nhanh hơn, mặc dù như bạn sẽ thấy, thu nhập cao của cô ấy là chìa khóa cho chiến lược được đề xuất trong trường hợp này.

Thông qua việc tái cấp vốn riêng này, Blair phải trả thêm $ 349 - $ 294 =$ 55 mỗi tháng, nhưng sẽ có khoản nợ này được hoàn trả trong 3 năm ít hơn, trả ít hơn khoảng 6.000 đô la trong tổng số tiền lãi. Với khả năng kiếm tiền của mình, cô ấy có khả năng sẽ trả khoản này nhanh hơn, mặc dù như bạn sẽ thấy, thu nhập cao của cô ấy là chìa khóa cho chiến lược được đề xuất trong trường hợp này.

Quay sang Grant, chúng ta thấy rằng anh ta là người có thu nhập thấp hơn trong hai vợ chồng và anh ta có khoản nợ vay sinh viên nhiều hơn thu nhập hàng năm. Điều này, kết hợp với việc anh ấy mới bắt đầu làm việc tại một bệnh viện công, khiến anh ấy trở thành ứng cử viên hàng đầu cho PSLF.

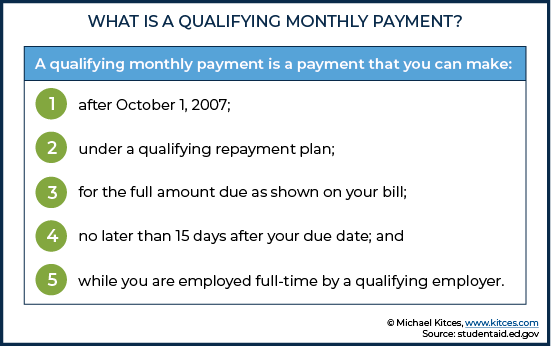

Có năm yêu cầu chính để đủ điều kiện cho PSLF. Mặc dù mỗi yêu cầu này tương đối đơn giản, nhưng tất cả chúng đều có một chút sắc thái hơn những gì có thể xuất hiện ở cái nhìn đầu tiên. Và việc hiểu những sắc thái này là rất quan trọng, vì phần lớn người nộp đơn PSLF bị từ chối đơn giản vì họ không đáp ứng các yêu cầu đã nêu (tính đến tháng 6 năm 2019, 100.835 đơn đăng ký PSLF đã bị từ chối, trong số 110.729 đơn đăng ký - tỷ lệ từ chối là 91%!).

Yêu cầu đầu tiên để đủ điều kiện cho PSLF là người vay phải làm việc toàn thời gian cho một cơ quan chính phủ hoặc cơ quan phi lợi nhuận đủ tiêu chuẩn. Cụ thể hơn, Biểu mẫu Chứng nhận Việc làm PSLF chỉ ra rằng Nhà tuyển dụng Đủ điều kiện “bao gồm chính phủ, một tổ chức phi lợi nhuận được miễn thuế theo Mục 501 (c) (3) của Bộ luật Doanh thu Nội bộ, hoặc một tổ chức tư nhân không cho -tổ chức lợi nhuận cung cấp các dịch vụ công cộng nhất định. Phục vụ ở vị trí của AmeriCorps hoặc Peace Corps cũng là công việc đủ tiêu chuẩn. ”

Để đáp ứng yêu cầu "toàn thời gian", người nộp đơn PSLF phải đáp ứng một trong các yêu cầu sau:

Nói cách khác, các ứng viên PSLF về cơ bản cần phải làm việc toàn thời gian, theo quy định của chủ lao động (miễn là ít nhất 30 giờ mỗi tuần). Nếu họ đang làm việc bán thời gian cho nhiều nhà tuyển dụng, thì trung bình họ cần phải làm việc ít nhất 30 giờ mỗi tuần trên tất cả các nhà tuyển dụng đủ điều kiện.

Các khoản thanh toán hàng tháng không cần phải liên tiếp, nhưng bạn phải thực hiện 120 lần trong số đó, tính ra thời gian hoàn trả trong mười năm. Điều đó có nghĩa là nếu người vay PSLF chuyển công việc từ vị trí toàn thời gian với một chủ lao động đủ tiêu chuẩn sang một chủ lao động không đủ tiêu chuẩn (hoặc ngừng làm việc hoặc không đáp ứng yêu cầu về việc làm toàn thời gian), và sau đó chuyển công việc trở lại chủ lao động đủ tiêu chuẩn, các khoản thanh toán được thực hiện khi làm việc với chủ lao động đủ tiêu chuẩn đầu tiên (nhưng không phải là chủ lao động thứ hai, không đủ tiêu chuẩn) sẽ vẫn tính vào yêu cầu thanh toán 120.

Thời gian thanh toán cũng rất quan trọng. Mặc dù các khoản thanh toán phải được thực hiện đúng hạn, nhưng chúng không nên được thực hiện quá sớm, nếu không chúng có nguy cơ không được tính vào yêu cầu thanh toán 120. Ví dụ:nếu một người đi vay bắt đầu thanh toán trước khi làm việc trong một công việc đủ tiêu chuẩn, các khoản thanh toán được thực hiện trong thời gian đó sẽ không được tính vào yêu cầu thanh toán 120. Nó cũng có thể có vấn đề nếu bạn trả trước nợ của mình (ví dụ:bằng cách thực hiện nhiều khoản thanh toán trong một tháng), vì khoản thanh toán thêm sẽ không được tính là khoản thanh toán "hàng tháng" riêng biệt.

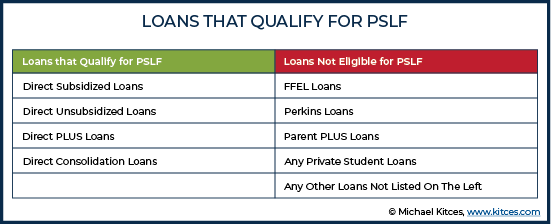

Không phải tất cả các khoản vay dành cho sinh viên của Liên bang đều đủ điều kiện cho chương trình PSLF, vì vậy người đi vay phải chắc chắn rằng khoản vay của họ đủ điều kiện.

Một sai lầm phổ biến mà người đi vay mắc phải là bắt đầu thanh toán các khoản vay không đủ điều kiện, giả sử rằng chúng sẽ được tính vào PSLF. Tôi đã gặp những khách hàng tiềm năng nói với tôi rằng “Vâng, tôi đang đi đúng hướng cho PSLF.” chỉ để thông báo rằng các khoản vay mà họ có thực sự không đủ điều kiện và rất tiếc, các khoản thanh toán của họ sẽ không được coi là "đủ điều kiện" cho PSLF.

Tất cả các kế hoạch trả nợ dựa trên thu nhập của Liên bang đủ điều kiện cho PSLF (các khoản vay Trực tiếp tương tự của Liên bang đủ điều kiện cho PSLF cũng đủ điều kiện cho các kế hoạch trả nợ theo thu nhập). Có bốn kế hoạch trả nợ trong số này và mỗi kế hoạch trả nợ dựa trên khoản thanh toán hàng tháng dựa trên tỷ lệ phần trăm thu nhập tùy ý của người vay. Điều này có nghĩa là số tiền thanh toán không liên quan đến số dư khoản vay và lãi suất, điều này vừa hữu ích cho bản thân khả năng chi trả của khoản vay… và, đáng chú ý, cũng cho phép lập kế hoạch các cơ hội vượt ra ngoài phạm vi trả nợ và tái cấp vốn truyền thống (bởi vì người đi vay không thể kiểm soát số dư và lãi suất vay một lần, nhưng trong nhiều trường hợp can kiểm soát thu nhập của họ ít nhất ở một mức độ nào đó).

Hãy nhớ rằng PSLF tách biệt với tính năng xóa nợ vốn có trong các kế hoạch trả nợ dựa trên thu nhập. Ví dụ:đối với những người vay không không theo PSLF và những người hoàn thành thời hạn trả nợ 20 hoặc 25 năm theo yêu cầu của kế hoạch dựa trên thu nhập (và giả sử tất cả các yêu cầu của kế hoạch đã được đáp ứng), mọi số dư khoản vay còn lại sẽ được coi là thu nhập chịu thuế. Ngược lại, đối với kế hoạch trả nợ dựa trên thu nhập là theo PSLF, thời gian được tha giảm xuống còn mười năm và số tiền được tha hoàn toàn miễn thuế. Nói cách khác, mặc dù PSLF luôn bao gồm kế hoạch trả nợ dựa trên thu nhập, nhưng việc nằm trong kế hoạch trả nợ dựa trên thu nhập không nhất thiết có nghĩa là bạn sẽ đủ điều kiện cho PSLF. Điều quan trọng cần lưu ý là vì nhiều người lập kế hoạch trả nợ dựa trên thu nhập với giả định rằng họ đang đi đúng hướng cho PSLF, trong khi thực tế thì không.

Mặc dù về mặt kỹ thuật, kế hoạch trả nợ tiêu chuẩn 10 năm đủ điều kiện cho PSLF, nhưng hiếm khi là kế hoạch tốt nhất vì trong 10 năm, khoản nợ sẽ được trả hết, do đó phủ nhận mục đích của PSLF. Ngoài ra, kế hoạch trả nợ đã hoàn thiện và các kế hoạch trả nợ mở rộng cũng không đủ điều kiện, mặc dù có thể một người vay theo một trong hai kế hoạch đó có thể nộp đơn xin Tha thứ cho Khoản vay Dịch vụ Công Mở rộng Tạm thời (TEPSLF), một chương trình phụ trợ 'đến trước được phục vụ trước' của PSLF, theo Văn phòng Kế toán Tổng hợp (GAO), Quốc hội đã tài trợ 700 triệu đô la cho những người đi vay đã mắc sai lầm khi thanh toán cho các kế hoạch không đủ điều kiện cho PSLF.

Để tham gia chương trình PSLF, ứng viên cần phải nộp Mẫu giấy chứng nhận việc làm PSLF. Đối với những người nộp hồ sơ lần đầu, quá trình này sẽ bắt đầu chuyển các khoản vay hiện tại từ bất kỳ công ty cung cấp dịch vụ nào khác sang FedLoan, công ty cung cấp dịch vụ cho vay duy nhất hoạt động trên PSLF. Tôi khuyên người vay nên nộp biểu mẫu ban đầu này ngay khi họ quyết định bắt tay vào con đường dẫn đến PSLF, vì việc nhận các khoản thanh toán đủ điều kiện được chuyển đến FedLoan là một điểm mà quy trình có thể bị phá vỡ. Ngoài ra, một phương pháp hay nhất là người đi vay nộp biểu mẫu này hàng năm để đảm bảo rằng các khoản thanh toán của họ đang được tính vào yêu cầu thanh toán 120 khoản. Việc nộp đơn hàng năm cũng có thể làm giảm khả năng người đi vay được yêu cầu chứng minh rằng các khoản thanh toán khoản vay đã được thực hiện trong những tháng cụ thể trong vài năm trước đây.

Sau khi thực hiện tất cả 120 lần thanh toán, người vay cần phải nộp Đơn xin Tha thứ của PSLF. Điều này kích hoạt quá trình xem xét để xác nhận rằng tất cả các yêu cầu của chương trình đã được đáp ứng.

Do việc thực thi nghiêm ngặt các yêu cầu này và tỷ lệ người nộp đơn PSLF bị từ chối cao, tôi khuyên các cố vấn khuyến khích khách hàng của họ trong (hoặc đăng ký) PSLF lưu giữ hồ sơ kỹ lưỡng về cuống phiếu lương, các khoản thanh toán hàng tháng và tất cả các thông tin liên lạc với FedLoan.

Vì PSLF cuối cùng trao quyền xóa nợ miễn thuế, các cố vấn tài chính nên giúp khách hàng của họ trong PSLF sử dụng các chiến lược cho phép họ trả số tiền tối thiểu có thể để tối đa hóa sự tha thứ.

Quay trở lại tình huống của Grant, chúng tôi sẽ cần xác định con đường tốt nhất để được xóa nợ dựa trên tình huống đặc biệt của anh ấy.

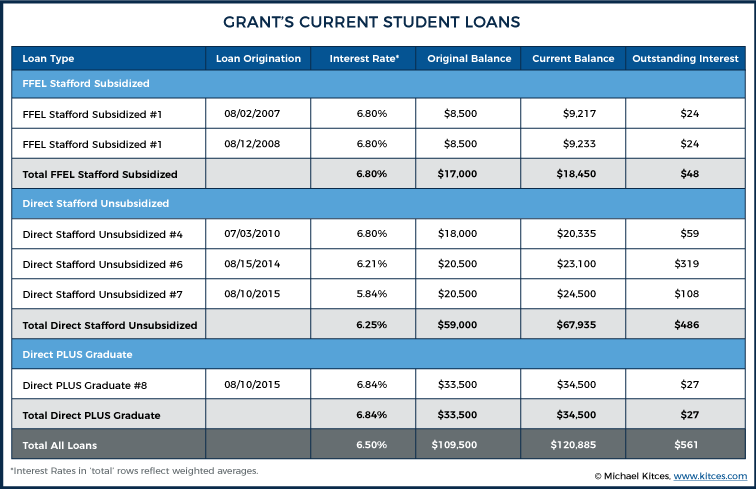

Bởi vì các nhà cung cấp dịch vụ cho vay không phải lúc nào cũng có dữ liệu đầy đủ về tất cả các khoản vay của người đi vay, bất kỳ phân tích khoản vay sinh viên nào cũng phải bắt đầu bằng một bộ dữ liệu hoàn chỉnh về khoản vay sinh viên, có thể lấy dữ liệu này từ Hệ thống Dữ liệu Khoản vay Sinh viên Quốc gia. Hệ thống này cung cấp một lịch sử đầy đủ về các khoản vay của sinh viên Liên bang, trong khi một người cung cấp dịch vụ cho vay cá nhân có thể có thông tin hạn chế và không đầy đủ. Mặc dù thông tin từ Hệ thống Dữ liệu Khoản vay Sinh viên Quốc gia sẽ ở dạng tệp .txt khó đọc, nhưng có nhiều bảng tính và giải pháp phần mềm có thể dịch dữ liệu sang định dạng có thể sử dụng được.

Điều đầu tiên cần chú ý là Grant hiện có hai khoản vay FFEL. Vì các khoản vay FFEL không không đủ điều kiện cho PSLF, chúng tôi khuyên anh ấy nên hợp nhất các khoản vay FFEL thành một khoản vay Hợp nhất Trực tiếp đủ điều kiện cho PSLF. Anh ta không cần phải hợp nhất các khoản cho vay Trực tiếp hiện có khác của mình, vì chúng đã đủ điều kiện và vì anh ta chỉ có thể hợp nhất hầu hết các khoản vay một lần, nên sẽ không hợp lý nếu hợp nhất các khoản cho vay Trực tiếp khác của mình mà không có lý do chính đáng. Ngoài ra, hợp nhất có nghĩa là tiền lãi chưa thanh toán sẽ được vốn hóa và anh ta sẽ trả lãi trên lãi suất. Tuy nhiên, với mục tiêu của PSLF, những hậu quả đó đáng giá đối với Grant trong trường hợp này, vì vậy chúng tôi khuyên bạn nên tiến tới hợp nhất ít nhất là các khoản vay FFEL để chúng đủ điều kiện.

Sau khi có một danh sách đầy đủ tất cả các khoản vay dành cho sinh viên, bước tiếp theo là xác định phương án trả nợ dựa trên thu nhập nào để chọn. Mỗi tùy chọn sử dụng tính toán thu nhập tùy ý để xác định khoản thanh toán hàng năm.

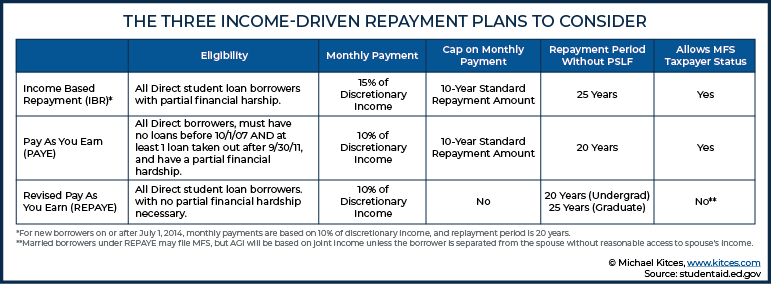

Trả nợ Dự phòng Thu nhập (ICR) là kế hoạch Trả nợ Theo Định hướng Thu nhập đầu tiên, và kể từ đó, các kế hoạch này dần trở nên hào phóng hơn đối với những người đi vay theo thời gian. Vì ICR có chi phí trả nợ cao hơn (tức là 20% thu nhập tùy ý đối với ICR, so với 10 - 15% đối với các gói khác), nên đây không bao giờ là con đường tốt nhất cho PSLF, do đó chúng tôi sẽ bỏ qua.

Do đó, các tùy chọn còn lại là:

Khả năng thanh toán thấp hơn với các tùy chọn PAYE và REPAYE đang hấp dẫn Grant; tuy nhiên, anh ấy không đủ điều kiện nhận PAYE do có số dư nợ cho sinh viên Liên bang chưa thanh toán trước ngày 10/1/2007.

REPAYE, do đó, dường như là lựa chọn tốt nhất để giảm thiểu các khoản thanh toán hàng tháng. Tuy nhiên, có hai nhược điểm đối với REPAYE. Kế hoạch này không có giới hạn thu nhập, vì vậy nếu thu nhập của Grant tăng nhanh, thì cuối cùng anh ta có thể phải trả nhiều hơn so với kế hoạch tiêu chuẩn 10 năm. Nghiêm trọng hơn trong trường hợp này, REPAYE không cho phép sử dụng Hệ thống nộp hồ sơ riêng đã kết hôn (MFS) để xác định AGI cho thu nhập tùy ý. Điều này có nghĩa là các khoản thanh toán hàng tháng sẽ được tính toán dựa trên 10% của Blair và Grant của doanh nghiệp thu nhập.

Thay vào đó, nếu họ sử dụng gói IBR, họ sẽ có thể nộp thuế với tư cách là người nộp thuế MFS và các khoản thanh toán khoản vay hàng tháng sẽ chỉ dựa trên thu nhập tùy ý của Grant. Vì vậy, mặc dù phần trăm thu nhập tùy ý cao hơn trong tính toán thanh toán hàng tháng của IBR (ở mức 15% so với 10% thu nhập tùy ý), nó sẽ cung cấp cho Grant và Blair số tiền thanh toán thấp nhất có thể. Và vì IBR bao gồm giới hạn thu nhập, các khoản thanh toán hàng tháng sẽ không tăng vọt nếu lương của Grant tăng đáng kể trong những năm qua. Đối với các kế hoạch hoàn trả IBR, sẽ có một phần khó khăn về tài chính nếu các khoản thanh toán sẽ được thực hiện theo tiêu chuẩn 10 năm lớn hơn khoản thanh toán IBR được tính toán dựa trên AGI của người vay và chuẩn nghèo. Vì gói tiêu chuẩn 10 năm của Grant cao hơn nhiều so với khoản thanh toán IBR dự kiến của anh ấy (được tính toán bên dưới), Grant đáp ứng yêu cầu này.

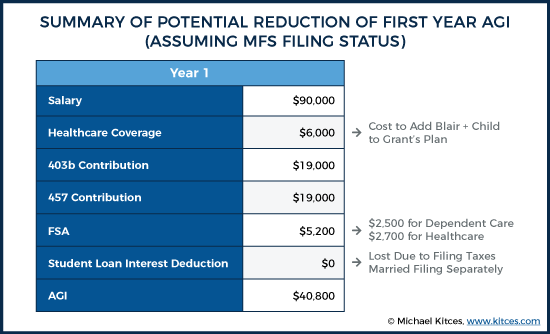

Với mục tiêu được miễn thuế, chúng tôi có cơ hội lập kế hoạch để giảm AGI của Grant càng nhiều càng tốt, vì thu nhập của Grant thấp hơn, các khoản thanh toán IBR của anh ấy càng thấp và số dư còn lại sẽ được tha vào cuối của thời hạn PSLF 10 năm. Ngoài ra, tùy chọn sử dụng trạng thái nộp hồ sơ đã kết hôn (MFS) mang lại nhiều cơ hội để đưa thu nhập của Blair hoạt động có chiến lược nhằm giảm AGI của Grant, vì điều đó sẽ cải thiện hơn nữa dòng tiền cho toàn bộ hộ gia đình (như thể AGI của Grant giảm , các khoản thanh toán khoản vay hàng tháng được xác định bằng IBR của anh ấy cũng vậy).

Bảo hiểm chăm sóc sức khỏe. Nếu các lựa chọn chăm sóc sức khỏe tại các nhà tuyển dụng của Grant và Blair có thể so sánh được, thì việc đưa con họ tham gia bảo hiểm của Grant là rất hợp lý, do đó làm giảm thu nhập W2 của cậu bé. Chúng tôi có thể hình dung điều này xa hơn nữa và để Blair đăng ký tham gia chương trình bảo hiểm của Grant, chương trình này có thể đi kèm với việc chủ nhân của cô ấy trả cho cô ấy một số tiền để bù đắp cho việc không trang trải chi phí bảo hiểm của cô ấy. (Ngoài ra còn có lợi ích phụ là cả gia đình cùng tham gia một chương trình với một khoản khấu trừ, một khoản tiền chi trả giới hạn, v.v.) Trong chương trình của Grant, điều này sẽ làm tăng phí bảo hiểm chăm sóc sức khỏe lên khoảng $ 500 mỗi tháng. Giả sử không có lựa chọn nào tại nhà tuyển dụng của Blair rẻ hơn đáng kể (vì vậy đó chỉ là một sự thay đổi về chi phí), điều này làm giảm AGI của Grant xuống 6.000 đô la / năm.

Đóng góp khi nghỉ hưu. Với thu nhập lớn hơn của Blair, Grant có thể tìm cách tối đa hóa kế hoạch 403 (b) của mình và nếu có, cả kế hoạch 457. Blair vẫn nên tiết kiệm đủ để có được các khoản tiền phù hợp của mình, nhưng cả hai vợ chồng sẽ được lợi đáng kể từ bất kỳ khoản tiền nào vượt quá số tiền mà cô ấy nhận được để đạt được tối đa các tài khoản hưu trí của Grant, thay vì chỉ đóng góp vào từng tài khoản riêng biệt của họ. lương. Mức giảm AGI vào năm 2019:$ 38,000.

Tài khoản Chi tiêu Linh hoạt. Nếu cả hai vợ chồng đều có quyền truy cập vào các tài khoản chi tiêu linh hoạt, họ nên sử dụng Grant’s để giảm thêm AGI của anh ấy. Ở đây có một hình phạt đối với việc sử dụng tình trạng nộp đơn MFS, làm giảm các chi phí đủ điều kiện cho việc chăm sóc người phụ thuộc từ $ 5.000 xuống còn $ 2.500. Giả sử họ sử dụng tối đa cả tài khoản chăm sóc sức khỏe và chăm sóc phụ thuộc, điều này sẽ làm giảm AGI xuống 5.200 đô la vào năm 2019.

Vì vậy, bằng cách đóng góp số tiền tối đa cho các kế hoạch 403b và 457 của Grant và bằng cách chuyển các khoản khấu trừ từ Blair to Grant (bằng cách sử dụng gói chăm sóc sức khỏe của Grant để trang trải cho gia đình và tận dụng các tùy chọn FSA của anh ấy), chúng tôi đã giúp Grant giảm AGI xuống hơn một nửa mà không làm giảm tổng thu nhập của hai vợ chồng, từ 90.000 đô la xuống còn 40.800 đô la!

Chúng tôi thậm chí có thể tiến xa hơn khi tìm cách giảm AGI, xem xét thời gian sống có kỳ hạn của nhóm, các kế hoạch sức khỏe do tai nạn, kế hoạch ung thư, thương tật được trả lương cho nhân viên trước thuế, v.v. Tuy nhiên, trong trường hợp này, chúng tôi sẽ cho rằng họ bỏ qua các lựa chọn đó và không không tận dụng từng đô la cuối cùng của việc giảm AGI có thể.

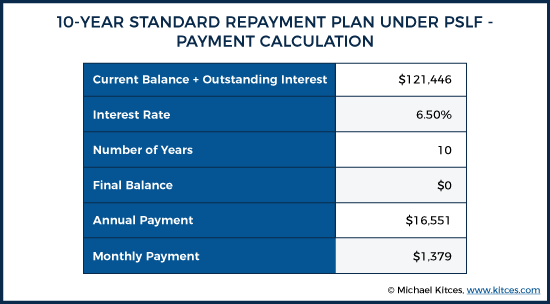

Để chứng minh tác động của việc lập kế hoạch giảm thiểu các khoản thanh toán hàng tháng bằng cách giảm AGI của Grant, hãy so sánh khoản thanh toán bắt buộc theo kế hoạch 10 năm tiêu chuẩn với khoản thanh toán bắt buộc theo IBR:

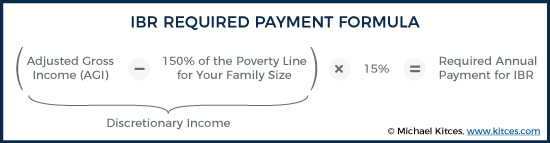

Khoản thanh toán IBR bắt buộc dựa trên 15% thu nhập tùy ý (AGI trừ đi 150% chuẩn nghèo cho quy mô gia đình của bạn), được tính như sau:

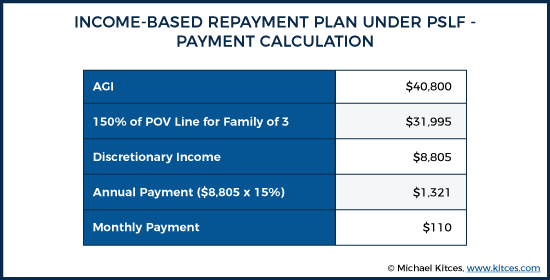

Để tính chuẩn nghèo cho các mục đích vay, quy mô gia đình luôn bao gồm con và vợ / chồng của bạn, ngay cả khi sử dụng Kết hôn Nộp đơn S cuối cùng . Vào năm 2019, hướng dẫn về nghèo đói của Liên bang cho một hộ gia đình 3 người là $ 21.330. Việc tính toán khoản thanh toán hàng tháng IBR được thực hiện như sau:

Bằng cách tối đa hóa mọi cơ hội để giảm AGI, chúng tôi đã đưa khoản thanh toán khoản vay sinh viên bắt buộc của mình từ $ 1,379 mỗi tháng theo kế hoạch trả nợ 10 năm tiêu chuẩn xuống còn 110 đô la mỗi tháng bằng cách sử dụng gói IBR. Điều này tính ra khoản tiết kiệm hàng năm trong năm đầu tiên là 16.551 đô la - 1.321 đô la =15.230 đô la! Vì vậy, một lần nữa, phần lớn số dư nợ sinh viên chưa thanh toán không chỉ được trả chậm… mà còn có khả năng vĩnh viễn bị loại bằng cách đủ điều kiện cho PSLF!

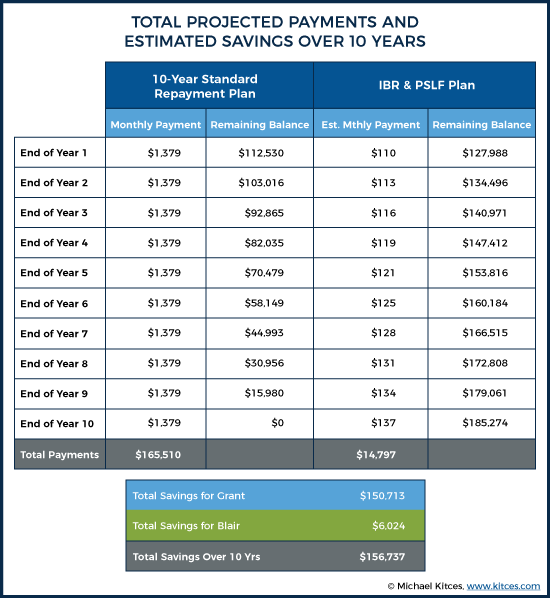

Nếu chúng tôi giả định lạm phát hàng năm là 2,5% trên tất cả các biến được sử dụng để tính toán AGI, chúng tôi sẽ thấy mức tăng rất nhỏ theo thời gian trong khoản thanh toán bắt buộc cho Grant để giữ cho các khoản vay của anh ấy ở trạng thái tốt, với khoản thanh toán hàng tháng trong năm 10 đạt xấp xỉ 140 đô la mỗi tháng.

Lợi ích tích lũy của những chiến lược này đạt đến hơn 150.000 đô la tiết kiệm cho các khoản thanh toán khoản vay sinh viên của Grant, và bao gồm cả khoản tiết kiệm 6.024 đô la từ các khoản vay tái cấp vốn của Blair, lập kế hoạch cho vay sinh viên của chúng tôi giúp cặp đôi này tiết kiệm tổng cộng 156.737 đô la trong 10 năm!

Chúng tôi không chỉ giúp khách hàng của mình giảm nghĩa vụ nợ sinh viên của họ xuống hơn 156.000 đô la, mà chiến lược này cho phép Grant tối đa hóa các khoản đóng góp hàng năm vào tài khoản hưu trí của mình. Trong khi 38.000 đô la đóng góp là một số tiền lớn so với thu nhập 90.000 đô la của Grant, nó chỉ chiếm 15% tổng thu nhập tổng hợp của hai vợ chồng. Do thu nhập cao của khách hàng của chúng tôi cho các nghĩa vụ nợ, họ sẽ tương đối dễ dàng để tối đa hóa hoàn toàn cả hai lựa chọn tiết kiệm hưu trí của Grant, trong khi vẫn dành ra khoản tiền 401k của Blair, tiết kiệm chịu thuế, v.v.

Nhìn vào vấn đề này theo cách khác, chúng tôi lấy nghĩa vụ nợ hàng năm là 16.551 đô la (theo kế hoạch trả nợ 10 năm tiêu chuẩn) và chuyển nó thành nghĩa vụ nợ 1.321 đô la trong năm 1 (theo kế hoạch IBR), trong khi hoàn thành 38.000 đô la mục tiêu tiết kiệm trước thuế!

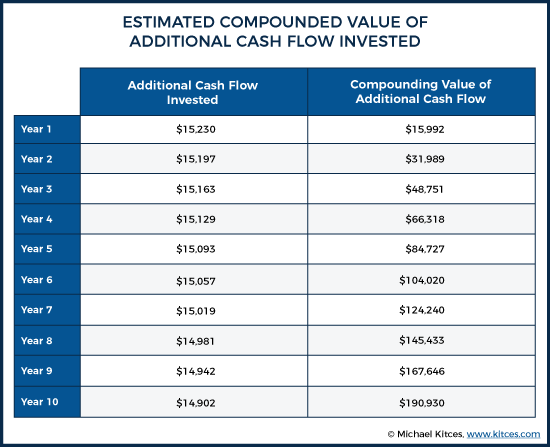

Dòng tiền mới có sẵn để đầu tư theo kế hoạch IBR, nếu không có sẵn theo kế hoạch 10 năm tiêu chuẩn, lên tới $ 16.551 - $ 1.321 =$ 15.230 trong năm 1. Giả sử tỷ suất sinh lợi thậm chí là 5% trong thập kỷ, số tiền này dự kiến sẽ tăng lên khoảng $ 190,930 vào năm 10.

Ngoài việc tiết kiệm được hơn 156.000 đô la tiền trả nợ, Grant và Blair đã tăng số tiền tiết kiệm của họ lên hơn 190.000 đô la từ các quỹ mà lẽ ra họ sẽ dùng để trả các khoản vay của Grant nếu họ chọn kế hoạch trả nợ tiêu chuẩn 10 năm. Và, tất nhiên, số tiền đó sẽ tiếp tục tích lũy trong vài thập kỷ nữa, dựa trên vị trí của nó trong kế hoạch nghỉ hưu của Grant.

Có thể giá trị của việc lập kế hoạch này có thể tăng lên hoặc giảm xuống, tùy thuộc vào các sự kiện trong tương lai trong cuộc sống của cặp vợ chồng. Nếu thu nhập của Grant tăng nhanh hơn đáng kể so với mức 2,5% mỗi năm mà chúng tôi đã giả định, thì lợi ích sẽ bắt đầu giảm đi, khi AGI tăng lên, khoản thanh toán bắt buộc sẽ tăng lên và do đó khoảng cách giữa khoản thanh toán theo kế hoạch tiêu chuẩn và khoản thanh toán này thu hẹp lại. Ngoài ra, lợi ích IBR sẽ chấm dứt hoàn toàn khi Grant có AGI cao hơn $ 141.500, vì mức AGI đó sẽ yêu cầu một khoản thanh toán cao bằng khoản thanh toán của anh ấy trong kế hoạch hoàn trả tiêu chuẩn 10 năm.

Ngoài ra, họ có thể bị mất một số lợi ích về thuế khác khi khai thuế dưới dạng MFS so với MFJ, mặc dù những lợi ích đó có thể sẽ nhỏ so với khoản tiết kiệm trong thanh toán các khoản vay. Tất nhiên, nếu thu nhập của Blair với tư cách là luật sư công ty tăng nhanh hơn đáng kể so với Grant, thì chi phí nộp đơn MFS cũng sẽ tăng lên. Cặp đôi này cũng sẽ mất khả năng đóng góp cho Roth IRA.

Ngoài ra, lợi ích có thể được tăng lên theo nhiều cách khác nhau. Ví dụ:nếu cặp vợ chồng có thêm một đứa con, số tiền chuẩn nghèo Liên bang của họ sẽ tăng lên, điều này sẽ làm giảm tổng số khoản thanh toán khoản vay IBR hàng năm cần thiết, cho phép Grant hoãn nợ gốc nhiều hơn để cuối cùng được tha theo PSLF. Ngoài ra, nếu tốc độ tăng chi phí chăm sóc sức khỏe, giới hạn đóng góp 403b / 457 hoặc phụ cấp FSA cao hơn tốc độ tăng thu nhập, thì sẽ có những cơ hội mới, tiềm năng để tiết kiệm nhiều hơn nữa.

Mặc dù có giá trị to lớn trong việc lập kế hoạch cho PSLF, nhưng các chiến lược để giảm thiểu các khoản thanh toán khoản vay không phải là không có rủi ro. Khấu hao âm (trong đó các khoản thanh toán ít hơn nghĩa vụ lãi hàng năm, do đó sẽ cộng vào tiền gốc của năm tiếp theo, khiến số dư khoản vay tăng theo thời gian mặc dù các khoản thanh toán liên tục) là một trong số những nhược điểm tiềm ẩn của kế hoạch này. Trong trường hợp này, khoản thanh toán khoản vay sinh viên sẽ ít hơn nhiều so với lãi tích lũy mỗi năm, và do đó, khoản vay sẽ tăng lên theo thời gian. Trong kịch bản của Grant và Blair, số dư nợ ước tính khi được tha sẽ tăng từ $ 121.446 lên $ 185.274. Điều này có thể tác động tiêu cực đến điểm tín dụng của Grant, tuy nhiên, với tiềm năng kiếm tiền của cặp vợ chồng này và việc sử dụng tín dụng có trách nhiệm, ảnh hưởng đến tín dụng của họ không được cho là trở ngại lớn. Đặc biệt là vì nó cuối cùng dẫn đến phần lớn nợ gốc được xóa theo PSLF!

Và mặc dù khái niệm về PSLF có thể trông thực sự tuyệt vời trên một bảng tính, nhưng việc xem số dư khoản vay đó tăng lên theo thời gian, ngay cả khi các khoản thanh toán được thực hiện mỗi tháng, có thể trở thành một gánh nặng tâm lý khó khăn.

Rủi ro lớn nhất mà Grant phải đối mặt là nếu anh ta chuyển công việc và không còn làm việc cho một nhà tuyển dụng đủ tiêu chuẩn PSLF nữa. Tại thời điểm đó, anh ta không chỉ cần tăng các khoản thanh toán khoản vay của mình để bắt đầu trả nợ, số tiền anh ta cần phải trả thực sự sẽ nhiều hơn so với khi anh ta bắt đầu trả khoản nợ ban đầu vào năm 1 của khoản vay (một lần nữa do khấu hao bị âm).

Ví dụ:nếu anh ta quyết định sau ba năm làm việc tại một bệnh viện tư nhân vì lợi nhuận, số dư khoản vay của anh ta sẽ bị phân bổ âm từ số dư ban đầu là $ 121.446 xuống còn $ 140.971, có nghĩa là anh ta sẽ cần phải trả thêm gần 20.000 đô la nợ so với he had at the beginning of entering the IBR program! In essence, this means that once the path to PSLF is chosen, it can limit a borrower’s job options until the program is completed. Which means that a plan to pursue PSLF is not something to enter into lightly.

The other risk to consider is the program itself. There has been a lot of media attention about the problems with PSLF, highlighting significant issues from lost paperwork to borrowers having to fight to get their payments properly counted. It’s flawed, and more than likely will require applicants to be incredibly vigilant to get their loans forgiven. But given the high stakes (and appealing payoff) for many borrowers, those headaches are often well worth the risk.

In fact, it’s unfortunate that recent media coverage has been so negative, some potentially eligible PSLF borrowers may be unnecessarily eschewing the program. An often-cited statistic is that more than 99% of applicants for PSLF have been rejected. However, this 99% rejection rate is in large part due to applicants who didn’t actually meet the criteria. Still, others were rejected because of small administrative errors, such as applying for forgiveness before having certified all the payments. Finally, because Federal Direct loans did not become predominant until 2010, most borrowers who took out loans before then don’t have the correct loan type to be in the program and would have needed to complete a consolidation to become eligible (but in fact could become eligible once they do so). Even the Temporary PSLF (TEPSLF) program, implemented to assist PSLF applicants who were rejected because they were disqualified from PSLF, has a 99% denial rate, as of May 2019, according to the Government Accounting Office, but again mostly because applicants did not meet the requirements to qualify. Even so, despite the unfortunate reality that the process is admittedly painful and needlessly complex, we are starting to see the success rate tick upwards. I am inclined to think we’ll only see that continue as more and more applicants become eligible for the program, and figure out how to navigate the process of filing for and claiming PSLF.

There is political risk as well, though I believe that to be quite small. In the 2015 proposed budget, the Obama administration proposed capping loan forgiveness at $57,500, and in the 2020 proposed budget released earlier this year, the Trump Administration proposed eliminating the program altogether. However, both of these proposals would only impact new borrowers, and would grandfather borrowers already in the program. Accordingly, since PSLF is written into the promissory notes of Federal student loan borrowers to date, if an administration were to decide to terminate the program for existing borrowers, there would likely be an immediate lawsuit given the number of potential plaintiffs in such a case.

Coming back to our client, assuming that Grant stays in his job at the public hospital (or switches to another qualifying public service employer), maintains a full-time schedule, continues to make timely loan payments, and stays up to date with all of the ongoing paperwork, it’s highly likely that Grant will save himself hundreds of thousands of dollars by pursuing this path.

Student loan repayment is an area many financial advisors have not previously spent much time advising on, as traditional models for financial planning generally involve people who seek an advisor after they have paid off their debts and have accumulated assets. Given the rising student debt levels for this generation, advisors are highly likely to see more and more clients coming to them with student loan repayment questions.

Generally, advisory firms have three options in this area:

As shown in our case study, the variables and complexities with student loan repayment are significant, and an advisor can have a tremendous impact on a client if they are able to effectively advise on large student loan levels. A client you help to save more than $150,000 is likely going to be a client for life! Conversely, an advisor who is not attuned to navigating student loan repayment could cost a client tens of thousands of dollars by recommending only the traditional debt management pathways.

Ryan would like to give a special thanks to Jantz Hoffman and Heather Jarvis for their contributions to this article. You can learn more about the Certified Student Loan Professional program by visiting cslainstitute.org.