Là một chủ doanh nghiệp nhỏ, bạn có nhiều trách nhiệm kế toán, như theo dõi các giao dịch kinh doanh, thu nhập và chi phí của mình. Và ngoài việc thực hiện những công việc này, bạn cũng phải hiểu những hình thức kế toán cơ bản nào phù hợp với doanh nghiệp nhỏ của bạn.

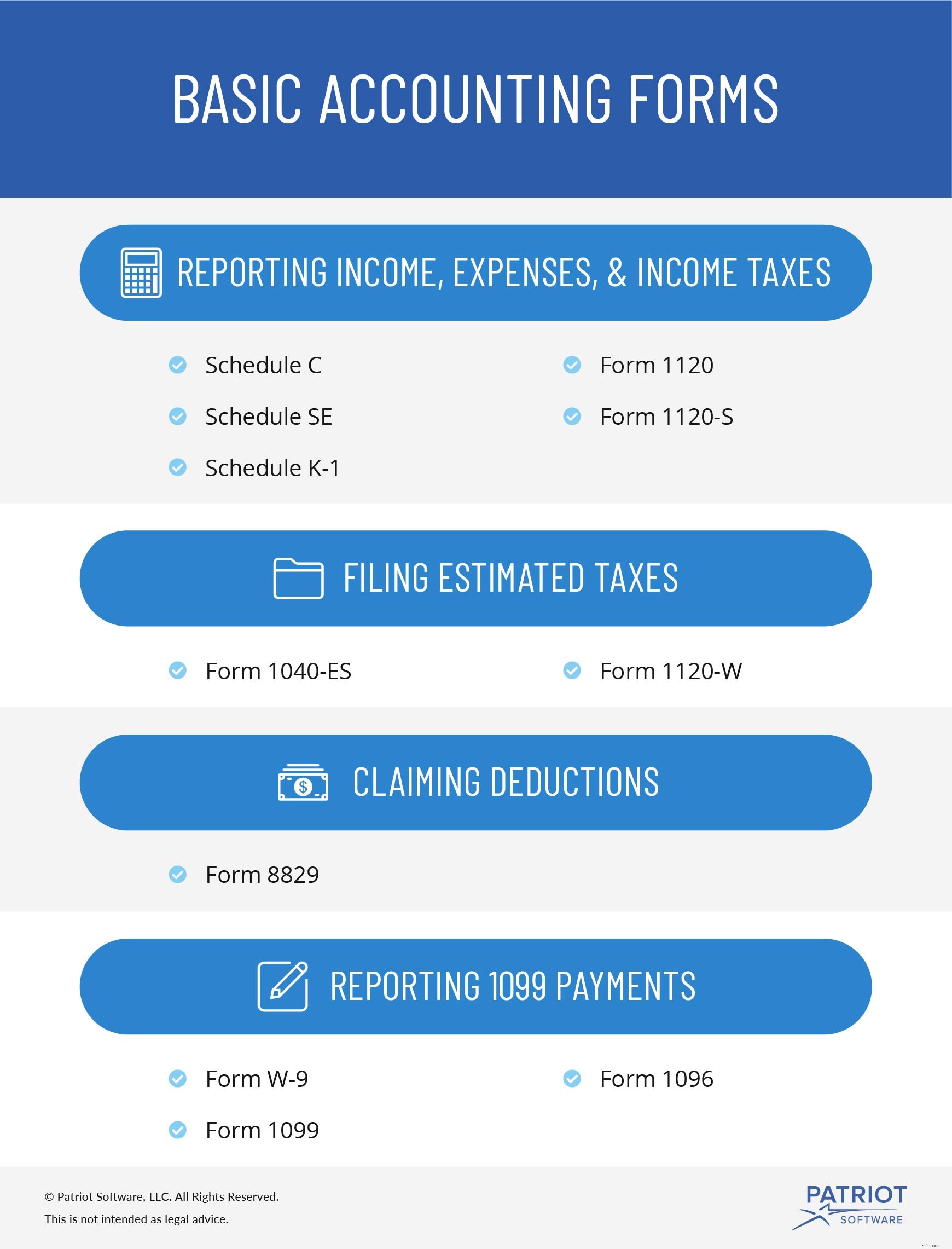

Hình thức kế toán doanh nghiệp nhỏ có thể được chia thành nhiều loại khác nhau. Một số danh mục bao gồm báo cáo thu nhập và chi phí, nộp thuế ước tính, yêu cầu khấu trừ và báo cáo khoản thanh toán 1099. Khám phá các phần khác nhau bên dưới và tìm hiểu thêm về các loại biểu mẫu kế toán khác nhau.

Khi bạn làm kế toán cơ bản, bạn cần phải nộp các biểu mẫu nhất định để báo cáo những thứ như thuế thu nhập và số tiền công ty bạn kiếm được và chi tiêu. Một số biểu mẫu bạn nộp khác nhau tùy thuộc vào loại cấu trúc doanh nghiệp của bạn. Dưới đây là năm biểu mẫu để khai thuế thu nhập liên bang.

Biểu C, Lợi nhuận hoặc Lỗ từ Kinh doanh, báo cáo số tiền mà doanh nghiệp của bạn đã kiếm được hoặc bị lỗ trong năm tính thuế.

Chủ sở hữu duy nhất sở hữu và điều hành doanh nghiệp của họ phải nộp Bảng C. Và nếu bạn là chủ sở hữu duy nhất của một công ty trách nhiệm hữu hạn (LLC), bạn cũng phải nộp Bảng C.

Để hoàn thành Lịch trình C, hãy thu thập thông tin như bảng cân đối kế toán của doanh nghiệp bạn, báo cáo lãi lỗ, thông tin hàng tồn kho và chi tiết chi phí (ví dụ:du lịch).

Các chủ sở hữu duy nhất và các LLC một thành viên phải nộp Bảng kê C trước ngày 15 tháng 4 hàng năm.

Đính kèm Biểu C vào Mẫu 1040, Tờ khai Thuế Thu nhập Cá nhân của Hoa Kỳ.

Cùng với Bảng C, các chủ sở hữu duy nhất và các LLC một thành viên thường cũng phải điền vào Biểu SE, Thuế tư nhân.

Sử dụng Biểu SE để tính số tiền bạn nợ trong thuế tư doanh, dựa trên biểu mẫu của Bảng C của bạn.

Bạn phải nộp Bảng kê SE nếu bạn tự kinh doanh và kiếm được 400 đô la trở lên lợi nhuận ròng trong năm tính thuế.

Nộp Biểu SE hàng năm cùng với tờ khai thuế thu nhập cá nhân của bạn, Mẫu 1040. Biểu SE cũng sẽ đến hạn trước ngày 15 tháng 4 hàng năm.

Nếu bạn sở hữu một công ty hợp danh hoặc LLC nhiều thành viên, hãy báo cáo thu nhập và chi phí trên Phụ lục K-1 (Mẫu 1065), Lợi tức từ quan hệ đối tác của Hoa Kỳ.

Công ty hợp danh được coi là thực thể chuyển giao. Điều này có nghĩa là thuế được chuyển đến từng đối tác của doanh nghiệp. Sau đó, các đối tác thể hiện phần thu nhập và chi phí của doanh nghiệp trên biểu mẫu thuế thu nhập cá nhân của họ.

Mỗi đối tác hoặc thành viên phải nộp Bảng K-1 của riêng họ. Đính kèm Biểu K-1 vào Biểu mẫu 1065 để báo cáo phần thu nhập và chi phí của doanh nghiệp.

Hạn cuối để nộp Biểu K-1 là ngày 15 tháng 4.

Các công ty sử dụng Biểu mẫu 1120, Tờ khai Thuế Thu nhập Công ty Hoa Kỳ, để báo cáo thu nhập và chi phí. Biểu mẫu 1120 cũng được sử dụng để tính thuế thu nhập liên bang của doanh nghiệp.

Ngày cuối năm của công ty có thể thay đổi tùy thuộc vào những gì doanh nghiệp chọn.

Bản khai thuế của công ty thường đến hạn vào ngày 15 của tháng thứ tư sau khi kết thúc năm tài chính của công ty. Điều này có nghĩa là doanh nghiệp có ngày kết thúc năm là ngày 31 tháng 12 phải khai và nộp thuế trước ngày 15 tháng 4.

Tuy nhiên, nếu năm tài chính của công ty bạn kết thúc vào ngày 30 tháng 6, bạn phải nộp Biểu mẫu 1120 trước ngày 15 của tháng thứ ba.

Tập đoàn S, còn được gọi là Quân đoàn S, chỉ đóng thuế đối với thu nhập cá nhân. S Corps phải nộp Mẫu 1120-S, Tờ khai Thuế Thu nhập Hoa Kỳ cho Công ty S.

Thông thường, một S Corp có ngày cuối năm là ngày 31 tháng 12. Ngày đến hạn khai thuế cho Mẫu 1120-S là ngày 15 tháng 3.

Một số doanh nghiệp phải trả thuế ước tính đối với thu nhập không bị khấu lưu. Biểu mẫu hồ sơ doanh nghiệp của bạn phụ thuộc vào việc bạn có tự kinh doanh hay không.

Các cá nhân tự kinh doanh sử dụng Biểu mẫu 1040-ES, Thuế ước tính cho cá nhân, để gửi thuế ước tính cho IRS.

Sử dụng Biểu mẫu 1040-ES nếu nghĩa vụ thuế của bạn là 1.000 đô la trở lên cho năm tính thuế. Không thực hiện các khoản thanh toán ước tính nếu bạn không nợ hơn 1.000 đô la tiền thuế.

Biểu mẫu 1040-ES bao gồm một bảng tính để giúp bạn tính toán các khoản thuế ước tính của mình.

Thanh toán khoản thuế ước tính của bạn trước ngày 15 tháng 4 hàng năm. Hoặc, bạn có thể chọn trả chúng thành bốn lần bằng nhau trong suốt cả năm. Nếu bạn chọn trả góp, khoản thanh toán đầu tiên của bạn sẽ đến hạn khi bạn khai thuế. Và, khoản thanh toán đầu tiên của bạn phải bằng 25% tổng số thuế ước tính của bạn.

Các công ty sử dụng Biểu mẫu 1120-W, Thuế ước tính cho các tập đoàn, để báo cáo thuế ước tính. Nếu bạn là một bộ phận của công ty có nghĩa vụ thuế từ 500 đô la trở lên cho năm tính thuế, hãy nộp Mẫu 1120-W.

Mẫu 1120-W có hạn vào ngày 15 tháng 4 hàng năm.

Doanh nghiệp của bạn có thể yêu cầu khấu trừ các chi phí, chẳng hạn như vật tư và chi phí văn phòng tại nhà. Trong hầu hết các trường hợp, bạn phải khấu trừ các chi phí kinh doanh nhất định trên biểu mẫu thuế của mình. Tuy nhiên, bạn có thể cũng cần sử dụng một biểu mẫu riêng biệt, chẳng hạn như Biểu mẫu 8829.

Sử dụng Mẫu 8829, Chi phí cho việc Sử dụng Căn nhà của Bạn, để báo cáo và yêu cầu khấu trừ thuế văn phòng tại nhà. Các cá nhân tự kinh doanh có thể sử dụng Mẫu 8829.

Nếu bạn có không gian trong nhà chỉ dành riêng cho công việc kinh doanh của mình, hãy nộp Mẫu 8829.

Mẫu 8829 giúp bạn xác định những chi phí kinh doanh nào bạn có thể khấu trừ từ thuế của mình. Nộp Mẫu 8829 cùng với tờ khai thuế hàng năm của bạn.

Nếu bạn có các nhà thầu độc lập làm việc cho doanh nghiệp của mình, hãy báo cáo tiền lương của họ là 1099 khoản thanh toán. Nhà thầu độc lập là công nhân tạm thời và yêu cầu các hình thức khác với nhân viên.

Có một số biểu mẫu bạn phải biết nếu bạn thanh toán cho các nhà thầu độc lập, bao gồm Biểu mẫu W-9, 1099 và 1096.

Mẫu W-9, Yêu cầu Mã số Nhận dạng và Chứng nhận Người nộp thuế, giống như Mẫu W-4, nhưng dành cho các nhà thầu độc lập. Cung cấp Biểu mẫu W-9 cho công nhân mà bạn phân loại là nhà thầu độc lập. Sử dụng thông tin từ Biểu mẫu W-9 để điền chính xác vào Biểu mẫu 1099-NEC.

Trên Biểu mẫu W-9, các nhà thầu độc lập phải cung cấp tên, pháp nhân kinh doanh (ví dụ:đối tác), miễn trừ, địa chỉ và số An sinh xã hội hoặc Số nhận dạng nhà tuyển dụng của họ.

Không khấu trừ thuế trả lương từ tiền lương của một nhà thầu độc lập. Tuy nhiên, bạn cần phải báo cáo khoản bồi thường cho người lao động cho IRS.

Nếu bạn có các nhà thầu độc lập thay vì nhân viên, hãy điền vào Mẫu 1099-NEC, Bồi thường cho Người lao động. Sử dụng Biểu mẫu 1099-NEC để báo cáo các khoản thanh toán cho người không có việc làm.

Điền vào biểu mẫu cho các nhà thầu độc lập mà bạn đã trả 600 đô la trở lên trong suốt năm dương lịch.

Có một số bản sao của Biểu mẫu 1099-NEC, bao gồm Bản sao A, B, C, 1 và 2.

Bạn phải gửi Biểu mẫu 1099-NEC cho các nhà thầu trước ngày 31 tháng 1. Gửi Bản sao B cho các nhà thầu của bạn để lưu hồ sơ của họ. Và, gửi Bản sao 2 để các nhà thầu độc lập có thể nộp tờ khai thuế thu nhập tiểu bang của họ, nếu có.

Gửi Bản sao A cho IRS trước ngày 31 tháng 1. Giữ Bản sao C cho hồ sơ của bạn. Nếu có thể, hãy gửi Bản sao 1 đến cục thuế của tiểu bang của bạn.

Bạn cũng có thể thực hiện các khoản thanh toán khác, chẳng hạn như tiền thuê nhà. Nếu có thể, hãy nộp Mẫu 1099-MISC, Thông tin khác.

Khi bạn gửi Biểu mẫu 1099-NEC cho IRS, hãy bao gồm cả Biểu mẫu 1096. Biểu mẫu 1096 là bản tóm tắt của tất cả Biểu mẫu 1099-NEC mà bạn nộp. Bao gồm tổng số tiền nhà thầu thanh toán từ Biểu mẫu 1099-NEC trên Biểu mẫu 1096.

Chỉ gửi Biểu mẫu 1096 cho IRS. Biểu mẫu 1096 sẽ có hiệu lực cùng với Biểu mẫu 1099-NEC trước ngày 31 tháng 1.

Nếu bạn gửi Biểu mẫu 1099-MISC, hãy bao gồm Biểu mẫu 1096 để tóm tắt tất cả 1099-MISC.

Hãy nhớ rằng ngày đến hạn khai thuế doanh nghiệp có thể khác nhau tùy thuộc vào loại hình doanh nghiệp của bạn.

Đảm bảo nộp tất cả các biểu mẫu doanh nghiệp nhỏ IRS theo yêu cầu của bạn đúng hạn để tránh bị phạt. Để biết thêm thông tin về các hình thức và quy định kế toán khác nhau, hãy truy cập trang web của IRS.

Bạn đang tìm một cách dễ dàng để sắp xếp hồ sơ tài chính và làm cho việc nộp các biểu mẫu kế toán trở nên dễ dàng? Phần mềm kế toán trực tuyến của Patriot hợp lý hóa quy trình kế toán của bạn. Và, hỗ trợ chuyên gia, miễn phí của chúng tôi chỉ là một cuộc gọi, email hoặc trò chuyện. Bắt đầu với bản trình diễn tự hướng dẫn của bạn ngay hôm nay!

Bài viết này đã được cập nhật từ ngày xuất bản ban đầu của nó là ngày 8 tháng 12 năm 2015.