Đầu tư là điều quan trọng nhất bạn có thể làm để đảm bảo tương lai tài chính của mình - và bạn bắt đầu càng sớm thì càng dễ làm giàu. Có hơn 100 năm bằng chứng trên thị trường chứng khoán cho thấy điều này.

Cổ phiếu và trái phiếu là một nơi tuyệt vời để bắt đầu, vì vậy chúng ta sẽ đi sâu vào vấn đề đó trong bài đăng này. Nhưng trước tiên, hãy nói về những nhận thức điển hình về đầu tư.

Mọi người vẫn không hiểu chính xác đầu tư là gì. Mọi người dường như nghĩ rằng có một số cách kỳ diệu để kiếm tiền từ cổ phiếu và trái phiếu. Theo những gì tôi thấy, hai điều mà mọi người sai lầm nhất khi đầu tư là suy nghĩ:

Và, thành thật mà nói, bạn có mọi lý do để tin vào điều này.

Nhờ Hollywood và những cái đầu biết nói (khó chịu) trên các trang tin cáp, chúng ta đã nghĩ đến việc đầu tư như một thứ điên rồ không phù hợp với người bình thường… và nhiều người trong chúng ta không hiểu chính xác cách thức hoạt động của đầu tư.

Đó là lý do tại sao chúng tôi muốn xóa tan một số lầm tưởng và quan niệm xung quanh việc đầu tư bằng cách tập trung vào một số chủ đề phổ biến nhất mà bạn sẽ nghe khi nói đến đầu tư:

Cổ phiếu và trái phiếu hoạt động như thế nào? Làm thế nào bạn có thể cân bằng chúng trong danh mục đầu tư của mình? Sự khác biệt giữa cổ phiếu và trái phiếu là gì?

Bài viết này sẽ không nói về những cổ phiếu nào đang hot hiện nay hay loại chiến lược đầu tư nào sẽ giúp bạn trở thành triệu phú đô la ngay hôm nay. Nếu bạn đang tìm kiếm thứ gì đó tương tự, tôi khuyên bạn nên quay lại xem các chuyên gia về tin tức truyền hình cáp.

CẢNH BÁO SPOILER:Cramer đã làm tệ hơn nhiều so với S&P 500 kể từ năm 2008.

Thay vào đó, hãy tìm hiểu một bài học không cần BS về cổ phiếu và trái phiếu, chúng là gì và chúng có thể đóng vai trò gì trong tương lai đầu tư của bạn.

Khi bạn sở hữu cổ phiếu của một công ty, bạn sở hữu một phần của công ty đó. Cổ phiếu còn được gọi là vốn chủ sở hữu vì lý do đó - bạn sở hữu một phần nhỏ của công ty.

Phần thưởng: Sẵn sàng bỏ nợ, tiết kiệm tiền và xây dựng sự giàu có thực sự? Tải xuống Hướng dẫn cơ bản MIỄN PHÍ về Tài chính Cá nhân của chúng tôi.Nếu công ty hoạt động tốt, cổ phiếu của bạn sẽ hoạt động tốt. Vì vậy, lý tưởng nhất là bạn muốn đầu tư vào các công ty hoạt động tốt.

Bạn có thể mua và bán bất cứ khi nào bạn muốn thông qua nhà môi giới hoặc các trang web tự phục vụ như E * Trade hoặc TD Ameritrade.

Chắc chắn, bất cứ khi nào tôi dạy ai đó về kiến thức cơ bản về chứng khoán, ai đó sẽ trả lời vô số câu hỏi như sau:

Đầu tiên, điều đầu tiên là:XUỐNG CHẬM.

Trước khi đầu tư vào bất kỳ loại cổ phiếu nào, bạn sẽ muốn dừng lại và đảm bảo rằng bạn hiểu cách quyết định mua cổ phiếu nào. Tìm hiểu cổ phiếu là bước đầu tiên trước khi bạn bắt đầu đổ tiền vào bất cứ thứ gì có vẻ tốt trong ngày.

Cách đơn giản nhất để thu hẹp phạm vi quyền chọn cổ phiếu là nghĩ đến các công ty bạn thích và sử dụng.

Hãy dành chút thời gian ngay bây giờ để viết ra 15 công ty mà bạn sử dụng và quay lại lần nữa.

Nghĩ về mọi thứ. Ví dụ:

Thay vì 5.000 tùy chọn cổ phiếu để lựa chọn, bây giờ bạn có 15 công ty mà bạn có thể đầu tư vào.

Hãy nhớ rằng:Một công ty tốt không nhất thiết phải là một cổ phiếu tốt!

Đối với bất kỳ cổ phiếu nào, bạn sẽ cần phân tích sâu hơn là “Tôi nghĩ rằng khakis từ Gap thật tuyệt vời, vì vậy tôi sẽ mua cổ phiếu từ họ!”

Thay vào đó, bạn sẽ muốn xem xét 5 lĩnh vực khác nhau:

Bạn có thể nhận tất cả thông tin này trực tuyến miễn phí - và bạn nên thực hiện nhiều nghiên cứu nhất có thể. Nếu bạn thấy có lý do để nghi ngờ một công ty dựa trên bất kỳ lĩnh vực nào ở trên, hãy tránh cổ phiếu đó.

Phần thưởng:Bạn muốn biết cách kiếm nhiều tiền như bạn muốn và sống cuộc sống theo điều kiện của bạn? Tải xuống Hướng dẫn kiếm tiền cơ bản MIỄN PHÍ của tôi

Dưới đây là một số trang web tuyệt vời để giúp bạn bắt đầu:

Lúc đầu, tất cả các biểu đồ, thu nhập và bảng cân đối sẽ cực kỳ khó hiểu - nhưng bạn càng xem xét chúng, bạn sẽ bắt đầu hiểu rõ hơn về những gì đang diễn ra. Nó chỉ cần thực hành.

Ưu điểm khi đầu tư vào cổ phiếu

Nhược điểm của việc đầu tư vào cổ phiếu

Trái phiếu giống như IOU mà bạn nhận được từ các ngân hàng. Bạn đang cho họ vay tiền để đổi lấy một khoản lãi cố định.

Nếu bạn mua trái phiếu kỳ hạn 1 năm, ngân hàng sẽ nói:“Này, nếu bạn cho tôi vay 100 đô la, chúng tôi sẽ trả lại cho bạn 102 đô la sau một năm.”

Tỷ suất sinh lợi gần đúng hiện tại của trái phiếu kỳ hạn 2 năm là khoảng 2%. (Kiểm tra ở đây để biết con số lên đến thứ hai.) Nhìn chung, trái phiếu là:

Với những phẩm chất này, loại người nào sẽ đầu tư vào trái phiếu?

Chà, bất kỳ ai muốn biết chính xác số tiền họ nhận được trong tháng tới thì nên đầu tư vào trái phiếu. Không thành vấn đề nếu bạn ở độ tuổi hai mươi hay bạn ở độ tuổi bảy mươi. Nếu bạn muốn một khoản đầu tư ổn định - mặc dù lợi nhuận thấp hơn - thì trái phiếu là dành cho bạn.

Rốt cuộc, một số người không muốn loại biến động mà thị trường chứng khoán mang lại. Và điều đó ổn.

Bây giờ chúng ta đã đề cập đến những điều cơ bản về cổ phiếu và trái phiếu, hãy cùng xem xét kỹ hơn những điểm khác biệt chính giữa chúng.

Sự khác biệt chính giữa cổ phiếu và trái phiếu là theo ba cách:

Cách đầu tiên mà cổ phiếu và trái phiếu khác nhau là cách chủ sở hữu nhận được lợi tức từ khoản đầu tư của họ. Với cổ phiếu, bởi vì bạn sở hữu một phần của công ty, bạn có thể nhận được cổ tức. Đây là lợi nhuận công ty được chia cho các cổ đông.

Với trái phiếu, bạn nhận được lợi nhuận thông qua lãi suất thu được, bởi vì những gì bạn đã mua về cơ bản là một khoản nợ.

Một cách khác để kiếm tiền với cổ phiếu hoặc trái phiếu là bán chúng với giá cao hơn giá bạn đã mua, nhưng điều này phụ thuộc vào nhiều yếu tố khác nhau.

Một điều mà hầu hết mọi người đều biết về thị trường chứng khoán là nó rất rủi ro. Không có gì đảm bảo rằng bạn sẽ kiếm lại được tiền, đừng bận tâm nhiều hơn về điều đó. Đó là điều chính khiến mọi người không đầu tư vào thị trường chứng khoán.

Tuy nhiên, những người đặc biệt không thích rủi ro có thể có thời gian hạnh phúc hơn với trái phiếu. Vì trái phiếu là khoản đầu tư nợ, công ty hoặc chính phủ mà bạn mua trái phiếu phải trả lại tiền cho bạn. Không có cách nào để giải quyết vấn đề này, vì vậy đây là một tin tốt cho bạn.

Bạn nhận được lợi tức đầu tư được đảm bảo dưới hình thức lãi suất. Nhược điểm là lợi nhuận thường thấp hơn nhiều so với cổ phiếu.

Cách thứ ba khác nhau giữa cổ phiếu và trái phiếu là lợi ích. Điều tốt về cổ phiếu là bạn là một cổ đông, có nghĩa là bạn có thể có quyền biểu quyết trong công ty đó.

Tuy nhiên, điều này phụ thuộc vào việc thiết lập cổ đông. Vì vậy, đừng mong đợi đi qua các cửa tại Apple HQ và thực hiện những thay đổi lớn vì bạn đã mua một cổ phiếu.

Mặt khác, với trái phiếu, lợi ích chính mà bạn có thể nhận được là được ưu đãi khi trái phiếu đó đáo hạn.

Hai loại hình đầu tư bạn cần biết là thị trường vốn chủ sở hữu và thị trường nợ. Những điều này đề cập đến hai cách khác nhau các khoản đầu tư được mua và bán. Trên thị trường nợ hay còn gọi là thị trường trái phiếu, các khoản đầu tư vào các khoản vay được mua và bán. Trong thị trường vốn cổ phần hoặc thị trường chứng khoán, đó là vốn chủ sở hữu trong một công ty được mua và bán. Nói chung, thị trường vốn chủ sở hữu được coi là có rủi ro cao hơn thị trường nợ.

Thị trường trái phiếu hoặc thị trường nợ hoạt động bằng cách một công ty đi vay. Thay vì đến ngân hàng, họ sẽ nhận được khoản tiền đó từ các nhà đầu tư mua trái phiếu.

Sau đó, công ty trả một “phiếu lãi suất” là lãi suất hàng năm được trả cho một trái phiếu.

Trái phiếu được chia thành các loại ngắn hạn, trung hạn và dài hạn. Trái phiếu ngắn hạn “đáo hạn” hoặc được trả hết về cơ bản trong vòng một đến ba năm. Trái phiếu trung hạn kéo dài khoảng 10 năm và trái phiếu dài hạn đáo hạn trong thời gian dài hơn nhiều.

Lợi nhuận vốn là số tiền bạn kiếm được sau khi bán một tài sản với giá cao hơn giá trị bạn đã mua. Ví dụ, nếu bạn mua một ngôi nhà và nó tăng giá trị vào thời điểm bạn bán nó, bạn vừa thu được lợi nhuận vốn. Trên thị trường chứng khoán, nếu bạn bán một cổ phiếu với giá cao hơn giá bạn đã mua thì xin chúc mừng, bạn vừa thu được lợi nhuận.

Nhưng trái phiếu thì sao?

Trái phiếu phức tạp hơn một chút vì chúng thường khó bán hơn một chút so với cổ phiếu. Với trái phiếu, nguồn thu nhập của bạn liên quan đến tiền lãi hơn là thu nhập từ vốn chủ sở hữu.

Trái phiếu thường không được giữ cho đến khi chúng đến ngày đáo hạn và được bán trước thời điểm đó. Nếu bạn làm điều này, bạn có thể kiếm được lãi (hoặc lỗ) vốn tùy thuộc vào điều gì đã xảy ra với công ty đã bán trái phiếu cho bạn. Nếu bạn quản lý để bán trái phiếu của mình với giá cao hơn bạn đã mua, thì đây là một khoản lãi vốn.

Thị trường chứng khoán hay thị trường vốn chủ sở hữu là một thị trường mà phần sở hữu trong một công ty được mua và bán.

Có hai cách chính để kiếm tiền từ cổ phiếu - cổ tức và bán.

Người sở hữu cổ phiếu có thể thu lợi nhuận từ cổ tức, phần trăm lợi nhuận công ty mà cổ đông nhận được. Có thể hơi kỳ lạ khi nghĩ mình là một cổ đông… nhưng đó chính xác là con người của bạn nếu bạn sở hữu một cổ phiếu.

Tùy thuộc vào vô số yếu tố, bất kỳ ai sở hữu cổ phiếu cũng có thể thu được lợi nhuận khi họ bán nó. Nhưng điều này chỉ hoạt động nếu giá thị trường tăng kể từ khi bạn mua nó.

Thị trường chứng khoán dễ biến động hơn một chút so với trái phiếu. Cổ phiếu có thể tăng giá trị hoặc giảm mạnh vì nhiều lý do. Cổ phiếu có thể bị ảnh hưởng bởi những thay đổi xã hội, chính trị, sự kiện kinh tế hoặc thậm chí là tweet của CEO (biểu tượng cảm xúc cuộn mắt).

Điều này khiến họ trở thành một khoản đầu tư rủi ro hơn, nhưng đó là lý do tại sao bạn cần phải tự đào tạo về họ. Và nếu bạn vẫn ở đây, xin chúc mừng!

Vì vậy, bây giờ chúng ta đã đề cập đến những điều cơ bản về cổ phiếu và trái phiếu, câu hỏi đặt ra là:Bạn đầu tư vào cái gì? Bạn có thể mua cổ phiếu hoặc trái phiếu nhưng kết hợp cả hai là một lựa chọn phổ biến. Nó phân tán rủi ro và đa dạng hóa danh mục đầu tư của bạn — điều mà bạn nên luôn hướng tới.

Nhưng bạn nên đầu tư nhiều hơn vào cái nào? Trái phiếu càng an toàn, đảm bảo nhưng lợi nhuận thấp hay rủi ro cao hơn, cổ phiếu thưởng cao hơn?

Chà, không có câu trả lời rõ ràng nào ở đây. Tất cả phụ thuộc vào…

Các danh mục đầu tư đều rơi vào đâu đó trên quy mô từ siêu quyết liệt đến thận trọng.

Một chiến lược đầu tư siêu tích cực sẽ là đặt 100% tiền của bạn vào cổ phiếu. Một danh mục đầu tư thận trọng sẽ không có quá 50% cổ phiếu.

Để tăng trưởng vừa phải, bạn sẽ muốn xem xét nhiều hơn về tỷ lệ phân chia 60/40 cổ phiếu và trái phiếu.

Điều đó liên quan như thế nào đến việc nghỉ hưu?

Nếu danh mục đầu tư của bạn là một phần quan trọng trong chiến lược nghỉ hưu của bạn, thì mức độ rủi ro mà bạn nên chấp nhận phụ thuộc vào mức độ bạn sắp nghỉ hưu. Nói cách khác, nếu bạn sắp nghỉ hưu, bạn không muốn đổ tất cả tiền của mình vào các cổ phiếu có rủi ro cao. Bạn sẽ muốn cân bằng lại danh mục đầu tư của mình để an toàn hơn một chút và có thể dự đoán được. Trong trường hợp này, bạn có thể chọn cách phân chia thận trọng hơn.

Những người trẻ hơn thì linh hoạt hơn một chút vì nhìn chung, càng có nhiều thời gian tham gia thị trường, danh mục đầu tư của bạn càng có nhiều thời gian để phục hồi nếu nó giảm xuống.

Phần thưởng: Sẵn sàng bỏ nợ, tiết kiệm tiền và xây dựng sự giàu có thực sự? Tải xuống Hướng dẫn cơ bản MIỄN PHÍ về Tài chính Cá nhân của chúng tôi.Vì vậy, bây giờ bạn đã điền vào cổ phiếu và trái phiếu là gì, bạn bắt đầu đầu tư vào chúng như thế nào? Khi sở thích đầu tư ngày càng tăng, các tùy chọn có sẵn cho chúng tôi cũng vậy. Giờ đây, việc này trở nên dễ dàng và dễ tiếp cận hơn bao giờ hết. Dưới đây là một số tùy chọn phổ biến để bắt đầu:

Có thể phương pháp đầu tư phổ biến nhất là sử dụng môi giới trực tuyến. Điều này hoạt động giống như cách mà một nhà môi giới trực tiếp truyền thống làm nhưng phí thấp hơn và bạn có thể thực hiện tất cả thông qua điện thoại thông minh của mình.

Công ty môi giới trực tuyến cho phép bạn mua tất cả các loại đầu tư bao gồm cổ phiếu, quỹ và trái phiếu riêng lẻ thông qua một trang web hoặc ứng dụng.

Một cách đầu tư phổ biến khác là sử dụng quỹ tương hỗ thay vì đầu tư vào các cổ phiếu riêng lẻ. Các quỹ tương hỗ được tạo thành từ một số công ty khác nhau vì vậy rủi ro đầu tư là dàn trải hơn là có mục tiêu và rủi ro.

Không giống như nhiều công ty môi giới trực tuyến, quỹ tương hỗ thường có một người quản lý quỹ chuyên dụng, người chọn các khoản đầu tư tốt nhất cho bạn. Điều này có nghĩa là chúng đi kèm với mức phí cao hơn nhiều.

Các quỹ chỉ số được tạo thành từ một nhóm các công ty nên rủi ro được phân tán. Sự khác biệt chính giữa quỹ chỉ số và quỹ tương hỗ là quỹ chỉ số được quản lý một cách thụ động.

Điều này có nghĩa là chúng là lựa chọn rẻ hơn và chúng cũng là lựa chọn ít biến động hơn. Thay vì cố gắng đánh bại thị trường, các quỹ chỉ số theo dõi nó và thực hiện các khoản đầu tư hợp lý.

Nghe có vẻ hơi khoa học viễn tưởng, nhưng nó khá đơn giản. Cố vấn robot là một nền tảng kỹ thuật số đầu tư tiền của bạn thông qua tự động hóa và thuật toán. Có rất ít hoặc không có liên hệ của con người (rất tốt cho người hướng nội), vì vậy đây là một kiểu đầu tư rất hữu ích.

Cuối cùng, nếu bạn có tiền mặt và muốn thực hiện một số khoản đầu tư nghiêm túc, thuê một nhà quản lý đầu tư chuyên dụng là một lựa chọn khác. Đây là lựa chọn đắt tiền nhất vì bạn sẽ nhận được lời khuyên và dịch vụ phù hợp. Vì vậy, nó không phải là lý tưởng cho những người muốn tiết kiệm tiền phí.

Khi nói đến những gì bạn muốn đầu tư, cổ phiếu và trái phiếu đều là những khoản đầu tư chắc chắn - miễn là bạn thực hiện nghiên cứu của mình.

Điều tôi nghĩ MỌI NGƯỜI nên làm khi đầu tư của họ rất đơn giản:quỹ chỉ số đa dạng, chi phí thấp.

Hãy xem một ví dụ trong thế giới thực.

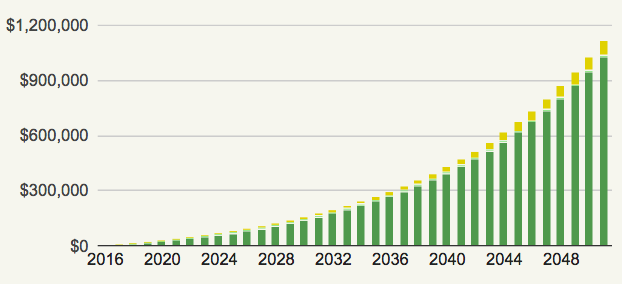

Giả sử bạn 25 tuổi và bạn quyết định đầu tư 500 đô la / tháng vào quỹ chỉ số đa dạng, chi phí thấp. Nếu bạn làm điều đó cho đến khi bạn 60 tuổi, bạn nghĩ mình có bao nhiêu tiền?

Hãy xem:

[chèn biểu đồ từ bài viết gốc]

1.116.612,89 USD.

Đúng rồi. Bạn sẽ trở thành triệu phú chỉ sau khi đầu tư vài nghìn đô la mỗi năm.

Đầu tư thông minh là về tính nhất quán hơn là theo đuổi cổ phiếu nóng hoặc bất cứ điều gì khác:

Hai cách cơ bản để đầu tư tiền của bạn rất đơn giản:

Lưu ý:Nếu 500 đô la / tháng nghe có vẻ nhiều, hãy đọc tất cả các cách bạn có thể giải phóng số tiền đó chỉ bằng một vài cuộc điện thoại.

Nếu bạn mới bắt đầu, thật tuyệt vời khi bạn ở đây.

Để đảm bảo an toàn tài chính, điều quan trọng hơn bất cứ điều gì khác là bắt đầu sớm. Và đừng lo lắng nếu bạn nghĩ rằng bạn hơi muộn với trò chơi. Rốt cuộc, thời điểm tốt nhất để trồng một cái cây là 20 năm trước… thời điểm tốt thứ hai là BÂY GIỜ.

Trời ạ, tôi bắt đầu nghe như một chiếc bánh quy may mắn.

Nếu bạn đang xem xét đầu tư, xin chúc mừng! Bạn đang thực hiện một bước quan trọng trong việc đảm bảo tương lai tài chính của mình. Đầu tư không phải là điều duy nhất để nghĩ đến. Cổ phiếu và trái phiếu cũng vậy.

Để có cách tiếp cận toàn cảnh về tài chính cá nhân, hãy nhớ xem Hướng dẫn cơ bản về tài chính cá nhân.

Trong đó, bạn sẽ không chỉ học cách hiểu cổ phiếu và trái phiếu mà còn học cách: