Dự đoán tỷ suất lợi nhuận của bạn là không thể nếu không có một quả cầu pha lê đang hoạt động. Nói cách khác, điều đó là không thể. Tuy nhiên, bạn cần phải phỏng đoán hợp lý và có học thức để dự tính tài chính trong tương lai của mình. Tỷ suất sinh lợi trung bình trong quá khứ có thể là một cách tốt để đưa ra dự báo hợp lý.

Tuy nhiên, mức trung bình hợp lý có thể khó bị xác định. Mức trung bình có thể rất khác nhau tùy thuộc vào khung thời gian cụ thể mà bạn xem xét, loại tài sản và cách bạn xác định tỷ suất lợi nhuận.

Có rất nhiều yếu tố cần xem xét khi dự tính tỷ suất lợi nhuận của bạn, bao gồm:

Tỷ suất lợi nhuận trung bình có thể rất khác nhau tùy thuộc vào khung thời gian đang được đo lường.

Nói chung, bạn có thể thấy rất nhiều biến động trong khoảng thời gian ngắn và ít hơn nhiều trong khoảng thời gian rất dài.

Nói cách khác, trong khoảng thời gian ngắn, bạn có thể thấy tỷ lệ hoàn vốn cao hơn (hoặc thấp hơn nhiều). Khoảng thời gian dài hơn có thể là mức trung bình “nhiều hơn”, mặc dù có thể thấy sự biến động lớn tùy thuộc vào số năm chính xác được sử dụng, thậm chí trên mức trung bình 5 hoặc 10 năm. Một năm tăng trưởng lớn hoặc thua lỗ có thể có tác động quá lớn đến mức trung bình.

Các dự báo hợp lý về tỷ suất sinh lợi sẽ khác nhau rất nhiều tùy thuộc vào loại tài sản. Ví dụ:bạn đang dự kiến một cổ phiếu riêng lẻ, quỹ chỉ số, trái phiếu, hàng hóa hay tiền mặt? Nói chung, cổ phiếu có tỷ suất sinh lợi trung bình cao hơn (mặc dù biến động hơn) so với trái phiếu.

Khi lập kế hoạch, bạn có thể dự kiến một tỷ suất lợi nhuận kết hợp cho tất cả các khoản đầu tư của mình hoặc lợi nhuận dự án cho:

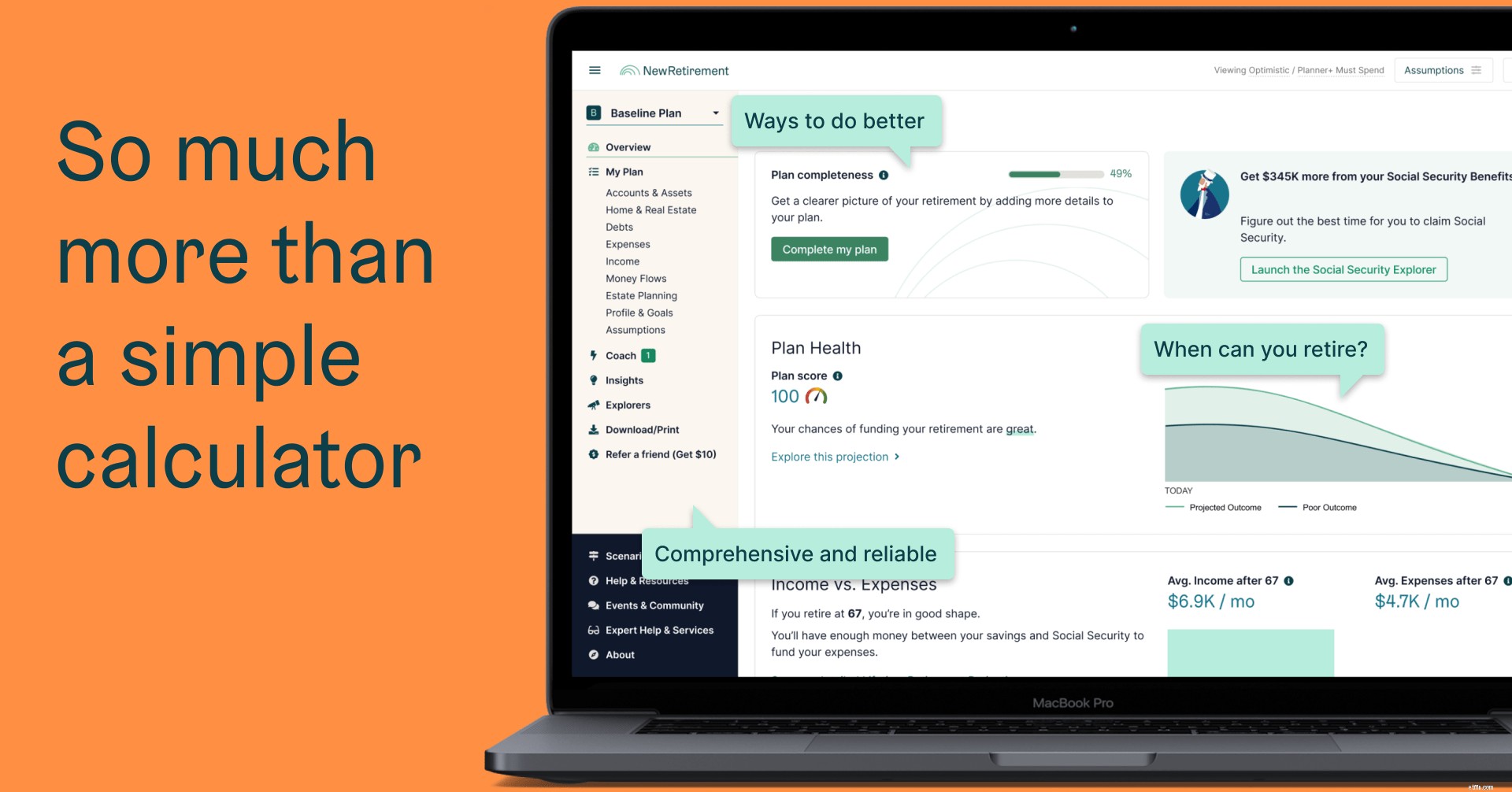

Với NewRetirement Planner, bạn có thể thử các tình huống khác nhau để thiết lập tài khoản của mình và người dùng PlannerPlus có thể chỉ định tỷ lệ hoàn vốn cụ thể và chạy các tình huống khác nhau để đánh giá mức độ an toàn tài chính trong tương lai cho bất kỳ loại tài khoản hoặc cấu hình loại tài sản nào.

Và, với chức năng NewRetirement PlannerPlus Monte Carlo, các khoản đầu tư có tỷ lệ hoàn vốn cao hơn (ví dụ:quỹ chỉ số chứng khoán) tự động mang đặc tính biến động cao hơn so với các khoản đầu tư có tỷ lệ hoàn vốn thấp hơn (ví dụ:quỹ trái phiếu).

Thật dễ dàng để xây dựng một kế hoạch tài chính toàn diện và cá nhân hóa cũng như nhận được câu trả lời đáng tin cậy.

Bắt đầu ngay bây giờ

Danh nghĩa: Tỷ suất lợi nhuận danh nghĩa của bạn là số tiền bạn kiếm được từ một khoản đầu tư trước khi tính vào các chi phí như thuế, phí đầu tư và quan trọng nhất là lạm phát.

Thực: Tỷ suất sinh lợi thực của bạn là tỷ suất sinh lợi thực tế của bạn trừ đi các yếu tố đó, đặc biệt là tỷ lệ lạm phát.

Vì vậy, nếu các khoản đầu tư của bạn sinh lời 7% trong 12 tháng qua kết thúc vào tháng 10 năm 2021, thì tỷ lệ hoàn vốn "thực" của bạn trong khoảng thời gian đó chỉ là 0,8%. (Tỷ lệ lạm phát hàng năm ở Hoa Kỳ trong 12 tháng kết thúc vào tháng 10 năm 2021 là 6,2% theo Bộ Lao động Hoa Kỳ.) Và điều đó không bao gồm phí đầu tư hay thuế. ”

(7% trừ 6,2% bằng 0,8%.)

LƯU Ý: Trong NewRetirement Planner, bạn nhập tỷ lệ hoàn vốn danh nghĩa của mình. Các dự đoán là bằng đô la trong tương lai, làm tăng chi phí hàng hóa và dịch vụ và sử dụng lợi nhuận danh nghĩa theo thời gian. Chúng tôi cũng tự động lập mô hình thuế thu nhập liên bang và thuế thu nhập từ vốn. Các thành viên PlannerPlus nhận được các dự báo thuế thu nhập cụ thể của từng tiểu bang và có thể mô hình hóa những gì việc chuyển đến một tiểu bang khác có thể gây ra gánh nặng thuế thu nhập của họ.

Phép chiếu tuyến tính sử dụng một tỷ suất sinh lợi. Tỷ lệ đó được áp dụng cho tất cả các khoảng thời gian trong tương lai. Với dự báo nghỉ hưu, dự báo tuyến tính ngụ ý lợi tức trung bình của bạn cho tất cả các năm trong tương lai (tức là các giả định của bạn được áp dụng như nhau giữa các năm).

Tuy nhiên, các phép chiếu tuyến tính sẽ không bao giờ chính xác hoàn toàn. Tài sản sẽ tăng và giảm - đôi khi đột ngột - trong các khoảng thời gian khác nhau.

Do đó, khi lập kế hoạch cho những gì có thể xảy ra với tiền của bạn trong tương lai, điều quan trọng là bạn cũng nên xem xét những biến động có thể xảy ra (có thể xảy ra) đối với tỷ suất sinh lợi của bạn. Phân tích Monte Carlo được thiết kế để cung cấp cho bạn cái nhìn sâu sắc về sự thay đổi đó.

NewRetirement Planner dự đoán kết quả của bạn theo 5 cách khác nhau:

MỚI: Bằng cách sử dụng NewRetirement Planner, giờ đây bạn có thể lập mô hình tăng hoặc giảm trong tương lai đối với tỷ lệ lợi nhuận dự kiến của mình cho cả dự báo tuyến tính và Monte Carlo trên các tài khoản cá nhân.

Đôi khi tỷ suất lợi nhuận lịch sử được báo cáo là tỷ lệ tăng trưởng kép hàng năm (CAGR).

Trong NewRetirement Planner, bạn nên nhập tỷ lệ tăng trưởng hàng năm (không phải gộp) và hệ thống sẽ giả định tái đầu tư. (Hoặc, bạn có thể lập mô hình rút tiền nếu đó là điều bạn muốn xảy ra.)

Tỷ suất sinh lợi trung bình của S&P 500 là khoảng 10%. (Được điều chỉnh theo lạm phát, lợi tức thực tế trung bình hàng năm là 7%.)

Tuy nhiên, có sự thay đổi rất lớn theo năm. Từ năm 1986 đến năm 2019, S&P 500 đã chứng kiến:

LƯU Ý:Tổng lợi nhuận từ năm đến nay của S&P cho năm 2021 là 25,97%.

Theo J.P. Morgan, sau đây là lợi nhuận hàng năm 20 năm theo loại tài sản cho 1999–2018:

NewRetirement Planner giúp bạn dễ dàng kiểm soát tiền của mình.

Bắt đầu ngay bây giờ

Theo Morningstar, tốc độ tăng trưởng kép hàng năm (CAGR) từ năm 1926 đến năm 2019 là:

Fidelity báo cáo tỷ lệ tăng trưởng kép hàng năm (CAGR) trong lịch sử cho giai đoạn 1926–2020 theo chiến lược phân bổ tài sản:

Chiến lược thận trọng: Đối với danh mục đầu tư thận trọng (50% trái phiếu, 30% đầu tư ngắn hạn, 14% cổ phiếu Mỹ và 6% cổ phiếu nước ngoài), CAGR trung bình là 5,96% .

Chiến lược cân bằng: Đối với danh mục đầu tư cân bằng (40% trái phiếu, 10% đầu tư ngắn hạn, 35% cổ phiếu Mỹ và 15% cổ phiếu nước ngoài), CAGR trung bình là 7,98% .

Tăng trưởng: Đối với danh mục đầu tư tăng trưởng (25% trái phiếu, 5% đầu tư ngắn hạn, 49% cổ phiếu Mỹ và 21% cổ phiếu nước ngoài), CAGR trung bình là 9%.

Tăng trưởng tích cực: Đối với danh mục đầu tư tăng trưởng tích cực (15% trái phiếu, 0% đầu tư ngắn hạn, 60% cổ phiếu Mỹ và 25% cổ phiếu nước ngoài), CAGR trung bình là 9,7% .

Như đã báo cáo trên Blog A Wealth of Common Sense, đây là lợi nhuận thực tế (sau lạm phát) trong các khoảng thời gian khác nhau:

Trong 5 năm qua (2016–2020):

Trong 10 năm qua (2011–2020):

25 năm qua (1996–2020):

50 năm qua (1971–2020):

100 năm qua (1921–2020):

Không có cách nào hoàn toàn chính xác để trả lời câu hỏi này. Tuy nhiên, đây là một số mẹo:

Được rồi, bạn đã từng nghe:“Kết quả trong quá khứ không đảm bảo cho hiệu suất trong tương lai.”

Tuy nhiên, kết quả trong quá khứ là một số liệu dự đoán hợp lý, đặc biệt là giữa các loại tài sản khác nhau nếu bạn hiểu các yếu tố được liệt kê ở trên.

Bạn có thể có được những dự đoán chính xác hơn bằng cách nêu chi tiết tỷ lệ lợi nhuận của mình với càng cụ thể càng tốt.

Tra cứu tỷ suất sinh lợi trung bình lịch sử của từng khoản đầu tư cụ thể của bạn.

Việc phân bổ tài sản của bạn phải được xác định theo mục tiêu, thời gian và khả năng chấp nhận rủi ro.

Khi bất kỳ yếu tố nào trong số đó thay đổi, bạn có thể muốn thay đổi phân bổ tài sản mục tiêu của mình (và do đó, tỷ lệ lợi nhuận dự kiến của bạn).

Tuổi tác là yếu tố dễ dự đoán nhất có thể thay đổi phân bổ tài sản mục tiêu của bạn.

Bạn có thể sử dụng NewRetirement Planner để thay đổi tỷ lệ hoàn vốn của mình trong tương lai. Dự đoán một tỷ suất sinh lợi ngay bây giờ và sau đó dự đoán một tỷ suất sinh lợi khác bắt đầu vào một ngày trong tương lai.

Với NewRetirement Planner, bạn có thể dự đoán tỷ lệ lợi nhuận của mình bằng cách sử dụng tỷ lệ lạc quan và bi quan.

Bạn cũng có thể đánh giá kết quả của mình bằng cách sử dụng các phép chiếu Monte Carlo.

Bằng cách xem xét các số liệu khác nhau này và thậm chí chạy nhiều kịch bản cho lạc quan và bi quan (và thay đổi lợi nhuận trong tương lai của bạn), bạn có thể tự tin rằng số tiền bạn cần và muốn cho tương lai sẽ ở đó khi bạn cần và muốn.

Nếu bạn sẽ giữ một khoản đầu tư trong một thời gian ngắn, hãy lưu ý rằng bạn có nguy cơ biến động lớn hơn trong thời gian tới.

Nếu bạn đang giữ một khoản đầu tư trong một khoảng thời gian dài hơn, thì bạn có thể tự tin hơn khi sử dụng các mức trung bình lịch sử.

Chúng tôi làm cho nó dễ dàng. Xây dựng kế hoạch tài chính được cá nhân hóa và sống cuộc sống bạn muốn.

Bắt đầu ngay bây giờ

Đối với những người muốn rõ ràng về lựa chọn của họ hôm nay và sự an toàn tài chính của họ vào ngày mai, NewRetirement là một nền tảng lập kế hoạch tài chính cung cấp cho mọi người khả năng khám phá, thiết kế và quản lý các con đường được cá nhân hóa dẫn đến một tương lai an toàn.

Mục tiêu của chúng tôi là cung cấp hướng dẫn tài chính chất lượng cao, chi phí thấp cho tất cả mọi người. Hơn 155.000 người đại diện cho hơn 168 tỷ đô la tài sản hiện đang tin tưởng hệ thống tận dụng tối đa tiền bạc và thời gian của họ. Nền tảng có thể được đồng thương hiệu hoặc được gắn nhãn trắng cho các đối tác. Ngoài ra, công ty cung cấp quyền truy cập API cho các công ty muốn nhúng chức năng lập kế hoạch vào trang web của riêng họ.