SBI ETF Nifty 50, nhờ sự đóng góp của EPFO từ cuối năm 2015 đã nổi lên là ETF lớn nhất và là quỹ tương hỗ lớn nhất trong nước. Chúng tôi hỏi liệu có hợp lý nếu chọn điều này thay vì quỹ UTI Nifty Index (kế hoạch trực tiếp).

SBI ETF Nifty 50 với tỷ lệ tổng chi phí là 0,07% không phải là ETF rẻ nhất, nhưng nó vẫn rẻ hơn 30% so với quỹ chỉ số chi phí thấp nhất (tại thời điểm hiện tại):UTI Nifty có giá 0,1%. Về mặt nó, đây có vẻ là một quyết định không cần bàn cãi:chọn sản phẩm rẻ nhất.

Các nhà đầu tư cho rằng chi phí và lỗi theo dõi là những cách tốt để lựa chọn quỹ chỉ số và ETF. Đáng buồn là không có cách thống nhất để báo cáo lỗi theo dõi và thậm chí những gì có sẵn cũng khó tìm và so sánh.

Ngoài ra, việc so sánh lỗi theo dõi của quỹ ETF với quỹ chỉ số là sai vì ETF’s NAV được sử dụng để tính toán. Các nhà đầu tư thường có xu hướng quên rằng, không giống như quỹ tương hỗ, ETF có hai thành phần - giá và NAV.

Giá của một quỹ ETF được xác định bởi cung và cầu giữa các tiền thân. Lợi nhuận mà nhà đầu tư ETF nhận được dựa trên giá mua và giá bán, không phải NAV mua và NAV bán. Do đó, việc theo dõi lỗi và chênh lệch lợi nhuận giữa chỉ số và ETF nên được tính dựa trên thông tin giá chứ không phải NAV.

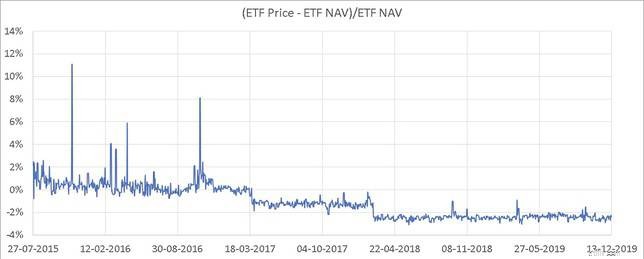

Có thể thấy ngay rằng giá ETF đang giao dịch ngày càng thấp hơn NAV. Điều này về cơ bản có nghĩa là nhu cầu thấp. Các nhà đầu tư có xu hướng hào hứng với các quỹ ETF giao dịch thấp hơn NAV. Họ cho rằng họ sẽ được giảm giá.

Có thể thấy ngay rằng giá ETF đang giao dịch ngày càng thấp hơn NAV. Điều này về cơ bản có nghĩa là nhu cầu thấp. Các nhà đầu tư có xu hướng hào hứng với các quỹ ETF giao dịch thấp hơn NAV. Họ cho rằng họ sẽ được giảm giá.

Không quá nhanh! Có người trong hồ bơi hoang sơ phải bán để chủ đầu tư mua. Tại sao có người sẵn sàng bán giá thấp hơn? Chỉ riêng đồ thị này thôi cũng đủ để các nhà đầu tư tránh được SBI NIfty 50 ETF.

AUM cao không phải là tích cực trong ETF. ETF với một bên trung gian hoạt động sẽ nhanh chóng làm giảm độ lệch giá. Để hiểu cách hoạt động của nó, hãy xem:Bạn quan tâm đến ETF? Đây là cách bạn có thể chọn ETF bằng cách kiểm tra mức độ dễ dàng mua / bán chúng

Do đó, trong một quỹ ETF lành mạnh, giá sẽ di chuyển trên và dưới NAV theo định kỳ và nhanh chóng.

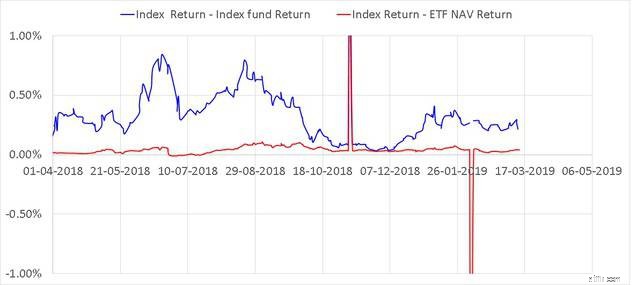

Đường màu xanh lam:Lợi tức chỉ số TRI 50 Nifty trừ lợi nhuận UTI Nifty (hàng quý)

Đường màu đỏ:Trả về chỉ số Nifty 50 TRI trừ đi SBI ETF Nifty NAV lợi nhuận dựa trên cơ sở (hàng quý)

Mức tăng đột biến là do thiếu dữ liệu NAV / Giá và có thể bị bỏ qua.

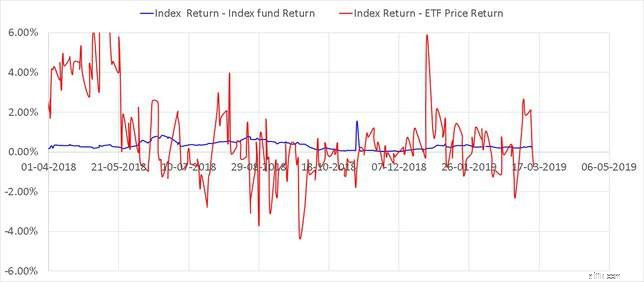

Đường màu xanh lam:Lợi tức chỉ số TRI 50 Nifty trừ lợi nhuận UTI Nifty (hàng quý)

Đường màu đỏ:Lợi tức chỉ số TRI 50 Nifty trừ đi SBI ETF Nifty Giá lợi nhuận dựa trên cơ sở (hàng quý)

Tất cả lợi nhuận đều là hàng quý (hàng năm thông qua chức năng XIRR). Nếu bạn so sánh các NAV, ETF có vẻ tốt hơn. Tuy nhiên, thứ bạn mua và bán là giá cả. Sử dụng cái đó, và bức tranh hoàn toàn khác.

Giá ETF biến động nhiều hơn đáng kể, dẫn đến sự khác biệt tích cực và tiêu cực đáng kể khỏi chỉ số.

Chú ý rằng đường màu đỏ thường là âm. Điều này có nghĩa là ETF Lợi nhuận dựa trên giá> Lợi nhuận theo chỉ số TRI. Đây có vẻ là một điều tốt, nhưng hãy nhớ rằng đây là lý thuyết.

Trong thế giới thực, nếu giá luôn thấp hơn NAV, thì sẽ có nhiều người mua hơn người bán. Điều này cực kỳ không lành mạnh và chỉ ra việc quản lý kém hiệu quả.

Kết luận , tránh SBI Nifty 50 ETF. Bám sát quỹ chỉ số UTI Nifty 50 (kế hoạch trực tiếp).