Sự thất bại của các công ty tài chính như DHFL, IL&FS, các vụ lừa đảo ngân hàng như vụ lừa đảo ngân hàng PMC (Bài học từ câu chuyện của Sanjay Gulati), số lượng đáng báo động các ngân hàng hợp tác đô thị bị RBI chỉ đạo (nghĩa là hạn chế rút tiền - áp dụng đối với 24 chẳng hạn như các ngân hàng vào tháng 10 năm 2019) đã khiến người gửi tiền hoảng sợ trên khắp đất nước. Điều tương tự có thể xảy ra với một quỹ tương hỗ không? Một quỹ tương hỗ có thể phá sản (vỡ nợ) như một ngân hàng không? Chúng ta cùng tìm hiểu trong bài viết này.

Câu trả lời ngắn gọn là: Các quỹ tương hỗ không thể phá sản như một ngân hàng vì chúng khác nhau về cấu trúc và hoạt động. Gian lận có thể xảy ra trong một quỹ tương hỗ, ví dụ:bỏ chạy với số tiền cũ hơn, nhưng xác suất điều này xảy ra là rất thấp. Các Unitholders có thể gặp khó khăn do thực hành quản lý quỹ kém, như được giải thích bên dưới.

Để hiểu rõ hơn, chúng ta phải phân biệt mục tiêu và cơ cấu tổ chức của ngân hàng và quỹ tương hỗ.

Công việc chính hoặc cốt lõi của ngân hàng là đi vay và cho vay. Ngân hàng vay tiền từ những người gửi tiền để đổi lấy lãi suất cố định và cho các cá nhân hoặc tổ chức vay với lãi suất cao hơn. Mặc dù hai hoạt động được kết nối với nhau, nhưng không có mối quan hệ trực tiếp nào giữa hai hoạt động này. Nghĩa là, người cho vay (người nắm giữ FD hoặc RD) không thể theo dõi vị trí / cách thức ngân hàng sử dụng tiền của mình để sinh lời.

Công việc chính và duy nhất của quỹ tương hỗ là quản lý tài sản. Họ lấy tiền cũ và đầu tư vào nhiều loại cổ phiếu, trái phiếu, vàng, REIT, v.v. Người chưa biết nhiều và có thể theo dõi cách đầu tư tiền của mình.

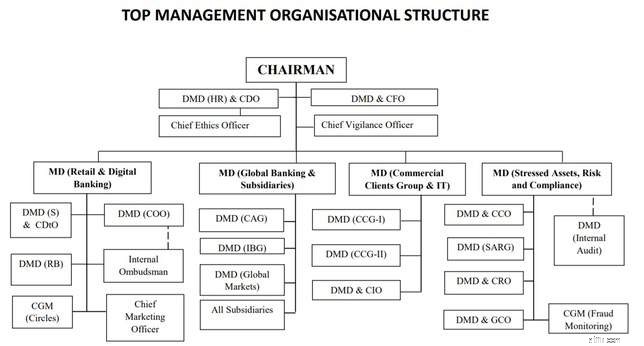

Ví dụ, chúng ta hãy xem xét cơ cấu tổ chức quản lý cao nhất của SBI

Lưu ý rằng mọi thứ từ quản lý dịch vụ, tuân thủ, đạo đức và cảnh giác đều được xử lý nội bộ. Về nguyên tắc, có thể và thậm chí có thể dễ dàng thực hiện hành vi gian lận chỉ với sự hợp tác của một số quan chức cấp cao nhất.

Lưu ý rằng mọi thứ từ quản lý dịch vụ, tuân thủ, đạo đức và cảnh giác đều được xử lý nội bộ. Về nguyên tắc, có thể và thậm chí có thể dễ dàng thực hiện hành vi gian lận chỉ với sự hợp tác của một số quan chức cấp cao nhất.

Đây thường là lý do chính khiến các ngân hàng thất bại, tại sao họ phải trả các khoản nợ khó đòi, tại sao họ giả mạo chi tiết tài khoản. Khi chúng tôi giao dịch với ngân hàng, không có bên thứ ba độc lập nào khác giám sát giao dịch.

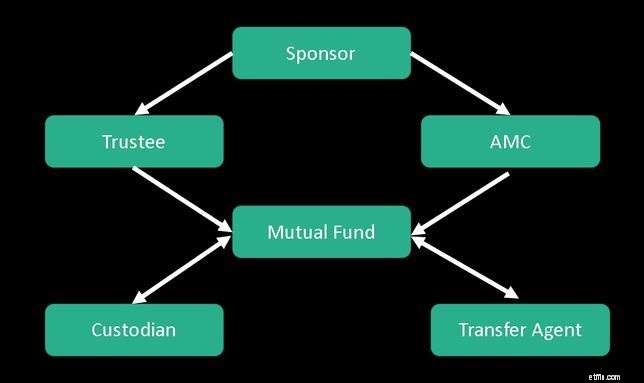

Một quỹ tương hỗ ở Ấn Độ được thành lập giống như một quỹ tín thác. Ủy thác là một thỏa thuận liên quan đến ba bên (không giống như ngân hàng):đơn vị cũ (hoặc nhà đầu tư), công ty quỹ tương hỗ (AMC) và người được ủy thác quỹ tương hỗ.

Chủ sở hữu (nhà tài trợ) của quỹ tương hỗ tạo ra một hội đồng quản trị có trách nhiệm giám sát hoạt động của quỹ. Họ sẽ phải đảm bảo tuân thủ các quy định của SEBI. Người giám sát đã đăng ký với SEBI nắm giữ tài sản trong quỹ và có trách nhiệm trả nợ cho những người được ủy thác.

Hai phần ba của hội đồng ủy thác không được là một phần của công ty tài trợ. Điều này cũng áp dụng cho một nửa số giám đốc AMC. Sự sắp xếp này khiến quỹ tương hỗ cực kỳ khó khăn trong việc chạy trốn bằng những khoản tiền cũ hơn hoặc vi phạm các quy định của SEBI.

Câu hỏi về việc một quỹ tương hỗ không có đủ tiền để trả cho các quỹ tương hỗ không phát sinh ra lãi hoặc lỗ do người quản lý quỹ thực hiện được chuyển trực tiếp cho quỹ tương hỗ. Ngoài ra, có công bố danh mục đầu tư hàng tháng và kiểm toán định kỳ phải được gửi cho SEBI.

SEBI không trực tiếp kiểm soát việc lựa chọn đầu tư. Những điều này có thể nằm trong các công ty con của nhà tài trợ và do đó liên quan đến xung đột lợi ích. Ngoài ra, như đã chứng kiến gần đây trong trường hợp trái phiếu Zee-Essel, các công ty quỹ có thể đạt được thỏa thuận với các công ty phát hành trái phiếu về việc không phá giá trái phiếu xấu. SEBI sau đó đã đưa ra một thông báo chính thức về vấn đề này.

Một quỹ tương hỗ có thể đi ngược lại các quy định của SEBI và thậm chí có hành vi gian lận. Điều này sớm hay muộn sẽ phản ánh trong NAV của một quỹ tương hỗ. Tình hình ở đây hoàn toàn khác với một ngân hàng có thể tồn tại hàng tháng, thậm chí hàng năm với các khoản nợ khó đòi trong sổ và chỉ bằng cách trả lãi miễn là không bị rút tiền ồ ạt.

Quỹ tương hỗ cũng có thể giới hạn việc rút tiền nhưng chỉ với số tiền hơn hai vạn và chỉ trong thời gian xảy ra khủng hoảng trên toàn thị trường hoặc các trường hợp ngoại lệ như lũ lụt, động đất, v.v. và chỉ trong mười ngày. Những quy tắc này (khi đọc toàn bộ) khá công bằng và bảo vệ quyền lợi của những người già. Ngược lại điều này với việc RBI đột ngột dừng tất cả các hoạt động rút tiền trong một khoảng thời gian không xác định và thả lỏng theo từng giai đoạn do các cuộc biểu tình và áp lực chính trị.

Tóm lại, do bản chất của việc thiết lập (như một quỹ tín thác) và mục tiêu, các quỹ tương hỗ không thể thất bại như các ngân hàng hoặc trở nên mất khả năng thanh toán. Và sẽ khó hơn rất nhiều đối với một quỹ tương hỗ để chạy trốn bằng những đồng tiền cũ hơn. Điều này không có nghĩa là quỹ tương hỗ là “an toàn” hoặc không có gian lận. Có thể có những cách khác mà họ có thể bẻ cong các quy tắc hoặc thậm chí phá vỡ chúng liên quan đến việc lựa chọn bảo mật và trích lập tỷ lệ chi phí, nhưng những cách này sẽ xuất hiện nhanh hơn rất nhiều so với trường hợp của các ngân hàng.

Mặc dù các nhà đầu tư phải đánh giá cao việc thiết lập tổ chức và các quy định, nhưng không cần phải lo sợ hoặc thoải mái vô căn cứ, vô lý!

Ý thức chung và đầu tư vào quỹ tương hỗ

Tình trạng tiến thoái lưỡng nan về quỹ tương hỗ tiếp tục xảy ra

Quỹ tương hỗ có nghĩa là gì?

Tôi có thể sử dụng quỹ tương hỗ nào để thay thế tiền gửi cố định?

Tôi đầu tư 50 nghìn một tháng vào các quỹ tương hỗ này:Bạn có thể xem lại danh mục đầu tư của tôi không?