Nếu bạn quan tâm đến việc mua cổ phiếu của Hoa Kỳ hoặc nếu bạn đã đầu tư, thì đây là cách các mức chênh lệch khác nhau sẽ ảnh hưởng đến rủi ro và lợi nhuận danh mục đầu tư của bạn. Sử dụng S&P 500 trong dữ liệu INR (bao gồm cổ tức) và Sensex (bao gồm cổ tức) từ tháng 9 năm 1996 đến tháng 4 năm 2020, chúng tôi nghiên cứu các kết hợp danh mục đầu tư khác nhau.

Chúng tôi xem xét thời hạn đầu tư 10, 15 và 20 năm với tỷ lệ phơi sáng S &P 500 nằm trong khoảng từ 10% đến 50%. Trong khi các nhà đầu tư Ấn Độ hiện có thể đầu tư vào S&P 500 thông qua Quỹ chỉ số Motilal Oswal S&P 500 (Xem lại:Tôi có thể mong đợi lợi nhuận gì từ điều này?), Nó chỉ được sử dụng như một đại diện cho vốn chủ sở hữu của Hoa Kỳ trong phân tích này. Kết quả với Nasdaq 100 hoặc bất kỳ quỹ trung chuyển nào khác sẽ tương tự.

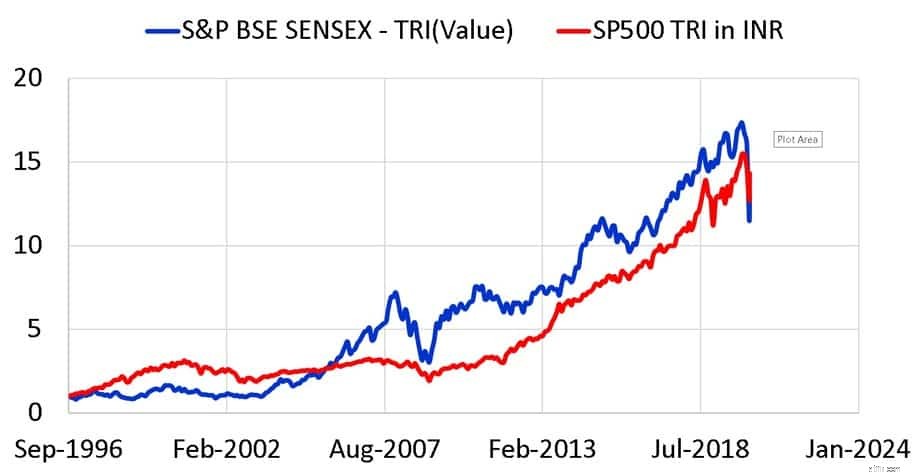

Tập hợp dữ liệu đầy đủ (hàng tháng) được trình bày ở trên. Lưu ý rằng tỷ giá hối đoái đã đóng một vai trò quan trọng như thế nào trong việc giảm và kiểm soát rủi ro của S &P 500 (tính theo USD). Rõ ràng, đường màu đỏ ít biến động hơn nhiều so với đường màu xanh lam.

Thay vì chỉ đầu tư vào Sensex (chỉ đường màu xanh lam) nếu chúng ta tiếp tục thêm ngày càng nhiều đường màu đỏ, thì sự biến động (đối với tập dữ liệu trên) sẽ giảm xuống. Lợi nhuận sẽ phụ thuộc vào thời gian may mắn. Đó là, nó phụ thuộc vào nhóm tháng mà khoản đầu tư được thực hiện.

Bây giờ, hãy xem xét khoảng thời gian đầu tư 15 năm từ tháng 9 năm 1996 đến tháng 9 năm 2011 (lần chạy đầu tiên) và tỷ lệ tiếp xúc 10% với S&P 500. Chúng tôi sẽ so sánh điều này với khoản đầu tư 100% vào Sensex. Số tiền đầu tư mỗi tháng được giả định sẽ tăng mỗi năm với tỷ lệ 5% (điều này sẽ không ảnh hưởng đến kết quả).

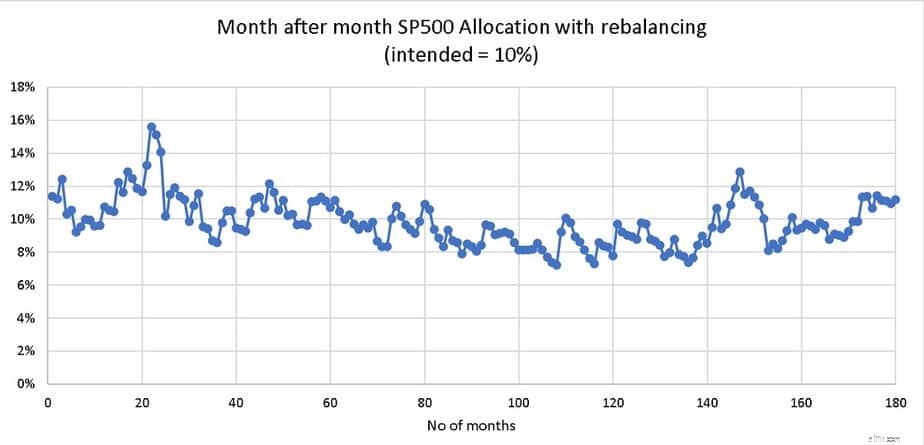

Danh mục đầu tư được cân đối lại mỗi năm. Nhiều nhà đầu tư cho rằng “tỷ lệ đầu tư nhỏ” như 5% hoặc 10% không cần được cân đối lại và có thể để yên. Quan điểm này không chính xác. Đây là cách mức 10% tiếp xúc với S&P 500 dao động mỗi tháng trong lần chạy đầu tiên với sự tái cân bằng hàng năm.

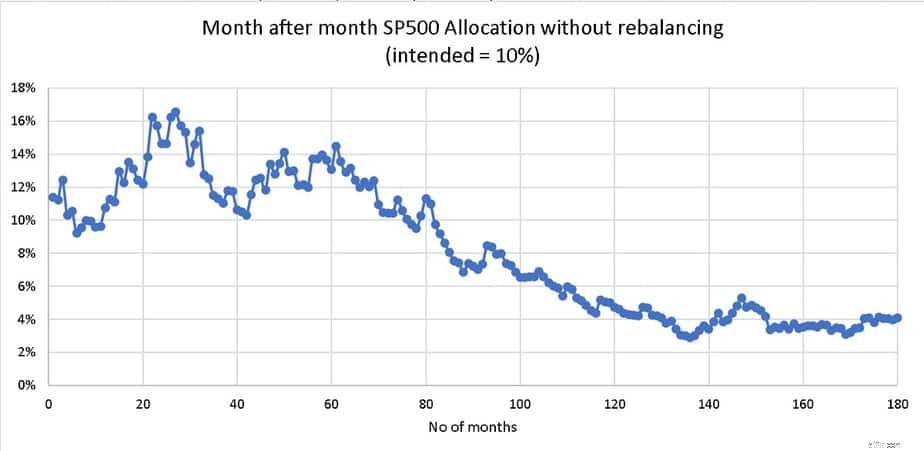

Lưu ý mức độ quan trọng của việc tái cân bằng làm giảm (hoặc tăng) mức phơi nhiễm xuống 10% theo định kỳ. Nếu điều này không được thực hiện, độ phơi sáng sẽ trôi đi trong lần chạy đầu tiên như hình dưới đây.

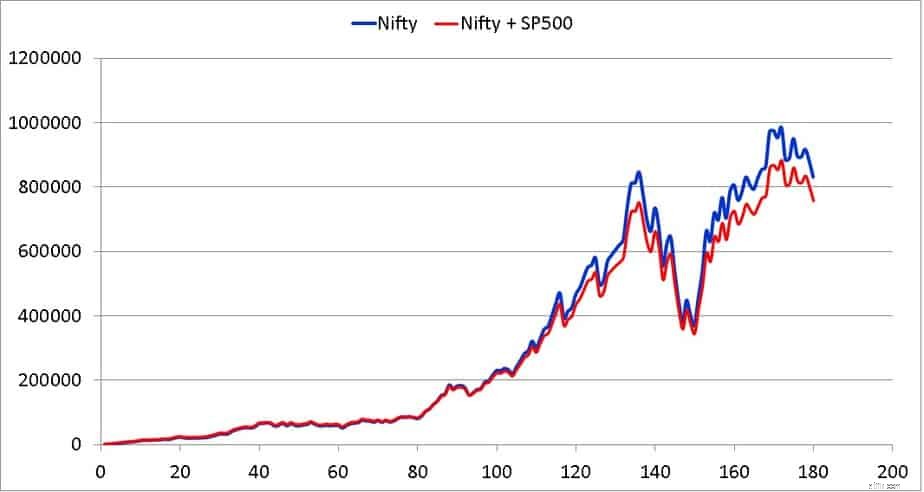

Không khó để hình dung tác động của việc không tái cân bằng nếu có 20% hoặc 30% tiếp xúc với S &P 500. Đối với lần chạy đầu tiên (tháng 9 năm 1996 đến tháng 9 năm 2011) với việc tái cân bằng hàng năm và đầu tư tăng 5%, đây là cách danh mục đầu tư sẽ phát triển.

Tất cả các hình ảnh từ thời điểm này trở đi, gọi Sensex là Nifty (sức mạnh của thói quen) một cách không chính xác. Chúng tôi rất tiếc về lỗi và sự bất tiện đã gây ra.

XIRR cho danh mục chỉ dành cho Sensex trong lần chạy đầu tiên là 16% và danh mục 90% Sensex + 10% S&P 500 là 14,8%. Chúng tôi sẽ xác định chênh lệch lợi nhuận (XIRR với S&P 500 - XIRR không có) là -1,2%.

Danh mục 90% Sensex + 10% S&P 500 ít biến động hơn 4% so với danh mục chỉ có Sensex. Tức là nhịp là 96%. Dữ liệu này dành cho lần chạy đầu tiên.

Lần chạy thứ hai từ tháng 10 năm 1996 đến tháng 10 năm 2011 (chúng tôi đã vượt qua thời hạn 15 năm trong một tháng. Chúng tôi tính toán các số liệu ở trên, chuyển sang vòng thứ ba từ tháng 11 năm 1996 đến tháng 11 năm 2011, v.v. Chúng tôi nhận được 105 lần chạy như vậy .

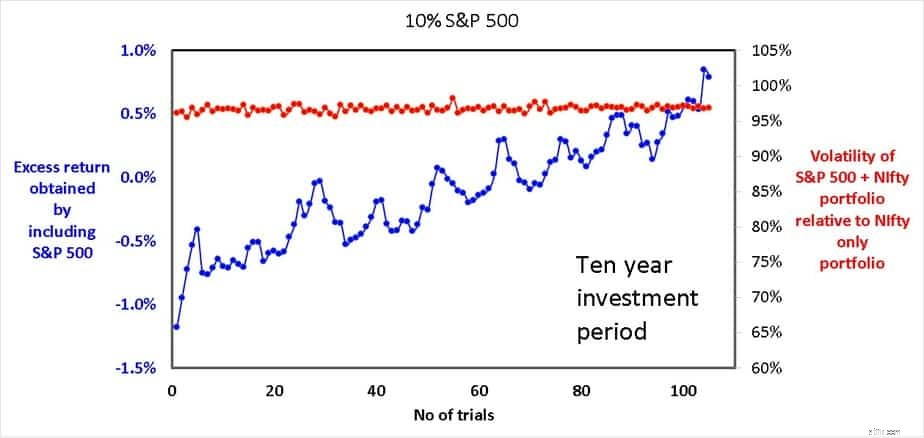

Lợi nhuận vượt quá thu được bằng cách bao gồm S&P 500 (XIRR với S&P 500 - không có XIRR) và biến động tương đối (beta) cho 105 lần chạy được hiển thị bên dưới.

Beta trung bình là 97%. Lợi nhuận vượt quá tối thiểu (lợi ích kém nhất khi bao gồm 10% S &P 500) là -1,18% và lợi nhuận vượt quá tối đa (lợi ích tốt nhất khi bao gồm 10% S &P 500) là 0,8%. Xin lưu ý, các khoản thuế và hàng xuất liên quan đến việc tái cân bằng và theo dõi tỷ lệ lỗi và chi phí quỹ không được bao gồm. Điều này có thể lấy đi khoảng 2% lợi nhuận cuối cùng một cách thận trọng! Rõ ràng mức phơi sáng S &P 10% không mang lại nhiều lợi ích cho tập dữ liệu được xem xét.

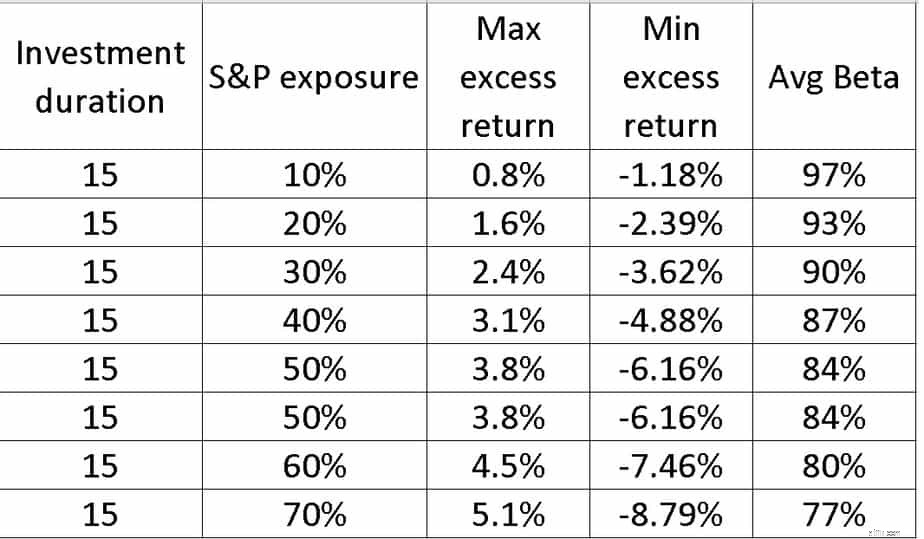

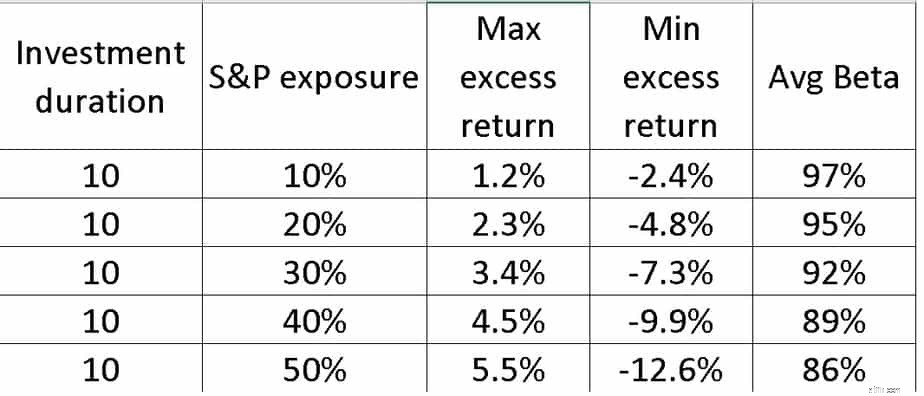

Ảnh hưởng của tỷ lệ phơi vốn cao hơn trong thời gian đầu tư 10 và 15 năm được trình bày dưới đây.

Lưu ý rằng với mức độ phơi bày S&P 500 ngày càng cao, danh mục đầu tư ngày càng ít biến động hơn, nhưng đặt cược chênh lệch cho lợi ích tối đa và lợi ích tối thiểu tăng lên. Ngay cả mức phơi sáng 30% cũng không thể biện minh cho chi phí bảo trì (tỷ lệ chi phí quỹ, thuế và tải trọng). Dữ liệu cho thời hạn đầu tư 10 năm được hiển thị bên dưới.

Sự chênh lệch này về cơ bản là biểu hiện của chuỗi rủi ro lợi nhuận hay nói cách khác, đôi khi mọi thứ diễn ra theo ý bạn và đôi khi không! Cũng giống như xác định thời điểm thị trường, đa dạng hóa làm giảm rủi ro thường xuyên hơn không. Tuy nhiên, phần thưởng tuyệt đối cao hơn là việc tung đồng xu.

Thay vì tái cân bằng hàng năm, người ta có thể tái cân bằng dựa trên các đường trung bình động để giảm chênh lệch lợi nhuận (thấp hơn chứ không phải loại bỏ) nhưng điều này vẫn đòi hỏi mức độ tiếp xúc đáng kể để điều chỉnh chi phí và lao động. Đọc thêm:Định thời điểm thị trường sẽ hoạt động nhưng không theo cách chúng ta tưởng tượng!

Tiếp xúc vốn cổ phần riêng biệt của Hoa Kỳ thông qua các quỹ quốc tế có đáng để gặp rắc rối này không hay một người nên gắn bó với các quỹ như Parag Parikh Cổ phiếu dài hạn hoặc Cơ hội tăng trưởng theo trục và nhận được “một số” cổ phiếu Hoa Kỳ mà không gặp rắc rối về tái cân bằng và thuế (nhưng phí quản lý quỹ cao hơn) ? Đọc thêm:Quỹ Cơ hội tăng trưởng Axis so với Quỹ cổ phần dài hạn Parag Parikh.

Lợi ích chính của việc bao gồm vốn chủ sở hữu của Hoa Kỳ là giảm rủi ro danh mục đầu tư và có thể đạt được điều đó với việc quản lý liên quan. Tuy nhiên, hầu hết các nhà đầu tư đều lười biếng và không quan tâm đến việc đa dạng hóa có thể làm giảm lợi nhuận đầu tư cùng với rủi ro đầu tư! Họ nhìn thấy một cái gì đó sáng bóng và muốn một phần của hành động đó. Điều này chỉ có thể dẫn đến sự nhầm lẫn và lộn xộn. “Lợi ích đa dạng hóa” yêu cầu duy trì liên tục.

Ngay cả khi việc mua các quỹ tương hỗ của Ấn Độ để đầu tư vào cổ phiếu quốc tế có thể không giảm rủi ro hiệu quả bằng việc sử dụng tiếp xúc quốc tế chuyên dụng, thì điều đó dễ dàng hơn rất nhiều! Phiếu bầu của tôi là cho lựa chọn dễ dàng hơn.

12 Cổ phiếu có mức biến động thấp để ổn định danh mục đầu tư của bạn

Chi phí biến đổi ảnh hưởng đến ngân sách của bạn như thế nào

10 Cổ phiếu chia cổ tức tốt nhất ở Ấn Độ sẽ làm cho danh mục đầu tư của bạn trở nên phong phú!

Cách theo dõi danh mục cổ phiếu của bạn?

Bạn muốn kinh doanh cổ phiếu? Đây là cách thu nhập của bạn sẽ bị đánh thuế