Chúng tôi thường chỉ ra rằng số phận của quỹ tương hỗ SIPs của chúng tôi được quyết định bởi "thời gian may mắn" chứ không phải do sự kiên nhẫn hay kỷ luật hoặc chi phí trung bình bằng đồng rupee. Chúng tôi cũng đã trình bày giải pháp cho vấn đề này:Đừng mong đợi lợi nhuận từ quỹ tương hỗ SIPs! Làm điều này thay thế! Tuy nhiên, lập trường này gây nhầm lẫn cho độc giả mới của trang web của chúng tôi. Đây là một câu hỏi gần đây đã nhận được trên email:“Cảm ơn bạn vì những bài báo mở mang tầm mắt mà người ta không thể chắc chắn về lợi nhuận cao từ các quỹ tương hỗ cổ phần trong dài hạn. Vậy tại sao chúng ta nên đầu tư vào chúng khi không có đảm bảo lợi nhuận? ”

Trước hết, chúng tôi phải đánh giá cao rằng không có đảm bảo lợi nhuận trong bất kỳ khoản đầu tư nào . Chúng ta có thể đầu tư vào một khoản tiền gửi FD năm năm vào một ngân hàng an toàn. Lợi tức thì ai cũng biết, nhưng lạm phát thì không; các quy tắc thuế không phải là. Sau năm năm, chúng ta có thể phải trả nhiều thuế hơn dự đoán, hoặc nhiều tiền của chúng ta sẽ mất giá do lạm phát cao hơn. Ví dụ, hãy xem Lạm phát đã làm giảm Rs. một lakh chỉ Rs. 6000 trong 40 năm!

Chỉ rủi ro được đảm bảo! Có những điều không chắc chắn trong mọi quyết định của chúng ta trong cuộc sống, cho dù tham gia một trường đại học, kết hôn hay đầu tư vào vốn chủ sở hữu hoặc thu nhập cố định. Nếu đúng như vậy thì chúng ta phải sống như thế nào? Làm thế nào để bạn có được bằng cách nào?

Chúng ta tồn tại bằng cách đánh giá cao sự khác biệt giữa rủi ro và rủi ro hợp lý. Nếu chúng ta làm điều này đủ lâu, chúng ta có thể chuyển từ tồn tại sang phát triển. Tại sao khuyến nghị đầu tư cổ phiếu hoặc đầu tư quỹ tương hỗ cổ phần? Để đánh bại lạm phát trong dài hạn. Để đảm bảo tiền của chúng ta (sức mua của chúng ta với nó) không bị mất giá.

Chúng tôi đã nhiều lần xác định rằng lợi nhuận từ vốn chủ sở hữu (gộp một lần hoặc SIP) là theo chu kỳ. Hãy xem:Thị trường chứng khoán luôn tăng trong dài hạn, nhưng lợi nhuận lại tăng và giảm! Còn khả năng đánh bại lạm phát của họ thì sao?

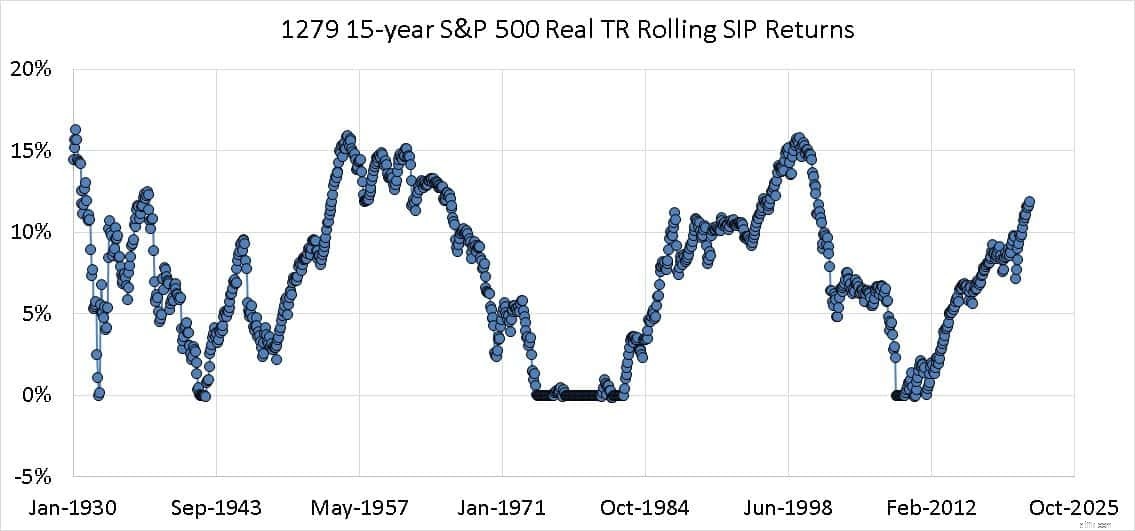

Đầu tiên chúng ta hãy xem xét dữ liệu của Hoa Kỳ. Sử dụng biểu dữ liệu PE của GS Robert Schiller, chúng tôi có thể tính toán lợi nhuận SIP luân phiên cho Chỉ số tổng lợi nhuận thực của S&P 500. Đó là, chỉ số điều chỉnh cho cả cổ tức và lạm phát giá tiêu dùng.

Dưới đây là 1279 Lợi nhuận S&P 500 Real TR Rolling SIP trong 15 năm. Chúng được tính toán bằng SIP của quỹ tương hỗ và Máy tính trả về kết quả luân chuyển tổng hợp.

Chỉ có 16% lợi nhuận thực là 0% hoặc ít hơn. Có nghĩa là, 84% lợi nhuận thực tế là dương. Nếu chúng tôi khẳng định lợi nhuận thực tế phải lớn hơn 4% (giả sử 2% sẽ bị mất thuế và lạm phát thực tế hàng ngày cao hơn 2% so với lạm phát giá tiêu dùng), thì 67% lợi nhuận trên đủ điều kiện.

Cơ hội thành công (được định nghĩa trong lợi nhuận đánh bại lạm phát) tốt hơn khoảng 20% so với việc tung đồng xu. Nếu chúng ta bao gồm một số bước quản lý danh mục đầu tư cơ bản như phân bổ tài sản và tái cân bằng hàng năm, rủi ro có thể được giảm bớt hơn nữa. Nếu chúng ta bao gồm việc loại bỏ rủi ro dựa trên mục tiêu có hệ thống, thì rủi ro có thể được giảm thiểu nhiều hơn - các thử nghiệm được thực hiện trước và sau khi nghỉ hưu là một phần của khóa học quản lý danh mục đầu tư dựa trên mục tiêu.

Vì vậy, ngay cả với lợi nhuận dao động dữ dội như vậy, rủi ro là khá hợp lý miễn là chúng tôi có sẵn một hệ thống để quản lý rủi ro. Tôi sẽ nắm lấy cơ hội này bất cứ ngày nào, miễn là có đủ thời gian để quản lý rủi ro này.

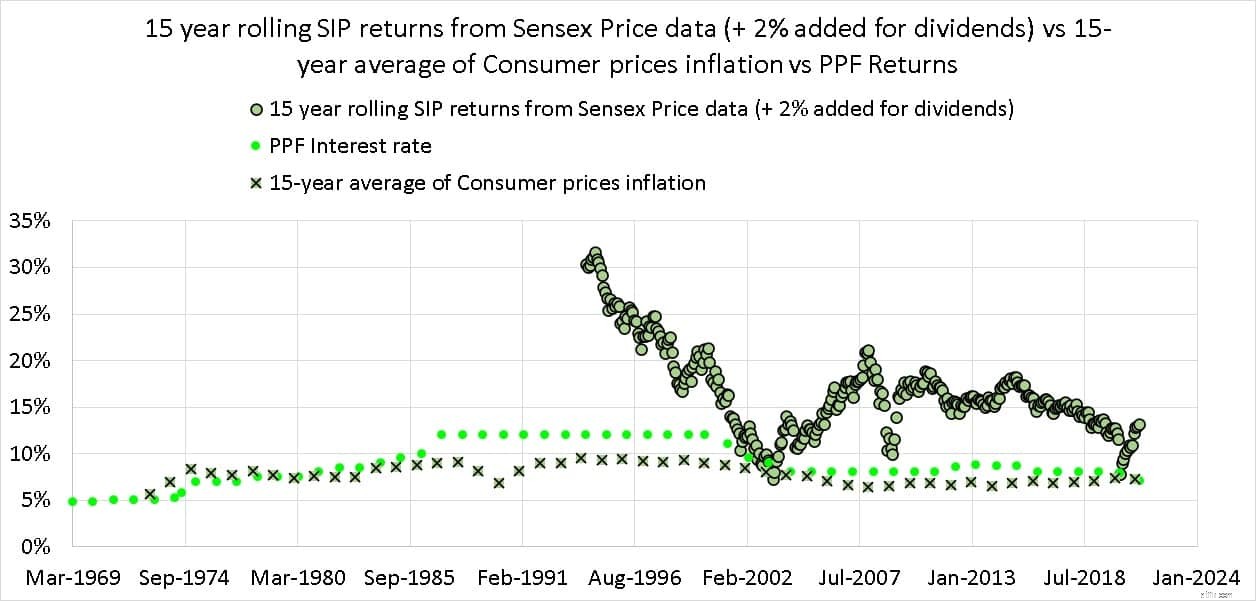

Tình hình đối với Ấn Độ là khá khó khăn. Lịch sử ngắn và hỗn loạn. Vụ lừa đảo Harshad Mehta xác định lợi nhuận lâu dài của Sensex ngay cả ngày hôm nay! Hãy xem:Lợi nhuận của Sensex là 16% cộng với 41 năm qua, nhưng một nửa trong số đó đến từ ba năm tốt đẹp! Chúng tôi đã có các lựa chọn thu nhập cố định miễn thuế, lãi suất cao trong ít nhất 25 năm trong số 41 năm đó. Độ sâu thị trường đã tăng lên trong những năm qua dẫn đến mức độ biến động của thị trường chứng khoán thấp hơn. Vì vậy, tiêu chuẩn của chúng tôi về “lợi nhuận vốn chủ sở hữu tốt” đã liên tục thay đổi (giảm dần!) Trong 25-30 năm. Xem:Lợi nhuận Nifty SIP trong 10 năm đã giảm gần 50%

Nếu chúng tôi đặt tỷ lệ PPF phổ biến làm chuẩn cho SIP 15Y trong Sensex, thì đây là những gì chúng tôi nhận được. Dữ liệu được cập nhật đến tháng 3 năm 2021. Sẽ tốt hơn nếu xem xét lợi nhuận PPF 15 năm thay vì chỉ tỷ lệ phổ biến. Nghiên cứu này sẽ được trình bày trong vài ngày tới.

Lợi tức 15 năm của Sensex hầu như luôn đánh bại tỷ lệ PPF phổ biến. Tuy nhiên, tỷ suất lợi nhuận vốn chủ sở hữu đã giảm và biến động. Đây là tỷ lệ cược chấp nhận được, nhưng chỉ khi quản lý rủi ro có hệ thống được áp dụng.

Tóm lại, cơ hội vốn chủ sở hữu đánh bại lạm phát trong dài hạn là khá hợp lý. Do đó, rủi ro khi đầu tư vào cổ phiếu hoặc quỹ tương hỗ vốn là rủi ro hợp lý, có thể kiểm soát được khi có đủ thời gian để thực hiện.

Quản lý rủi ro là rất quan trọng để giảm tác động của lợi nhuận vốn chủ sở hữu không xác định, biến đổi. Nếu bạn muốn tìm hiểu cách thực hiện việc này một cách có hệ thống, hội thảo này có thể hữu ích:Khái niệm cơ bản về xây dựng danh mục đầu tư:Hướng dẫn cho người mới bắt đầu.

Đầu tư vào quỹ tương hỗ vốn cổ phần - quan điểm của người trong cuộc

Tôi có nên đầu tư vào quỹ tương hỗ cổ phần này không? Có và Không

Bạn có nên đầu tư vào quỹ tương hỗ không?

Tại sao nên đầu tư vào quỹ tương hỗ tiết kiệm thuế?

Các tổ chức TCVM vốn chủ sở hữu quá rủi ro và không có sự đảm bảo tại sao tôi nên đầu tư vào chúng?