Đề xuất bán hàng độc đáo của Lớp học về hưu sớm (ERM) là nó cố gắng giảm thiểu xung đột lợi ích giữa giảng viên và sinh viên. Trong chương trình này, sinh viên nghiên cứu các cổ phiếu được gắn cờ bởi các mô hình nhân tố và quyết định những gì đi vào danh mục đầu tư của lớp. Để gắn kết lợi ích giữa học viên và giảng viên, giảng viên sẽ đầu tư tối thiểu 10.000 đô la từ lợi nhuận học phí khóa học vào danh mục đầu tư có đòn bẩy phản ánh danh mục đầu tư do lớp học xây dựng.

Mặc dù sự sắp xếp này có thể không tránh được việc mất tiền cho sinh viên, nhưng nó đảm bảo rằng người hướng dẫn sẽ mất nhiều tiền hơn khi đưa ra các quyết định tồi, đảm bảo rằng người hướng dẫn sẽ phải truyền đạt các kỹ năng đầu tư thực tế để có thể áp dụng thành công trên các thị trường hiện tại .

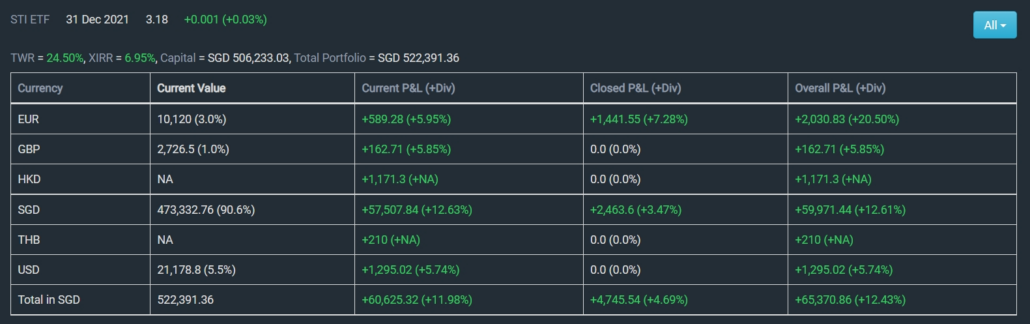

Trong khoảng thời gian từ tháng 8 năm 2018 đến ngày 1 tháng 1 năm 2022, hai mươi ba lớp học đã được tiến hành với số tiền đầu tư tối thiểu là 230.000 đô la. Vốn đầu tư sau khi tính đến đòn bẩy là khoảng 506.233,03 đô la, có nghĩa là một số lớp nhất định đã đầu tư hơn 10.000 đô la kể từ tháng 8 năm 2018. Tỷ suất hoàn vốn nội bộ khiêm tốn ở mức 6,95%, với lợi nhuận là 65.370 đô la.

Cấu trúc khóa học hướng các khoản phí vào danh mục đầu tư do sinh viên xây dựng đã mang lại lợi nhuận. Đầu tư vào danh mục đầu tư của sinh viên của tôi sẽ kiếm được số tiền tương đương với khoảng ba lớp học thêm, trị giá 20 người ngày hôm nay.

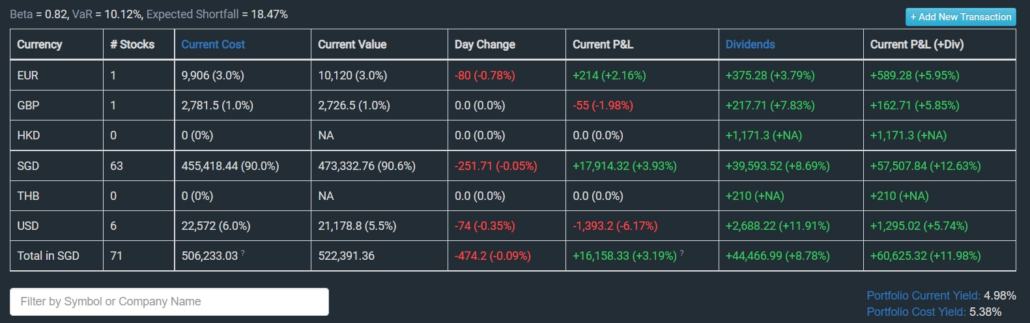

Về tổng thể, đây là một chương trình rất thận trọng, tập trung vào lợi tức cổ tức, với danh mục đầu tư trung bình mang lại lợi nhuận khoảng 5% mỗi năm. Các sinh viên của tôi nghiêng về phe bảo thủ, xây dựng betas là 0,8.

Chúng tôi chấp nhận rủi ro thấp hơn các thị trường còn lại của Singapore.

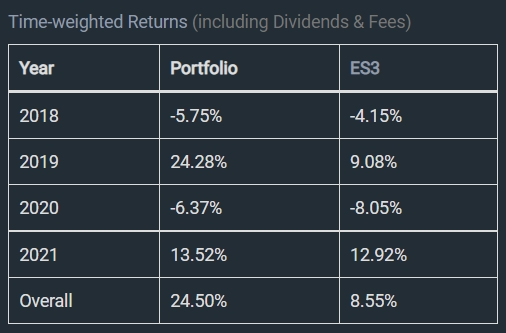

So sánh danh mục đầu tư với STI ETF, đây là điểm thể hiện rõ nhất. Vào năm 2021, danh mục đầu tư ERM đã tăng 13,52%, với STI ETF là 12,92%. Danh mục đầu tư đã hoạt động tốt hơn STI ETF trong ba năm, với năm 2021 là trận chiến cam go nhất.

Các mô hình nhân tố đã bỏ lỡ các cơ hội tái cấu trúc và STI đã cải thiện hiệu suất của nó bằng cách giới thiệu thêm các quầy REIT. Tính vào việc sử dụng đòn bẩy x2 tích cực của tôi, chúng tôi sẽ nhận được khoảng 24% lợi nhuận với giả định chi phí tài trợ ký quỹ 3%.

Giống như trong bất kỳ danh mục đầu tư nào đã được xây dựng và xây dựng chậm rãi bằng các khoản tiền mới trong vòng ba năm, nó có rất nhiều sai lầm trong đầu tư. Danh mục đầu tư đã có những bước chuyển mình khủng khiếp như Eagle Hospitality Trust, Comfort Delgro và First REIT. Khoản lỗ do sai lầm đầu tư được bù đắp bằng khoản lãi vững chắc từ các công ty chứng khoán như Propnex, CapitaLandInvest và Hourglass.

Vào năm 2022, danh mục đầu tư có thể sẽ bị ảnh hưởng bởi hai xu hướng chính:

Xu hướng đầu tiên là sự phục hồi sau đại dịch, điều này sẽ tạo động lực cho các cổ phiếu khách sạn, văn phòng và du lịch. Một sự phục hồi tích cực sẽ diễn ra khi Singapore triển khai thuốc COVID-19 từ Pfizer.

Xu hướng chính thứ hai là lãi suất tăng có thể ảnh hưởng đến REITs không thể chuyển tiền thuê tăng cho người thuê. Trong trường hợp này, các ngân hàng được coi là hoạt động tốt hơn khi lãi suất tăng.

Điều đó nói rằng, tôi tin tưởng rằng danh mục đầu tư sẽ tiếp tục hoạt động tốt hơn STI nếu chúng tôi xây dựng và quản lý danh mục ERM của mình một cách chu đáo, lưu ý hai xu hướng chính. Nếu bạn muốn tìm hiểu cách bạn có thể xây dựng danh mục cổ tức trả cho bạn trong khi phát triển ở các thị trường hiện tại, hãy tham gia với tôi tại hội thảo trực tiếp trên web miễn phí tiếp theo.