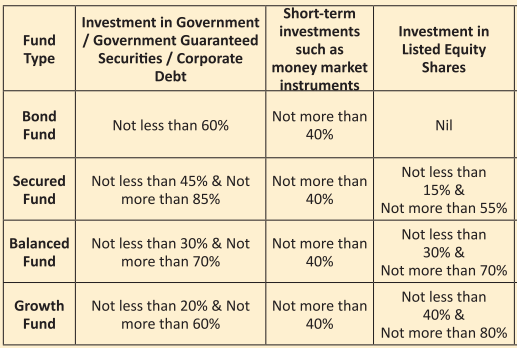

LIC đã khởi chạy hai Gói bảo hiểm liên kết đơn vị (ULIP) mới vào tháng 3 năm 2020, LIC Nivesh Plus (Gói 849) và LIC SIIP (Kế hoạch Bảo hiểm Đầu tư Hệ thống LIC, Kế hoạch 852) .

LIC là một công ty khổng lồ trong các gói bảo hiểm nhân thọ truyền thống và không hoạt động nhiều trong lĩnh vực sản phẩm liên kết đơn vị. Các công ty bảo hiểm tư nhân đã hoạt động rất tích cực trong không gian ULIP và đã thể hiện rất nhiều sự đổi mới sản phẩm trong các sản phẩm ULIP của họ. Chi phí đã giảm, đây là một sự phát triển tốt cho các nhà đầu tư. Theo tôi thấy, LIC hiện muốn bắt kịp các công ty bảo hiểm tư nhân.

Trong bài đăng này, hãy cùng tìm hiểu thêm về gói LIC Nivesh Plus.

Để tìm hiểu sâu hơn về các loại phí khác nhau trong ULIP, cách chúng được điều chỉnh và tác động của chúng đối với lợi nhuận, hãy tham khảo bài đăng này.

Các ULIP có cùng một danh pháp cho các khoản phí. Tôi sẽ chỉ ra các khu vực mà LIC Nivesh Plus tốt hơn hoặc kém hơn các ULIP phổ biến khác.

Phí phân bổ đặc biệt :Khoản phí này được khấu trừ từ phí bảo hiểm trước khi tiền của bạn được đầu tư. GST cũng được áp dụng cho những khoản phí này.

Trong LIC Nivesh Plus, phí phân bổ Premium là

Do đó, nếu bạn đầu tư 10 Rs trong kế hoạch, 41.300 Rs (bao gồm 18% GST) sẽ bị tính phí trong trường hợp mua ngoại tuyến và 17.700 Rs (bao gồm 18% GST) trong trường hợp mua trực tuyến. Số tiền này vừa mới biến mất.

Vào thời điểm mà các công ty bảo hiểm tư nhân đang tiến tới mức phí phân bổ phí bảo hiểm ít nhất là 0 đối với hoạt động bán hàng trực tuyến, thì những khoản phí này rất tệ.

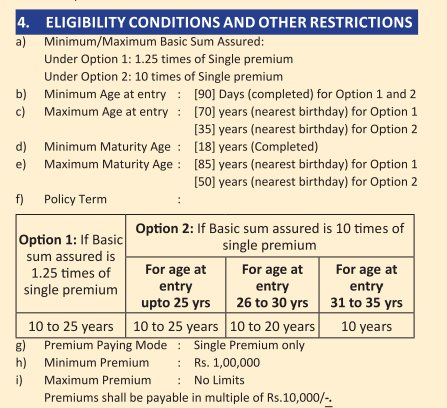

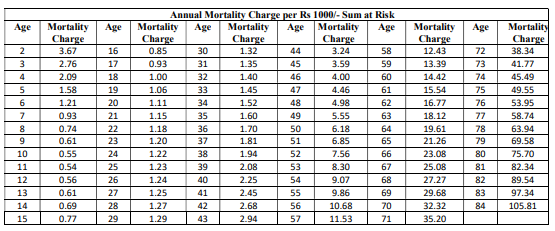

Án phí tử vong: Các khoản phí này hướng tới việc trang trải cuộc sống cho bạn. Phí tử vong tùy thuộc vào độ tuổi của bạn và được thu hồi hàng tháng thông qua việc hủy bỏ các đơn vị quỹ hàng tháng. Tôi sao chép bảng phí tử vong từ tài liệu diễn đạt chính sách trên trang web LIC.

Tỷ lệ tử vong tăng theo độ tuổi. Vì vậy, nếu bạn lớn tuổi, chi phí tử vong sẽ ảnh hưởng nhiều hơn đến lợi nhuận của bạn. Đồng thời, vì đây là ULIP Loại I (Số tiền rủi ro =Số tiền Bảo hiểm - Giá trị Quỹ), tác động của phí tử vong sẽ thấp hơn.

Tuy nhiên, nếu bạn đã chọn Số tiền bảo hiểm là 10 lần Phí bảo hiểm một lần, thì phí bảo hiểm tử vong sẽ đơn giản hủy lợi nhuận của bạn (thêm về điều này sau).

Tôi thấy các khoản phí cao hơn một chút so với một số ULIP từ các công ty tư nhân mà tôi đã xem xét.

Điều này rất thú vị. LIC Nivesh Plus là một gói trả phí duy nhất. Các gói Premium đơn có một vấn đề về thuế.

Chúng ta đều biết rằng tiền thu được từ bảo hiểm nhân thọ được miễn thuế. Có, chủ yếu là nhưng không phải lúc nào cũng vậy. Để số tiền thu được khi đáo hạn được miễn thuế, Số tiền bảo hiểm ít nhất phải gấp 10 lần số tiền bảo hiểm hàng năm (hoặc phí bảo hiểm duy nhất). Nếu điều kiện này không được đáp ứng, số tiền thu được khi đáo hạn sẽ phải chịu thuế. Có TDS là 5% nữa.

Theo Lựa chọn 1 (Số tiền bảo hiểm bằng 1,25 lần phí bảo hiểm duy nhất), điều kiện này không được đáp ứng. Do đó, số tiền thu được khi đáo hạn sẽ bị đánh thuế.

Theo Phương án 2 (Số tiền bảo hiểm gấp 10 lần phí bảo hiểm một lần), điều kiện này được đáp ứng. Do đó, số tiền thu được khi đáo hạn sẽ được miễn thuế. Tuy nhiên, vì Tổng rủi ro rất cao, chi phí tử vong sẽ ăn sâu vào lợi nhuận của bạn.

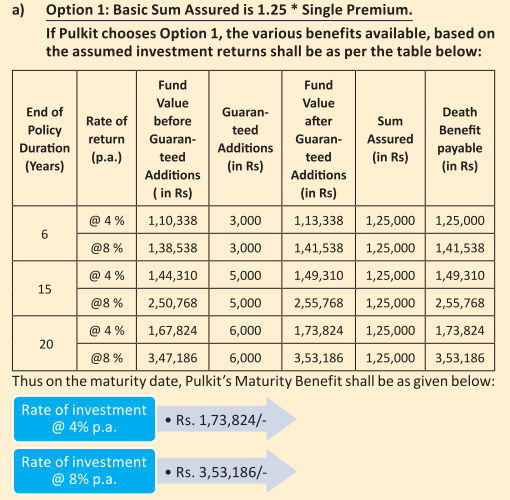

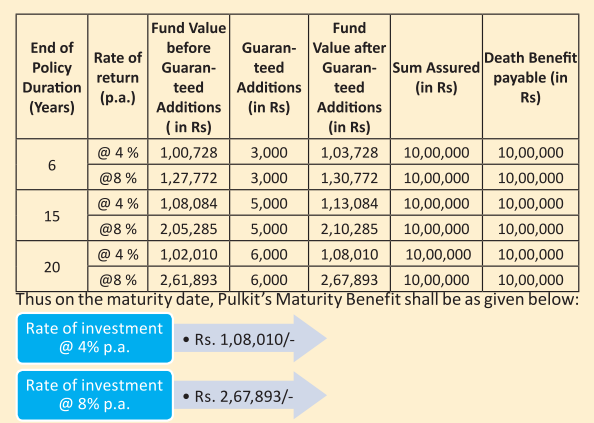

Hãy hiểu điều này với sự trợ giúp của một ví dụ. LIC đã làm cho nhiệm vụ của tôi trở nên dễ dàng hơn. Tôi sao chép các hình ảnh minh họa từ tài liệu giới thiệu sản phẩm.

Pulkit là 30 năm và đầu tư 1 Rs vào kế hoạch này.

Các hình minh họa cho thấy lợi nhuận cho lợi nhuận đầu tư gộp là 4% và 8% / năm. (theo ủy quyền của IRDA). Là một ULIP, bạn sẽ mong đợi các khoản đầu tư thu được lợi nhuận cao hơn nhưng điều đó không quan trọng ngay bây giờ. Lợi tức cũng sẽ phụ thuộc vào độ tuổi của bạn và số tiền đã chọn.

Đầu tiên chúng ta hãy xem xét Tùy chọn 1.

Theo hình minh họa, nếu Pulkit đầu tư vào chính sách 20 năm, anh ta sẽ nhận được 3,53 Rs vào cuối 20 năm (giả sử tổng lợi nhuận là 8% / năm). Đó là lợi nhuận ròng 6,51% / năm. 1,49% / năm bị đánh gục. Tiền đã đi đâu? Hướng tới các loại phí khác nhau.

Nếu lợi nhuận ròng của bạn là 8% / năm. đối với khoản đầu tư này, bạn sẽ nhận được 4,66 Rs lacs. Điều này có nghĩa là các khoản phí xóa bỏ gần 31% tổng lợi nhuận.

Bạn phải lưu ý rằng khoản tiền này phải chịu thuế.

Bây giờ, chuyển sang tùy chọn 2 (Số tiền bảo hiểm gấp 10 lần Số tiền bảo hiểm duy nhất)

Pulkit kết thúc với 2,67 Rs (ở mức tổng lợi nhuận 8% / ngày). Mức đó thấp hơn nhiều so với 3,53 Rs trong Tùy chọn 1. Theo Tùy chọn 2, lợi nhuận ròng của bạn là 5,05% / năm. (là 6,51% theo Tùy chọn 1). Đó là 2,95% p.a. giảm tổng lợi nhuận. Các khoản phí xóa gần 55% tổng lợi nhuận.

Tại sao lại có sự khác biệt này?

Phí tử vong sẽ cao hơn nhiều vì Số tiền bảo hiểm là 10 lacs (10 lần Phí bảo hiểm một lần). Theo phương án 1, Số tiền bảo hiểm sẽ là 1,25 Rs.

Niềm an ủi duy nhất là số tiền thu được này sẽ được miễn thuế.

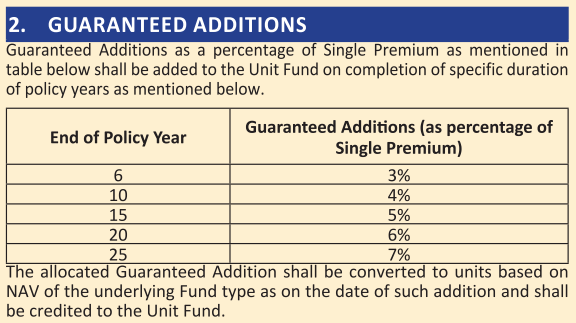

Kế hoạch này cũng cung cấp các bổ sung được đảm bảo (loại lợi ích dành cho khách hàng thân thiết).

Như mọi khi, đây là điều hoàn toàn vô nghĩa. Mọi thứ đều đến từ tiền của bạn (từ tất cả các khoản phí mà họ đã thu). Đây không hơn gì một mánh lới quảng cáo tiếp thị.

Câu trả lời của tôi là Không Tôi khuyên bạn nên tách biệt các sản phẩm bảo hiểm và đầu tư của mình. Bạn sẽ tốt hơn nếu mua gói có kỳ hạn và đầu tư vào các sản phẩm đầu tư thuần túy như PPF, quỹ tương hỗ, v.v.

Tuy nhiên, nếu bạn phải đầu tư vào kế hoạch này (nhiều nhà đầu tư không thể đơn giản nói Không với LIC), hãy suy nghĩ kỹ về các lựa chọn Số tiền bảo hiểm cũng như lợi tức và thuế của chúng.

Vẫy chào tạm biệt với bối cảnh ngân hàng như bạn đã biết

Cách chặn thẻ ATM

Xem này - 7 thói quen xấu đảm bảo sẽ khiến bạn khốn khổ

Chào mừng bạn đến với Accountex Summit North và ấn bản đầu tiên của Daily Insight

Tìm hiểu DNA nhà đầu tư của bạn để đưa ra quyết định tài chính tốt nhất cho việc nghỉ hưu