Với việc phát minh ra điện thoại thông minh và sự phát triển vượt bậc của các dịch vụ dựa trên ứng dụng, các công ty công nghệ tài chính — hay còn gọi là fintech — đã phá vỡ ngân hàng truyền thống, cung cấp các tính năng hấp dẫn cho những khách hàng mới không bị ràng buộc với các ngân hàng truyền thống. Các ngân hàng thách thức này (hoặc ngân hàng neo, như đôi khi chúng được gọi) chào hàng tỷ lệ cao hơn, truy cập nhanh hơn vào phiếu thanh toán, dữ liệu chi tiêu theo thời gian thực và phần lớn là được bảo hiểm bởi Công ty bảo hiểm tiền gửi liên bang — tất cả trong khi tính phí thấp (hoặc không) phí và tập trung vào thiết bị di động.

Người tiêu dùng đang chú ý, đặc biệt là kể từ khi COVID-19 làm cho việc giao dịch ngân hàng tại một chi nhánh thực trở nên khó khăn hơn. Trong một cuộc khảo sát vào tháng 12 từ công ty tư vấn McKinsey &Co., 36% người được hỏi đang nghĩ đến việc mở tài khoản fintech nói rằng những tài khoản này dễ sử dụng hơn tài khoản ngân hàng truyền thống. Fintechs có xu hướng nhắm mục tiêu đến những người tiêu dùng trẻ tuổi, những người có thể không có mối quan hệ trung thành với ngân hàng và các nhân khẩu học khác mà các công ty cho rằng không được các ngân hàng truyền thống phục vụ tốt.

Ví dụ:ngân hàng thách thức First Boulevard đang nhắm mục tiêu trực tiếp đến người tiêu dùng Da đen với tài khoản sẽ hoàn lại 15% tiền mặt khi mua hàng từ các doanh nghiệp thuộc sở hữu của người Da đen tham gia vào mạng lưới phần thưởng của nó, cũng như tiết kiệm tự động thông qua tính năng mua hàng làm tròn và sớm truy cập ngày lĩnh lương. Không có phí thấu chi hoặc phí duy trì tài khoản, cũng như không yêu cầu số dư tối thiểu. Ngân hàng Greenwood, nhắm mục tiêu đến người tiêu dùng Da đen và La tinh, cũng có các dịch vụ tương tự. Hiện tại, cả hai fintech đều yêu cầu bạn vào danh sách chờ trước khi có quyền truy cập. Nhắm mục tiêu đến những người trong cộng đồng đồng tính nữ, đồng tính nam, đồng tính nam và chuyển giới, Daylight cho phép khách hàng chọn tên họ muốn hiển thị trên thẻ ghi nợ của họ và có quyền tiếp cận với một huấn luyện viên tài chính được chỉ định. Ánh sáng ban ngày không tính phí hàng tháng.

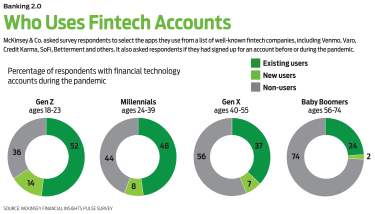

Nhưng trong khi thông thường thông thường là hầu hết tất cả người dùng fintech đều là thành viên của Thế hệ Z hoặc thế hệ millennials, thì những khách hàng lớn tuổi cũng đang tham gia vào hành động này. Theo khảo sát của McKinsey, 26% trẻ em bùng nổ và 44% Gen X có một số loại tài khoản fintech.

Trước khi bạn quyết định rời bỏ ngân hàng truyền thống của mình để tìm một thứ gì đó thời thượng hơn hoặc kiểu dáng đẹp hơn, hãy xem liệu các tính năng của ngân hàng thách thức mà bạn quan tâm có đáp ứng được nhu cầu của bạn hay không.

Các ngân hàng truyền thống không thể hoạt động nếu không có điều lệ ngân hàng. Theo một điều lệ, các ngân hàng đồng ý với sự giám sát của liên bang để giữ cho các tài khoản được an toàn, được bảo hiểm và có thể truy cập được. Fintech hiện không hoạt động theo các quy tắc như vậy, chủ yếu là do việc tuân thủ các quy định luôn thay đổi rất tốn kém và làm chậm khả năng đưa sản phẩm mới ra thị trường.

Để giải quyết vấn đề quy định, các fintech “thuê” chức năng tuân thủ hoặc quản lý của một ngân hàng. Đổi lại, ngân hàng có được quyền truy cập vào công nghệ fintech, giúp ngân hàng tập trung hơn vào kỹ thuật số mà không cần mua công ty công nghệ hoặc xây dựng ứng dụng hoặc giao diện trực tuyến của riêng mình. Từ đó, fintech được phép nhận tiền gửi và tiền được giữ tại ngân hàng được FDIC bảo hiểm.

Drew Pascarella, người sáng lập FinTech của Cornell, cho biết:“Không phải các ngân hàng lớn như JP Morgan hay Citibank đang tham gia vào các mối quan hệ đối tác này, mà là các ngân hàng khu vực nhỏ hơn có thể không có đủ tiền để cạnh tranh trực tiếp với fintech hoặc thậm chí là các ngân hàng lớn hơn. Chương trình học chuyên sâu. Ví dụ, Ngân hàng MapleMark khu vực Dallas gần đây đã công bố quan hệ đối tác mới với Raisin, một công ty fintech của Đức chuyên về chứng chỉ tiền gửi. Là đối tác ngân hàng Hoa Kỳ đầu tiên của Raisin, MapleMark đã cho Raisin tiếp cận thị trường Hoa Kỳ. Với công nghệ của Raisin, ngân hàng có thể cung cấp ba tùy chọn CD khác nhau, bao gồm cả thang CD, cho khách hàng của mình đồng thời tiếp thị các dịch vụ của mình cho khách hàng mới.

Một số fintech đã đăng ký và nhận được điều lệ ngân hàng của riêng họ. Người đầu tiên làm như vậy là Varo Money, ra mắt vào năm 2017. Nó đã nhận được sự chấp thuận theo quy định vào tháng 7 năm 2020 để khởi chạy lại với tên Varo Bank, sau đó nó mời các khách hàng cũ của Varo Money mở tài khoản tại Varo Bank và chuyển tiền của họ.

SoFi, công ty đi tiên phong trong việc tái cấp vốn cho khoản vay dành cho sinh viên và hiện cung cấp tài khoản séc chịu lãi suất và các sản phẩm khác, cũng hy vọng sẽ làm được như vậy. Công ty đã nhận được sự chấp thuận sơ bộ từ các cơ quan quản lý vào tháng 10 nhưng hiện đang làm việc để mua một ngân hàng cộng đồng để đảm bảo điều lệ.

Fintechs cũng có thể quyết định đi một mình. Hạn chế là nếu một fintech không hợp tác với ngân hàng, thì tài khoản đó sẽ không được bảo hiểm FDIC. Hiện tại, một số fintech chuyên về tiền điện tử hoạt động theo cách này, Ken Tumin, người sáng lập DepositAccounts.com, một trang web so sánh tài khoản tiền gửi, cho biết. Ví dụ:BlockFi cung cấp tài khoản tiền điện tử có lãi suất, trong đó bạn có thể kiếm được tới 7,5%, tùy thuộc vào loại tiền điện tử được gửi.

Lợi ích lớn nhất mà fintech mang lại là nhiều tính năng miễn phí hoặc hầu hết là miễn phí — thường là không có phí thấu chi. (Các tổ chức tài chính lớn tính phí trung bình hơn 33 đô la một chút khi bạn thấu chi tài khoản của mình. Năm 2020, các ngân hàng ước tính đạt doanh thu thấu chi là 31,3 tỷ đô la.) Để thu hút khách hàng, fintech bao gồm Chime, Varo Bank, Current, Dave và một loạt những người khác tiếp thị chính sách không tính phí thấu chi của họ và một số cho phép bạn truy cập trước vào séc lương của mình.

Mặt khác, dịch vụ khách hàng là một ưu tiên thấp. Nếu bạn có câu hỏi hoặc khiếu nại, bạn thường phải liên lạc qua e-mail hoặc trò chuyện trực tiếp trên một trang web. Bạn có thể không bao giờ nói chuyện được với một người trên điện thoại. (Để biết cách các chính sách của Chime trở thành con mắt đen của dịch vụ khách hàng, hãy xem bên dưới.)

Một mối quan tâm khác:Miễn phí không thể tồn tại mãi mãi. Tiềm năng cho các fintech để thêm phí thấu chi đang khiến những người ủng hộ người tiêu dùng tạm dừng. Thêm vào đó, khi các công ty này bắt đầu cung cấp các dòng sản phẩm phức tạp hơn, chi phí cuối cùng sẽ tăng lên.

Eric Solis, Giám đốc điều hành của MovoCash, một công ty công nghệ tài chính cung cấp dịch vụ ngân hàng di động theo yêu cầu và các dịch vụ khác trong một ứng dụng cho biết:“Hiện tại, những fintech này đang chọn cách giảm chi phí cho những tính năng này để thu hút khách hàng. “Nhưng sự leo thang về phí đang đến. Chi phí là đáy của tảng băng trôi mà người tiêu dùng không nhìn thấy và bạn chỉ có thể ăn được khoản chi phí đó trong thời gian dài ", ông nói.

Người dùng ứng dụng gửi tiền tiết kiệm Digit đã gặp phải tình trạng tăng phí này. Digit đã bắt đầu tính phí hàng tháng là 2,99 đô la vào năm 2017. Khoản phí đó đã được đẩy lên 5 đô la và bắt đầu từ mùa thu này, mức phí sẽ là 9,99 đô la một tháng. Đó là khi Digit sẽ ra mắt các tính năng mới, bao gồm tài khoản séc có tên là Digit Direct, sử dụng trí tuệ nhân tạo để giúp khách hàng lập ngân sách, tiết kiệm và đầu tư. Khách hàng cũng sẽ được sử dụng 55.000 máy ATM miễn phí. Người dùng Digit hiện tại nâng cấp lên Direct sẽ tiếp tục trả khoản phí $ 5 hàng tháng trong sáu tháng trước khi khoản phí $ 9,99 bắt đầu có hiệu lực. Những người không muốn sử dụng tính năng ngân hàng mới có thể chọn không nâng cấp và tiếp tục sử dụng $ 5-a- phiên bản tháng của ứng dụng. (Những khách hàng mới quan tâm đến Trực tiếp phải tham gia danh sách chờ của nó.)

Cùng với sự leo thang về phí, một số fintech có thể bỏ qua mức lợi suất cao của chúng, hoặc bạn có thể phải nhảy qua các vòng để có được chúng. Khách hàng của T-Mobile đăng ký T-Mobile Money, một tài khoản séc do BankMobile cung cấp, có thể kiếm được tới 4% trên số dư lên đến 3.000 đô la (1% đối với số dư cao hơn). Nhưng để nhận được 4% ban đầu, bạn phải đăng ký gói không dây đủ điều kiện, đăng ký các đặc quyền bằng T-Mobile ID của bạn và thực hiện 10 giao dịch mua đủ điều kiện bằng thẻ ghi nợ T-Mobile Money của bạn mỗi tháng.

Một số công ty fintech đã tham gia vào quan hệ đối tác với các dịch vụ tài khoản quét như một mục tiêu gia nhập hệ thống ngân hàng Hoa Kỳ. Với thiết lập này, fintech hoạt động với một mạng lưới các ngân hàng thay vì một, "quét" các khoản tiền gửi vào nhiều ngân hàng được FDIC bảo hiểm. Tuy nhiên, thỏa thuận này phức tạp hơn và nó gây ra nhiều rủi ro hơn cho người tiêu dùng vì họ không biết ngân hàng nào có tiền gửi của họ và có thể gặp khó khăn khi truy cập tiền của họ, Tumin nói.

Đó là những gì đã xảy ra với các khách hàng của Beam Financial vào năm ngoái. Thay vì nhận chuyển khoản từ tài khoản Beam của họ trong khoảng thời gian từ ba đến năm ngày như đã hứa, một số khách hàng đã đợi hàng tuần hoặc hàng tháng. Các yêu cầu dịch vụ khách hàng được thực hiện thông qua ứng dụng di động đã không được trả lời. Và bởi vì Beam hợp tác với một mạng lưới quét, khách hàng không biết ngân hàng nào có tiền của họ. Trước những lời phàn nàn này và những lời phàn nàn khác, Ủy ban Thương mại Liên bang đã khởi kiện Beam. Vào tháng 3 năm 2021, công ty đã giải quyết với Ủy ban Thương mại Liên bang để hoàn trả cho khách hàng tất cả các khoản tiền, bao gồm cả lãi suất và Beam không còn có thể chấp nhận tiền gửi.

Nếu bạn chỉ đơn giản là tìm kiếm lợi tức tốt hơn từ khoản tiết kiệm của mình, hãy xem các ngân hàng trên internet. Truy cập www.depositaccounts.com và chọn “Tài khoản tiết kiệm cá nhân” trong tab điều hướng Tài khoản tiết kiệm.

Khi người Mỹ nhận được tiền kích thích, kiểm tra thất nghiệp và hoàn thuế, Chime đã thực hiện một chiến dịch tiếp thị tích cực để mời khách hàng mới đăng ký tài khoản. Nhưng khi tiền đổ về, Chime bắt đầu đóng một số tài khoản. Khi khách hàng bị đóng băng tiền gửi email cho Chime để hỏi lý do tại sao, họ nhận được phản hồi lưu ý rằng các khoản tiền gửi đã bị gắn cờ là "hoạt động bất thường", theo một báo cáo từ ProPublica, một ấn phẩm điều tra phi lợi nhuận.

Chime yêu cầu những khách hàng này gửi giấy tờ tùy thân và bằng chứng rằng việc kiểm tra kích thích và kiểm tra thất nghiệp là hợp pháp. Tuy nhiên, một số khách hàng đã phải đợi nhiều tháng để có quyền truy cập vào tiền của họ, ProPublica báo cáo. (Vào thời điểm báo chí, Chime chưa trả lời yêu cầu bình luận của chúng tôi.) Chime lưu ý (theo báo cáo của ProPublica) rằng công ty, cùng với các ngân hàng đối tác Bancorp và Stride, đã biết về hoạt động lừa đảo gia tăng do các gói kích thích khác nhau. và rằng các tài khoản đã bị tạm ngưng như một phần của các phương pháp ngăn chặn gian lận.

Adam Rust, cố vấn chính sách cấp cao tại National Community Reinvestment Coalition, một thành viên quốc gia, cho biết:“Rất nhiều người ngoài kia đang cố gắng có được một tài khoản ngân hàng của Hoa Kỳ vì những lý do sai trái, vì vậy có những lý do xác đáng để kiểm tra tài khoản và kiểm tra các khoản thanh toán. nhóm ủng hộ sự công bằng trong cho vay, nhà ở và xây dựng của cải. “Nhưng có vẻ như Chime đang quảng cáo cho việc sử dụng chất kích thích này, vì vậy nó chắc chắn đặt ra câu hỏi về sự chuẩn bị của nó.”

Tình huống này cho thấy sự cần thiết phải hỏi một neobank về cách nó sẽ giải quyết bất kỳ vấn đề nào phát sinh. Các vấn đề sẽ chỉ được xử lý thông qua chatbot hoặc e-mail? Và bạn có biết chính xác tiền của bạn đang ở đâu không? Ví dụ:tên của bạn có trên tài khoản ở ngân hàng đối tác không? Với một ngân hàng truyền thống, bạn thường có thể liên hệ với đại diện dịch vụ khách hàng qua điện thoại hoặc đến chi nhánh, loại bỏ bất kỳ người trung gian nào. Cho dù bạn thiết lập tài khoản với một ngân hàng mới hay gắn bó với một tổ chức truyền thống, hãy báo cáo bất kỳ vấn đề nào bạn gặp phải cho tổ chức đó cũng như Cục Bảo vệ Tài chính Người tiêu dùng (truy cập www.consumerfinance.gov/complaint).

Nếu bạn cảm thấy thoải mái với ngân hàng kỹ thuật số hoàn toàn, fintech có thể là một giải pháp thay thế hấp dẫn cho ngân hàng truyền thống. Adam Rust, cố vấn chính sách cấp cao tại National Community Reinvestment Coalition, một nhóm thành viên quốc gia ủng hộ sự công bằng trong cho vay, nhà ở và xây dựng của cải cho biết:“Những người tiết kiệm có thể bị thu hút bởi một số tài khoản lợi nhuận cao do fintech cung cấp. “Lợi nhuận đôi khi cao hơn 2% so với một năm trước và vẫn cao hơn mức hiện có tại ngân hàng điển hình,” ông nói thêm.

Ngân hàng Varo cung cấp một tài khoản tiết kiệm kiếm được 3%. Để nhận được tỷ giá đầy đủ, bạn phải nhận được tổng số tiền gửi trực tiếp hàng tháng là 1.000 đô la vào tài khoản tiết kiệm hoặc tài khoản séc của Ngân hàng Varo. Cả séc và số dư tài khoản tiết kiệm của bạn đều không được giảm xuống dưới 0 đô la trong tháng và tài khoản tiết kiệm của bạn không được vượt quá số dư hàng ngày là 5.000 đô la cho bất kỳ ngày nào trong tháng. Để đăng ký, hãy tải xuống ứng dụng Varo Bank từ Apple App Store hoặc Google Play Store.

Ngoài việc cung cấp VantageScores, dịch vụ giám sát tín dụng và chuẩn bị trước thuế, Credit Karma cũng đang tham gia vào trò chơi fintech. Công ty hiện cung cấp tài khoản chi tiêu và tiết kiệm theo Credit Karma Money. Tài khoản chi tiêu được mở miễn phí và không có số dư tối thiểu để duy trì. Nếu bạn thiết lập một khoản tiền gửi trực tiếp vào tài khoản chi tiêu, bạn có thể truy cập vào phiếu lương của mình sớm tối đa hai ngày. Ngoài ra, không có phí thấu chi và người dùng có thể truy cập hơn 55.000 máy ATM. Phần thưởng:Credit Karma có thể hoàn lại tiền cho bạn khi mua hàng nhờ vào chương trình Instant Karma. Tài khoản tiết kiệm kiếm được 0,17%.

Nếu bạn lo lắng hơn về việc thu thập phần thưởng, hãy sử dụng tài khoản séc cơ bản miễn phí từ Hiện tại rất đáng để xem. Tài khoản không có phí thấu chi, không có phí duy trì hàng tháng và không yêu cầu số dư tối thiểu. Nó cũng cung cấp tiền gửi séc di động và truy cập vào 55.000 máy ATM miễn phí. Để kiếm điểm thưởng, bạn kích hoạt ưu đãi từ các nhà bán lẻ tham gia trong ứng dụng. Người dùng hiện tại muốn có quyền truy cập ngân phiếu lương sớm có thể nâng cấp lên tài khoản trả phí với 4,99 đô la một tháng.

Fintech cũng đang giải quyết các nhu cầu cụ thể của người lao động hợp đồng. Lili , ví dụ:cung cấp tài khoản séc với các công cụ lập kế hoạch thuế (ngoài việc không tính phí thấu chi và không yêu cầu số dư tối thiểu). Công nhân của Gig có thể theo dõi và sắp xếp chi phí thành các danh mục “cuộc sống” và “công việc” để tạo báo cáo chi phí khi đã đến lúc nộp thuế cho Uncle Sam. Ứng dụng này cũng cho phép bạn tự động lưu một phần của mỗi lần thanh toán hợp đồng biểu diễn vào một nhóm thuế.

401 (k) Các khoản cho vay so với Rút tiền khó khăn

3 nơi mà không bệnh viện nào giành được điểm cao nhất về an toàn

Xây dựng lại khoản tiết kiệm khẩn cấp vào năm 2021:Thực hiện một phương pháp tiếp cận thực tế

5 cổ phiếu quốc phòng để mua trong bối cảnh bất ổn ở Afghanistan

Bạn cần bao nhiêu bảo hiểm nhân thọ để ở nhà với mẹ hoặc bố mẹ?