Xin chào! Hôm nay, tôi có một bài viết tuyệt vời từ JT. JT có một câu chuyện tuyệt vời về việc anh ấy đã kiếm được những đồng đô la cuối cùng của mình như thế nào khi sống trong một ký túc xá, để đạt được con số nghỉ hưu của mình chỉ hơn một thập kỷ sau đó. Nếu bạn đang tìm kiếm một bài viết về hưu tuyệt vời khác, tôi cũng giới thiệu Cách 28 tuổi này đã về hưu với 2,25 triệu đô la. Dưới đây là bài viết của anh ấy về cách nghỉ hưu ở độ tuổi 30 . Hãy tận hưởng!

Bạn đã bao giờ thấy một người đàn ông trưởng thành xấu xí khóc chưa? Khuôn mặt của chúng tôi nhăn lại như một miếng bọt biển được ép chặt, vắt nước khỏi mắt của chúng tôi. Đôi vai của chúng tôi rung lên không kiểm soát được. Chúng tôi phát ra tiếng động giao thoa giữa linh cẩu đang cười và tiếng gầm gừ. Chúng tôi không đẹp.

Bạn đã bao giờ thấy một người đàn ông trưởng thành xấu xí khóc chưa? Khuôn mặt của chúng tôi nhăn lại như một miếng bọt biển được ép chặt, vắt nước khỏi mắt của chúng tôi. Đôi vai của chúng tôi rung lên không kiểm soát được. Chúng tôi phát ra tiếng động giao thoa giữa linh cẩu đang cười và tiếng gầm gừ. Chúng tôi không đẹp.

Đó là năm 2000. Tôi đã khóc một cách xấu xí trên giường của nhà trọ Spanish Harlem nơi tôi đang sống, với số tiền cuối cùng của tôi. Nhiều tháng trước đó, tôi tốt nghiệp đại học, bán xe và lái xe từ Los Angeles đến Thành phố New York với sự lạc quan đầy nắng ở Bờ Tây. Rồi sau nhiều tháng bị từ chối hết công việc này đến công việc khác, thực tế ập đến như một trận bão tuyết ở Bờ Đông.

Họ nói, "Thành phố New York:Nếu bạn có thể đến được đây, bạn có thể đến bất cứ đâu." Đối với những người trong chúng ta, những người đã thử, có thể cảm thấy giống như:“Vì tôi không thể đến được đây nên tôi không thể đến bất cứ đâu . ”

Tôi không khóc vì thất bại. Tôi đã khóc một cách xấu xí vì nghĩ rằng mình là một kẻ thất bại .

Tuy nhiên, hơn một thập kỷ sau, tôi đã đạt số nghỉ hưu. Vậy điều gì đã xảy ra giữa những giọt nước mắt đau buồn và những giọt nước mắt vui mừng? Tôi sẽ cho bạn biết chính xác những gì tôi đã làm để đạt đến con số nghỉ hưu ở tuổi 30.

Các bài viết liên quan về cách nghỉ hưu ở độ tuổi 30:

Trước tiên, hãy để tôi xác định ý nghĩa của tôi về số hưu trí. Nó không chỉ là ngồi dưới một chiếc ô trên một bãi biển xa xôi để nhấm nháp ly cocktail trái cây (mặc dù điều đó sẽ rất tuyệt!). Đó chỉ đơn giản là điểm mà nếu bạn nghỉ làm, bạn vẫn có thể trang trải các nhu cầu cơ bản của mình. Về cơ bản? Khi đi làm là một sự lựa chọn.

Giống như tôi, bạn có thể nhận ra rằng bạn thực sự muốn tiếp tục làm việc. Phần tốt nhất để đạt được số nghỉ hưu của bạn không phải là tiền, mà là cơ quan. Đó là khả năng dành thời gian của bạn theo cách bạn chọn - trừ khi bạn có những đứa con nhỏ như tôi đánh thức bạn lúc 6 giờ sáng hàng ngày!

Âm thanh khá tốt? Dưới đây là 6 bước của tôi để tìm ra số hưu trí của bạn và cách đạt được nó. Tôi sẽ dành nhiều thời gian hơn cho 2 bước đầu tiên vì chúng là nền tảng cho 4 bước còn lại. Ban đầu, phép toán có vẻ hơi đáng sợ, nhưng nếu bạn viết nó ra giấy, bạn sẽ thấy rằng nó không quá tệ. Như bạn sẽ thấy, bạn không cần phải là một thiên tài toán học hay tiền bạc để nghỉ hưu sớm!

Ngân sách cho Bảng Cân đối:

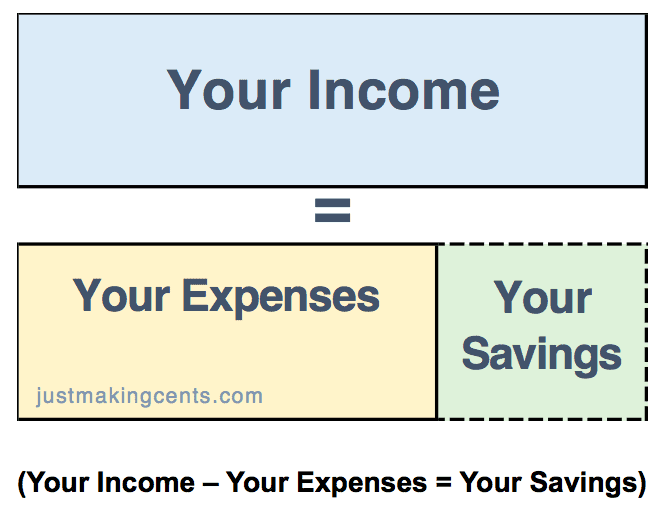

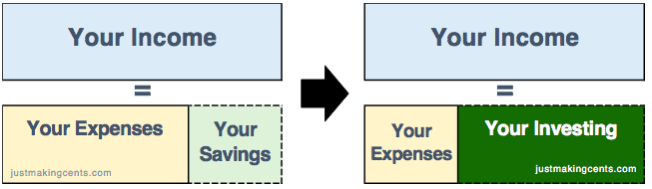

Khi nhiều người trong chúng ta nghĩ về tài chính của mình, chúng ta tập trung vào cái được gọi là "báo cáo thu nhập". Do đó, ngân sách bạn thấy thường chỉ là báo cáo thu nhập, như sau:

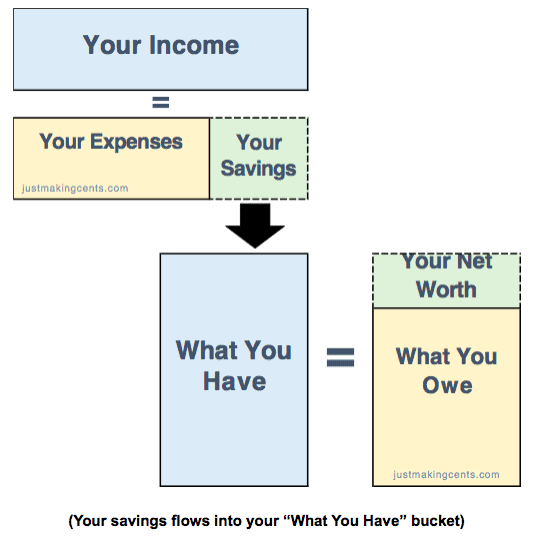

Hiểu số tiền tiết kiệm của bạn là một điểm khởi đầu tốt, nhưng đó là điểm dừng lại của hầu hết mọi người. Thay vào đó, hãy sử dụng nó như một điểm khởi đầu. Số tiền tiết kiệm được từ báo cáo thu nhập của bạn ở đó để giúp lập “bảng cân đối kế toán” của bạn, đây chỉ là một cách hiểu đơn giản để hiểu những gì bạn có và những gì bạn nợ. Sẽ mất một thời gian để thu thập các bản sao kê của bạn, nhưng không khó hơn bản báo cáo thu nhập của bạn.

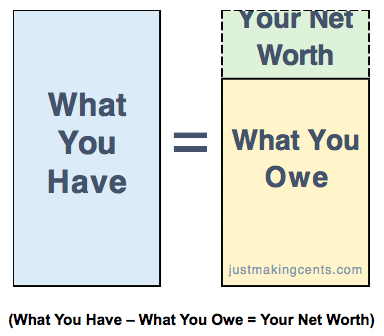

Bảng cân đối của bạn về cơ bản là:

Số tiền tiết kiệm của bạn sẽ chảy vào nhóm "Những gì bạn có" vì khoản tiết kiệm đó bây giờ được gọi là "tài sản". Hãy nghĩ về nó giống như khi bạn ăn hạt điều và còn lại một ít hạt trong bát của bạn. Bạn sẽ chuyển những hạt điều còn lại vào thùng chứa số lượng lớn. Những hạt điều đó chỉ từ thức ăn thừa trở thành món ăn nhẹ trong tương lai.

Tiếp theo, thêm số dư tài khoản đầu tư của bạn vào nhóm "Những gì bạn có". Không bao gồm ô tô, nhà cửa, đồ trang sức hoặc bất kỳ vật dụng nào khác trừ khi bạn thực sự có kế hoạch bán chúng trong vòng một năm. Bạn đang cố gắng tìm ra tất cả “Những gì bạn có” có thể được sử dụng để tài trợ cho chi phí sinh hoạt của bạn và lần cuối cùng tôi kiểm tra, cắn vào tay lái của bạn không phải là tất cả.

“Những gì bạn nợ” là thẻ tín dụng, khoản vay sinh viên, khoản thế chấp và khoản vay mà bạn đã vay từ chú của mình. Thuật ngữ kỹ thuật cho những điều này là "nợ phải trả." Vì vậy, một khi bạn sắp xếp thông tin của mình, về cơ bản bạn đã có bảng cân đối kế toán của mình. Bạn sẽ thấy trong các bước tiếp theo tại sao việc nắm bắt tốt cả báo cáo thu nhập và bảng cân đối kế toán của bạn lại quan trọng như vậy.

Một nghiên cứu của nhà hoạch định tài chính William Bengen cho thấy rằng nếu bạn rút 4% một năm, tiền của bạn sẽ tồn tại ít nhất 30 năm nếu bạn có danh mục đầu tư 50/50 là cổ phiếu và trái phiếu. Những người khác nhận thấy rằng hầu hết thời gian (mặc dù trên danh mục đầu tư 60/40 cổ phiếu / trái phiếu), bạn sẽ thực sự kết thúc với nhiều hơn nữa so với khi bạn bắt đầu.

Bengen đã đạt được tỷ lệ 4% này bằng cách thử nghiệm lại tỷ lệ rút tiền mà lẽ ra đã hoạt động ngay cả khi trải qua cuộc Đại suy thoái, về cơ bản là đề phòng trường hợp xấu nhất trong lịch sử.

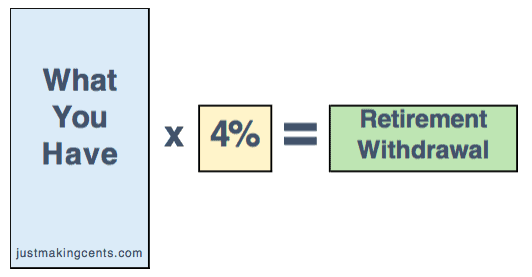

Tỷ lệ rút tiền 4% là một hướng dẫn hữu ích để biết số tiền rút, nhưng không hữu ích lắm để cho bạn biết bạn phải rút từ bao nhiêu. Để tìm được điều đó, bạn cần chuyển nó thành mục tiêu. Chúng tôi sẽ bắt đầu với phương trình rút tiền 4%:

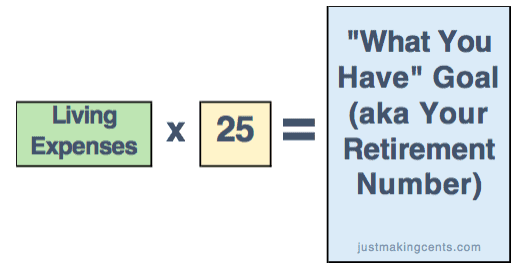

Nhưng đó không phải là mục tiêu. Về cơ bản, đó là vị trí của bạn ngày hôm nay nếu bạn cố gắng nghỉ hưu sớm. Để chuyển nó thành mục tiêu, bạn sẽ cần thực hiện một số jujitsu toán học với phương trình ở trên (đừng lo lắng, tôi đã làm điều đó cho bạn!). Đó là cùng một phương trình, nhưng tôi đã trộn nó trong một máy xay sinh tố để làm cho nó hữu ích hơn:

Nếu bạn xem xét cẩn thận, tôi vừa đảo ngược phương trình "rút tiền nghỉ hưu". Tôi đã thay đổi "rút tiền hưu trí" thành "chi phí sinh hoạt" và đảo ngược 4% thành 25. Bằng cách này, bạn có thể đạt được mục tiêu "Số tiền hưu trí" của mình.

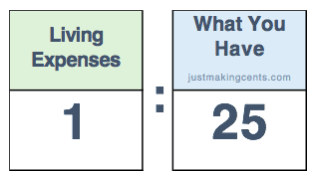

Bạn có thể nghĩ rằng 25 lần chi phí của bạn là một con số lớn và đáng sợ. Nó dường như không thể truy cập được. Tuy nhiên, tôi rất vui được cho bạn biết cách nó có thể hoạt động có lợi cho bạn. Để làm điều đó, hãy biến “25 lần” thành tỷ lệ:

Khi bạn xem nó như một tỷ lệ, bạn có thể thấy sức mạnh của việc giảm chi phí của mình. Đối với mỗi 1 đô la bạn trừ đi chi phí hàng năm, bạn sẽ cần ít hơn 25 đô la trong nhóm "Những gì bạn có" để đạt đến số nghỉ hưu của bạn. Để minh họa sức mạnh của điều này như thế nào, hãy xem một ví dụ:Giả sử bạn chi tiêu 35.000 đô la một năm nhưng đã bỏ đi 4.000 đô la chi phí. Hãy xem điều gì sẽ xảy ra:

Nếu bạn bỏ tiền vào thị trường chứng khoán, bạn có thể nhận được lợi nhuận hàng năm 7% trước đây. Tài khoản của bạn có thể lớn hơn. Nhưng nó cũng có thể nhỏ hơn . Nhưng nếu bạn cắt giảm chi phí, bạn được đảm bảo nhận được lợi tức 2.500%! (Tiết kiệm 4.000 đô la x 2.500% =100.000 đô la ảnh hưởng đến số hưu trí của bạn)

Toán học không thú vị phải không?

Bạn sẽ nhận thấy rằng tôi chỉ tập trung vào "Những gì bạn có", vậy tại sao tôi lại muốn bạn biết toàn bộ bảng cân đối kế toán của mình? Đó là một vòng tròn nhỏ, nhưng tôi nghĩ rằng bạn sẽ hiểu được nó mà bạn nghĩ về cách báo cáo thu nhập và bảng cân đối kế toán trao đổi với nhau:

Giảm các khoản “Bạn Nợ” (như thẻ tín dụng) đắt tiền trên bảng cân đối kế toán của bạn dẫn đến…

Giảm chi phí trên báo cáo thu nhập của bạn, dẫn đến…

Tiết kiệm cao hơn trên báo cáo thu nhập của bạn, dẫn đến…

Tăng “Những gì bạn có” trên bảng cân đối kế toán, dẫn đến…

Đạt số nghỉ hưu sớm hơn!

Vì vậy, đừng bỏ qua số "Bạn nợ" của bạn. Bạn càng sớm loại bỏ những thứ có lãi suất cao như thẻ tín dụng, bạn càng sớm đạt được mục tiêu của mình.

Được rồi, vậy chúng ta sẽ áp dụng điều này vào cuộc sống thực tế của mình như thế nào?

(Bạn có ước mình biết cách làm điều này khi còn nhỏ không? Bạn có muốn dạy nó cho con mình không? Tôi sẽ chỉ cho bạn cách dạy con bạn về tiền bạc có thể vui vẻ, nhanh chóng và dễ dàng bắt đầu từ đây . Tải xuống Hướng dẫn MIỄN PHÍ để giúp con bạn bắt đầu công việc kinh doanh đầu tiên của chúng và bạn cũng sẽ có quyền truy cập vào một khóa học MIỄN PHÍ về cách ổn định tài chính để nghỉ hưu sớm!)

Tôi biết - bạn bị sốc!

Mặc dù điều này là cơ bản, nhưng chúng ta hãy dành một chút thời gian và suy nghĩ về ý nghĩa của điều này. Có nghĩa là nếu bạn nghiêm túc về việc nghỉ hưu sớm, bạn không làm việc vì đam mê. Bạn làm việc vì tiền. Nếu Goldman Sachs mời bạn một công việc nhưng bạn thực sự muốn làm nghề thổi thủy tinh, hãy nhận công việc Goldman, gắn bó lâu nhất có thể, sau đó nghỉ hưu sớm và dành phần còn lại của cuộc đời mình cho công việc thổi thủy tinh. Xới đất ngay bây giờ để bạn có thể tận hưởng thành quả thu hoạch của bạn sau này.

Về phần tôi, tôi đã kiên trì và cuối cùng tìm thấy mình tại một quỹ đầu cơ cho phép tôi ở lại Thành phố New York. Nhưng hầu hết chúng ta không có cơ hội kiếm ngay một công việc sáu con số. Sau đó là gì?

Hối hả bên cạnh.

Michelle có 65 cách để kiếm thêm tiền. Nên có ít nhất một cái làm bạn thích thú. Hãy nhớ rằng bạn đang cố gắng tăng thu nhập để có thể tăng tiết kiệm để có thể tăng “Những gì bạn có”.

Để tôi có thể mở rộng đường băng cho đến khi có được công việc toàn thời gian, tôi đã làm cộng tác viên bán hàng tại Banana Republic. Cuối cùng, khi tôi đã có được một công việc toàn thời gian, trước sự bối rối của bạn bè, tôi đã giữ công việc cộng tác viên bán hàng của mình và biến nó thành một công việc phụ. (Hãy tưởng tượng sếp của tôi tại công ty tài chính nơi tôi làm việc cảm thấy đau đớn như thế nào khi cô ấy tình cờ gặp tôi tại Banana Republic!). Bảng cân đối kế toán của tôi cảm ơn tôi, vì nó đã giúp tôi nhanh chóng thanh toán các khoản “Bạn nợ gì”, bao gồm cả khoản nợ sinh viên.

Thay đổi câu hỏi mặc định của bạn thành "Tôi có thể mua được bao nhiêu?" để "Tôi có thể chịu đựng được những gì?" Thông thường, khi chúng tôi nhận được một khoản nâng cấp trong trả tiền, chúng tôi thường tự động nghĩ rằng chúng tôi cần một sự nâng cấp trong lối sống. Tại sao mặc định cho giả định này?

Giả sử bạn vừa nhận được một chương trình khuyến mại trả cho bạn thêm 5.000 đô la mỗi năm. Bạn cảm thấy mệt mỏi khi yêu cầu bạn cùng phòng dọn dẹp bát đĩa của cô ấy. Xe của bạn là tốt, nhưng cơ bản. Bạn nghĩ về việc bạn đã làm việc chăm chỉ như thế nào và bạn xứng đáng có được vị trí riêng và một chiếc ô tô mới.

Tất cả chúng tôi đều cảm thấy sự cố gắng này để chi tiêu nhiều hơn. Nhưng như chúng ta đã thấy ở bước 2, khả năng giảm thiểu chi tiêu của bạn là điều mạnh mẽ nhất bạn có thể làm để đạt được số hưu trí của mình.

Mặc dù tôi đã tạo ra sáu con số, tôi đã sống với những người bạn cùng phòng ở những khu vực không phải là chính của Manhattan cho đến khi tôi kết hôn. Tôi chưa bao giờ có người gác cửa. Tôi hầu như không đi taxi. Tôi ở lại và nấu ăn hầu hết các đêm. Trong vòng vài năm, tôi đã trả hết 15.000 đô la nợ học và bắt đầu xây dựng giá trị tài sản ròng của mình.

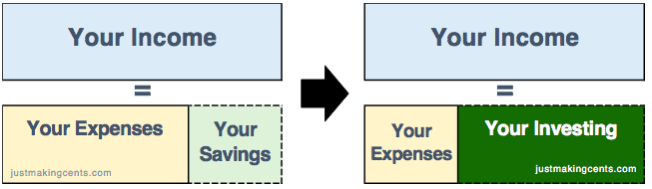

Tiết kiệm không giống như đầu tư. Tiết kiệm là hành động dồn tiền cho ngày mưa. Đầu tư là bỏ tiền ra để làm việc. Trên thực tế, nếu bạn chỉ tiết kiệm mà không đầu tư, bạn thực sự mất tiền do lạm phát.

Sau khi bạn đã tiết kiệm đủ chi phí sinh hoạt từ 3 đến 6 tháng, hãy đầu tư phần còn lại. S&P 500 trong lịch sử đã quay trở lại 7% một năm, sau lạm phát. Trong khi đó, mức tăng lương trung bình hàng năm vào khoảng 3%. Sự khác biệt này là rất lớn! Điều đó có nghĩa là tại một thời điểm nhất định, các khoản đầu tư của bạn sẽ thực sự bắt đầu tạo ra nhiều hơn những gì bạn tiết kiệm được mỗi năm. Sau đó, với đủ thời gian, nó thực sự sẽ bắt đầu kiếm được nhiều hơn toàn bộ tiền lương hàng năm của bạn!

Về cơ bản, bạn đang cố gắng chuyển tài chính của mình từ hình bên trái sang hình bên phải.

Bây giờ, bước cuối cùng có thể phức tạp, nhưng sẽ giúp bạn đạt được mục tiêu.

Đây là phần khó nhất nhưng cũng có nhiều tiềm năng nhất giúp bạn đạt được mục tiêu nghỉ hưu sớm. Một cách dễ dàng hơn để làm điều này là tìm một nhà tuyển dụng cũng có vị trí mà bạn muốn. Đối với Bờ Đông, đó là chuyển từ Manhattan đến một quận như Queens hoặc chuyển đến một thành phố khác như Philadelphia hoặc Stamford. Ở Bờ Tây, giống như chuyển từ San Francisco đến Portland. (Hoặc, đối với bước đi cuối cùng, hãy sống trong RV và xem toàn bộ đất nước như Michelle!)

Vài năm trước, tôi chuyển đến Philadelphia trong khi vẫn giữ mức lương ở Thành phố New York. Khi làm như vậy, tôi đã giảm đáng kể chi phí nhà ở của mình xuống hàng nghìn đô la… mỗi tháng . Với một động thái đó, vì tôi giảm được khoản chi phí lớn nhất nên vợ tôi có thể ở nhà với 3 đứa con của chúng tôi. Nói cách khác, điều đó cho phép vợ tôi nghỉ hưu (mặc dù công việc của cô ấy với tư cách là SAHM thách thức hơn nhiều so với tôi!). Đồng thời, tôi vẫn có thể tăng tốc của chúng tôi mốc thời gian nghỉ hưu bằng nhiều thập kỷ!

Vì vậy, nếu giảm chi phí là điều tốt nhất bạn có thể làm để đạt được số hưu trí của mình, thì cắt giảm chi phí nhà ở là điều hiệu quả nhất bạn có thể làm để đạt được mục tiêu giảm chi phí của mình.

Hãy tập hợp tất cả sáu bước lại với nhau.

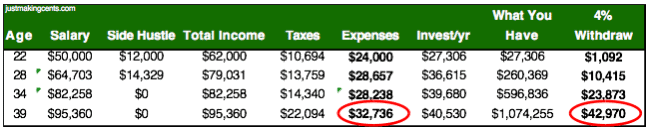

Bạn sẽ thấy rằng nó có thể được thực hiện mà không cần tạo sáu con số. Giả sử bạn kiếm được 50.000 đô la từ việc học đại học và có một công việc phụ giúp bạn kiếm thêm được 12.000 đô la mỗi năm (tôi dựa trên điều này dựa trên 20-25 giờ một tuần tôi đã làm việc tại Banana Republic trong khi vẫn giữ công việc toàn thời gian của mình). Ngoài ra, bạn sống với một người bạn cùng phòng và ăn trưa hầu hết các ngày trong tuần và chỉ thỉnh thoảng đi ăn tối.

Ở tuổi 34, bạn chuyển đến một khu vực có chi phí thấp hơn của thị trấn, giảm 15% chi phí sinh hoạt so với năm trước (vâng, có thể - tôi đã tiết kiệm được nhiều hơn số tiền này khi chuyển từ Manhattan đến Philadelphia) .

Như bạn thấy, vào thời điểm bạn 39 tuổi, bạn có thể rút gần 43.000 đô la một năm. Vì vậy, nếu bạn là người này và nghỉ việc ở tuổi 39, bạn sẽ có đủ tiền trang trải chi phí sinh hoạt và thuế cho đến khi an sinh xã hội có hiệu lực.

Như bạn thấy, bạn vẫn có thể làm được điều này ngay cả khi bạn không có mức lương cao. Vì vậy, câu hỏi thực sự không phải là "bạn có thể?" nhưng "bạn phải không?" Bạn có mong muốn chuyển môn toán vào lối sống thực tế của mình không? Bạn có nỗ lực tạo thói quen để duy trì mức đầu tư này trong gần 2 thập kỷ ngay cả khi cuộc đời ném cho bạn những quả bóng cong (điều này sẽ xảy ra)? Bạn có dành thời gian và năng lượng để bắt đầu một cuộc sống hối hả ngay cả khi bạn bè của bạn đang đi chơi và vui chơi mà không có bạn? Bạn có nói “không” với sự cố gắng chi tiêu nhiều hơn và mong muốn cho cả thế giới thấy bạn thành công như thế nào bằng bộ quần áo bạn mặc hoặc chiếc xe bạn lái không?

Nếu bạn làm vậy, điều duy nhất giữa bạn và đạt được mục tiêu đó là… bạn.

Vài năm trước, tôi đã có một khoảnh khắc khác khi ngồi xuống. Lần này, tôi đang xem bảng cân đối kế toán và nhận ra rằng mình đã vượt qua con số nghỉ hưu. Lần này không hề có sự khoe khoang, chỉ là một sự nhẹ nhàng êm đềm. Tôi cảm thấy được giải phóng. Kể từ đó, mỗi ngày tôi bước vào công việc là vì đó là sự lựa chọn của tôi.

Điều buồn cười? Tôi nhận ra rằng tôi muốn tiếp tục làm việc vì tôi vẫn còn vui vẻ. Còn bây giờ. Ông chủ 67 tuổi của tôi vừa nghỉ hưu. Thay vì niềm vui và sự phấn khích như bạn mong đợi, anh ấy lại lo sợ về việc sẽ làm thế nào để lấp đầy những ngày còn lại của mình. Bạn có muốn số phận này không? Bạn làm việc chăm chỉ trong thời gian dài đến nỗi khi bạn có tự do về tài chính, bạn đã quá già hoặc quá bó buộc trong thói quen để trải nghiệm tất cả những điều bạn từng muốn làm.

Đối với một người làm việc hướng đến một mục đích duy nhất trong một thời gian dài, việc không có mục tiêu lớn nữa thực sự là một thách thức. Và thời điểm để tìm ra những việc cần làm khác là khi bạn vẫn đang được tuyển dụng. Đây là lý do tại sao tôi bắt đầu Chỉ tạo ra xu để tôi vẫn có thể có mục đích và dự án do mình lựa chọn cũng như có tác động lớn hơn đến cuộc sống của mọi người.

Và đó là lúc cuộc sống trở nên thực sự vui vẻ.

Tiểu sử tác giả: JT đam mê xem tiền bạc theo cách khác biệt, đã dành hơn 15 năm ở Phố Wall. Anh ấy viết về tiền dưới góc độ đức tin và là một người cha của 3 đứa trẻ kháu khỉnh.

Bạn có muốn học cách nghỉ hưu sớm không? Tại sao hoặc tại sao không?