Trước khi thực hiện bước nhảy vọt về hưu, bạn muốn cảm thấy hoàn toàn tự tin rằng số tiền của bạn sẽ tồn tại lâu dài. Điều tự nhiên là bạn muốn chắc chắn rằng mình có đủ tiền tiết kiệm, nhưng thay vì tập trung vào tiết kiệm, bạn nên xem xét cách bạn sẽ tạo ra thu nhập.

Mục tiêu:Tạo ra nhiều thu nhập hơn với ít biến động hơn. Đó là điều tôi đang nghiên cứu và tôi có một số kết quả thú vị để chia sẻ.

Trong Phần I và Phần II của loạt bài này, tôi đã gợi ý rằng bạn có thể nhận được nhiều thu nhập hưu trí hơn với ít biến động hơn nếu bạn và cố vấn của bạn chuyển từ chiến lược phân bổ tài sản vào một trong phân bổ thu nhập . Phân bổ tài sản là chiến lược truyền thống mà bạn cố gắng đầu tư đa dạng để tối đa hóa và bảo vệ tài sản của mình. Mặt khác, phân bổ thu nhập là một chiến lược trong đó bạn đưa ra một kế hoạch với các nguồn thu nhập khác nhau sẽ đáng tin cậy và lâu dài khi nghỉ hưu.

Chúng tôi đã tiến hành một nghiên cứu so sánh kết quả giữa chiến lược phân bổ tài sản và phân bổ thu nhập dưới nhiều giả định khác nhau đối với hồ sơ rủi ro của người về hưu và triển vọng thị trường. Chúng tôi không chỉ quan sát thấy thu nhập hưu trí nhiều hơn và ít biến động hơn với phân bổ thu nhập, mà chúng tôi còn thấy lợi nhuận kinh tế nói chung cao hơn. Bản sao của nghiên cứu có sẵn miễn phí khi bạn đăng ký trên trang web Go2Income.

Việc có được lợi tức kinh tế cao hơn bên cạnh các đặc điểm và “lợi ích mềm” được mô tả dưới đây, là một trường hợp tốt cho chiến lược phân bổ thu nhập.

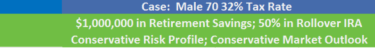

Đối với bài viết này, chúng tôi đã chọn trường hợp sau từ nghiên cứu của mình:Nam, 70 tuổi, có 1 triệu đô la tiền tiết kiệm hưu trí, với 50% trong IRA luân chuyển. Hồ sơ rủi ro của ông khá thận trọng, với tỷ lệ phân bổ tài sản là 30% cho cổ phiếu, dựa trên quy tắc ngón tay cái "100 trừ tuổi" và 70% cho chứng khoán có thu nhập cố định.

Chúng tôi đã so sánh chiến lược phân bổ tài sản với chiến lược phân bổ thu nhập với mức phân bổ cao cho các niên kim thu nhập. Cả hai chiến lược đều giả định lợi nhuận thị trường giống hệt nhau.

Dưới đây là một số điểm nổi bật về kết quả phân bổ thu nhập trong trường hợp này:

Nhà đầu tư có thể chi thêm thu nhập hoặc tái đầu tư để để lại di sản cao hơn 29%.

Nghe quá tốt để thành sự thật? Hãy để tôi hướng dẫn bạn qua các con số và lời giải thích cho những ưu điểm này.

Hai mục tiêu của phân bổ thu nhập là tăng thu nhập sau thuế (có thể chi tiêu) và giảm biến động thu nhập (để có độ tin cậy cao hơn). Ba bước này phân biệt chiến lược phân bổ thu nhập với hầu như tất cả các chiến lược lập kế hoạch hưu trí khác.