Nếu bạn giống như nhiều người mà tôi giúp đỡ, bạn có thể có một kế hoạch di sản để phân bổ tài sản một cách đồng đều giữa các thành viên trong gia đình. Nhìn bề ngoài, có vẻ như đây là điều đúng đắn và công bằng - nếu bạn có ba đứa con, bạn sẽ để chúng mỗi đứa một phần ba. Thật không may, kết quả có thể không như bạn dự định, trừ khi mỗi đứa con của bạn trả cùng một mức thuế cận biên, đây là một trường hợp khó xảy ra.

Không tính được sự khác biệt trong các tình huống thuế của người thụ hưởng có thể để lại cho bạn hai hậu quả không mong muốn và khó chịu:

Hãy nói về cách điều này có thể xảy ra và bạn có thể làm gì để tránh nó.

Khi bạn thừa kế một tài khoản đầu tư, bạn cũng sẽ kế thừa nghĩa vụ thuế thu nhập đi kèm với nó. Tuy nhiên, tài khoản hoãn thuế và tài khoản chịu thuế có ý nghĩa thuế rất khác nhau đối với người thụ hưởng của bạn.

Với tài khoản hoãn thuế, chẳng hạn như IRA, số dư bạn thấy không phải là những gì người thụ hưởng của bạn nhận được. Đó là bởi vì một phần đáng kể số tiền trong tài khoản hoãn thuế sẽ chuyển đến IRS (và có thể là tiểu bang của bạn) dưới dạng thuế bạn hoãn lại tại thời điểm bạn đóng góp vào tài khoản. Đối với một người thông thường, không có gì lạ khi chỉ “sở hữu” 65% IRA, trong khi thuế yêu cầu 35% còn lại theo thời gian. Thật không may, nghĩa vụ thuế đối với khoản tiền này không bao giờ kết thúc, vì những người thụ hưởng của bạn sẽ được thừa kế số tiền đó và bị mắc kẹt trong việc thanh toán hóa đơn thuế trong suốt thời gian của họ khi việc phân phối xảy ra.

Tài khoản đầu tư chịu thuế được xử lý khác với tài khoản hoãn lại phải trả thuế. Với một tài khoản chịu thuế, thuế được trả hàng năm trên tiền lãi và cổ tức cùng với bất kỳ khoản lãi vốn thực hiện nào. Khi bạn vượt qua, cơ sở giá gốc của tài sản được “nâng cao” lên giá trị thị trường hợp lý, do đó loại bỏ bất kỳ khoản lợi nhuận chưa thực hiện nào cho những người thừa kế của bạn, điều này có thể dẫn đến lợi thế về thuế rất lớn. Điều này cho phép người thụ hưởng của bạn kế thừa tài khoản mà không có nghĩa vụ thuế thu nhập được nhúng.

Một kế hoạch bất động sản chia đều tài sản của nó thường giả định rằng tất cả những người thụ hưởng đều có tình hình tài chính như nhau. Vấn đề là hiếm khi xảy ra trường hợp đó. Chi phí ẩn của việc chia đều tài sản của bạn là nghĩa vụ thuế của mỗi người thụ hưởng là khác nhau, có nghĩa là số tiền mà mỗi người thừa kế sau thuế sẽ không bằng nhau. Khi những người thụ hưởng có thuế suất thu nhập khác nhau, loại tài sản mà họ được thừa kế là yếu tố quan trọng để tối đa hóa tổng tài sản thừa kế.

Hãy xem xét một cặp vợ chồng có ba đứa con, tên là Sarah, Seth và Shane.

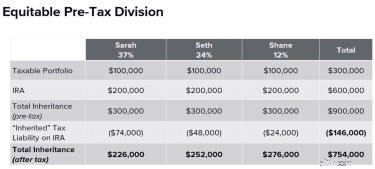

Cha mẹ có tài sản 900.000 đô la (600.000 đô la trong IRA và 300.000 đô la trong tài khoản chịu thuế), và kế hoạch di sản của họ hướng những tài sản này được để lại đều cho ba người con của họ. Tuy nhiên, vì những đứa trẻ có hoàn cảnh thuế rất khác nhau, phần thừa kế mà mỗi đứa trẻ thực sự nhận được sau khi bạn khấu trừ nghĩa vụ thuế “thừa kế” rõ ràng là không bình đẳng - với mức 50.000 đô la.

Thông báo kết quả phân chia tài sản hợp lý trước thuế. Trong khi cả ba người con khởi đầu với 300.000 USD, sau thuế Sarah nhận được 226.000 USD, Seth nhận 252.000 USD (hơn chị gái 26.000 USD) và Shane nhận 276.000 USD (hơn Sarah 50.000 USD và hơn Seth 24.000 USD). Không những thừa kế bất bình đẳng sau thuế không phù hợp với ý định của cha mẹ mà còn tổng cộng 146.000 đô la đã được tính thuế.

Trong ví dụ này, nguyên nhân chính dẫn đến sự thừa kế không đồng đều là IRA. Hãy nhớ rằng, thuế suất của người thụ hưởng càng cao, thì phần mà Uncle Sam yêu cầu càng lớn, khiến IRA trở thành tài sản ít mong muốn đối với người thụ hưởng với mức thuế cao nhất.

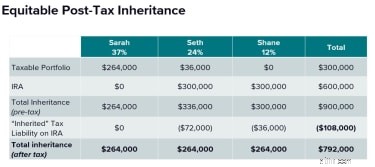

Thay vì để cho con cái họ được phân bổ công bằng, cha mẹ hãy gặp cố vấn thuế của họ để tạo ra một chiến lược thừa kế công bằng và hiệu quả hơn về thuế. Do mức thuế của Sarah cao hơn, họ nên tránh cung cấp cho cô ấy bất kỳ IRA nào. Thay vào đó, tài sản thừa kế của cô ấy bao gồm toàn bộ tài sản từ tài khoản chịu thuế, nơi cô ấy sẽ nhận được lợi ích lớn hơn nhiều từ cơ sở chi phí “bước lên” so với các anh chị em của mình. Seth, nằm trong khung thuế trung bình, nhận được sự pha trộn giữa IRA và tài sản chịu thuế. Shane, đang ở trong khung thuế thấp nhất, nhận được tài sản thừa kế hoàn toàn bao gồm IRA.

Trong kịch bản này, mỗi người thụ hưởng nhận được một số tiền ban đầu khác nhau, Sarah nhận được 264.000 đô la, Seth nhận được 336.000 đô la và Shane nhận được 300.000 đô la. Thoạt nhìn, những gì có vẻ là tài sản thừa kế trước thuế không bình đẳng thì gần như bằng nhau sau khi các loại thuế được xem xét. Không chỉ vậy, tổng số thuế phải trả còn ít hơn 38.000 đô la so với trong kịch bản phân chia tài sản bằng nhau.

Hầu hết các kế hoạch bất động sản không được thiết kế để tối ưu hóa cho thuế thu nhập. Mặc dù có thể có lợi khi kết hợp loại quy hoạch này vào bất động sản của bạn, nhưng nó phải được cân bằng với các yêu cầu thực tế của việc thực hiện một chiến lược như vậy. Phân phối tài sản một cách bất bình đẳng là một quá trình phức tạp đòi hỏi trình độ cao về kiến thức tài chính, liên tục xem xét, sửa đổi khi hoàn cảnh thay đổi, sự phối hợp giữa các bên liên quan và sẵn sàng đối thoại với những khó khăn tiềm ẩn. Hãy xem xét những điều sau khi lập kế hoạch cho bất động sản của bạn:

Lập kế hoạch thuế thu nhập thông minh kết hợp các lợi ích và chi phí qua nhiều thế hệ, nhưng đừng để việc tập trung vào việc hạn chế thuế cản trở quá trình chuyển đổi vui vẻ khi bạn vượt qua. Sự cân bằng giữa các quyết định chiến lược về thuế so với việc giữ mọi thứ càng đơn giản càng tốt sẽ giúp bạn đạt được sự cân bằng phù hợp cho cả hai mục tiêu.

Các kế hoạch bất động sản hiếm khi xem xét tác động của thuế đối với những người hưởng lợi cuối cùng. Khi thảo luận vấn đề này với cố vấn tài chính, hãy bắt đầu cuộc trò chuyện bằng hai câu hỏi sau:

Các ý kiến nêu trong tài liệu này chỉ dành cho thông tin chung và không nhằm mục đích đưa ra lời khuyên hoặc khuyến nghị cụ thể cho bất kỳ cá nhân nào. Thông tin này không nhằm mục đích thay thế cho lời khuyên cụ thể về thuế được cá nhân hóa. Chúng tôi khuyên bạn nên thảo luận các vấn đề cụ thể về thuế của mình với một cố vấn thuế đủ năng lực. Cả Nhóm Nâng cao Sự giàu có và Tài chính LPL đều không cung cấp lời khuyên về thuế.