Bạn đã bao giờ xử lý các con số của mình thông qua một máy tính tiết kiệm hưu trí trực tuyến và nghĩ, “Giá như tôi có thêm 10 năm nữa? Chỉ cần nghĩ đến nơi mà quả trứng của tôi có thể ở bây giờ! ”

Mặc dù bạn không thể quay ngược đồng hồ và bắt đầu lại, nhưng bạn có thể giúp đỡ con cái của bạn. Khi nói đến đầu tư, đôi khi có thể cảm thấy như con chim đầu đàn mắc phải con sâu lớn nhất.

Nhưng con bạn có thể bắt đầu đầu tư vào quỹ hưu trí của chính mình sớm bao lâu? Theo IRS, họ có thể bắt đầu ngay khi bắt đầu có thu nhập.

Loại thu nhập nào? Thu nhập từ một công việc mùa hè hoặc thậm chí cắt cỏ của hàng xóm có thể đủ điều kiện. Nếu bạn sở hữu quyền sở hữu độc quyền hoặc LLC, bạn có thể được phép thuê con mình làm nhân viên bán thời gian và khấu trừ tiền lương của chúng như một khoản chi phí kinh doanh. (E * TRADE không phải là cố vấn thuế cũng như chúng tôi không cung cấp lời khuyên về thuế, vì vậy hãy nhớ nói chuyện với chuyên gia thuế của bạn trước.)

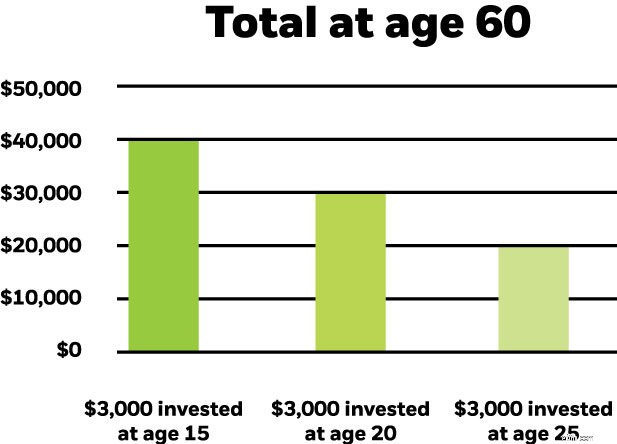

Ngay cả một khoản đóng góp khiêm tốn cũng có thể tăng lên theo thời gian nhờ vào sức mạnh của tăng trưởng kép. Hãy xem xét điều này:3.000 đô la đầu tư ngày hôm nay sẽ trị giá khoảng 40.000 đô la trong 45 năm, giả sử lợi nhuận hàng năm 6% giả định, cộng lại hàng tháng. Đó không phải là một khởi đầu tồi đối với một quả trứng làm tổ về hưu.

Thời gian đứng về phía bạn khi nói đến tăng trưởng kép. Ví dụ:Nếu nhà đầu tư được đề cập ở trên chỉ đợi 5 năm nữa trước khi đầu tư 3.000 đô la, thì khoản tiết kiệm có thể trị giá ít hơn 12.000 đô la. Chờ mười năm và tổng số tiền có thể giảm gần 20.000 đô la.

Ngay cả khi con bạn không chú ý đến các khoản tiết kiệm trong tương lai, bạn vẫn có thể giúp đỡ bằng cách đề nghị khớp với bất kỳ khoản tiền kiếm được nào, với lưu ý rằng những khoản thu nhập này được đầu tư vào IRA. Lợi ích của chiến lược này là gấp đôi:Con cái của bạn có thể được hưởng lợi từ sự tăng trưởng kép tiềm năng trong những năm đầu quan trọng đó, đồng thời, có được cái nhìn trực tiếp về cách đầu tư sớm và thường xuyên có thể có lợi cho tương lai tài chính của chúng. Đó chắc chắn là một bài học đáng học hỏi.

Trẻ em dưới 18 tuổi có thu nhập kiếm được có thể đóng góp số tiền mà chúng kiếm được trong năm, lên đến giới hạn tối đa hàng năm. Ví dụ, một người giữ trẻ kiếm được 2.500 đô la trong năm có thể đóng góp 2.500 đô la vào IRA. Họ phải đảm bảo ghi nhật ký bằng văn bản về thu nhập của mình, đặc biệt nếu họ không tự khai thuế hoặc hoàn thành W-4.

Sau đó, có những lợi thế về thuế, đặc biệt là đối với Roth IRA, cho phép tăng thu nhập mà không phải chịu thuế. Hãy nhớ rằng khoản đầu tư 3.000 đô la đã tăng lên khoảng 40.000 đô la trong 45 năm? Chủ sở hữu tài khoản Roth sẽ không nợ bất kỳ khoản thuế nào. Điều đó có thể rất lớn.

Ngoài ra, các khoản đóng góp Roth IRA thường được thực hiện bằng đô la sau thuế. Hầu hết lao động vị thành niên không có khả năng kiếm được nhiều hơn khoản khấu trừ tiêu chuẩn hàng năm của họ, điều đó có nghĩa là họ cũng sẽ không nợ bất kỳ khoản thuế thu nhập nào đối với khoản đóng góp Roth IRA của họ.

Mặc dù rút khỏi IRA nên là phương án cuối cùng, nhưng các khoản đóng góp có thể được lấy ra khỏi Roth IRA bất cứ lúc nào mà không bị đánh thuế, giả sử đó là khoản rút đủ điều kiện. Thu nhập là một câu chuyện khác. Để rút tiền không bị phạt, bạn phải đáp ứng các tiêu chí nhất định, chẳng hạn như sử dụng tiền để trả học phí đại học, mua nhà lần đầu tiên hoặc tài trợ cho việc nghỉ hưu sau 59 tuổi ½.

Nếu bạn muốn giúp con mình bắt đầu tiết kiệm sớm, hãy cân nhắc mở IRA cho Trẻ vị thành niên. Những tài khoản này cung cấp cho bạn quyền kiểm soát tài sản cho đến khi con bạn 18 hoặc 21 tuổi, tùy thuộc vào tiểu bang bạn sinh sống.

Hãy để E * TRADE Trợ giúp

Nếu bạn có bất kỳ câu hỏi nào về IRA cho Trẻ vị thành niên hoặc cần trợ giúp để bắt đầu, hãy gọi cho chúng tôi theo số 1-877-921-2434.