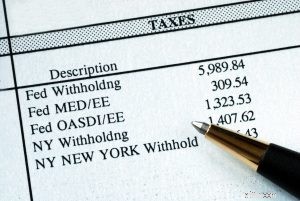

Mọi người Mỹ có trách nhiệm thực hiện nghĩa vụ nộp thuế đúng quy định. Mức thuế lớn như thế nào và cách nộp thuế là khác nhau giữa người này với người khác. Ví dụ, những người đang làm việc bị chủ sử dụng lao động khấu trừ thuế thu nhập. Mặt khác, những người tự kinh doanh phải tự nộp thuế cho Sở Thuế vụ (IRS).

Mọi người Mỹ có trách nhiệm thực hiện nghĩa vụ nộp thuế đúng quy định. Mức thuế lớn như thế nào và cách nộp thuế là khác nhau giữa người này với người khác. Ví dụ, những người đang làm việc bị chủ sử dụng lao động khấu trừ thuế thu nhập. Mặt khác, những người tự kinh doanh phải tự nộp thuế cho Sở Thuế vụ (IRS).

Thuế ước tính là gì?

IRS hàng năm thu thuế từ các cá nhân có thu nhập. Thuế ước tính được thu bốn lần một năm. Khi thu nhập của một người lớn hơn, thuế của người đó cũng tăng lên. IRS thường khoan dung đối với những cá nhân nộp thuế thấp hơn miễn là họ có thể hoàn thành ít nhất 90% trách nhiệm của mình. Nếu nó nhỏ hơn mức đó thì sẽ bị phạt.

Ai phải nộp thuế ước tính?

Các cá nhân phải nộp thuế ước tính như sau:

Việc nộp thuế ước tính áp dụng cho những người:

Hãy lưu ý rằng có các quy tắc áp dụng khác nhau cho ngư dân, nông dân và một số chủ hộ gia đình và người đóng thuế có thu nhập cao.

Quy tắc đặc biệt:

Ai không cần trả thuế ước tính?

Những cá nhân có thể yêu cầu người sử dụng lao động tăng thuế khấu lưu của họ sẽ không phải trả thêm bất kỳ khoản nào. Để tăng số thuế khấu trừ từ thu nhập của bạn, bạn cần phải cung cấp Mẫu đơn W-4 cho chủ lao động của bạn. Bạn có thể xác định số tiền bổ sung mà bạn muốn tự thanh toán.

Bạn cũng không cần phải trả các khoản thuế ước tính khi bạn đáp ứng ba điều kiện này.

Làm cách nào để thanh toán các khoản thuế ước tính hàng quý của liên bang?

Sau khi xác định số thuế ước tính bạn cần phải trả, bạn cần điền vào Mẫu 1040-ES, có thể tìm thấy trên trang web IRS. Có một bảng tính được bao gồm trong biểu mẫu để hỗ trợ bạn trong việc tính toán thuế ước tính. Tuy nhiên, bạn không cần thiết phải cung cấp cho IRS trang tính mà bạn đã điền.

Trang tính có sách hướng dẫn cách tính thuế nộp kèm theo mà bạn cần thực hiện. Bạn sẽ cần phải đảm bảo rằng bạn có một bản sao của tờ khai thuế trước đây của bạn. Sổ tay hướng dẫn hướng dẫn bạn những khoản nào được coi là khoản khấu trừ hoặc khoản tín dụng.

Mẫu 1040-ES cũng có bốn chứng từ thanh toán được sử dụng để trả các khoản thanh toán hàng quý của bạn. Điều này đi kèm với séc hoặc tiền trong phong bì mà bạn sẽ gửi đến Kho bạc Hoa Kỳ. Biểu mẫu cung cấp cho bạn hướng dẫn về nơi gửi thư.

Có một tùy chọn để thanh toán các khoản thuế ước tính của bạn trực tuyến. Bạn có thể thanh toán thuế bằng cách sử dụng thẻ tín dụng, thẻ ghi nợ hoặc rút tiền điện tử.

Khi nào thì việc thanh toán các khoản thuế ước tính?

Việc thanh toán các khoản thuế ước tính được thực hiện bốn lần (hàng quý) mỗi năm. Đây là thời hạn thanh toán cho các khoản thuế ước tính:

Thời hạn thanh toán Ngày trong tháng 1 tháng 1 ngày 31 tháng 3 Ngày 15 tháng 4 Ngày 1 tháng 5 ngày 31 tháng 6 Ngày 15 tháng 6 Ngày 1 tháng 8 Ngày 31 tháng 8Nếu bạn định gửi thanh toán qua đường bưu điện, bạn phải gửi thư có dấu bưu điện vào ngày đến hạn. Nếu ngày đến hạn rơi vào Thứ Bảy, Chủ Nhật hoặc ngày lễ, thì khoản thanh toán sẽ vẫn được coi là đúng hạn nếu nó được gửi vào ngày làm việc tiếp theo.

Bạn có thể thanh toán nhiều khoản thuế của mình không?

IRS cho phép bạn thực hiện nhiều khoản thanh toán nếu bao giờ sẽ thuận tiện hơn cho bạn. Bạn chỉ cần lấy nhiều bản sao của chứng từ thanh toán hoặc thực hiện thanh toán trực tuyến.

Khi nào bạn sẽ phải chịu một hình phạt?

Các cá nhân sẽ bị phạt khi họ trả một khoản tiền thấp hơn từ bản khai thuế trước đó của họ. Tiền phạt sẽ được phát sinh mỗi ngày số tiền vẫn chưa được thanh toán. Hình phạt cũng sẽ được áp dụng đối với những người không thể nộp thuế đúng hạn.

Người đóng thuế sẽ không bị tính phí khi họ chỉ nợ ít hơn 1.000 đô la tiền thuế sau khi trừ đi các khoản khấu lưu và tín dụng của họ. Những người không nhận được thu nhập đồng đều sẽ có thể không bị phạt hoặc giảm số lần bị phạt.

Cũng có hai trường hợp trong đó hình phạt sẽ được miễn. Đầu tiên là khi bạn không thể trả các khoản thuế ước tính của mình do thương vong, thiên tai hoặc các tình huống không thể đoán trước khác. Lý do thứ hai là khi bạn đột ngột nghỉ hưu hoặc bạn bị tàn tật trong năm, bạn cần phải khấu trừ khoản nộp thuế ước tính của mình.

Những cân nhắc khác khi nộp thuế ước tính là gì?

Đối với những người đã nhận được ITIN trước đầu năm hoặc những người có ITIN không được kê khai trên tờ khai thuế trong ba năm liên tiếp gần đây nhất phải gia hạn.

Những người sau sẽ có thể được khấu trừ trên tờ khai thuế của họ

Nếu trạng thái nộp đơn của bạn là… Khoản khấu trừ tiêu chuẩn sẽ là Một cặp đôi đã kết hôn nộp hồ sơ chung hoặc một góa phụ Đủ tiêu chuẩn (er) 12.700 USD Đứng đầu hộ gia đình 9.350 USD Một cặp vợ chồng đã kết hôn nộp hồ sơ riêng hoặc Độc thân6.350 USDNếu bạn có tổng thu nhập dưới 156.900 đô la thì bạn sẽ có thể được miễn thuế cá nhân với số tiền là 4.050 đô la.

Các khoản khấu trừ được liệt kê của những người đóng thuế có tổng lương là $ 156,900 sẽ được khấu trừ vào thu nhập của họ.

Những cá nhân đạt được thu nhập 127.200 đô la sẽ phải chịu thuế an sinh xã hội.

Bạn nên liệt kê các khoản bảo hiểm chăm sóc sức khỏe khi khai thuế như thế nào?

Bạn có thể cho biết trong tờ khai thuế rằng bạn đã có bảo hiểm chăm sóc sức khỏe của riêng mình từ những năm trước. Điều này sẽ giúp bạn được miễn trừ khỏi yêu cầu bảo hiểm chăm sóc sức khỏe của chính phủ.

Nếu bạn mua bảo hiểm chăm sóc sức khỏe trên Thị trường Bảo hiểm Y tế thì bạn sẽ nhận được tín dụng cho việc này. Điều này sẽ làm giảm số lượng nghĩa vụ mà bạn phải có. Chỉ cần báo cáo bất kỳ thay đổi nào bạn sẽ có về tiền lương hoặc số lượng người phụ thuộc.

Lời kết

Thanh toán các khoản thuế ước tính có thể là rất nhiều công việc. Bạn sẽ thực hiện nghĩa vụ nộp thuế với chính phủ như thế nào là tùy thuộc vào bạn. Chỉ cần đảm bảo rằng bạn thanh toán đúng số tiền cho IRS để tránh bị phạt. Giữ bản sao của các tờ khai thuế trước đây của bạn vì chúng sẽ dùng làm hướng dẫn cho việc tính toán của bạn vào năm sau. Cũng sẽ không tồi nếu bạn tham khảo ý kiến kế toán hoặc bất kỳ chuyên gia thuế nào về bản khai thuế của bạn.