Các quỹ đầu tư vốn có rủi ro nhưng quỹ nợ lại an toàn. Đó không phải là điều mà hầu hết chúng ta nghĩ sao?

Đó rõ ràng không phải là trường hợp.

Các quỹ nợ cũng mang rủi ro, một điều mà nhiều nhà đầu tư bỏ qua.

Nhiều người cho rằng quỹ tương hỗ nợ thay thế cho các khoản tiền gửi cố định của ngân hàng. Trên thực tế, tôi đã viết một bài so sánh quỹ tương hỗ nợ và tiền gửi cố định và cách quỹ tương hỗ nợ có thể cung cấp lợi nhuận hiệu quả hơn về thuế trong các trường hợp cụ thể.

Tuy nhiên, nó không bao giờ là đơn giản. Bạn cũng cần chọn các quỹ nợ phù hợp.

Một độc giả thường xuyên đã đầu tư vào quỹ nợ dài hạn trên cơ sở trên bài đăng vào đầu tháng 2 năm 2017. Vào ngày 20 tháng 4 năm 2017, anh ta đang bị lỗ vốn 2,5% trong một quỹ tương hỗ nợ. Anh ấy đã làm điều đó vì tôi ủng hộ quỹ nợ (trước các khoản tiền gửi cố định). Anh ấy không chỉ mất thu nhập lãi từ các khoản tiền gửi cố định, mà anh ấy còn thực sự giảm vốn.

Bản thân tôi đã ghi nhận khoản lỗ trong quỹ tương hỗ nợ dài hạn vào năm 2013.

Điều này khác xa với lợi tức đảm bảo trong các khoản tiền gửi cố định của ngân hàng. Nhân tiện, tôi chưa bao giờ ủng hộ việc đầu tư vào các quỹ nợ dài hạn (để thay thế cho các khoản tiền gửi cố định của ngân hàng).

Có, có một số biến thể nhất định của quỹ nợ mà hồ sơ hoàn trả rủi ro có thể giống với tiền gửi cố định của ngân hàng. Tuy nhiên, điều đó không có nghĩa là quỹ tương hỗ nợ an toàn như tiền gửi cố định của ngân hàng. Rõ ràng, có rủi ro cao hơn trong trường hợp các quỹ tương hỗ nợ. Đã có khá nhiều vụ vỡ nợ trái phiếu doanh nghiệp trong vài năm qua (vụ vỡ nợ của IL&FS là vụ vỡ nợ gần đây nhất). Mặc dù các Tổ chức TCVM nợ đầu tư vào trái phiếu từ nhiều công ty, những khoản vỡ nợ như vậy sẽ ảnh hưởng đến hiệu quả hoạt động của quỹ của bạn.

Chà, các ngân hàng cũng có thể vỡ nợ nhưng chúng ta đã nghe thấy điều đó ở Ấn Độ bao nhiêu lần?

Quỹ tương hỗ nợ cung cấp lợi nhuận liên kết với thị trường. Do đó, lợi nhuận từ các quỹ tương hỗ nợ có thể biến động hơn nhiều.

Tôi đoán tôi nên lập kỷ lục ngay lập tức.

Khi chúng tôi so sánh các sản phẩm, chúng tôi chỉ tập trung vào lợi nhuận trong khi chúng tôi hoàn toàn bỏ qua rủi ro liên quan. Trong bài đăng này, tôi sẽ thảo luận về những rủi ro liên quan đến việc đầu tư vào quỹ tương hỗ nợ.

Đọc :Làm thế nào để chọn một quỹ tương hỗ cho danh mục đầu tư của bạn?

Khoản đầu tư của bạn được gộp chung với các nhà đầu tư khác và đầu tư vào chứng khoán nợ (trái phiếu, giấy ghi nợ) theo ủy quyền của quỹ. Các quỹ nợ cũng đa dạng hóa và không đặt toàn bộ công ty vào một bảo mật duy nhất.

Rõ ràng, NAV của khoản nợ MF sẽ phụ thuộc vào giá của chứng khoán cơ sở.

Do đó, các yếu tố gây rủi ro cho giá trái phiếu cũng sẽ gây rủi ro cho quỹ tương hỗ nợ.

Nếu bạn đang đầu tư vào một quỹ tương hỗ, có bốn loại rủi ro mà bạn nên chuẩn bị cho.

Và các loại quỹ tương hỗ nợ khác nhau có những mức độ rủi ro khác nhau.

Đọc :Các loại quỹ tương hỗ khác nhau về nợ

Bạn có 1.000 Rs.

10 người bạn của bạn cần tiền. Bạn cung cấp cho họ 100 Rs mỗi người. Có sự hiểu biết rằng họ sẽ trả lại tiền. Giả sử bạn không phải trả lãi suất.

Điều gì sẽ xảy ra nếu một trong những người bạn của bạn không trả lại được tiền?

Bạn chỉ nhận lại 900 Rs. Bạn phải chịu khoản lỗ 100 Rs.

Điều tương tự cũng có thể xảy ra với các quỹ tương hỗ nợ. Nếu họ cho một công ty vay mà không trả lại tiền, NAV của quỹ tương hỗ sẽ bị ảnh hưởng.

Đây được gọi là rủi ro tín dụng. Đó là rủi ro mà khoản tiền đã cho vay có thể không trở lại.

Bây giờ, hãy đưa sự quan tâm vào bức tranh.

Tại sao bạn tính lãi suất?

Bạn có hai người bạn tên là Có trách nhiệm và Không có trách nhiệm.

Chịu trách nhiệm có tình hình tài chính tốt và có thành tích tốt trong việc trả lại tiền đã vay.

Thiếu trách nhiệm là tình trạng tài chính không tốt và hồ sơ yếu kém khi cần trả nợ đúng hạn.

Bạn sẽ cung cấp tiền cho họ với cùng một mức lãi suất chứ?

Rõ ràng là không. Bạn sẽ muốn một khoản phí bảo hiểm từ Vô trách nhiệm vì bạn đang chấp nhận rủi ro lớn hơn.

Bây giờ, hãy mở rộng ví dụ này cho các quỹ tương hỗ nợ. Quỹ tương hỗ nợ (Quỹ A) có thể tạo ra lợi nhuận cao hơn bằng cách cho vay các công ty không có tình hình tài chính tốt.

Nếu mọi thứ đều tốt, một quỹ như vậy sẽ tạo ra lợi nhuận tốt hơn so với Quỹ B chỉ đầu tư vào chứng khoán có chất lượng tín dụng cao (vị thế tài chính tốt).

Nếu bạn chỉ tập trung vào lợi nhuận , Quỹ A sẽ trông hấp dẫn hơn Quỹ B.

Tuy nhiên, đừng bỏ qua rủi ro. Lợi nhuận bổ sung đã đến bằng cách chấp nhận rủi ro thêm. Chỉ là rủi ro vẫn chưa biểu hiện cho đến nay.

Bạn phải trải qua hai điều tuyệt vời về một vụ vỡ nợ gần đây của một công ty của Deepak Shenoy, Người sáng lập, CapitalMind. Các liên kết đến các bài báo nằm trong phần Đọc thêm.

Đối với bạn, không thể nghiên cứu mọi sự an toàn trong quỹ nợ trước khi đầu tư. Bạn dựa vào xếp hạng tín nhiệm do các tổ chức xếp hạng tín dụng như Crisil, Care, v.v.

đưa ra.Xin lưu ý rằng bạn không thể lấy các xếp hạng này dựa trên mệnh giá. Đã có 13 ví dụ mà các cơ quan xếp hạng đã bị bắt nhầm. Cuộc khủng hoảng dưới nguyên tố năm 2008 là một ví dụ nổi bật. Gần nhà hơn, các cơ quan xếp hạng tín dụng đã sai lầm. IL&FS có xếp hạng tín dụng cao nhất vào tháng 8 năm 2018 và mất khả năng thanh toán vài tuần sau đó.

Hơn nữa, việc người đi vay trả tiền cho việc xếp hạng có thể làm ảnh hưởng đến nhận định của các cơ quan xếp hạng tín nhiệm. Cơ quan đánh giá sẽ suy nghĩ kỹ trước khi đưa ra đánh giá kém cho công ty. Các khoản thanh toán có thể sẽ ngừng ngay sau đó.

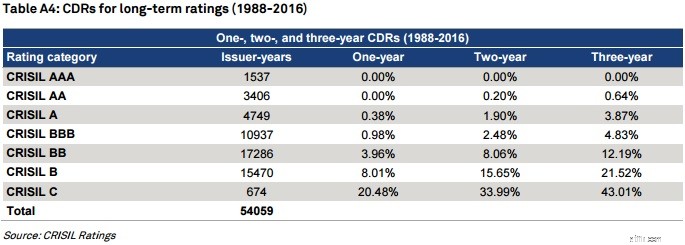

Bên vay có xếp hạng tín dụng AAA ít có khả năng bị vỡ nợ hơn so với người đi vay có xếp hạng A. CDR là viết tắt của tỷ lệ vỡ nợ so sánh.

Không có công ty nào được CRISIL xếp hạng AAA đã vỡ nợ trong 3 năm tới. Chỉ trong 0,04% trường hợp vấn đề được xếp hạng AA bị vỡ nợ (xếp hạng chuyển sang D) trong 1 năm tới.

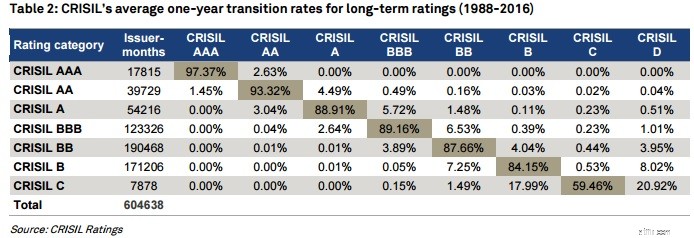

Xếp hạng không phải là vĩnh viễn. Xếp hạng có thể thay đổi tùy thuộc vào hoạt động kinh doanh và tài chính của bên vay. Vì vậy, ngay cả khi xếp hạng là AAA tại thời điểm đầu tư, nó có thể giảm xuống sau đó.

Để NAV của quỹ của bạn bị ảnh hưởng, người đi vay không phải trả nợ chính thức (không phải trả lãi hoặc gốc). NAV của quỹ của bạn cũng có thể bị ảnh hưởng do nâng cấp hoặc hạ cấp tín dụng.

Rõ ràng, việc nâng hạng tín dụng sẽ ảnh hưởng tích cực đến NAV trong khi việc hạ cấp tín dụng sẽ ảnh hưởng xấu đến NAV của quỹ.

Điều này xảy ra do chênh lệch tín dụng (phí bảo hiểm trên chứng khoán Chính phủ) tăng trong trường hợp tín dụng bị hạ cấp. Lý do là như nhau. Bạn muốn có lợi nhuận cao hơn khi chấp nhận rủi ro lớn hơn. Để bạn có được lợi tức cao hơn, giá của trái phiếu phải giảm xuống (sẽ thảo luận trong phần tiếp theo).

Nhân tiện, chênh lệch tín dụng có thể tăng hoặc giảm mà không có bất kỳ sự kiện tín dụng nào. Chênh lệch có thể tăng hoặc giảm do sự thay đổi nhận thức về rủi ro đối với các xếp hạng trái phiếu khác nhau.

Giá trái phiếu và lãi suất có quan hệ tỷ lệ nghịch với nhau.

Khi lãi suất tăng, giá trái phiếu giảm.

Khi lãi suất giảm, giá trái phiếu tăng.

Tại sao? Hãy cùng tìm hiểu.

Bạn có 10.000 Rs để đầu tư.

Bạn đầu tư vào một trái phiếu (bảo đảm nợ) từ công ty X sẽ mang lại cho bạn 8% / năm. trở lại. Giả sử bảo mật sẽ đáo hạn sau 1 năm.

Sau 1 năm, bạn sẽ nhận lại được 10.800 Rs (Tiền gốc là 10.000 Rs và tiền lãi là 800 Rs).

Giả sử lãi suất đột ngột tăng lên 9% / năm, tức là cùng một người vay (Công ty X) sẵn sàng trả 9% / năm. trên trái phiếu 1 năm.

Bây giờ, giả sử một nhà đầu tư M muốn đầu tư vào trái phiếu của công ty X.

Bạn sẵn sàng bán nó với giá 1.000 Rs.

Nhưng M sẽ không mua nó từ bạn vì anh ta sẽ chỉ kiếm được 8% trong khi anh ta có thể dễ dàng kiếm được 9% bằng cách mua trái phiếu mới.

Không chỉ M, sẽ không ai mua nó từ bạn trừ khi bạn phù hợp với lợi suất (lợi nhuận) là 9% / năm ..

Và bạn làm điều đó như thế nào?

Bạn không thể tăng lãi suất (phiếu giảm giá) vì lãi suất được cố định ở mức 8% cho trái phiếu của bạn.

Để phù hợp với lợi nhuận 9%, bạn sẽ phải giảm giá bán. Bạn sẽ phải bán với giá 9,909 Rs.

Nếu M mua trái phiếu của bạn với giá 9.909 Rs và nhận được tổng cộng 10.800 Rs sau 1 năm (phiếu giảm giá 800 Rs và khoản thanh toán gốc 10.000 Rs), lợi nhuận của anh ấy là 9% / năm.

Lãi suất tăng và giá trái phiếu giảm.

Tôi giao nó cho bạn để tìm hiểu xem giá trái phiếu sẽ tăng như thế nào nếu lãi suất giảm.

Trong ví dụ trên, lãi suất tăng 1%, giá trái phiếu giảm 0,9%.

Nó sẽ không hoạt động theo cùng một cách với tất cả các liên kết.

Mức độ thay đổi của giá trái phiếu do sự thay đổi của lãi suất sẽ khác nhau giữa các trái phiếu. Thời hạn sửa đổi là thước đo độ nhạy lãi suất của trái phiếu. Bạn có thể đọc về các phép tính chính xác trên internet.

Trái phiếu đáo hạn sau 1 năm sẽ có thời hạn sửa đổi thấp hơn trái phiếu đáo hạn sau 10 năm.

Thời gian đáo hạn của trái phiếu càng dài, thời hạn sửa đổi càng cao.

Nếu thời hạn sửa đổi của trái phiếu là 10 năm, giá của trái phiếu sẽ tăng (hoặc giảm) 10% cho mỗi lần cắt giảm (hoặc tăng) lãi suất 1%. Đáng sợ phải không?

Vì quỹ tương hỗ nợ đầu tư vào nhiều trái phiếu, thời hạn sửa đổi cho quỹ tương hỗ là giá trị trung bình có trọng số của thời hạn của trái phiếu cơ bản.

Các quỹ thanh khoản đầu tư vào chứng khoán có thời hạn rất ngắn và do đó có thời lượng sửa đổi thấp. Do đó, các quỹ thanh khoản ít bị ảnh hưởng bởi biến động lãi suất nhất.

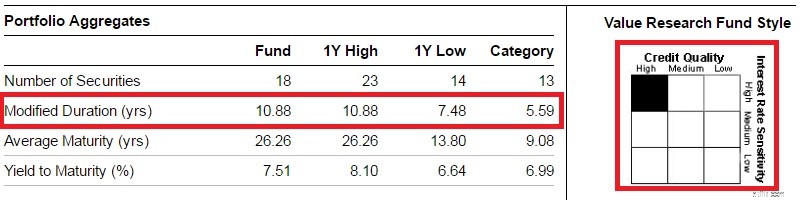

Mặt khác, quỹ nợ dài hạn có thời hạn cao nhất (vì những quỹ như vậy đầu tư vào trái phiếu có kỳ hạn cao hơn) và dễ biến động nhất. Các quỹ nợ dài hạn sẽ tăng nhiều nhất (nếu cắt giảm lãi suất) và giảm nhiều nhất (nếu lãi suất tăng). Với các quỹ nợ dài hạn, người quản lý quỹ sẽ thực hiện các cuộc gọi lãi suất chủ động.

Xin lưu ý rằng thị trường vốn hoạt động dựa trên kỳ vọng. Giá trái phiếu có thể thay đổi nhiều trước khi xảy ra sự kiện thực tế (với dự đoán về việc cắt giảm hoặc tăng lãi suất). Ví dụ, giá trái phiếu có thể tăng với kỳ vọng giảm lãi suất. Nếu xu hướng dự đoán không xảy ra, xu hướng giá có thể đảo ngược.

Điều tương tự đã xảy ra vào tháng 2 năm 2017 khi RBI không cắt giảm lãi suất như dự đoán và giá trái phiếu (NAV quỹ nợ) tăng đột biến đã đảo ngược.

Nơi tốt nhất là Tài liệu Thông tin Đề án. Xem qua mục tiêu đầu tư. Hãy xem nơi một chương trình cụ thể có thể đầu tư. Bạn cũng có thể xem các bảng thông tin hàng tháng để xem danh mục đầu tư đã phát triển như thế nào.

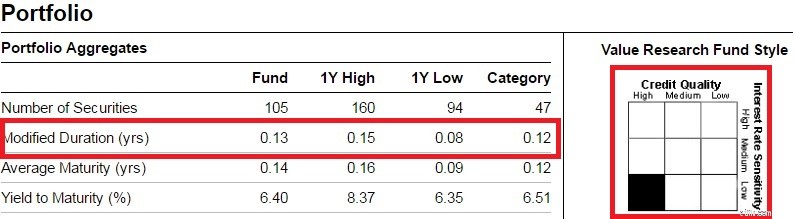

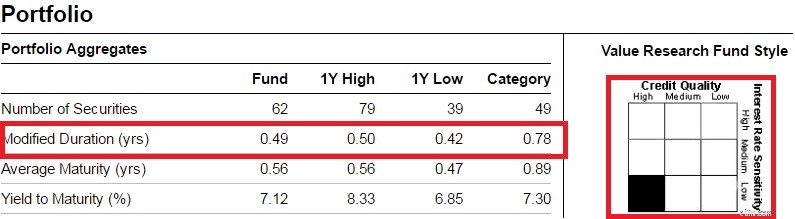

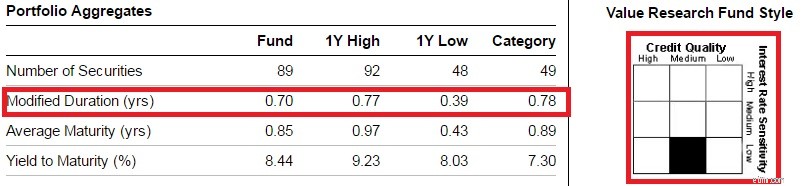

Để chọn lọc, bạn có thể vào ValueResearchOnline hoặc MorningStar. Tôi đã dán thông tin bên dưới về một quỹ thanh khoản, hai quỹ nợ cực kỳ ngắn hạn và một quỹ nợ dài hạn.

Chỉ cần nhìn vào thông tin này, bạn sẽ hiểu rõ về thời gian tồn tại của quỹ và chất lượng tín dụng của chứng khoán mà quỹ đầu tư vào.

Đây chỉ là một điểm khởi đầu. Bạn không thể chỉ dựa vào xếp hạng và thông tin ValueResearchOnline hoặc Morning Star để chọn quỹ nợ.

Hơn nữa, đây là một ảnh chụp nhanh như ngày. Người quản lý quỹ có thể đưa ra các lựa chọn khác nhau trong tương lai.

Do đó, bạn cũng phải xem qua Tài liệu Thông tin Đề án , trong đó chứa thông tin về nơi người quản lý quỹ có thể đầu tư và người quản lý quỹ có quyền quyết định.

Lưu ý rằng thời hạn của các quỹ nợ dài hạn tăng từ khả năng thanh toán lên cực kỳ ngắn hạn và dài hạn. Các quỹ nợ dài hạn khá dễ bị ảnh hưởng bởi biến động lãi suất.

Hơn nữa, hãy chú ý đến vị trí của quỹ trong hộp kiểu.

Rủi ro thanh khoản đề cập đến rủi ro mà bạn không thể truy cập tiền của mình khi bạn muốn.

Bạn đã mua một cổ phiếu. Khối lượng giao dịch cho kịch bản thấp. Một ngày đẹp trời, bạn muốn bán một cổ phiếu nhưng không thể bán được vì không có người mua hoặc không ai muốn mua với giá của bạn (chênh lệch giá thầu-yêu cầu cao).

Thị trường trái phiếu không sâu bằng Ấn Độ. Điều này cũng có thể xảy ra với các quỹ tương hỗ, tức là khi quỹ muốn bán một chứng khoán, nó không thể bán nó với giá mà nó muốn hoặc hoàn toàn không thể bán nó. Một công ty quỹ lớn cũng gặp phải vấn đề tương tự khi bán bớt trái phiếu của một công ty tài chính nhà ở vào tháng 9 năm 2018 (và khiến thị trường chứng khoán đi xuống với nó).

Trừ khi nó cần tiền, nó có thể đủ khả năng chờ đợi.

Tuy nhiên, khi có áp lực mua lại rất lớn (ví dụ trong trường hợp trái phiếu bị hạ cấp tín dụng), công ty quản lý quỹ có thể hạn chế việc mua lại. Điều này là do nhà quỹ cần thanh lý các khoản nắm giữ để trả cho bạn và không phải tất cả các khoản nắm giữ của nó có thể được thanh lý. Và đó là cách hình ảnh rủi ro thanh khoản.

Đây là Kinh tế học 101. Nếu có quá nhiều áp lực bán, giá sẽ giảm. Nếu cung nhiều và cầu thấp, giá sẽ điều chỉnh giảm xuống.

Vì vậy, nếu nhiều nhà đầu tư bắt đầu bán vì bất kỳ lý do gì (ví dụ như do yếu kém về tiền tệ), giá trái phiếu có thể đi xuống (mặc dù có ít thay đổi về rủi ro tín dụng hoặc lãi suất). NAV của quỹ cũng sẽ bị ảnh hưởng. Áp lực bán khá khả thi có thể giảm bớt trong thời gian tới và giá trái phiếu sẽ phục hồi.

Tuy nhiên, nếu bạn phải bán đồng thời với áp lực bán, thì khoản lỗ của bạn sẽ trở thành vĩnh viễn.

Nhiều người trong chúng tôi so sánh lãi suất hiện tại được cung cấp trong Khoản tiền gửi cố định với lợi tức trong quá khứ (1 năm, 3 năm, 5 năm, v.v.) của các quỹ nợ. Đây là một so sánh sai.

Những gì bạn đang so sánh về cơ bản là lợi nhuận 1 năm tiếp theo trong khoản tiền gửi cố định với lợi nhuận 1 năm qua trong quỹ tương hỗ nợ? Điều này là không công bằng đối với các khoản tiền gửi cố định.

Nếu lãi suất đang trên xu hướng giảm, các quỹ nợ sẽ có vẻ vượt trội hơn nhiều, ít nhất là về mặt lợi nhuận. Các quỹ nợ dài hạn sẽ thậm chí còn tốt hơn (do lãi vốn do cắt giảm lãi suất).

Bạn phải so sánh lợi tức kỳ hạn trong FD với chuyển tiếp lợi tức trong quỹ nợ (không thể biết trước). Bạn phải hiểu ngay cả các quỹ nợ cũng đầu tư vào trái phiếu. Nếu lãi suất giảm, các đợt phát hành trái phiếu mới sẽ ở mức lãi suất thấp hơn, điều này cũng cho thấy lợi nhuận thấp hơn trong các quỹ nợ (tôi đang bỏ qua lãi vốn).

Khi lãi suất giảm, các quỹ nợ dài hạn sẽ hoạt động rất tốt. Bạn có thể kiếm được lợi nhuận vốn tuyệt vời. Tuy nhiên, nếu bạn kéo dài thời gian lưu trú của mình và chu kỳ lãi suất đảo ngược, các khoản lãi vốn đó có thể dễ dàng bị xóa sổ.

Tôi không đầu tư vào tiền gửi cố định của ngân hàng.

Tùy thuộc vào yêu cầu của tôi, tôi đầu tư vào quỹ thanh khoản hoặc quỹ nợ cực kỳ ngắn hạn để đầu tư vào chứng khoán chất lượng tín dụng cao.

Điều này không loại bỏ rủi ro (đọc về Quỹ Taurus Liquid trong bài viết của CapitalMind). Tuy nhiên, tôi nhận thức được rủi ro và tôi đã quyết định sống chung với rủi ro.

Tôi không đầu tư vào các quỹ nợ dài hạn (hoặc thậm chí là các quỹ trái phiếu động) vì tôi không muốn quan tâm đến biến động lãi suất. Các tác động về thuế cũng có thể ngăn cản việc thực hiện các cuộc gọi tích cực như vậy.

Chỉ vì tôi không đầu tư vào các khoản tiền gửi cố định của ngân hàng (hoặc các quỹ nợ dài hạn) không có nghĩa đây là những khoản đầu tư xấu. Chỉ là những điều này không đáp ứng mong đợi của tôi.

Kỳ vọng của tôi từ các quỹ nợ khá đơn giản. Để tạo ra các bản khai thuế ổn định, ít biến động và hiệu quả. Các quỹ thanh khoản và các quỹ nợ cực kỳ ngắn hạn sẽ hoạt động tốt.

Tôi sử dụng các quỹ nợ để cho vay ổn định danh mục đầu tư. Tôi chấp nhận rủi ro với danh mục vốn chủ sở hữu của mình.

Đó là sự lựa chọn của tôi. Và bạn không cần phải đồng ý với tôi. Xét cho cùng, tài chính cá nhân là của cá nhân.

Tôi đã thấy các nhà đầu tư tải danh mục đầu tư của họ bằng các quỹ tín dụng (để tìm kiếm lợi nhuận cao hơn). Miễn là bạn nhận thức được những rủi ro có liên quan là được.

Kỳ vọng của bạn có thể rất khác. Và do đó, lựa chọn đầu tư nợ của bạn có thể khá khác nhau.

Dù bạn làm gì, đừng bỏ qua rủi ro.

Nếu bạn thấy điều này hơi khó xử lý, bạn có thể cân nhắc tìm kiếm lời khuyên chuyên nghiệp từ Cố vấn đầu tư đã đăng ký SEBI (hoặc một nhà lập kế hoạch tài chính chỉ tính phí).

Nếu bạn thích bài đăng, bạn bè của bạn cũng có thể thích. Hãy chia sẻ với bạn bè của chúng tôi

Các loại quỹ tương hỗ khác nhau về nợ (Danh mục SEBI)

5 Thói quen Tài chính có thể hủy hoại Đời sống Tài chính của bạn

CapitalMind:Các quỹ tương hỗ xử lý tình trạng vỡ nợ của Ballarpur như thế nào?

CapitalMind:Tại sao Taurus MF lại cho phép bán đơn vị của bạn nhưng không mua thêm?

LiveMint:Quỹ Nợ không có rủi ro. Đọc kỹ.

Bạn có nên đầu tư vào Tiền gửi cố định của Doanh nghiệp không?

Cách đầu tư vào trái phiếu vàng ở Ấn Độ

Dòng tiền của bạn có giữ cho hoạt động kinh doanh của bạn thành công không?

Tôi thích ý tưởng tiết kiệm tiền khi mua sắm, nhưng tôi không thích việc cắt giảm thời gian và năng lượng cần thiết. Dưới đây là những ứng dụng tốt nhất đánh bại phiếu thưởng.

Làm cách nào để bạn tính được chỉ số có trọng số ngang nhau?

Những sai lầm phổ biến về tiền bạc mà bạn cần tránh hoàn toàn