Trong một bài đăng trước đó, tôi đã thảo luận về cách các NRI có thể đầu tư vào quỹ tương hỗ và những thách thức mà họ phải đối mặt khi đầu tư vào Ấn Độ. Trong bài đăng này, hãy xem xét việc đánh thuế quỹ tương hỗ đối với NRI (người không cư trú).

Có một vài khác biệt nhỏ.

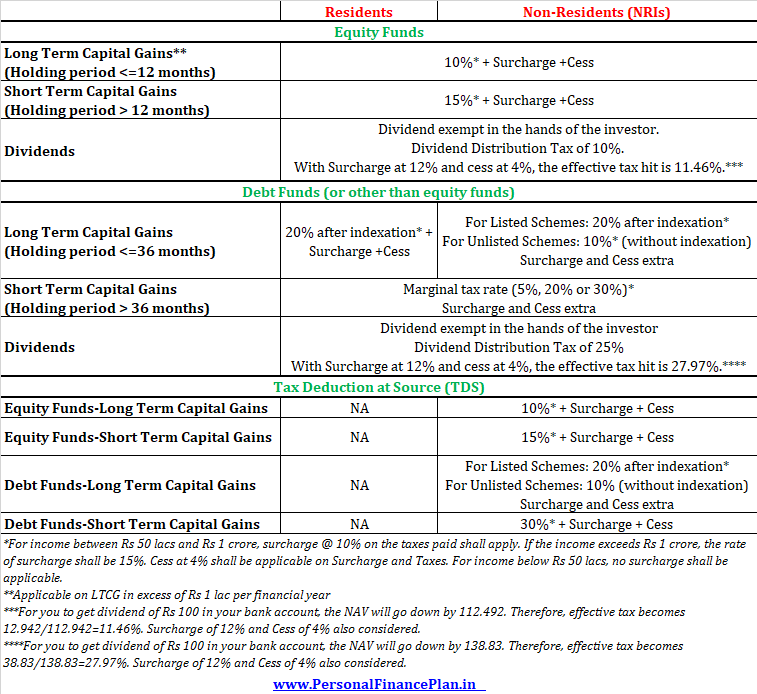

Đối với cư dân, LTCG (thời gian nắm giữ> 3 năm) bị đánh thuế 20% sau khi lập chỉ mục.

Trong trường hợp Người không cư trú, việc xử lý thuế tùy thuộc vào việc các đơn vị quỹ tương hỗ có được liệt kê hay không.

Đối với các đơn vị được liệt kê (quỹ đóng, FMP, v.v.), LTCG bị đánh thuế 20% sau khi lập chỉ mục. Đối với các đơn vị chưa niêm yết, LTCG bị đánh thuế ở mức cố định 10% (không cho phép lập chỉ mục) . Bây giờ, hầu hết các quỹ mà chúng tôi đầu tư vào là quỹ mở và các quỹ này không được liệt kê. Do đó, không có lợi ích của việc lập chỉ mục cho các NRI trong trường hợp quỹ nợ mở.

Nếu một cư dân bán các đơn vị của Quỹ thanh khoản HDFC và tạo ra LTCG là 40.000 Rs, anh ta sẽ phải trả LTCG ở mức 20% sau khi lập chỉ mục. Mặt khác, NRI sẽ phải trả thuế LTCG ở mức 10% (4.000 Rs) cho khoản thu được đó.

Để rõ hơn về vấn đề này, hãy tham khảo Phần 112 của Đạo luật thuế thu nhập.

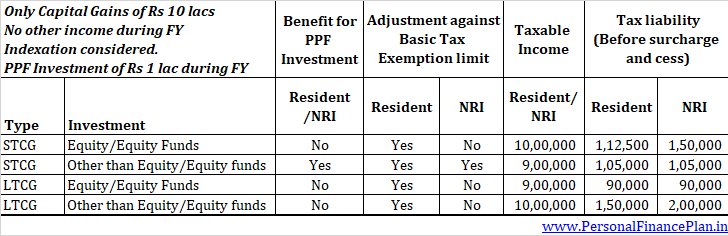

Đối với một đối tượng cư trú, nếu tổng thu nhập (trước khi bao gồm cả thu nhập từ vốn) giảm xuống dưới mức giới hạn miễn thuế tối thiểu, thì thu nhập vốn dài hạn / ngắn hạn có thể bị giảm đi bằng số tiền thiếu hụt đó .

Trong trường hợp không phải là người cư trú, điều trên chỉ có thể được thực hiện đối với lợi nhuận ngắn hạn từ các quỹ phi vốn chủ sở hữu (quỹ nợ, quỹ vàng, v.v.). Lợi nhuận vốn dài hạn từ việc bán vốn chủ sở hữu / quỹ nợ hoặc STCG từ việc bán quỹ cổ phiếu không thể được điều chỉnh giảm xuống ngay cả khi tổng thu nhập của bạn thiếu giới hạn miễn thuế tối thiểu.

Nhân tiện, giới hạn miễn thuế tối thiểu cho Người không cư trú là 2,5 Rs bất kể tuổi tác.

Giải thích điều này dễ dàng hơn với sự trợ giúp của ví dụ.

Khía cạnh này được thảo luận chi tiết trong bài đăng này.

Trong trường hợp là cư dân, AMC (nhà quỹ tương hỗ) không khấu trừ bất kỳ khoản thuế nào tại nguồn. Không có TDS đối với lãi vốn cho cư dân.

Trong trường hợp NRI, việc đổi lại (và kết quả lãi vốn) phải tuân theo TDS.

Đối với STCG trên quỹ vốn chủ sở hữu (thời gian nắm giữ <=1 năm) , TDS trên các khoản lãi đó sẽ được khấu trừ ở mức 15%.

Đối với LTCG trên quỹ vốn chủ sở hữu (thời gian nắm giữ> 1 năm) , TDS trên các khoản lãi đó sẽ được khấu trừ ở mức 10%. Mặc dù LTCG như vậy được miễn trừ với mức 1 Rs mỗi năm, TDS trên các khoản lãi này vẫn sẽ là 10%. Lý do là AMC không biết về LTCG khác của bạn.

Đối với STCG trên quỹ nợ (không phải quỹ cổ phần, thời gian nắm giữ <=3 năm) , TDS trên các khoản lãi đó sẽ được khấu trừ ở mức 30%. Mặc dù các khoản thu nhập như vậy bị đánh thuế theo tỷ lệ cận biên của bạn và tỷ lệ cận biên của bạn có thể thấp hơn 30%, TDS vẫn bị khấu trừ ở mức 30%. AMC không biết về mức thuế thu nhập cận biên của bạn.

Đối với LTCG trên quỹ nợ (không phải quỹ cổ phần, thời gian nắm giữ> 3 năm) , TDS trên các khoản lãi đó sẽ được khấu trừ ở mức 10% hoặc 20% sau khi lập chỉ mục.

Nếu số thuế vượt quá đã được khấu trừ theo TDS, bạn có thể yêu cầu trả lại trong khi khai thuế thu nhập.

Để biết thêm về TDS về lãi vốn cho NRI, hãy tham khảo bài đăng này.

Việc xử lý thuế đối với cổ tức là hoàn toàn giống nhau đối với người cư trú và người không cư trú.

Cổ tức trả từ quỹ tương hỗ được miễn thuế cho cả người cư trú và người không cư trú.

Chỉ cần AMC khấu trừ Thuế phân phối cổ tức (DDT) trước khi trả cổ tức cho các nhà đầu tư.

DDT là 10% đối với quỹ vốn chủ sở hữu và 25% đối với quỹ nợ. Phụ phí 12% và Thuế 4% (năm 2019) được áp dụng trên DDT.

Vì DDT được tính trên cơ sở gộp nên mức thuế thực tế cao hơn một chút so với các mức nói trên.

Để biết thêm về cách tính DDT và liệu việc đầu tư vào quyền chọn cổ tức của các chương trình MF có hợp lý hay không, hãy tham khảo bài đăng này.

Trong bài đăng này, tôi đã đề cập đến việc đánh thuế ở Ấn Độ. Tùy thuộc vào luật thuế tại quốc gia cư trú của bạn, tiền lãi vốn và cổ tức từ các khoản đầu tư vào MF ở Ấn Độ cũng có thể phải chịu thuế ở đó. Nếu Ấn Độ có DTAA với quốc gia cư trú của bạn, bạn có thể nhận được tín dụng cho các khoản thuế đã nộp ở Ấn Độ.

Tuyên bố từ chối trách nhiệm :Tôi không phải là chuyên gia về thuế. Bạn nên tham khảo ý kiến của Kế toán viên Công chứng trước khi thực hiện theo thông tin được cung cấp trong bài đăng.