Bạn có thể giới hạn khả năng hiển thị của mình bằng cách sử dụng hai hoặc nhiều tùy chọn trên cùng một cổ phiếu.

Chênh lệch là một chiến lược quyền chọn yêu cầu hai giao dịch, thường được thực hiện cùng một lúc. Bạn mua một tùy chọn và viết một tùy chọn khác trên cùng một cổ phiếu hoặc chỉ số. Cả hai tùy chọn đều giống nhau ngoại trừ một yếu tố, chẳng hạn như giá thực hiện hoặc ngày hết hạn.

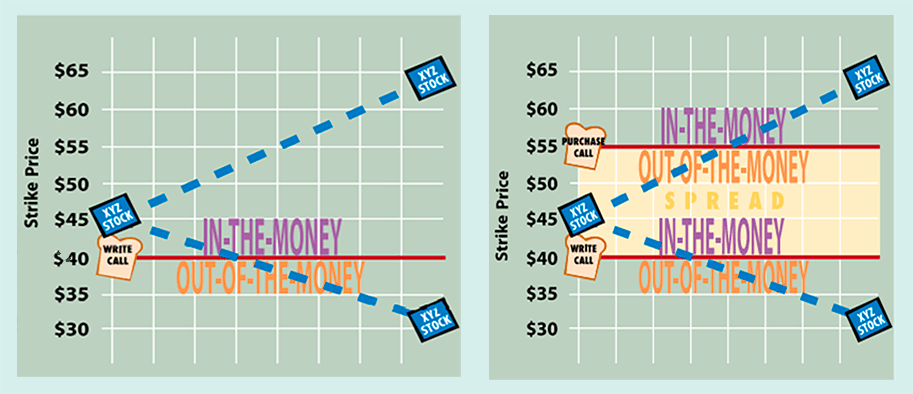

Nội dung 1. Làm thế nào để bạn phòng ngừa với spread? 2. Lợi ích là gì? 3. Tín dụng hay ghi nợ? 4. Nhiều loại spread hơnPhổ biến nhất là spread theo chiều dọc, trong đó một tùy chọn có giá thực hiện cao hơn tùy chọn kia. Sự khác biệt giữa giá thực hiện cao hơn và giá thực hiện thấp hơn còn được gọi là chênh lệch. Các chiến lược chênh lệch khác nhau phù hợp với các dự báo thị trường khác nhau. Bạn sử dụng chênh lệch giá xuống nếu bạn dự đoán giá cổ phiếu sẽ giảm. Bạn sử dụng chênh lệch tăng giá nếu bạn dự đoán giá cổ phiếu tăng.

Nếu cổ phiếu XYZ đang giao dịch ở mức 45 đô la:Nhà đầu tư A bán lệnh gọi với giá thực hiện là 40 đô la và mua lệnh gọi với giá thực hiện là 55 đô la. Cô ấy nhận được 720 đô la cho cuộc gọi mà cô ấy bán, vì đó là tiền và chỉ trả 130 đô la cho cuộc gọi mà cô mua, vì nó đã hết tiền. Tiền mặt cô ấy nhận được, hay tín dụng ròng, cho đến nay là $ 590. Nhà đầu tư B viết lệnh gọi 40 trên XYZ và nhận được 720 đô la. Khoản đầu tư ròng của anh ấy là số tiền mà công ty môi giới của anh ấy yêu cầu cho một cuộc gọi trần.

Nếu giá cổ phiếu tăng lên 60 đô la khi hết hạn:

Cuộc gọi ngắn gọn của nhà đầu tư A là tính bằng tiền và cô ấy phải bán 100 cổ phiếu XYZ với giá 40 đô la mỗi cổ phiếu. Tuy nhiên, cuộc gọi dài hạn của cô ấy cũng là tiền, có nghĩa là cô ấy có thể mua chính những cổ phiếu đó với giá 55 đô la mỗi cổ phiếu. Khoản lỗ ròng của cô cho mỗi cổ phiếu là 15 đô la, hay tổng cộng 1.500 đô la. Khoản tiền này được bù đắp bởi khoản phí bảo hiểm mà cô ấy nhận được, giảm khoản lỗ tiềm năng tối đa của cô ấy xuống còn 910 đô la.

Nếu giá cổ phiếu giảm xuống dưới $ 40 khi hết hạn:

Cả hai lựa chọn của Nhà đầu tư A đều hết hạn và cô ấy giữ nguyên $ 590 để có lợi nhuận tối đa.

Nếu giá cổ phiếu tăng lên 60 đô la khi hết hạn:

Cuộc gọi ngắn gọn của nhà đầu tư B là tính bằng tiền và anh ta phải bán 100 cổ phiếu XYZ với giá 40 đô la mỗi cổ phiếu, với tổng số tiền lỗ là 2.000 đô la so với giá thị trường của chúng. Khoản tín dụng của anh ấy bù đắp khoản tiền này là 720 đô la, giảm khoản lỗ tiềm năng tối đa xuống còn 1.280 đô la.

Nếu giá cổ phiếu giảm xuống dưới $ 40 khi hết hạn:

Quyền chọn của nhà đầu tư B hết hạn sử dụng và anh ta giữ lại toàn bộ 720 đô la của mình.

Mỗi giao dịch quyền chọn được coi là một phần của chiến lược tổng thể và hầu hết các giao dịch quyền chọn đều đứng trên hai chân - mặc dù có một số chiến lược có ba chân trở lên.

Nhiều nhà đầu tư lựa chọn sử dụng chênh lệch giá vì họ cung cấp một rủi ro kép, có nghĩa là cả lãi và lỗ đều bị giới hạn. Các nhà đầu tư quan tâm đến các chiến lược quyền chọn tích cực hơn có thể khiến họ chịu những tổn thất tiềm ẩn đáng kể có thể phòng ngừa những rủi ro đó bằng cách biến chúng thành một chân của chênh lệch. Đánh đổi là lợi nhuận tiềm năng cũng hạn chế. Có thể hữu ích khi coi spread như một hình thức tự vệ. Cũng giống như bạn có thể mở một vị thế quyền chọn để bảo vệ khỏi bị thua lỗ trong một vị thế chứng khoán, bạn có thể mở một vị thế quyền chọn để bảo vệ khỏi những khoản lỗ trong một vị thế quyền chọn khác.

Nếu, giống như Nhà đầu tư A, bạn nhận được nhiều tiền hơn cho tùy chọn bạn viết so với số tiền bạn phải trả cho tùy chọn bạn mua, thì bạn đã mở một khoản chênh lệch tín dụng. Sự khác biệt giữa hai khoản phí bảo hiểm là một khoản tín dụng bạn nhận được và nó sẽ được gửi vào tài khoản môi giới của bạn khi bạn mở vị thế. Trong hầu hết các trường hợp, mục tiêu của chênh lệch tín dụng là làm cho cả hai tùy chọn hết hạn đều vô giá trị, giữ lại tín dụng của bạn dưới dạng lợi nhuận từ giao dịch.

Nếu bạn trả nhiều hơn cho tùy chọn dài so với số tiền bạn nhận được cho tùy chọn ngắn, thì bạn đang tính chênh lệch ghi nợ. Bạn sẽ phải trả cho công ty môi giới của mình khoản chênh lệch giữa hai khoản phí bảo hiểm khi bạn mở giao dịch. Trong hầu hết các trường hợp, mục tiêu của chênh lệch ghi nợ là để cổ phiếu vượt qua giá thực tế của quyền chọn bán ngắn hạn để bạn nhận ra giá trị tối đa của chênh lệch giá.

Chênh lệch tín dụng:

Bạn có đủ điều kiện không? Mặc dù chênh lệch không phải lúc nào cũng mang tính đầu cơ hoặc tích cực nhưng chúng là những chiến lược phức tạp không phù hợp với tất cả các nhà đầu tư. Công ty môi giới của bạn có thể có các mức phê duyệt riêng đối với chênh lệch ghi nợ và chênh lệch tín dụng, để đảm bảo rằng bạn đủ điều kiện tài chính và có đủ kinh nghiệm đầu tư. Ngoài ra, việc quản lý chênh lệch khi sắp hết hạn đòi hỏi thời gian và sự chú ý, vì vậy bạn nên chắc chắn rằng mình muốn thực hiện thử thách. A Lịch spread là việc mua một tùy chọn và viết một tùy chọn khác với một ngày hết hạn khác, thay vì với một mức giá thực hiện khác. Đây thường là một chiến lược trung lập. A straddle là việc mua hoặc viết cả lệnh mua và lệnh đặt mua một công cụ cơ bản với cùng mức giá thực hiện và cùng ngày hết hạn. Người mua hy vọng cổ phiếu cơ bản sẽ di chuyển đáng kể, nhưng không chắc chắn về hướng đi. Mặt khác, người bán hy vọng rằng giá cơ bản vẫn ổn định ở mức giá thực tế. Đ ặc điểm là việc mua hoặc viết một lệnh gọi và lệnh đặt có cùng ngày hết hạn và khác nhau - nhưng cả hai đều rất thấp - thực hiện các mức giá. Một người giữ thắt cổ hy vọng sẽ có một động thái lớn theo cả hai hướng và người viết thắt cổ hy vọng không có động thái quan trọng nào theo cả hai hướng.

Các bước thực hiện chiến lược 2. Tiếp theo, bạn sẽ phải chọn giá thực tế và ngày hết hạn mà bạn nghĩ sẽ có lãi. Điều đó có nghĩa là tính toán khoảng cách bạn nghĩ rằng một cổ phiếu sẽ di chuyển theo một hướng cụ thể, cũng như mất bao lâu để làm như vậy. 3. Bạn nên đảm bảo tính toán lợi nhuận tối đa và lỗ tối đa cho chiến lược của mình, cũng như các trường hợp mà bạn có thể gặp phải chúng. Có những kỳ vọng thực tế là điều cần thiết để đầu tư vào các lựa chọn thông minh. 4. Cuối cùng, bạn sẽ phải thực hiện các giao dịch thông qua tài khoản ký quỹ với công ty môi giới của mình. Yêu cầu ký quỹ tối thiểu cho mức chênh lệch thường là chênh lệch giữa hai giá thực hiện nhân với số lượng cổ phiếu được bao trả.

Làm thế nào để kiếm lợi nhuận với chiến lược chênh lệch quyền chọn? bởi Inna Rosputnia

phí bảo hiểm bạn nhận được> phí bảo hiểm bạn trả

Chênh lệch ghi nợ:

phí bảo hiểm bạn nhận được Các loại chênh lệch giá khác

1. Bước đầu tiên trong việc thực hiện spread là chọn bảo mật cơ bản để mua và viết các tùy chọn.