Vay vốn kinh doanh hay thế chấp cho cơ sở kinh doanh của bạn? Bạn có thể quặn lòng khi thấy chi phí lãi vay kinh doanh của mình tăng lên. Nhưng đây là một tin vui — có một khoản khấu trừ chi phí lãi vay kinh doanh mà bạn có thể đủ điều kiện để yêu cầu (chúc mừng!).

Đọc tiếp để tìm hiểu thêm về chi phí lãi vay trong kinh doanh, bao gồm những loại chi phí lãi vay nào bạn có thể và không được khấu trừ trong kinh doanh.

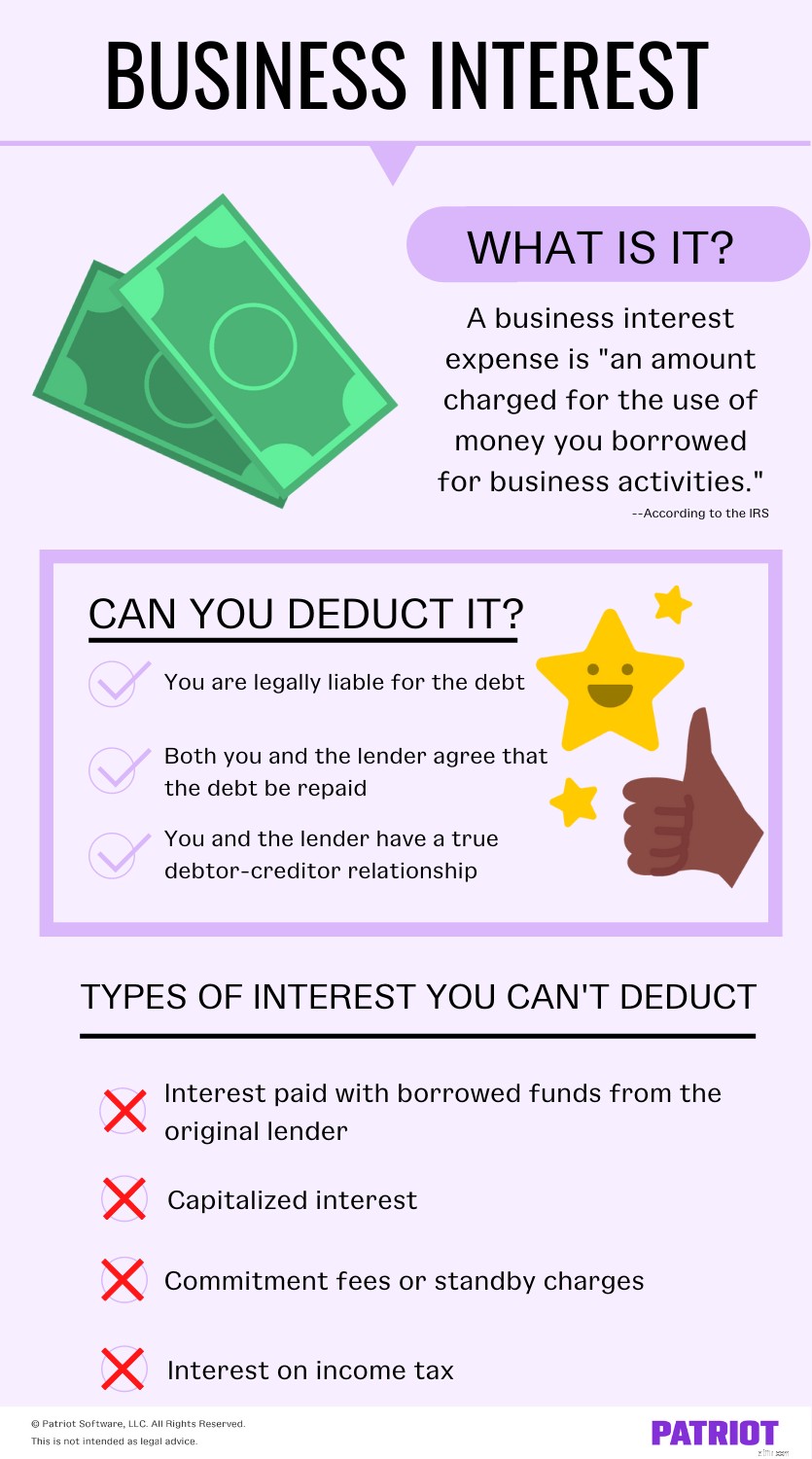

Theo IRS, chi phí lãi vay kinh doanh là “số tiền được tính cho việc sử dụng tiền bạn đã vay cho các hoạt động kinh doanh”. Lãi suất kinh doanh là lãi suất phát sinh trên số tiền thu được từ một khoản vay cho một hoạt động thương mại hoặc chi phí kinh doanh, bất kể loại tài sản đảm bảo cho khoản vay.

Trong kinh doanh, bạn có thể tích lũy lãi trên:

Rất tiếc — bạn càng có nhiều khoản vay và hạn mức tín dụng, thì bạn càng tích lũy được nhiều chi phí lãi suất. Để giúp bù đắp những chi phí cao này, doanh nghiệp có thể yêu cầu khấu trừ chi phí lãi vay đặc biệt.

Như vậy, thuế lãi vay kinh doanh có được khấu trừ luôn không? Không hoàn toàn.

Chắc chắn, khoản khấu trừ chi phí lãi vay có sẵn — nhưng chỉ đối với một số loại lãi suất kinh doanh nhất định. Đọc tiếp các loại lãi suất bạn có thể và không thể khấu trừ.

Để khấu trừ lãi kinh doanh trên một khoản nợ, bạn phải đáp ứng cả ba các yêu cầu sau:

Ví dụ:nếu bạn chỉ chịu trách nhiệm đối với một phần nợ kinh doanh, bạn chỉ có thể yêu cầu khấu trừ trên phần của bạn trong tổng số tiền lãi.

Dưới đây là một số ví dụ về các loại lãi suất được khấu trừ:

Một lần nữa, bạn không thể khấu trừ tất cả các loại thanh toán lãi suất — hoặc các khoản thanh toán mà bạn nghĩ có thể là lãi suất. Nói chung, bạn không thể khấu trừ tiền lãi phải được vốn hóa hoặc tiền lãi cá nhân.

Hãy xem các loại lãi suất sau (và các khoản thanh toán bạn có thể nhầm với lãi suất) mà bạn không thể khấu trừ:

Để biết thêm thông tin về lãi suất được khấu trừ và không được khấu trừ, hãy xem Ấn bản 535, Chi phí kinh doanh.

Đối với nhiều doanh nghiệp, có giới hạn về số tiền khấu trừ chi phí lãi vay mà bạn có thể yêu cầu. Giới hạn này được gọi là giới hạn mục 163 (j).

Người nộp thuế kinh doanh nhỏ đủ điều kiện không bị giới hạn chi phí lãi vay kinh doanh. Để đủ điều kiện được miễn giới hạn, bạn phải:

Nếu bạn phải tuân theo giới hạn của mục 163 (j), khoản khấu trừ chi phí lãi vay kinh doanh tối đa mà bạn có thể yêu cầu được giới hạn trong tổng số:

Không thể yêu cầu toàn bộ chi phí lãi vay kinh doanh của bạn? Nói chung, bạn có thể chuyển số tiền bạn không yêu cầu trong một năm tính thuế sang năm sau dưới dạng chuyển tiếp chi phí lãi vay kinh doanh không được phép.

Đủ điều kiện để yêu cầu khấu trừ chi phí lãi vay? Tuyệt quá! Sử dụng tờ khai thuế doanh nghiệp nhỏ của bạn để yêu cầu khấu trừ:

Nếu bạn yêu cầu khấu trừ lãi suất đầu tư, hãy sử dụng Biểu mẫu 4952, Khấu trừ chi phí lãi suất đầu tư, để tính toán số tiền. Đính kèm Mẫu 4952 vào tờ khai thuế của bạn.

Bạn muốn yêu cầu khấu trừ thậm chí dễ dàng hơn? Luôn cập nhật sách của bạn trong suốt cả năm để bạn không phải xáo trộn vào thời điểm tính thuế để tìm tài liệu.