Làm thế nào để bạn xác nhận nếu ý tưởng của bạn hoạt động?

Làm thế nào để bạn biết nếu không chắc chắn, thì ít nhất là về mặt lịch sử, rằng những gì bạn làm hoạt động ?

Đáp án đơn giản.

Bạn thấy điều gì sẽ xảy ra nếu bạn thực hiện chiến lược này trong mười năm qua.

Bạn kiểm tra nó. Và bạn kiểm tra nó bằng các công cụ mà các chuyên gia có quyền truy cập và xem xét con ngỗng vàng của họ.

Một thiết bị đầu cuối của Bloomberg.

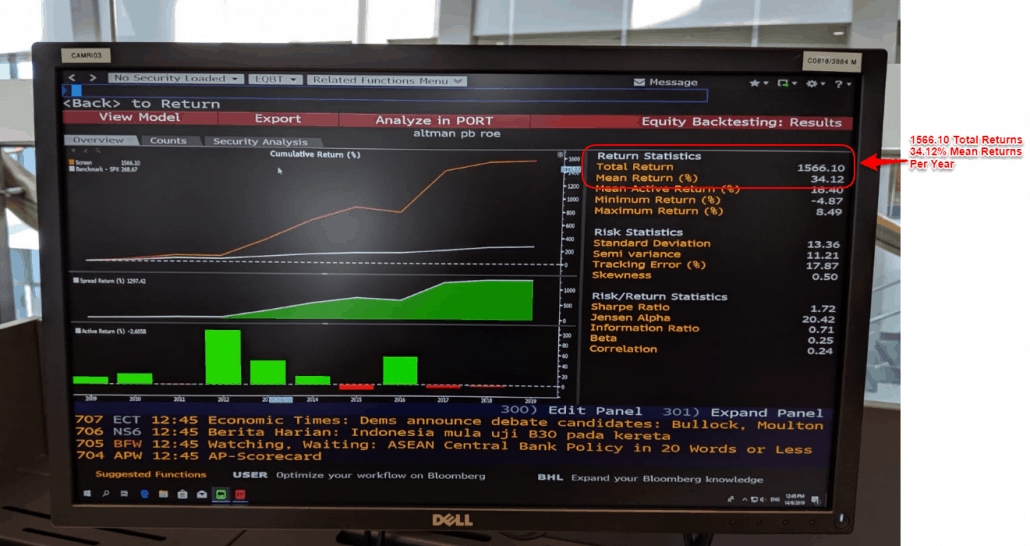

Chúng tôi đã sử dụng thiết bị đầu cuối của Bloomberg để kiểm tra và xác định nếu chiến lược đã chọn của chúng tôi sẽ hoạt động tốt hơn mười năm qua.

'Hoạt động tốt' có nghĩa là gì?

Tôi gọi việc vượt trội hơn các chỉ số chính trên thế giới bằng một tỷ suất lợi nhuận lớn là “hoạt động tốt”.

Có hai lý do tại sao.

Đầu tiên: Hầu hết các nhà đầu tư không đánh bại chỉ số. Điều đó bao gồm các quỹ đầu cơ và các nhà quản lý tiền chuyên nghiệp.

Thứ hai :đầu tư vào chỉ mục thường có chi phí thấp, tự động và không phiền phức.

Vì vậy, nếu a) bạn không thể đánh bại chỉ số và b) bạn cần phải dành nhiều thời gian hơn chỉ để thua nó - tại sao phải cố gắng?

Nếu đây là tôi, có lẽ tôi sẽ mua chỉ mục và chỉ dành thời gian để làm điều gì đó tôi thích.

Đây là cách các chỉ số khác nhau đã hoạt động trong mười năm qua, so với chiến lược được sử dụng.

| Indexes | Trả hàng |

| Hồng Kông, Chỉ số Hang Seng: | 118,1% (không bao gồm cổ tức) |

| Hoa Kỳ, Chỉ số S&P: | 159,995% (đã bao gồm cổ tức) |

| Hoa Kỳ, Chỉ số Dow Jones | 152,132% (đã bao gồm cổ tức) |

| Chiến lược tăng trưởng của chúng tôi | 1566,10% (cổ tức nếu có, đã bao gồm) |

Rõ ràng là chiến lược này hoạt động hiệu quả hơn tất cả các chỉ số chính khoảng 1300% Hoặc nhiều hơn.

Đó là những gì chúng tôi đang theo đuổi.

Hãy nói về “ cách “.

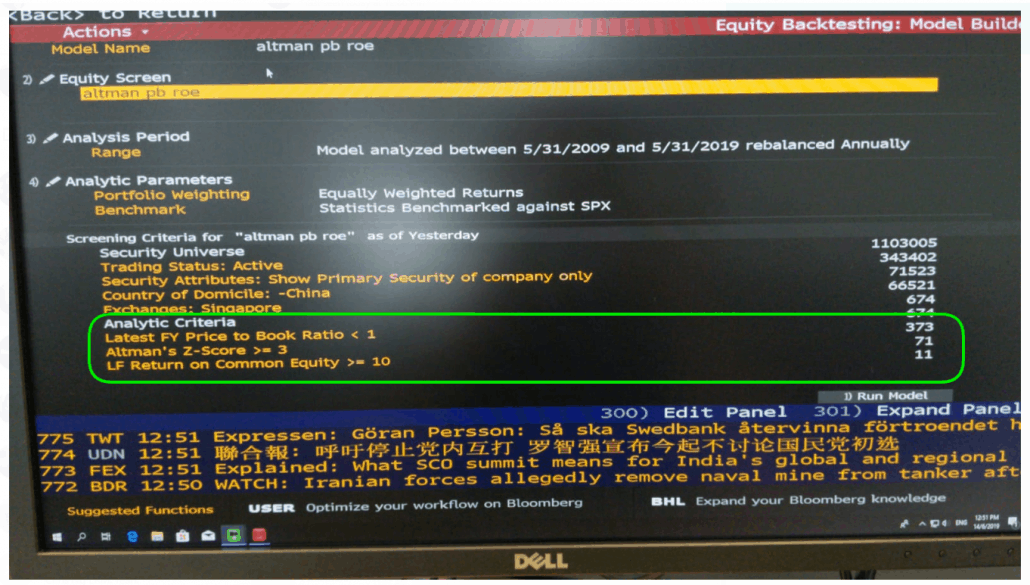

Tất cả các cổ phiếu chúng tôi đã chọn phải đạt các tiêu chí sau:

Cổ phiếu đã qua 5 tiêu chí đã được mua mỗi năm.

Cổ phiếu không thành công các tiêu chí đã được bán mỗi năm.

Danh mục đầu tư được sắp xếp sao cho mỗi cổ phiếu có tỷ trọng bằng nhau. (Nếu tôi có 10.000 đô la và 10 cổ phiếu, mỗi cổ phiếu sẽ có tối đa là 1000 đô la. Điều này là để đa dạng hóa chống lại rủi ro.)

Giá do thị trường quyết định. Giá trị sổ sách được xác định bởi bất cứ điều gì công ty sở hữu.

Nếu công ty trị giá 10 đô la, nhưng mọi người chỉ sẵn sàng trả 5 đô la cho nó, thì công ty có tỷ lệ giá trên sổ sách là 0,5 Trong đó Giá =5 đô la và Sách =10 đô la.

Sau đó, điều này cho phép chúng tôi tìm thấy cổ phiếu được định giá thấp hơn dễ dàng hơn vì chúng tôi có thể trả 5 đô la cho 10 đô la giá trị của một công ty.

Với tư cách là nhà đầu tư, chúng tôi muốn mua 1 đô la với giá 0,5 đô la. Đây là chủ đề chung của tất cả các nhà đầu tư. Càng nhiều càng tốt, chúng tôi mua rẻ, và chúng tôi không bao giờ trả quá nhiều cho một thứ gì đó.

Trên thực tế, càng rẻ càng tốt.

Bằng cách đó, chúng tôi có thể sở hữu những gì công ty sở hữu với giá rẻ và chúng tôi có thể sở hữu miễn phí hoạt động kinh doanh mà công ty có .

Mục đích luôn phải là mua các doanh nghiệp tốt với giá tốt.

Nói về những doanh nghiệp tốt…

Khi mua các công ty, chúng tôi luôn muốn chắc chắn rằng mình sẽ được bảo hiểm.

Chúng tôi không muốn mua vào một công ty có vẻ như đang tạm thời tạo ra lợi nhuận tốt chỉ để nó chết dần chết mòn vì thiếu tiền mặt hoặc thiếu biên lợi nhuận bền vững trong dài hạn.

Đó là những gì Altman Z được thiết kế để thực hiện: kiểm tra xem một công ty có nguy cơ phá sản hay không.

Một nửa lý do còn lại khiến chúng tôi quyết định sử dụng Điểm số Altman Z là do được hỗ trợ về mặt học thuật và thống kê.

Ý tôi là gì?

Bỏ qua sức mạnh dự đoán của điểm số với nguy cơ của riêng bạn.

| Điểm Altman Z | Cách diễn giải |

| 3 trở lên (có thể kiểm tra thêm để đầu tư) | Không có khả năng phá sản / Ổn định tài chính |

| 1.8 trở xuống (đừng bận tâm kiểm tra) | Có khả năng phá sản |

Công thức : Điểm Z =1,2A + 1,4B + 3,3C + 0,6D + 1,0E

Đ =vốn lưu động / tổng tài sản

B =thu nhập giữ lại / tổng tài sản

C =thu nhập trước lãi vay và thuế / tổng tài sản

Đ =giá trị thị trường của vốn chủ sở hữu / tổng nợ phải trả

Đ =doanh số / tổng tài sản

Làm thế nào để chúng ta biết liệu một công ty có đang thực sự kiếm tiền hay không và theo một cách quan trọng?

Đó là nơi chúng tôi chuyển sang Tỷ lệ hoàn vốn trên vốn chủ sở hữu chung.

Tỷ suất sinh lời trên vốn cổ phần phổ thông (ROCE) Tỷ lệ liên quan đến lợi nhuận mà các nhà đầu tư cổ phần phổ thông nhận được từ khoản đầu tư của họ.

ROCE khác với Lợi tức trên vốn chủ sở hữu (ROE) ở chỗ nó tách biệt lợi nhuận mà công ty nhận được trên vốn chủ sở hữu chung của nó, thay vì đo lường tổng lợi nhuận mà công ty tạo ra trên toàn bộ vốn chủ sở hữu của mình.

Vốn nhận được từ các nhà đầu tư dưới dạng vốn cổ phần ưu đãi được loại trừ khỏi tính toán này, do đó làm cho tỷ lệ đại diện hơn cho lợi nhuận của nhà đầu tư cổ phần phổ thông.

Điều này cung cấp một thước đo rõ ràng hơn về khả năng sinh lời có ý nghĩa đối với một cổ đông.

Vậy tại sao ROCE là 10% trở lên?

Tôi chỉ đơn giản muốn xem xét các công ty có ROCE từ 10% trở lên để đảm bảo chúng tôi chỉ xem xét các công ty tốt.

Một số điểm bổ sung cần lưu ý:

Danh sách đầy đủ các cổ phiếu hiện đạt tiêu chí được liệt kê tại đây.

| Ticker | Tên viết tắt |

| AZEUS | HỆ THỐNG AZEUS |

| FRKN | FRENCKEN GROUP L |

| BLT | BAN LEONG TECH |

| IPC | IPC CORP LTD |

| FUJI | MẠ TẮT FUJI |

| HG | HOUR GLASS LTD |

| AVARGA | AVARGA LTD |

| SERL | HỆ THỐNG SERIAL |

| KHÔNG CÓ | INNOTEK LTD |

| SPE | SPINDEX IND |

Lưu ý rằng đây không phải là một sự kích động để đầu tư tất cả các cổ phiếu cùng một lúc. Nếu bạn nhận thấy bất kỳ vấn đề khó hiểu nào với các cổ phiếu được liệt kê, vui lòng cho tôi biết.

Cũng lưu ý rằng chiến lược này chưa được thử nghiệm trong thị trường giá xuống, mà chúng tôi dường như đang hướng tới. Đồng nghiệp của tôi Khin Wai sẽ sớm cập nhật cho tất cả các bạn về điều đó trong thời gian sớm nhất có thể, và chúng ta sẽ bắt đầu

Bất cứ ai nói với bạn “có” đều là kẻ nói dối và bạn có lẽ nên tránh xa họ.

Nhìn chung, chiến lược này vẫn chưa được kéo dài hơn 30 năm trở lên. Tôi có tối đa một giờ với thiết bị đầu cuối mỗi ngày nên tôi chưa có cơ hội để kiểm tra mọi thứ. Nhưng tôi mong chờ ngày chúng ta có một cuốn sách trong văn phòng và tôi có thể bắt đầu mày mò với nội dung của trái tim mình.

Vì vậy, không có gì đảm bảo rằng nó sẽ hoạt động mãi mãi. Tôi sẽ nói một cách đơn giản rằng câu ngạn ngữ cũ mua các doanh nghiệp chất lượng, giá rẻ không bao giờ có thể trở nên quá sai lầm.

Tôi cũng không thể kiểm tra xem 3 tiêu chí cụ thể này ( tỷ lệ pb dưới 1, ROCE từ 10% trở lên và điểm Altman-Z từ 3 trở lên ) chỉ áp dụng cho Singapore, hoặc nếu nó cũng áp dụng ở các nơi khác trên thế giới.

Nếu cả chiến lược đều dự đoán lợi nhuận cao hơn nhiều so với tiêu chuẩn quốc tế và trên tất cả khung thời gian , chúng tôi sẽ tìm ra một quy tắc vàng mới để thực hiện và tuân theo. Hiện tại, tôi chỉ có thể nói rằng nó đã hoạt động trong 10 năm qua.

Không ai có thể nói nó sẽ hoạt động mãi mãi. Điều này tăng gấp đôi đối với đầu tư giá trị, được cho là cách tiếp cận đầu tư phổ biến nhất trên thế giới - và cũng là một trong những phương pháp lâu đời nhất.

Sự thật là tất cả các nhà đầu tư phải chuẩn bị để l ook trở lại, xem những gì đã hoạt động, hiểu tại sao nó hoạt động và hy vọng nó tiếp tục hoạt động, trong khi luôn đề phòng.

Đó chỉ là cuộc sống.

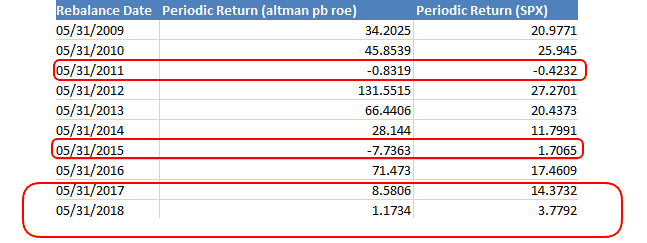

Trong 10 năm, danh mục đầu tư thực sự kém hiệu quả hơn chỉ số S&P trong 4 năm và nó vượt trội hơn chỉ số này với biên độ rất lớn trong 6 năm thử nghiệm khác.

Mối quan tâm của tôi là điều gì đã xảy ra trong 4 năm đó, và điều gì đã thúc đẩy lợi nhuận trong 6 năm đó. Khi danh mục đầu tư hoạt động tốt hơn, nó đã có những bước phát triển nhảy vọt, nhưng nó lại hoạt động kém hơn với tỷ suất lợi nhuận rất nhỏ.

Đây là điều tốt không còn nghi ngờ gì nữa. Và có nhiều lý do giải thích tại sao.

Có lẽ nhóm cổ phiếu có thể đầu tư quá nghiêm ngặt và rất ít còn lại để chọn. Có lẽ có một số mức độ rủi ro phi hệ thống.

Nếu không có cái nhìn chi tiết về mô hình (điều mà tôi chỉ có thể làm với thời gian không giới hạn), tôi chỉ có thể chụp nhanh những bức ảnh macro rất lớn về cách chiến lược đã hoạt động.

Điều này không phải là xấu.

Tôi mong muốn điều chỉnh tỷ suất lợi nhuận trên vốn chủ sở hữu từ các hồ sơ tài chính mới nhất, đến thời hạn 5 năm để loại bỏ giá cổ phiếu tạm thời hoặc tự ý tăng cao.

Một khi tôi tìm ra cách mã điểm Benenish M vào thiết bị đầu cuối của Bloomberg để loại bỏ thêm các công ty kế toán / gian lận hung hăng, tôi có thể nghỉ ngơi dễ dàng hơn một chút.

Tôi cũng sẽ tìm cách thêm vào các tiêu chí nợ thấp và thử nghiệm với tỷ lệ phần trăm thay vì tuyệt đối. Điều đó có nghĩa là tôi có thể nhập “chỉ mua các công ty ở 20% giá thấp nhất” thay vì “tỷ lệ giá trên sổ sách thấp hơn 1” để xem liệu điều đó có thực sự cải thiện hiệu suất hay không.

Hầu hết những lần mày mò tiếp theo của tôi sẽ là loại bỏ “tạp chất” theo ROCE, cụ thể là để thử và hiểu rõ hơn về lợi nhuận, thu nhập của chủ sở hữu và cái giá phải trả để có được tài sản.

Tôi tin rằng làm như vậy sẽ mang lại cho chúng tôi lợi nhuận lớn hơn trong những năm thay vì có những năm hoạt động kém hiệu quả, mặc dù tất nhiên, hoạt động kém hiệu quả có thể chỉ là do các yếu tố bên ngoài.

Thức ăn cho sự suy nghĩ.

Thông thường, các nhà đầu tư mới hoặc thậm chí các nhà đầu tư dày dạn kinh nghiệm bị thu hút bởi những chiến lược mới huyền ảo chưa từng được thử nghiệm tốt.

Chúng ta phải đảm bảo rằng chúng ta không rơi vào cái bẫy đó khi chỉ đơn giản chấp nhận rằng bất cứ thứ gì đã hoạt động ở nước ngoài, đều có thể hoạt động tốt ở đây.

Nếu một chiến lược không mang lại kết quả, chúng ta không nên đơn giản thực hiện nó mà không có cơ sở tin tưởng mạnh mẽ vào kết quả hoạt động lịch sử của nó.

Tôi mong được cập nhật các chiến lược như:

Các chiến lược đầu tư không thể đơn giản là đáng tin cậy để hoạt động trong bối cảnh địa phương. Chúng tôi phải luôn sẵn sàng đảm bảo rằng một chiến lược hoạt động ở nước ngoài sẽ hoạt động tại địa phương trước khi thực hiện.

Cổ phiếu được xuất bản trong các bài báo của tôi cũng sẽ được tạo qua thiết bị đầu cuối để đảm bảo độ tin cậy và minh bạch nhất có thể. Tôi cũng sẽ cung cấp phân tích bổ sung khi thích hợp.

Vì vậy, hãy đảm bảo luôn theo dõi các chiến lược đã thử nghiệm và các cổ phiếu cập nhật để xem xét.

Tôi mong muốn được chia sẻ thêm các kết quả kiểm tra của Bloomberg với tất cả các bạn trong tương lai.

Giữ nguyên. Giữ an toàn. Và hãy phòng thủ.

Tái bút :Các yếu tố và tiêu chí được chọn hôm nay dựa trên các yếu tố Khả năng sinh lời và Giá trị ban đầu trong mục Đầu tư thông minh đắm chìm với bề dày thành tích. Nguồn gốc của nó đến từ người cố vấn của chính Buffett:Benjamin Graham.

ROCE được coi là một đại diện cho tỷ lệ phần trăm lợi nhuận và tỷ lệ giá trên sổ sách được coi là một đại diện cho việc định giá tài sản ròng thận trọng. Điểm Altman Z được thêm vào để đảm bảo ổn định tài chính và do chính tôi nghiên cứu. Nếu bạn tò mò về cách chúng tôi thực sự triển khai và sử dụng các yếu tố để đạt được lợi nhuận siêu thường, bạn có thể nhấp vào đây để tham gia một lớp giới thiệu. Nó là miễn phí.