Tuyên bố từ chối trách nhiệm:Cả tác giả và Dr Wealth đều không chịu trách nhiệm về những tổn thất mà bạn phải gánh chịu. Đương nhiên, chúng tôi cũng không thu được lợi nhuận từ chiến thắng của bạn. Hãy cẩn thận, mọi người.

Nhiều công ty cơ khí chính xác được liệt kê ở Singapore đã được tư nhân hóa trong những năm gần đây, chẳng hạn như Armstrong, Fischer Tech, Innovalues, Interplex, v.v. Spindex gần như là một trong số đó, vì nó là đối tượng của cuộc đấu thầu cạnh tranh giữa một công ty mẹ do tư nhân nắm giữ Chủ tịch của Spindex và một quỹ đầu tư tư nhân vào năm 2017.

Đó không phải là một cuộc chiến đấu thầu, vì vị chủ tịch này đã sớm chiến thắng khi tăng tỷ lệ sở hữu cổ phần của mình từ 24,4% lên 72,4% công ty.

Điều gì khiến công ty này trở thành đối tượng của một cuộc đấu thầu cạnh tranh? Hãy cùng chúng tôi xem xét điểm mạnh và rủi ro của công ty này dưới đây.

Spindex thuộc lĩnh vực kinh doanh sản xuất chính xác. Nó sản xuất các bộ phận chính xác được sử dụng trong máy in, ô tô, máy giặt, v.v. Nó có 4 nhà máy đặt tại Trung Quốc (Tô Châu và Thượng Hải), Việt Nam và Malaysia. Một nhà máy thứ 5 được lên kế hoạch xây dựng tại Nantong, Trung Quốc vào năm 2021. Nó từng có một nhà máy ở Singapore, nhưng sau đó đã đóng cửa và chuyển hoạt động ra nước ngoài.

So với Singapore, chi phí đất đai, nhà xưởng và nhân công ở Trung Quốc, Việt Nam và Malaysia đều rẻ hơn. Ví dụ:chi phí tích lũy mà Spindex trả cho tất cả đất tự do / cho thuê ở các quốc gia này chỉ là SGD7,1 triệu. Trong khi đó, giá trị thị trường của khu đất cho thuê ở Singapore là 4,1 triệu SGD khi Spindex giao lại cho JTC vào năm 2017 sau khi đóng cửa nhà máy.

Doanh thu được tạo ra bằng USD, nhưng một phần chi phí được tính bằng nội tệ (Nhân dân tệ - Nhân dân tệ, Đồng Việt Nam - VND, Ringgit Malaysia - RM). Những lợi thế tương tự như một công nhân hưởng lương ở Singapore nhưng ở lại Malaysia. Đó có lẽ là thế mạnh lớn nhất của công ty.

Khi Mỹ bắt đầu cuộc chiến thương mại với Trung Quốc vào năm 2018, một số nhà sản xuất bắt đầu xem xét việc di dời các nhà máy của họ ra ngoài Trung Quốc, chẳng hạn như Việt Nam. Tuy nhiên, rất lâu trước khi chiến tranh thương mại bắt đầu, Spindex đã thành lập một nhà máy tại Hà Nội, Việt Nam vào năm 2004. Tất cả các nhà máy mà Spindex có được đều được chứng nhận để sản xuất các bộ phận ô tô. Vì vậy, Spindex có lợi thế đi đầu nếu chuỗi cung ứng bắt đầu chuyển sang Việt Nam.

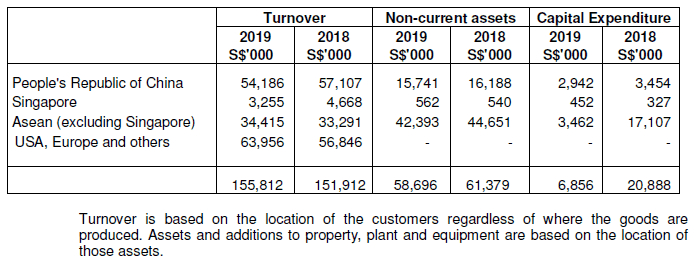

Có thể nói, với 2 nhà máy ở Trung Quốc, liệu Spindex có thấy mình bị thua thiệt ở Trung Quốc khi chuỗi cung ứng dịch chuyển? Hãy để chúng tôi xem xét phân bổ doanh thu theo địa lý dựa trên vị trí của khách hàng của Spindex trong Hình 1 bên dưới.

Doanh thu đối với khách hàng ở Mỹ đang chịu rủi ro cao nhất của chiến tranh thương mại. Đối với Năm tài chính kết thúc vào tháng 6 năm 2019, khách hàng ở Hoa Kỳ, Châu Âu và các nước khác đã tạo ra tổng doanh thu là 64,0 triệu SGD, hay 41% tổng doanh thu. Chúng tôi không biết doanh thu tại Hoa Kỳ này được tạo ra từ các nhà máy ở Trung Quốc là bao nhiêu, tuy nhiên, khi xem qua phân bổ tài sản dài hạn ở các quốc gia khác nhau trong Hình 1 ở trên cho chúng ta biết phần lớn năng lực sản xuất nằm ở đâu .

Trong số 58,7 triệu SGD của tài sản dài hạn (chủ yếu là nhà máy, tài sản &thiết bị), 43,0 triệu SGD (hoặc 73% tổng số) nằm bên ngoài Trung Quốc. Điều này cho thấy phần lớn doanh thu tại Hoa Kỳ được tạo ra từ các nhà máy bên ngoài Trung Quốc.

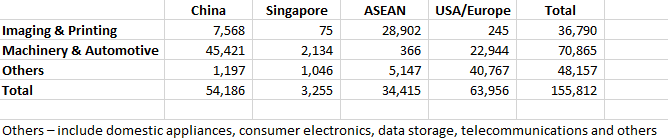

Tiếp theo, liệu một phần doanh thu từ Trung Quốc có thực sự dành cho xuất khẩu sang Mỹ? Hình 2 bên dưới cho thấy phân tích doanh thu theo phân khúc kinh doanh và quốc gia nơi khách hàng đặt trụ sở.

Các khách hàng ở Trung Quốc đã tạo ra tổng doanh thu 54,2 triệu SGD, hay 35% tổng doanh thu. Trong tổng doanh thu 54,2 triệu SGD, 84% đến từ Máy móc &Ô tô (M&A). Do dân số xe cộ ở Trung Quốc vẫn đang tăng lên, có khả năng các khách hàng M&A của Spindex đang sản xuất và bán xe của họ ở Trung Quốc thay vì xuất khẩu sang Mỹ. Do đó, hoạt động kinh doanh M&A của Spindex tại Trung Quốc khó có thể bị ảnh hưởng bởi cuộc chiến thương mại giữa Mỹ và Trung Quốc.

Mặc dù hoạt động kinh doanh Hình ảnh &In ấn (I&P) ở Trung Quốc có thể bị ảnh hưởng, nó chỉ chiếm 14% doanh thu được tạo ra từ Trung Quốc. Trong mọi trường hợp, do Spindex đã có các nhà máy ở Việt Nam và Malaysia, nếu khách hàng I&P của Spindex chuyển đến các quốc gia này, Spindex sẽ có thể duy trì hoạt động kinh doanh I&P.

Do đó, Spindex sẽ tương đối miễn nhiễm với cuộc chiến thương mại, tức là tăng thuế đối với hàng hóa bị ràng buộc bởi Hoa Kỳ xuất khẩu từ Trung Quốc và chuyển chuỗi cung ứng từ Trung Quốc sang các nước ASEAN. Tuy nhiên, nó vẫn có thể cảm thấy một số tác động phát sinh từ sự nguội lạnh của nền kinh tế Trung Quốc do chiến tranh thương mại.

Là một công ty cơ khí chính xác nhỏ, Spindex có nhiều đối thủ cạnh tranh. Tuy nhiên, một thế mạnh quan trọng mà Spindex có được cho phép nó phát triển mạnh cho đến nay là định hướng vào khách hàng. Nó đã giành được một số giải thưởng từ khách hàng chính của mình, Bosch, bao gồm:

Các giải thưởng là bằng chứng cho thấy Spindex có thể cung cấp các sản phẩm chất lượng cao và dịch vụ khách hàng tốt cho khách hàng của mình. Giả sử Spindex có thể tiếp tục làm như vậy trong tương lai, Spindex có thể tin tưởng vào việc tiếp tục kinh doanh từ họ.

Mặc dù Spindex có thể tin tưởng vào Bosch để tiếp tục kinh doanh, điều đó cũng có nghĩa là Bosch chiếm một phần lớn hoạt động kinh doanh của Spindex. Việc Bosch mất đi hoạt động kinh doanh sẽ có tác động lớn đến lợi nhuận của Spindex.

Đối với Spindex, các khách hàng chủ chốt có doanh thu trên 10% tổng doanh thu chiếm 60% doanh thu trong mảng M&A và 52% doanh thu trong mảng Khác. Tổng cộng, khách hàng chủ chốt chiếm 43% tổng doanh thu.

Spindex sẽ cần phải cẩn thận hơn để đảm bảo rằng nó không mất các khách hàng chính của mình. Về mặt tích cực, vì không thể để mất các khách hàng chủ chốt của mình, Spindex sẽ không nỗ lực để đảm bảo các sản phẩm chất lượng cao và dịch vụ khách hàng tốt cho các khách hàng chủ chốt của mình.

Một lĩnh vực cần được theo dõi là sát nhập và mua lại liên quan đến các khách hàng chính của nó. Khi 2 công ty hợp nhất, sẽ có sự hợp lý hóa chuỗi cung ứng của cả hai công ty. Các nhà cung cấp hiện tại có thể giành được nhiều công việc kinh doanh hơn từ thực thể được hợp nhất hoặc mất toàn bộ hoạt động kinh doanh.

Nằm trong ngành kinh doanh được giao dịch bằng USD và có nhà máy ở nhiều quốc gia khác nhau, Spindex có khả năng tiếp xúc với ngoại tệ (USD, RMB, VND, RM). Trong năm 2019, khoảng 68% doanh thu được tính bằng USD trong khi 14% chi phí được tính bằng RMB, VND và RM. Do đó, có sự không khớp giữa doanh thu và chi phí, khiến Spindex gặp rủi ro tiền tệ. Phân tích độ nhạy cho thấy tỷ giá USD giảm 10% so với SGD sẽ làm giảm lợi nhuận trước thuế khoảng 24,23 SGD (hay 23,5%) trong năm 2019. Ngược lại, USD tăng 10% so với SGD sẽ làm tăng lợi nhuận trước thuế lên cùng một khoản.

Nhìn chung, có 3 loại tác động từ việc tiếp xúc với forex, đó là:

Khi USD tăng giá so với SGD và SGD tăng giá so với RMB, VND và RM như trường hợp của năm 2019, các tác động như sau:

Do đó, khi USD giảm giá so với SGD, RMB, VND và RM, thì điều đó là tiêu cực đối với Spindex mặc dù nó sẽ ghi nhận lãi chuyển dịch ngoại hối theo thu nhập toàn diện khác. Ví dụ:trong năm 2018, lợi nhuận trước thuế của Spindex giảm 7,6% trong khi công bố lãi giao dịch ngoại hối là 2,5 triệu SGD.

Spindex là một doanh nghiệp thuộc sở hữu gia đình. Chủ tịch hiện tại, ông Tan Choo Pie, hiện 73 tuổi. Ông đã giao quyền quản lý công ty cho con trai mình, ông Tan Heok Ting, năm nay 39 tuổi. Người trẻ hơn ông Tân giữ chức Giám đốc điều hành từ năm 2013. Tuy nhiên, khi có sự thay đổi lãnh đạo, luôn có những bất ổn trong định hướng chiến lược của công ty, nhất là khi người lớn tuổi ông Tân nghỉ hưu. Ông Tan càng trẻ tuổi có thể đưa công ty lên một tầm cao mới hoặc có thể thực hiện quá nhiều thay đổi, gây hại cho công ty.

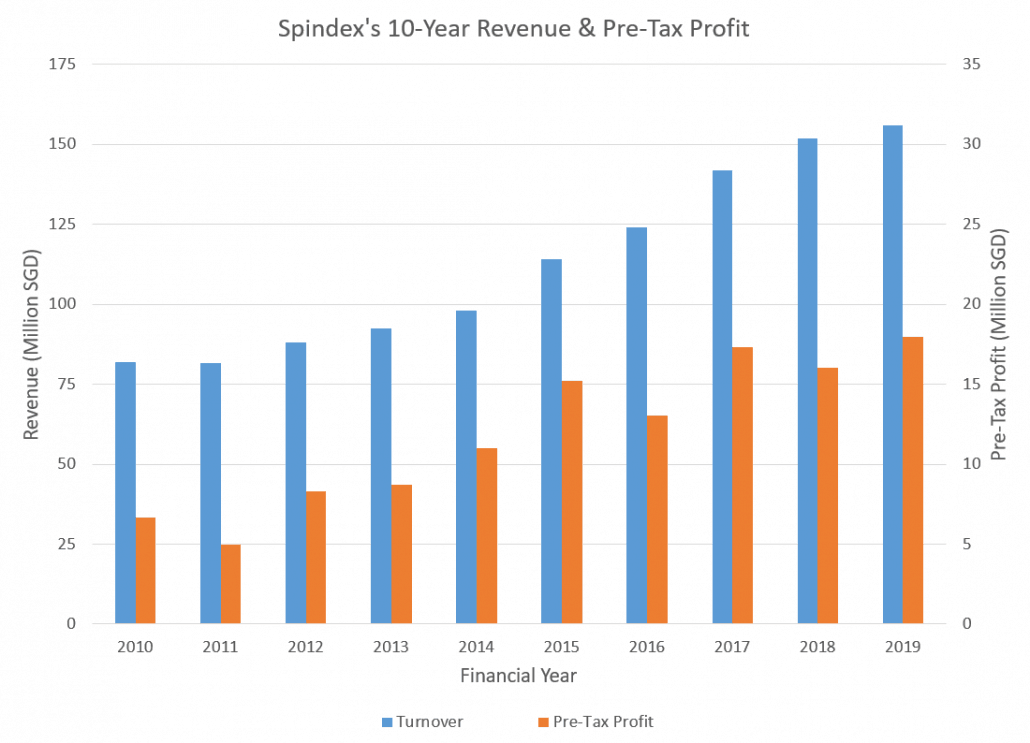

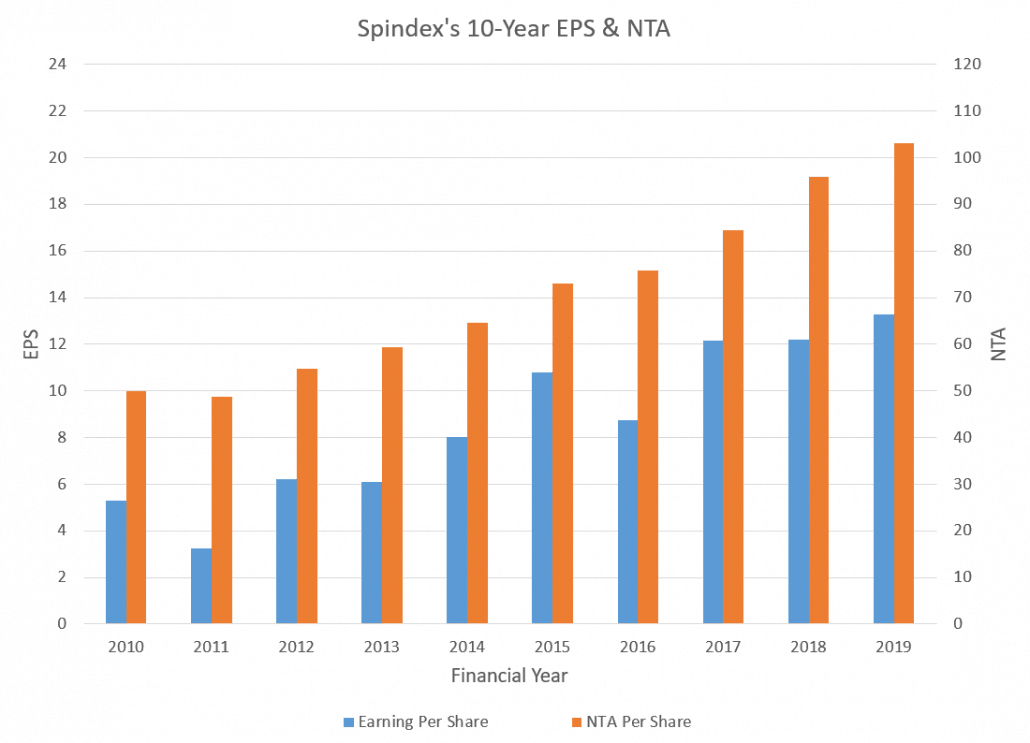

Tôi hiếm khi viết về tài chính của một công ty (EPS, NTA, định giá, v.v.) trong các bài đăng trên blog của mình vì đây đều là những chỉ số lạc hậu. Nếu không có sự hiểu biết về doanh nghiệp, người ta không bao giờ có thể chắc chắn liệu hoạt động lịch sử có tiếp tục hay không. Tuy nhiên, đối với Spindex, tôi sẽ đưa ra một ngoại lệ, nhưng tôi sẽ để các biểu đồ tự nói chuyện. 2 biểu đồ dưới đây thể hiện doanh thu, lợi nhuận trước thuế, thu nhập trên mỗi cổ phiếu và Tài sản hữu hình ròng trong 10 năm qua. Rõ ràng, Spindex là một công ty đang phát triển với doanh thu, lợi nhuận trước thuế, thu nhập trên mỗi cổ phiếu và NTA tăng gấp đôi trong 10 năm qua.

Spindex là một công ty nhỏ nhưng đang phát triển. Điểm mạnh chính của nó bao gồm có cơ sở sản xuất chi phí thấp và hướng tới khách hàng trong việc phục vụ các tập đoàn đa quốc gia trong khu vực. Sự đa dạng hóa địa lý của các nhà máy cho phép nó tương đối miễn nhiễm với cuộc chiến thương mại đang diễn ra giữa Mỹ và Trung Quốc.

Mặt khác, những rủi ro chính bao gồm phụ thuộc quá nhiều vào một số khách hàng chính, rủi ro ngoại tệ và chuyển đổi lãnh đạo. Hãy lưu ý rằng một số điểm mạnh và rủi ro đi đôi với nhau. Ví dụ:định hướng vào khách hàng cho phép Spindex giành được công việc kinh doanh của các MNC, nhưng nó phải trả giá bằng việc gia tăng sự tập trung của khách hàng.

Việc đặt trụ sở tại một số quốc gia khác nhau tạo ra sự đa dạng hóa về địa lý và khả năng miễn nhiễm tương đối khỏi chiến tranh thương mại, nhưng tỷ lệ ngoại tệ tăng lên. Như câu nói, "không có rủi ro, không có lợi ích!"

Cho đến nay, Spindex đã có thể quản lý rủi ro tốt. Tôi rất vui khi tiếp tục là một cổ đông.

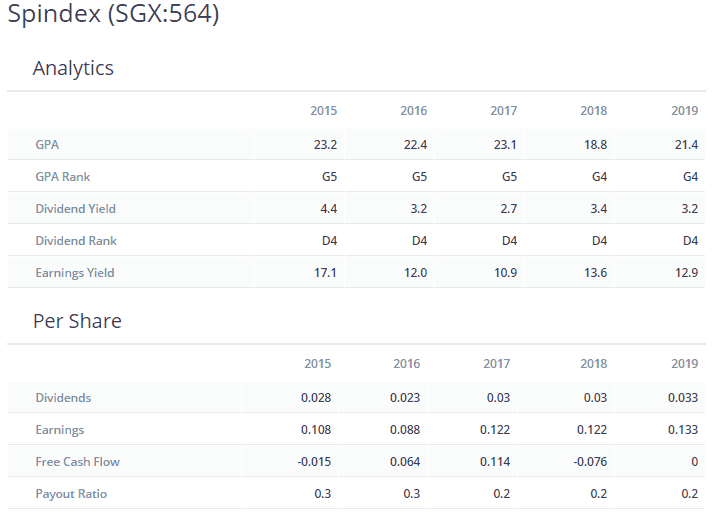

Ghi chú của người biên tập: Sử dụng Chiến lược G5D5, chúng tôi chỉ đầu tư vào những cổ phiếu tốt nhất. Phân tích của chúng tôi sẽ hơi khác ở đây ở chỗ chúng tôi nghĩ rằng chúng tôi đã bỏ lỡ cơ hội trên Spindex. Giá của nó đã tăng lên và đúng như vậy dựa trên thành tích nhất quán lâu dài của nó. Hơn thế nữa, tôi thích điều đó khi những người trong cuộc đủ quan tâm đến doanh nghiệp của họ để cố gắng và giữ quyền kiểm soát bằng cách mua và kiểm soát 75% quyền sở hữu. Tôi sẽ coi khả năng giá trị cổ đông bị phá hủy thấp hơn nhiều. Hãy xem điều này một cách cẩn thận và tham gia vào các cơ hội được cung cấp!

Nếu bạn muốn biết cách chúng tôi đầu tư vào Dr Wealth, vui lòng đăng ký giữ chỗ tại đây để tìm hiểu thêm.

Các khoản phí khác nhau trong ULIP có thể làm hỏng lợi nhuận của bạn như thế nào?

Các bước giúp chủ doanh nghiệp AAPI nhỏ

Đầu tư vào Cần sa? Hãy coi chừng những lá cờ đỏ này

Số tiền tối thiểu tôi cần để bắt đầu giao dịch chứng khoán ở Ấn Độ là gì?

Ưu đãi tiền mặt $ 0,77 của BreadTalk - Mang hoặc Không Mang