SIA vừa hoàn thành vấn đề quyền của họ. Bây giờ đến lượt Sembcorp Marine’s (SGX:S51). Thỏa thuận này khác với SIA vì nó liên quan đến công ty mẹ, Sembcorp Industries (SGX:U96) và một công ty phân tích sẽ diễn ra nếu được chấp thuận.

Dưới đây là phần giải thích nhanh về thỏa thuận.

Trước tiên, bạn cần biết rằng vấn đề quyền và phân tách phải được các cổ đông thông qua trong cuộc họp Đại hội đồng cổ đông bất thường (EGM). Do đó, thỏa thuận CHƯA có hiệu lực . Các EGM được lên lịch vào cuối tháng 8 hoặc đầu tháng 9 năm 2020. Bạn sẽ nhận được một lá thư (vòng tròn) 2 tuần trước EGMs để thông báo cho bạn về ngày, giờ chính xác cũng như địa điểm (địa điểm ảo hay thực).

Sẽ có 2 nghị quyết cho các cổ đông Sembcorp Marine và 1 nghị quyết cho các cổ đông Sembcorp Industries.

Vấn đề quyền là một trong những phương tiện để các công ty huy động tiền. Nhưng ban lãnh đạo thường tìm kiếm các khoản vay từ các ngân hàng và chỉ sử dụng quyền phát hành nếu nợ không còn là kênh khả thi.

Sembcorp Marine (SCM) đang tìm cách huy động 2,1 tỷ đô la Singapore bằng cách phát hành 5 cổ phiếu quyền cho mỗi 1 cổ phiếu sở hữu, với giá chuyển đổi là 0,20 đô la Singapore / cổ phiếu.

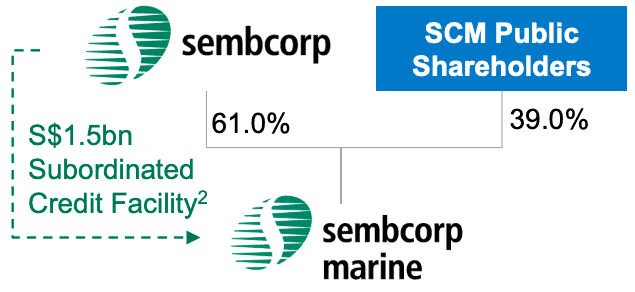

Sembcorp Industries (SCI) là cổ đông lớn của SCM với tỷ lệ sở hữu 61% và do đó họ sẽ nhận được phần lớn cổ phần quyền. SCI đã tuyên bố ý định đăng ký tất cả các quyền trị giá 1,27 tỷ đô la Singapore và nhận thêm cổ phiếu với giá trị 0,23 tỷ đô la Singapore. Nhìn chung, đăng ký trị giá 1,5 tỷ đô la Singapore.

Tại sao số tiền này? SCI đã cho Sembcorp Marine (SCM) vay 1,5 tỷ đô la Singapore vào tháng 6 năm 2019. Do đó, mục tiêu là trao đổi khoản nợ bằng cổ phiếu của SCM và sẽ không có tiền mặt tham gia vào giao dịch này. Tuy nhiên, các cổ đông khác của SCM sẽ rót tiền vào SCM nếu họ đăng ký nhận quyền.

Temasek Holdings cũng đã đồng ý đăng ký phát hành quyền trị giá 0,6 tỷ đô la Singapore nếu các cổ đông từ bỏ quyền vượt quá.

Quyền có thể bị từ bỏ, có nghĩa là chúng có thể giao dịch trên thị trường chứng khoán. Các cổ đông của SCM sẽ nhận được quyền miễn phí nhưng phải trả $ 0,20 để chuyển đổi mỗi quyền thành cổ phiếu SCM. Nhưng họ cũng có thể chọn bán toàn bộ hoặc một phần quyền trên thị trường chứng khoán để lấy lại một số tiền mặt. Bất kể, điều quan trọng là phải trả tiền cho các quyền chuyển đổi hoặc bán chúng. Hành động phải được thực hiện nếu không các quyền sẽ hết hiệu lực vô giá trị!

Giải pháp về vấn đề quyền có thể được coi là PASS vì SCI, với hơn 50% cổ phần trong SCM, đã tuyên bố rõ ràng rằng họ sẽ bỏ phiếu ủng hộ.

Việc phân loại giữa SCI và SCM sẽ diễn ra sau khi vấn đề quyền đã được hoàn tất.

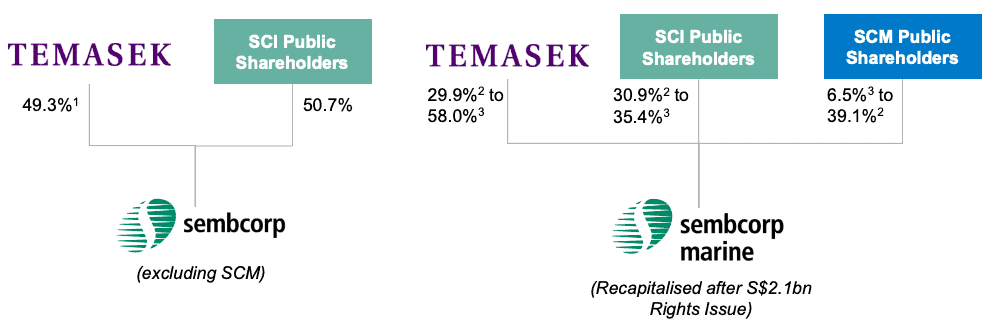

SCI sẽ phân phối Cổ phiếu SCM do SCI nắm giữ cho các cổ đông còn lại của SCI.

Mỗi Cổ đông SCI sẽ nhận được từ 427 đến 491 Cổ phiếu SCM cho mỗi 100 Cổ phiếu SCI sở hữu.

Điều này có nghĩa là cổ đông SCI sẽ có cả cổ phiếu SCI và SCM sau khi phân phối. Bạn có thể quyết định xem mình muốn giữ cổ phiếu nào hoặc bán lấy tiền mặt theo quyết định của mình.

SCI sẽ tập trung vào các doanh nghiệp năng lượng và đô thị của mình (nhà máy điện, quản lý nước thải, quy hoạch thị trấn và quản lý cơ sở, v.v.) trong khi SCM sẽ tiếp tục các giải pháp dầu khí (giàn khoan dầu, tàu nổi, đóng và sửa chữa tàu, v.v.).

SCM đã bị ảnh hưởng bởi ngành công nghiệp dầu khí mờ nhạt trong nhiều năm và kết quả hoạt động đã là một lực cản đối với kết quả tài chính của SCI. Một công cụ phân tích sẽ giúp thúc đẩy tài chính của SCI trong tương lai và tôi tin rằng điều đó là lợi ích của SCI.

Đối với SCM, cần phải xóa nợ và đó là một thỏa thuận hợp lý khi SCI sẵn sàng chuyển khoản nợ 1,5 tỷ đô la Singapore thành vốn chủ sở hữu. SCM không cần phải huy động tiền mặt để trả khoản vay này. Và với việc rót tiền từ các cổ đông khác trong đợt phát hành quyền này, SCM đã được tái cấp vốn có thể bắt đầu xây dựng lại hoạt động kinh doanh của mình.

Nói một cách tương đối, demerger sẽ giúp SCI nhiều hơn SCM.

Do vấn đề quyền và việc phân phối cổ phiếu SCM, có khả năng Temasek sẽ có hơn 30% cổ phần trong SCM.

Theo Bộ luật Singapore về mua bán và sáp nhập , Temasek sẽ phải đưa ra đề nghị bắt buộc đối với các cổ đông còn lại của SCM để mua cổ phần của họ. Nhưng Temasek không có ý định làm điều đó và do đó đã yêu cầu từ bỏ điều khoản này theo nghị quyết minh oan.

Điều quan trọng cần lưu ý là ba nghị quyết phải được thông qua cùng lúc. Nếu không có điều đó, toàn bộ thỏa thuận sẽ đổ vỡ. Đó là tất cả hoặc không có gì.

Temasek Holdings sẽ bỏ phiếu trắng đối với việc phân phối theo quy định của nghị quyết cổ phiếu SCM.

SCI sẽ bỏ phiếu trắng cho nghị quyết minh oan.

Do đó, bạn cần kiểm phiếu vì các cổ đông lớn không có khả năng ảnh hưởng đến số phiếu trong hai nghị quyết này.

Vấn đề quyền là một động thái không thể tránh khỏi của SCM vì họ cần tồn tại với tư cách là một doanh nghiệp trong thời kỳ suy thoái kéo dài của ngành dầu khí. Họ cần giảm bớt các khoản nợ của mình và do đó, vấn đề quyền lợi sẽ là cách hợp lý nhất. Khoản vay của SCI cho SCM sẽ được chuyển đổi thành cổ phiếu thông qua bài tập này.

Việc phân loại sẽ giúp SCI vì hiệu quả tài chính của họ sẽ không còn bị ảnh hưởng bởi kết quả ảm đạm từ SCM. Điều này có thể giúp SCI mở khóa giá trị của họ và nhận được định giá tốt hơn từ các nhà đầu tư.

Quan trọng nhất, thỏa thuận vẫn chưa được đưa ra và sẽ cần sự chấp thuận của các cổ đông trong các EGM được lên lịch vào cuối tháng 8 hoặc đầu tháng 9 năm 2020. Điều quan trọng là bạn phải hiểu thỏa thuận và bỏ phiếu của mình một cách hợp lý. Ba nghị quyết phải được thông qua song song để thỏa thuận có hiệu lực. Chúc các bạn thành công!

Tiết lộ:Tôi không phải là cổ đông của SCI hoặc SCM.