Các nhà đầu tư, đặc biệt là người Singapore, có lẽ quen thuộc với Quỹ giao dịch hối đoái (ETF) hơn là Quỹ chỉ số.

Cả hai đều được biết là theo dõi các chỉ số và cố gắng bắt chước lợi nhuận bằng cách đầu tư chặt chẽ vào các yếu tố cấu thành chỉ số.

Nếu họ làm cùng một công việc, tại sao họ lại có tên khác nhau?

Hãy cùng tìm hiểu sự khác biệt…

Vanguard là nhà vô địch của quỹ chỉ số và đứa con tinh thần đằng sau nó là John Bogle. Ông đã cải tổ thành công ngành tài chính và khiến nhiều nhà đầu tư áp dụng đầu tư theo chỉ số hơn.

Ông ra mắt quỹ chỉ số đầu tiên vào ngày 31 tháng 12 năm 1975 . Nó theo dõi Chỉ số S&P 500.

ETF đầu tiên chỉ được ra mắt vào ngày 22 tháng 1 năm 1993 , khoảng 18 năm sau. Người quản lý là Nhà đầu tư toàn cầu của State Street và không có gì ngạc nhiên khi theo dõi Chỉ số S&P 500.

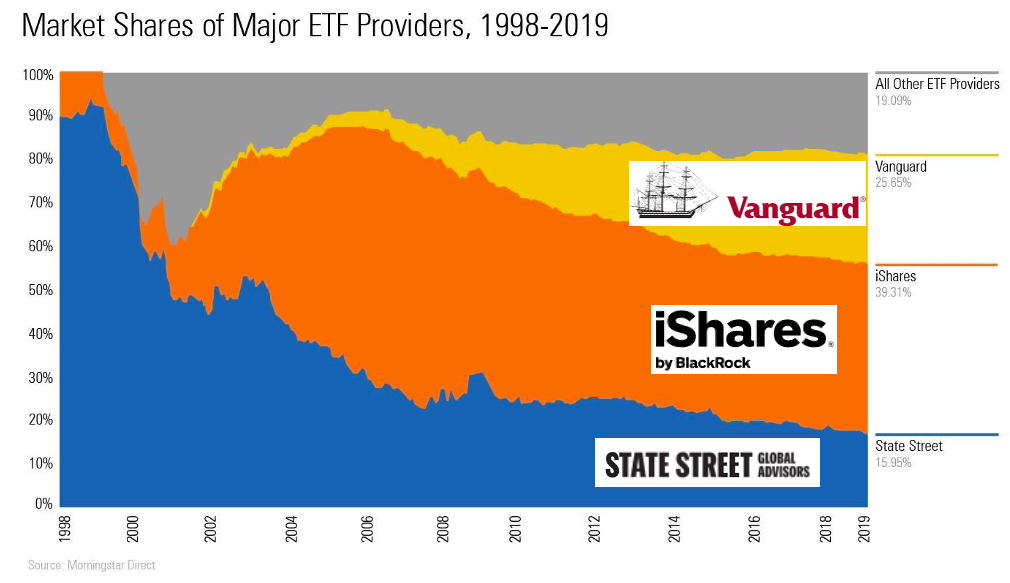

Ngày nay, BlackRock là nhà quản lý ETF lớn nhất tính theo tài sản với thương hiệu ETF iShares của họ.

Vanguard đến với công việc kinh doanh ETF muộn hơn vào đầu những năm 2000 nhưng đã giành được nhiều thị phần hơn trong những năm gần đây.

Tuy nhiên, nếu chúng ta xem xét cả quỹ chỉ số và ETF, Vanguard nắm giữ hơn 50% thị phần vào năm 2019.

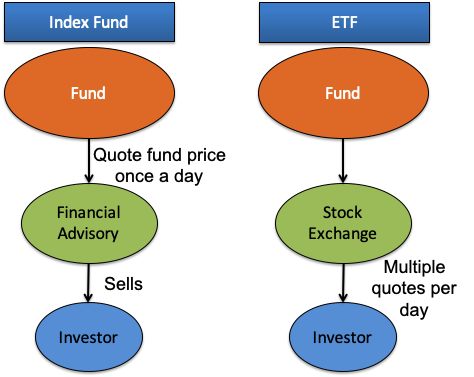

Như tên cho thấy, một Quỹ Giao dịch Trao đổi được giao dịch trên một sàn giao dịch chứng khoán.

Ưu điểm là bạn có thể mua hoặc bán ETF giống như một cổ phiếu và nó phụ thuộc vào cung và cầu giữa người mua và người bán.

ETF có giá trị cơ bản được gọi là Giá trị tài sản ròng (NAV), tuy nhiên, giá ETF có thể lệch khỏi giá trị này, nếu cung và cầu khác nhau. Hầu hết thời gian, giá rất gần với NAV.

Cơ chế giao dịch cũng có nghĩa là các ETF không cần phải tạo hoặc mua lại các đơn vị mọi lúc. Người bán có thể chuyển các đơn vị của mình cho người mua và do đó, Tài sản đang được quản lý (AUM) có thể giữ nguyên.

Nhưng đây không phải là trường hợp của các quỹ chỉ số.

Chúng không được giao dịch trên sàn giao dịch và được bán bởi các cố vấn tài chính hoặc trực tiếp thông qua nền tảng của người quản lý. Các đơn vị thường được tạo ra khi ai đó muốn mua và mua lại khi người khác đang bán.

Tất nhiên, các giao dịch này có thể hoàn toàn khác nhau, do đó không có nhiều thay đổi đối với AUM. Giá thường dựa trên NAV với chênh lệch giá mua và bán chặt chẽ.

Chỉ có một mức giá mỗi ngày không giống như các ETF có thể giao dịch ở các mức giá khác nhau trong một ngày. Có thể có phí bán hàng tùy thuộc vào các trung gian (ví dụ:cố vấn tài chính) đã bán quỹ chỉ số.

Trừ khi bạn sống ở Mỹ, hầu hết các nhà đầu tư không thể tiếp cận quỹ chỉ số.

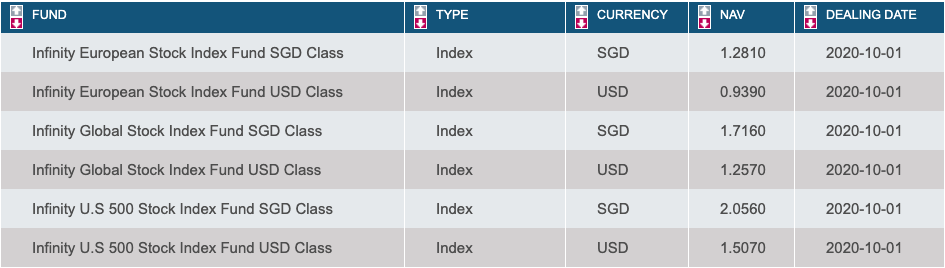

Ngay cả ở Singapore, bạn chỉ có thể tin tưởng vào Lion Global Investors cung cấp cho bạn 6 quỹ chỉ số sau:

Thật không may, các quỹ chỉ số này có tỷ lệ chi phí cao hơn so với ETF tương đương. Ví dụ:Quỹ chỉ số chứng khoán 500 của Mỹ tính phí 0,71% hàng năm trong khi quỹ SPDR S&P 500 ETF niêm yết ở Mỹ tính phí 0,095%. Đắt hơn khoảng 7 lần.

Ngoài ra, nếu bạn thực sự quan tâm đến quỹ chỉ mục, bạn có thể xem xét một số người máy địa phương (chẳng hạn như Money Owl và Endowus), những người phân phối quỹ chỉ mục từ Cố vấn quỹ thứ nguyên. Tỷ lệ chi phí ước tính vào khoảng 0,4%.

Vanguard không cung cấp quỹ chỉ số của họ cho các nhà đầu tư nhỏ lẻ nhưng họ sẽ giúp bạn giải trí nếu bạn là một nhà đầu tư được công nhận ở Singapore và đang có kế hoạch mua với số tiền lớn.

Tương tự, bạn có thể mua ETF thông qua các sàn giao dịch ở bất kỳ đâu trên thế giới một cách thuận tiện, miễn là nhà môi giới của bạn cung cấp cho bạn quyền truy cập.

ETF được giao dịch trên các sàn giao dịch, vì vậy chúng sẽ thu hút phí môi giới thông thường .

Ở Mỹ, một số nhà môi giới đã bắt đầu đưa ra mức hoa hồng bằng 0 cho giao dịch ETF. Đối với các ETF được niêm yết trên SGX, hầu hết các nhà môi giới vẫn tính phí hoa hồng tối thiểu khoảng 25 đô la Singapore, nhưng nó đang ngày càng rẻ hơn với một số đề nghị loại bỏ hoa hồng tối thiểu.

Điều này sẽ làm cho nó hiệu quả hơn về chi phí đối với các nhà đầu tư với số tiền đầu tư nhỏ hơn và làm cho chi phí bằng đô la có thể được tính trung bình. Cũng cần lưu ý rằng một số nhà môi giới có thể tính phí giám sát nếu ETF được niêm yết trên các sàn giao dịch nước ngoài - khoảng 2 đô la mỗi tháng mỗi quầy nhưng có thể được miễn nếu bạn đạt mức chi hoa hồng tối thiểu.

Chỉ mục quỹ có thể được mua từ các cố vấn tài chính hoặc trực tiếp thông qua các nền tảng DIY như FSMOne.

Các cố vấn tài chính có thể bao gồm ít nhất 1% phí bán hàng đối với đề xuất của họ hoặc tính phí gói hàng năm miễn là bạn tiếp tục sử dụng dịch vụ của họ. Bạn có thể giảm phí tư vấn 1% nếu bạn đã sử dụng nhân viên giám sát robot để thay mặt bạn quản lý danh mục quỹ chỉ số.

Không có phí bán hàng trên FSMOne nhưng bạn phải trả phí nền tảng là 0,0875% mỗi quý.

Mặc dù ETF gần như đồng nghĩa với đầu tư chỉ số thụ động, nhưng có những ETF được quản lý tích cực. ARK được ghi nhớ khi gần đây họ đã đạt được hiệu suất tuyệt vời - ARK Innovation ETF đã đạt được mức lợi nhuận hàng năm là 29,09% từ năm 2015 đến năm 2020.

Điều đó nói rằng, phần lớn các ETF được quản lý thụ động, vì vậy bạn không sai khi đưa ra giả định rộng rãi rằng ETF tương đương với đầu tư theo chỉ số.

Mặt khác, các quỹ chỉ số đều hướng đến việc đầu tư chỉ số thụ động. Nếu không, chúng sẽ được gọi là quỹ tương hỗ ở Mỹ hoặc quỹ tín thác đơn vị ở Singapore - đây là những quỹ đầu tư tích cực, nơi các nhà quản lý quỹ sẽ lựa chọn chứng khoán và cố gắng làm tốt hơn các chỉ số mà chúng được chuẩn hóa.

Bạn đây rồi, tôi đã giải thích 5 điểm khác biệt giữa ETF và Quỹ chỉ số và bạn nên hiểu rõ hơn về chúng.

Tôi thấy khá rõ ràng rằng ETF là lựa chọn tốt hơn, nếu bạn là nhà đầu tư Singapore vì khả năng tiếp cận và hiệu quả chi phí của chúng.

Điều đó nói lên rằng, nếu bạn không muốn phải suy nghĩ quá nhiều về việc đầu tư và muốn người khác xử lý việc đó cho bạn, thì việc sử dụng nhân viên giám sát robot có thể là một giải pháp tốt, nếu bạn không ngại trả thêm một chút phí.

Dù vậy, đầu tư theo chỉ số là cho dài hạn và bạn không nên làm gián đoạn quá trình lãi kép sớm. Hãy gắn bó với nó, bất kể bạn đã chọn ETF hay Quỹ chỉ số.

Elon Musk xác nhận rằng ông đã ở một bữa tiệc tình dục ở Thung lũng Silicon bị cáo buộc cho đến 1 giờ sáng - Nhưng ông nói rằng ông nghĩ đó là một bữa tiệc trang phục và về sớm

Lợi ích tiềm ẩn của mối quan hệ cho vay kho hàng của bạn

Quỹ tương hỗ có rủi ro cao là gì?

Bạn sử dụng bộ não nào để đầu tư?

Chứng khoán Châu Á:4 Quỹ lớn cho một đợt bùng nổ ở Viễn Đông