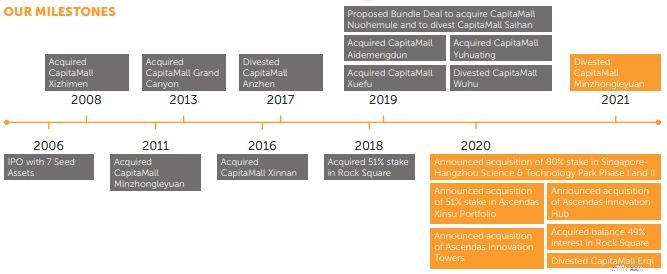

CapitaLand China Trust (CLCT), trước đây được gọi là CapitaLand Retail China Trust *, là quỹ tín thác đầu tư bất động sản tập trung vào Trung Quốc (REIT) lớn nhất Singapore với vốn hóa thị trường là 2,09 tỷ đô la Singapore.

* Tên được đổi từ ngày 26 tháng 1 năm 2021 sau khi mở rộng chiến lược đầu tư, từ một REIT bán lẻ thuần túy thành một công ty chứa văn phòng và bất động sản công nghiệp.

Giống như hầu hết các REIT bán lẻ, CLCT đã bị đánh bại trong đại dịch khi các nền kinh tế rơi vào tình trạng bế tắc. Trong thời gian đóng cửa, doanh số bán lẻ giảm mạnh do người dân giảm bớt các chuyến đi không cần thiết đến các trung tâm thương mại. Trong trường hợp của Trung Quốc, việc khóa cửa hoàn toàn đã được thực hiện để hạn chế sự lây lan của COVID-19 đã ảnh hưởng nghiêm trọng đến các trung tâm thương mại trong giai đoạn này. Kết quả là, giá cổ phiếu CLCT đã giảm mạnh 36% so với mức đỉnh vào tháng 2/2020 năm ngoái.

Trong khi giá cổ phiếu CLCT vẫn chưa phục hồi trở lại mức trước đại dịch, có những dấu hiệu tích cực cho thấy điều tồi tệ nhất đang ở phía sau REIT lúc này. ( CLCT đã giảm nhẹ sau khi tin tức về Cảnh báo tăng cao giai đoạn 2 được công bố vào tuần trước. Các nguyên tắc cơ bản vẫn không thay đổi. )

Do các hành động quyết định của chính phủ Trung Quốc nhằm ngăn chặn sự lây lan của COVID-19, Trung Quốc là quốc gia đầu tiên mở cửa trở lại vào năm 2020. Trong khi một số hạn chế vẫn được áp dụng, đại dịch ở đó đã được kiểm soát tốt. Theo Bộ Thương mại, khoảng 80% nhà hàng và 90% cơ sở thương mại đã hoạt động trở lại trên khắp Trung Quốc kể từ tháng 5 năm 2020.

Với việc nối lại các hoạt động kinh tế, nền kinh tế Trung Quốc đã mở rộng 2,3% vào năm ngoái trong khi phần còn lại của thế giới bị tăng trưởng kinh tế âm. Về phía trước, các nhà phân tích thậm chí còn dự đoán Trung Quốc sẽ tăng trưởng hơn 8% cho năm 2021, đó là lý do tại sao tôi lạc quan về sự phát triển sắp tới của Trung Quốc.

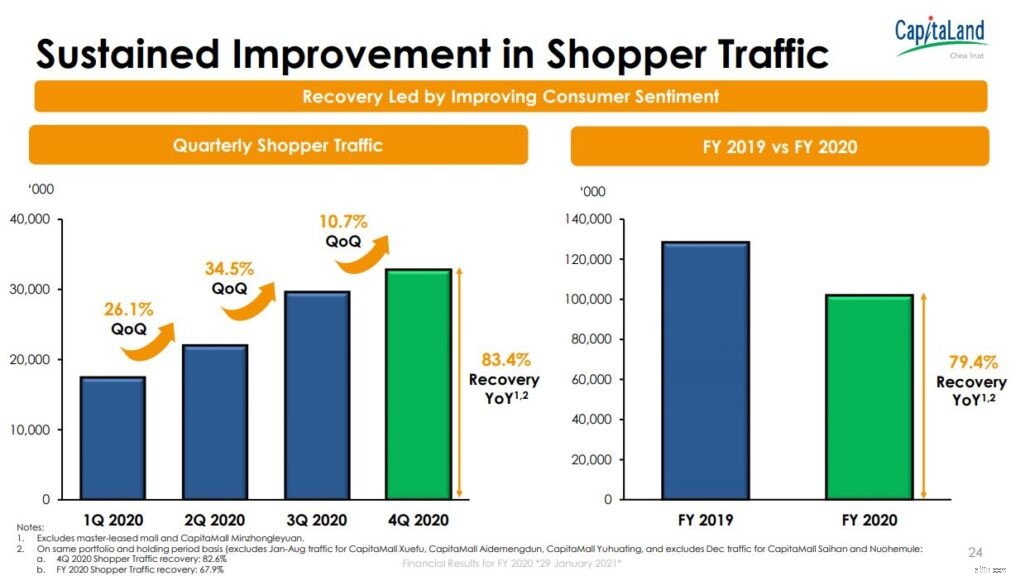

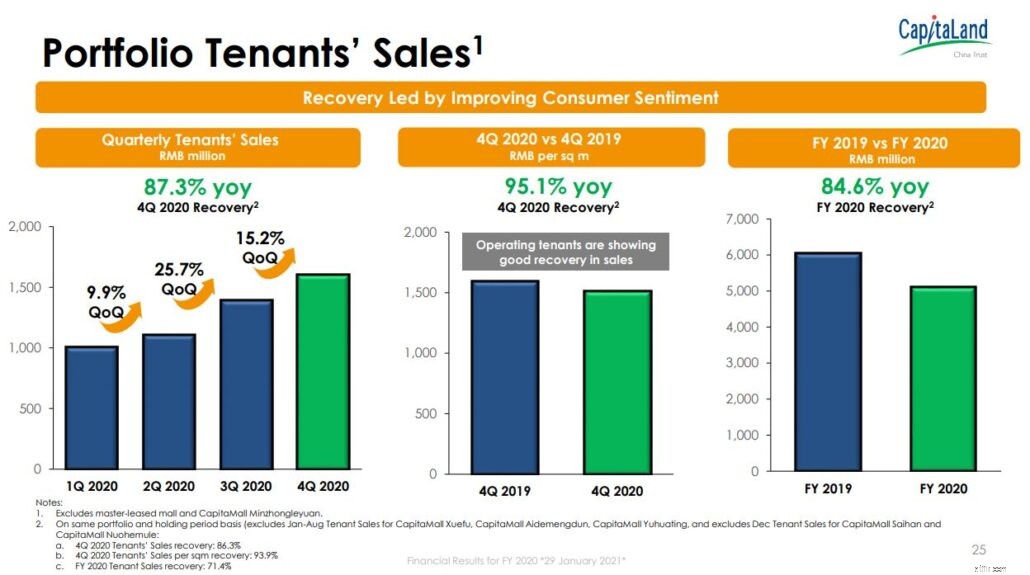

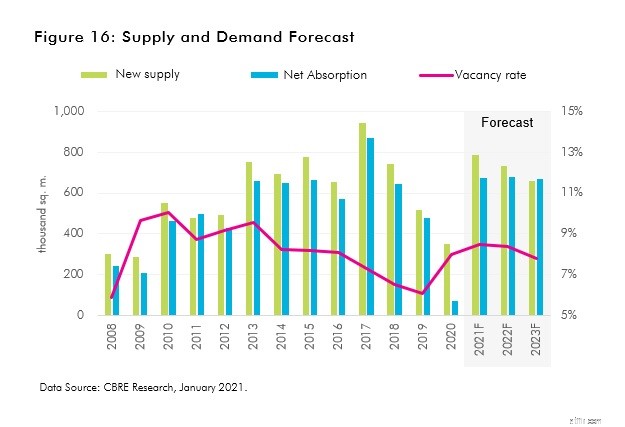

CLCT báo cáo rằng các trung tâm bán lẻ của họ đang chứng kiến lượng khách đến mua hàng tăng theo quý do tình cảm của người tiêu dùng được cải thiện. Các khu kinh doanh của CLCT dường như hầu như không bị ảnh hưởng bởi xu hướng Làm việc Tại nhà. Vào giữa quý 2 năm 2020, tỷ lệ lực lượng lao động báo cáo trở lại làm việc đã trở lại mức trước COVID-19 do các công ty thích môi trường hợp tác, kiểu khuôn viên mà các khu kinh doanh mang lại.

Với điều đó, có vẻ như CLCT có tiềm năng phát triển vượt bậc, trong bài viết này, chúng tôi sẽ phân tích các cơ hội và rủi ro của nó. Sau đó, chúng tôi sẽ xác định xem hôm nay có phải là mua tốt hay không.

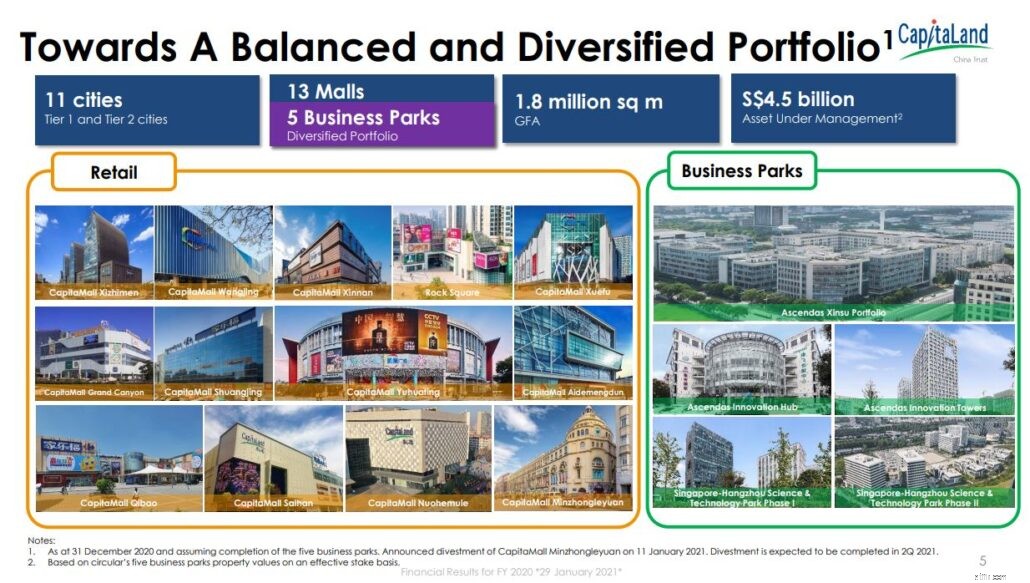

Danh mục đầu tư của CLCT bao gồm 13 trung tâm mua sắm và 5 khu công viên nằm trên 11 thành phố hàng đầu của Trung Quốc với sự kết hợp giữa cấp 1 và cấp 2 Việc mua lại Công viên Khoa học &Công nghệ Singapore-Hàng Châu Giai đoạn I và Giai đoạn II dự kiến sẽ hoàn thành vào Quý 2 năm 2021.

Các cơ sở bán lẻ của CLCT có vị trí chiến lược ở các khu vực đông dân cư, có kết nối tốt với giao thông công cộng. Các trung tâm thương mại này được định vị là điểm đến toàn diện dành cho gia đình, nơi cung cấp các dịch vụ thiết yếu và một loạt các dịch vụ phong phú phục vụ cho những người tiêu dùng khác nhau.

Mặt khác, các khu kinh doanh của CLCT lại nằm trong các khu kinh tế tăng trưởng cao, gần các đầu mối giao thông. Những tòa nhà này là nơi tập trung các tập đoàn trong nước và đa quốc gia chất lượng cao và có uy tín trong các lĩnh vực khác nhau.

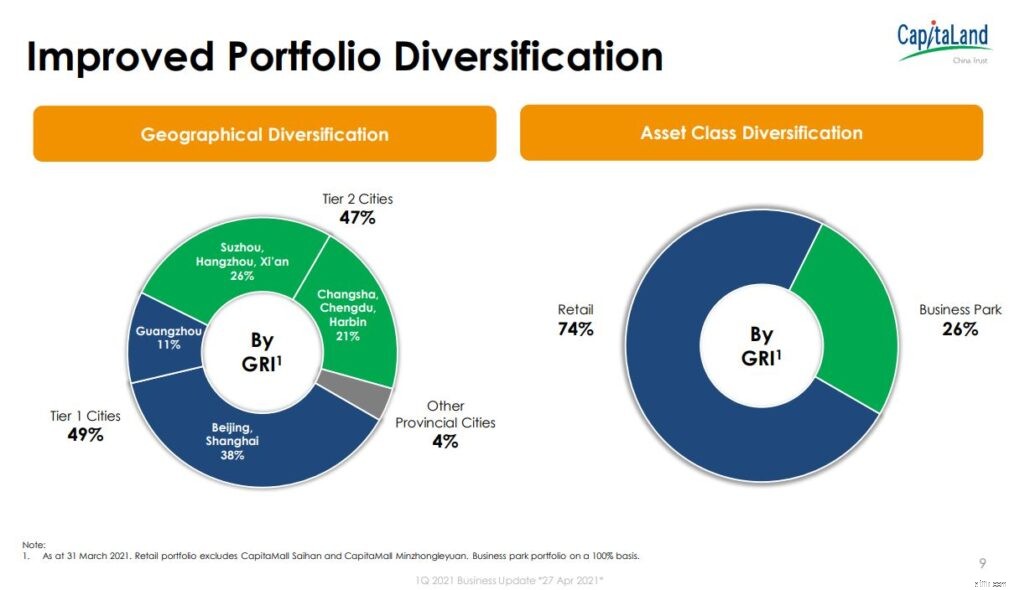

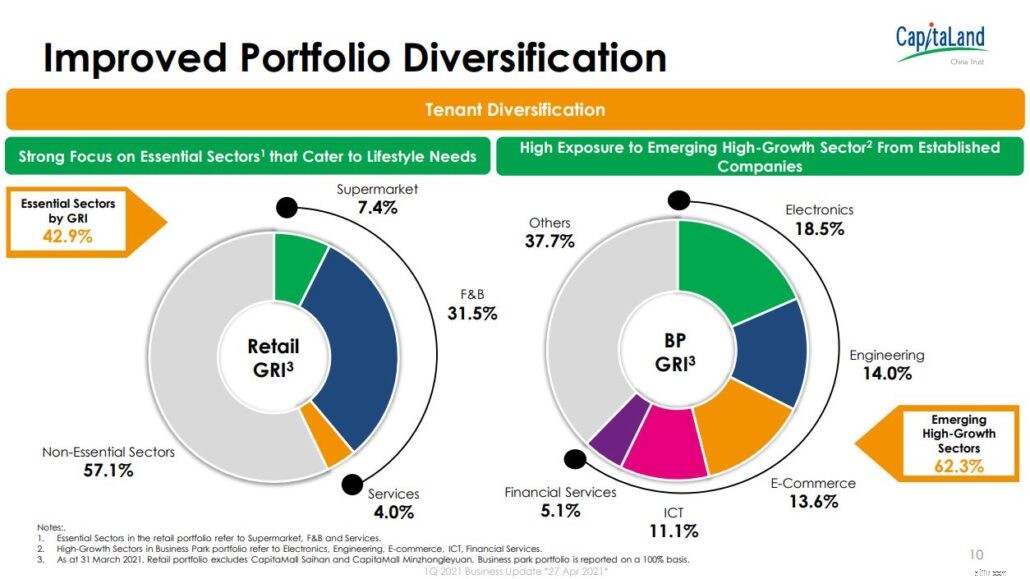

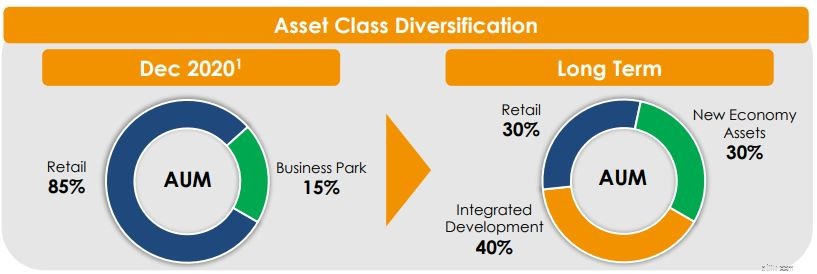

Gần đây, do chiến lược đầu tư mở rộng, loại tài sản của CLCT đa dạng hơn nhiều.

Trong tương lai, chúng ta có thể mong đợi sự đa dạng hóa hơn khi CLCT tiếp tục có được nhiều tài sản hơn.

Trong danh mục đầu tư của mình, khách thuê của CLCT cũng đa dạng hóa thành nhiều lĩnh vực khác nhau. Điều này cho phép CLCT nắm bắt được sự tăng trưởng trong tương lai trong một số ngành nhất định đồng thời giảm tác động từ sự suy giảm.

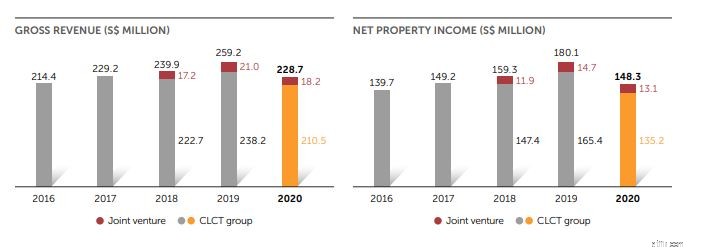

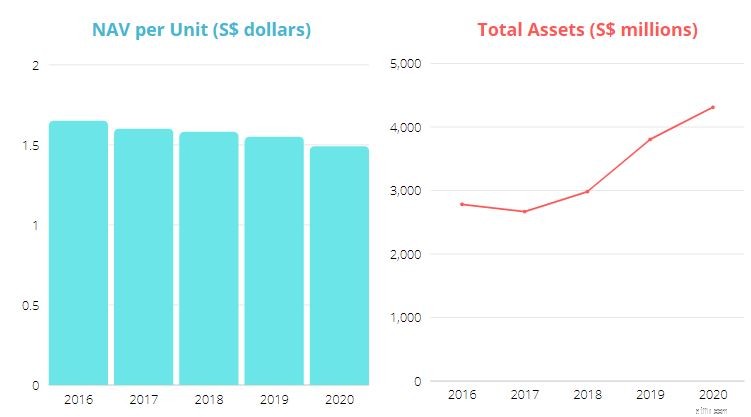

Nhìn vào xu hướng hoạt động tài chính của CLCT trong 5 năm, chúng ta có thể thấy xu hướng tăng chung với tổng doanh thu tăng trưởng và thu nhập bất động sản ròng tăng so với cùng kỳ năm trước ngoại trừ năm FY2020 bị ảnh hưởng bởi đại dịch.

Tính cả liên doanh, tổng doanh thu và thu nhập bất động sản ròng của CLCT lần lượt giảm 11,8% và 17,6% trong năm FY2020 do các khoản giảm giá cho thuê và các chi phí liên quan đến Covid khác.

Tuy nhiên, doanh thu tăng trưởng trong những năm qua là một dấu hiệu tích cực cho thấy CLCT sẽ tiếp tục hoạt động tốt trong những năm tới, đặc biệt là khi có nhiều doanh thu hơn đến từ các bất động sản mới mua lại.

Trong thời gian đại dịch, công suất bán lẻ của CLCT giảm 4%. Tuy nhiên, với tỷ lệ trống 6%, vẫn tốt hơn mức trung bình 7-8% của các trung tâm bán lẻ Trung Quốc. (Tất cả các trung tâm thương mại của CLCT, ngoại trừ CapitaMall Shuangjing, đều có nhiều người thuê, đó là lý do tại sao bạn có thể thấy CapitaMall Shuangjing lấp đầy khá ổn định)

Khu kinh doanh của nó gần đây đã được mua lại; do đó chúng tôi không có nhiều dữ liệu về nó.

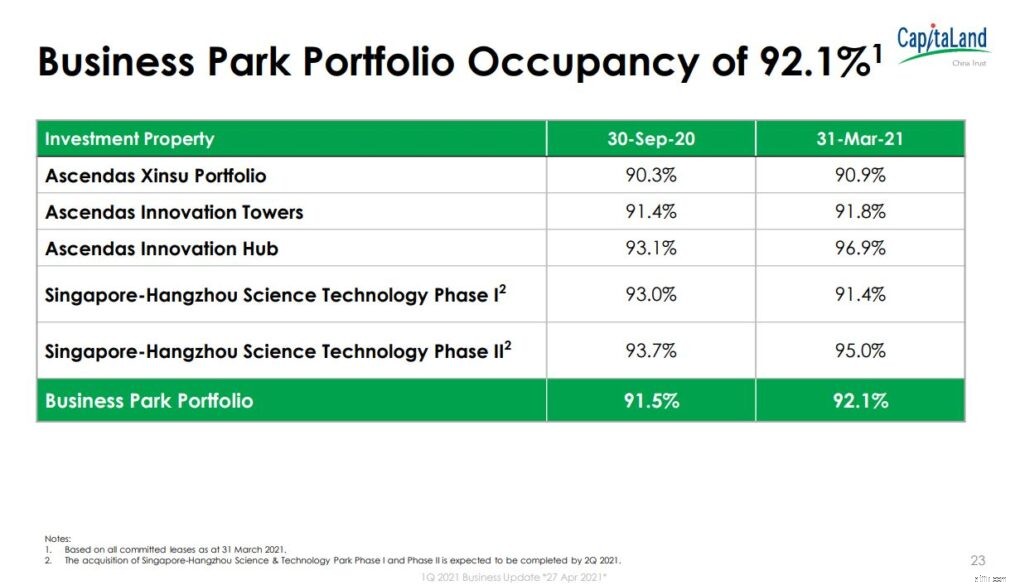

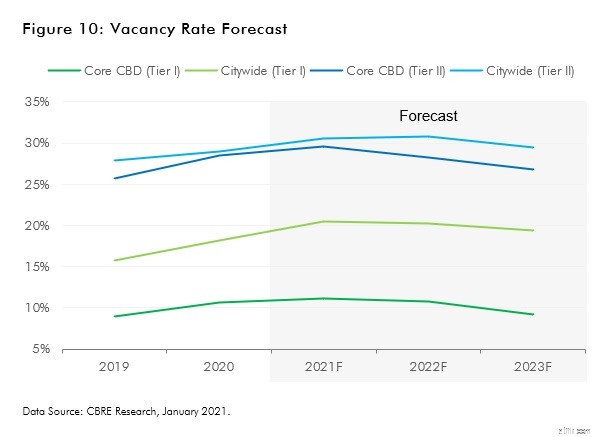

Tuy nhiên, chúng ta có thể thấy tỷ lệ lấp đầy danh mục đầu tư tốt là 92,1%, cao hơn mức trung bình của các thành phố Cấp I và Cấp II của Trung Quốc.

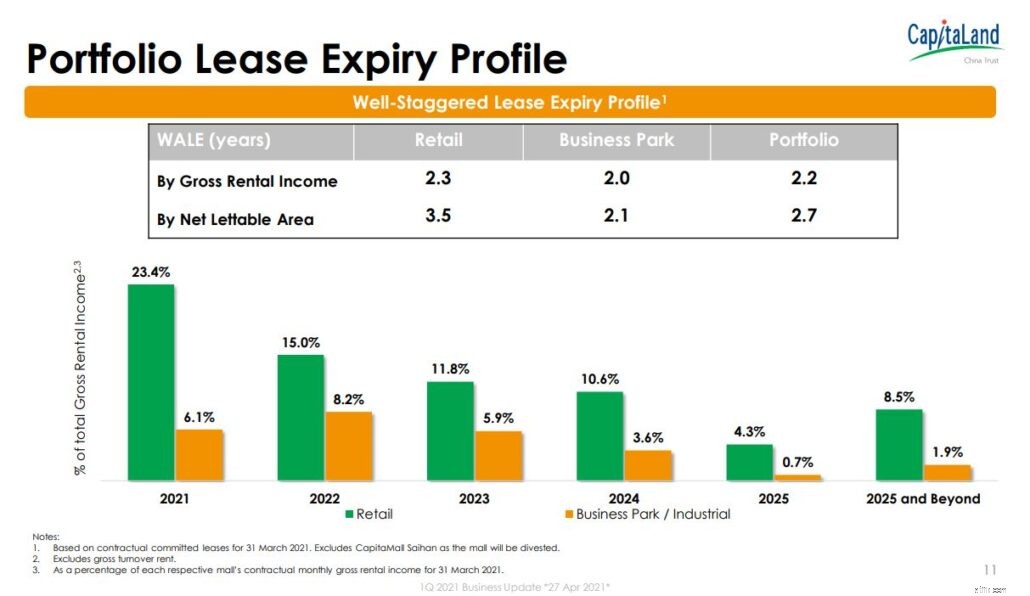

Tiếp theo, thời hạn cho thuê danh mục đầu tư của CLCT được trải đều qua các năm và sẽ hết hạn hơn một chút trong những năm tới.

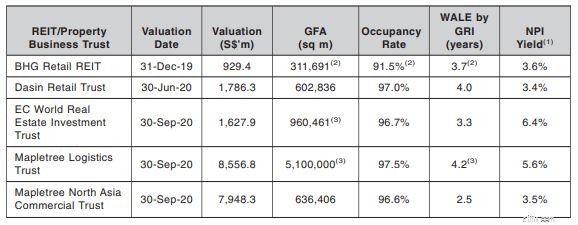

Cần lưu ý, nó có Thời hạn cho thuê bình quân gia quyền (WALE) theo Tổng thu nhập cho thuê và Diện tích cho thuê ròng lần lượt là 2,2 năm và 2,7 năm. Đây là mức tương đối thấp so với mức trung bình của ngành (hình ảnh bên dưới) nhưng có thể hiểu được do đại dịch.

Trong thời gian này, nhiều người thuê không chắc chắn có muốn tiếp tục thuê hay không, do đó, CLCT đã giảm thời gian thuê đối với hợp đồng thuê mới và thuê lại trong năm FY2020 để người thuê có thêm thời gian đánh giá tình hình của mình trước khi ký hợp đồng thuê mới. Điều này không chỉ đảm bảo công suất thuê của CLCT vẫn ở mức cao mà còn cho phép giá thuê có thể leo thang trong những năm tới khi tình hình cho thuê phục hồi.

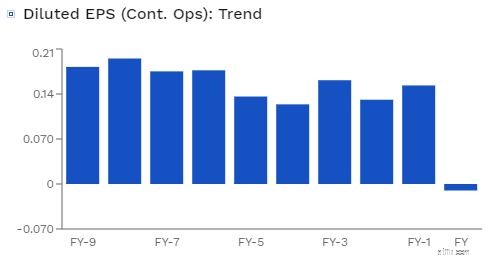

Do chuỗi thoái vốn và mua lại trong nhiều năm, thu nhập CLCT trên mỗi cổ phiếu không nhất quán. Năm tài chính 2020 là năm đại dịch đã ảnh hưởng đến thu nhập của CLCT do các khoản chiết khấu cho thuê được cung cấp cho người thuê của nó, vì EPS như vậy cho năm đó là âm.

Tuy nhiên, tôi không quá lo lắng về điều này vì việc nới lỏng hạn chế ở Trung Quốc đã mang lại lợi ích rất lớn cho CLCT.

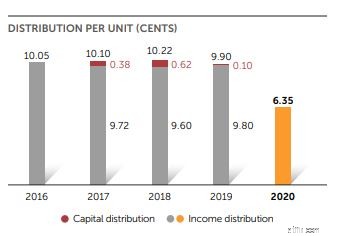

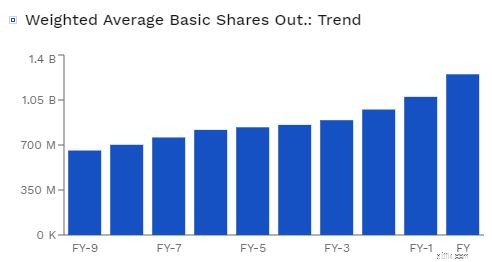

Với lợi nhuận không ổn định cùng với sự gia tăng số lượng cổ phiếu từ các đợt chào bán ưu đãi và phát hành riêng lẻ được thực hiện trong những năm qua, cuối cùng đã dẫn đến mức cổ tức dao động trên mỗi đơn vị (không bao gồm phân phối vốn do thoái vốn) trong 4 năm qua, ngay cả khi chúng tôi chiết khấu năm đại dịch.

Mặc dù điều này có thể không lý tưởng vì chúng tôi thường tìm kiếm các REIT liên tục tăng DPU của họ , Tôi không tin rằng đây là một vấn đề lớn về lâu dài khi thu nhập từ các bất động sản mới mua của nó bắt đầu nhỏ giọt.

Số lượng cổ phiếu lưu hành ngày càng tăng cũng đã ảnh hưởng đến Giá trị tài sản ròng (NAV) trên mỗi cổ phiếu trong 5 năm qua.

Sau khi xem qua báo cáo tài chính, tôi tin rằng đây là những lý do khiến NAV giảm.

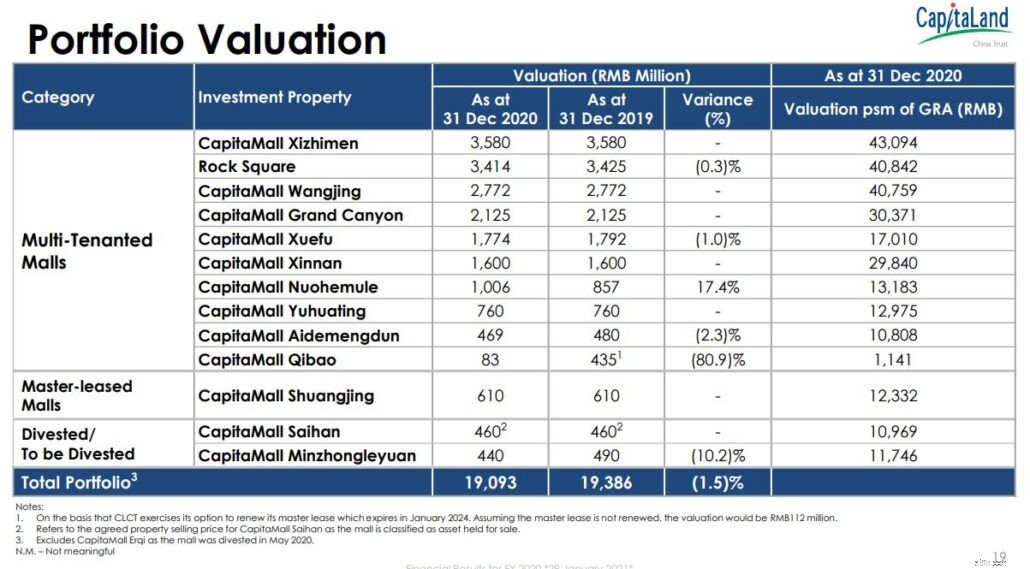

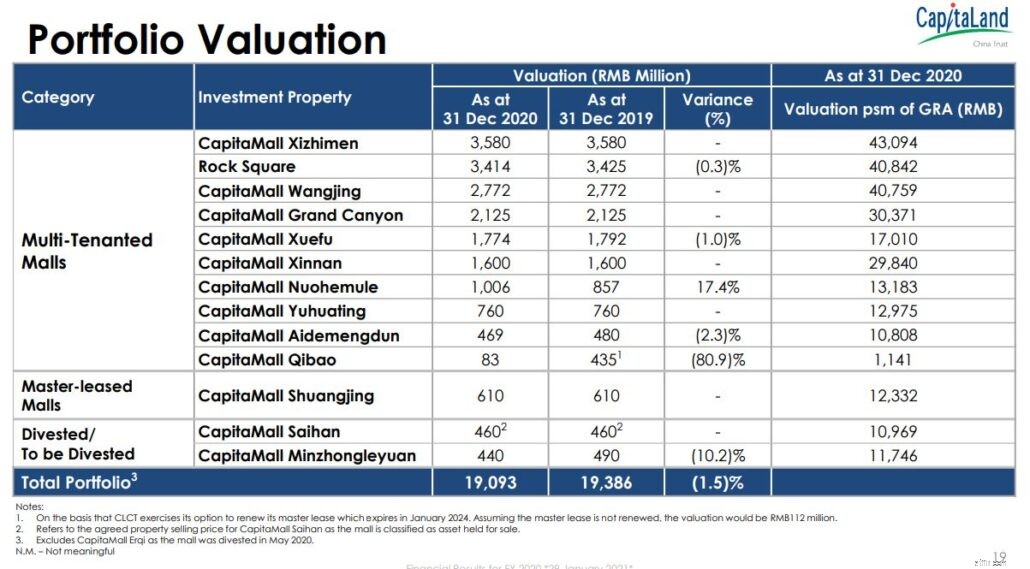

Thứ nhất, đó là sự giảm giá trị bất động sản. Do thời gian thuê đất ngắn hơn ở Trung Quốc, tôi tin rằng giá trị tài sản CapitaMall giảm nhanh hơn nhiều. (Phần lớn quyền sử dụng đất của CapitaMall sẽ hết hạn vào năm 2040-2050, tức là chỉ còn 30 năm nữa.)

Ngoài ra, trong thời kỳ đại dịch, các trung tâm thương mại bán lẻ không mang lại nhiều doanh thu nên bị định giá thấp hơn nhiều so với năm trước. Hình ảnh bên dưới cho bạn thấy định giá tài sản CLCT trong năm 2019 và 2020.

Tổng cộng, giá trị tài sản của nó đã giảm 1,5%.

Đó không phải là tất cả, vì NAV trên mỗi đơn vị giảm 3,87% từ 1,55 xuống 1,49 trong giai đoạn từ năm 2019 đến năm 2020, nên phải có thêm các yếu tố góp phần làm giảm NAV.

Lý do thứ hai là việc mua lại các tài sản không phải là NAV.

Để hiểu điều này, chúng ta cần biết rằng có 2 cách REIT có thể tăng NAV trên mỗi đơn vị.

Điều này không có nghĩa là CLCT không thể tăng vốn chủ sở hữu bằng cách phát hành cổ phiếu mới để mua thêm tài sản có lợi cho REIT. REIT vẫn có thể huy động vốn chủ sở hữu từ thị trường nhưng để duy trì NAV trên mỗi cổ phiếu, giá trị tài sản hiện tại của công ty phải tăng hoặc phải mua tài sản với giá cao hơn giá NAV hiện tại trên mỗi đơn vị.

Nói cách khác, nếu NAV hiện tại trên mỗi đơn vị là 1,55, thì tài sản mà CLCT có được phải có giá trị ít nhất là 1,55 đô la cho mỗi 1 đô la được trả / huy động từ thị trường vốn.

Với lời giải thích này, chúng ta có thể thấy tại sao NAV trên mỗi đơn vị lại giảm. Trở lại vào quý 1 năm 2019, CLCT đã mua lại CaitaMall Xuefu, CapitaMall Aidemengdun, CapitaMall Yuhuating với giá 505,4 triệu đô la Singapore khi định giá của họ là 589,2 triệu đô la Singapore.

Dựa trên NAV trên mỗi đơn vị, con số này chỉ là 1,17, thấp hơn NAV của nó là 1,55. Do đó, tài sản ròng của CLCT tăng 19,8% từ 1.874 triệu lên 2.245 triệu. So sánh, số lượng đơn vị tăng hơn 24,6% từ 1.209.067 đơn vị lên 1.506.433 đơn vị.

Với sự gia tăng nhiều hơn về số lượng cổ phiếu đang lưu hành, không có gì ngạc nhiên khi NAV trên mỗi cổ phiếu của nó giảm xuống.

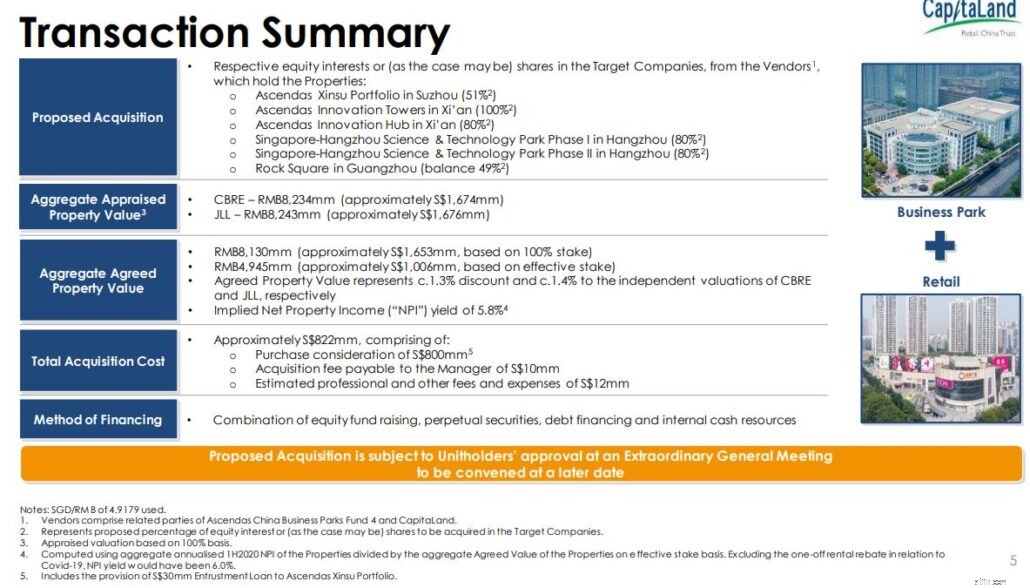

Chúng ta cũng có thể thấy xu hướng tương tự với giao dịch mua bất động sản văn phòng mới nhất vào năm 2020. Với tổng chi phí mua lại là 822 triệu đô la Singapore cho các tài sản văn phòng trị giá 1 đô la Singapore, 006 (dựa trên cổ phần thực tế) , NAV trên mỗi đơn vị là 1,22. Tốt hơn so với việc mua lại trước đó nhưng vẫn thấp hơn NAV.

* Lưu ý rằng để đơn giản hơn, tôi không bao gồm tỷ trọng tài trợ thông qua huy động vốn cổ phần, chứng khoán vĩnh viễn, tài trợ bằng nợ và nguồn tiền nội bộ sẽ thay đổi NAV trên mỗi cổ phiếu.

Xu hướng này không được chú ý và đã được nêu ra trong thương vụ mua lại năm khu kinh doanh mới nhất ở Tô Châu, Tây An và Hàng Châu, cùng với 49% lãi suất còn lại của Rock Square ở Quảng Châu.

Với tư cách là nhà đầu tư, chúng ta nên lưu ý xu hướng này và tiếp tục theo dõi vì NAV giảm trên mỗi đơn vị có tính chất pha loãng (Cổ phiếu của chúng tôi có giá trị thấp hơn khi pha loãng).

Tuy nhiên, chúng ta không nên lo lắng vì NAV trên mỗi đơn vị giảm là điều bình thường, đặc biệt là vì CLCT đã thực hiện nhiều thương vụ mua lại trong những năm qua. Như đã đề cập trong phản hồi của CLCT ở trên, đây sẽ là cơ hội tuyệt vời để CLCT nâng cao sức mạnh danh mục đầu tư của họ bằng cách đa dạng hóa sang các lĩnh vực khác như khu kinh doanh. Thêm vào đó, người quản lý có thể yên tâm rằng người quản lý đảm bảo rằng các giao dịch đó được DPU tích lũy cho những người chưa trưởng thành trước khi tiếp tục thực hiện.

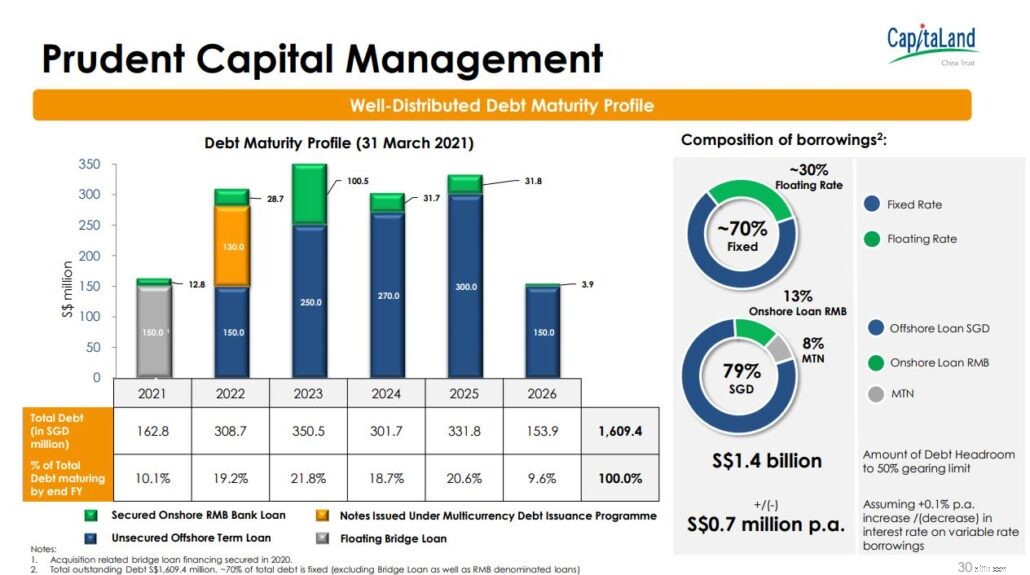

CLCT có một bảng cân đối kế toán mạnh mẽ. Kể từ ngày 27 tháng 4 năm 2021, tỷ số truyền của CLCT ở mức 35,1%, thấp hơn nhiều so với giới hạn quy định 50%.

Ngoài ra, họ có tỷ lệ bao phủ lãi suất là 3,7 lần, tương đối thấp hơn so với 5 năm qua dao động quanh mức 5-6 lần. Tuy nhiên, vì tỷ lệ bao phủ lãi suất giảm là do thu nhập giảm do đại dịch gây ra, tôi không lo ngại vì điều này sẽ phục hồi theo thời gian.

Như đã thấy ở hình trên, thời gian đáo hạn nợ CLCT cũng được dàn trải đều với thời hạn đến hạn trung bình lành mạnh là khoảng 3 năm.

Tổng cộng, 70% nợ của công ty là lãi suất cố định, điều này giúp đảm bảo chi phí lãi vay và cũng làm giảm tác động của việc tăng lãi suất. Vì những lý do này, tôi không lường trước được bất kỳ vấn đề gì về dòng tiền đối với CLCT.

REITs tốt thường có sự hỗ trợ tốt, và CLCT cũng không phải là ngoại lệ. CLCT được quản lý bởi CapitaLand China Trust Management Limited, công ty con thuộc sở hữu hoàn toàn của CapitaLand Limited, một trong những tập đoàn bất động sản đa dạng lớn nhất Châu Á, được niêm yết tại Singapore.

Với việc có một nhà tài trợ mạnh mẽ như CapitaLand, CLCT có khả năng tiếp cận lãi suất thấp hơn đối với các khoản vay từ các tổ chức tài chính do uy tín của nó.

Ngoài ra, nó cũng đảm bảo một nguồn tài sản mà CLCT có thể mua được từ CapitaLand. Đây là một tin tuyệt vời, đặc biệt là sau khi CLCT mở rộng chiến lược đầu tư, mở ra nhiều cơ hội hơn để mua các loại tài sản khác nhau mà CapitaLand có thể có ở Trung Quốc.

* Thông thường, thường có một thỏa thuận từ chối đầu tiên giữa REIT và nhà tài trợ của nó. Do đó, khi nhà tài trợ muốn bán tài sản của mình, REIT sẽ được cấp quyền mua tài sản đó trước khi nó được chào bán trên thị trường mở.

Trước đây, CLCT chỉ có thể đầu tư vào bất động sản bán lẻ. Tuy nhiên, sau khi công bố vào tháng 9 năm 2020, CLCT hiện có thể có được danh mục bất động sản đa dạng bao gồm bán lẻ, văn phòng và bất động sản công nghiệp (bao gồm khu kinh doanh, cơ sở hậu cần, trung tâm dữ liệu và các khu phát triển tích hợp).

Với điều này, sẽ có một nhóm mục tiêu đầu tư lớn hơn vì CLCT sẽ là REIT được niêm yết tại Singapore dành riêng cho Doanh nghiệp Trung Quốc không có chỗ ở của CapitaLand, với quyền truy cập đường ống mua lại vào tài sản của CapitaLand Trung Quốc. Việc mở rộng sẽ cho phép CLCT nắm bắt các cơ hội trong thị trường rộng lớn hơn phù hợp với Kế hoạch 5 năm mới nhất lần thứ 14 của Trung Quốc nhằm tăng cường cơ sở trong nước của nước này.

Chiến lược đầu tư mở rộng này cũng mang lại sự đa dạng hóa lĩnh vực, dòng doanh thu, tài sản và đối tượng thuê để nâng cao khả năng của CLCT trong việc phân phối ổn định và bền vững cho các cổ đông trong dài hạn.

Phần sau cho thấy các loại tài sản khác nhau mà CapitaLand Retail China Trust có thể nhận được từ nhà tài trợ của mình, nhiều hơn gấp 3 lần so với ban đầu.

* Cần lưu ý, trong khi CLCT đang có kế hoạch đa dạng hóa tài sản của mình, nhà tài trợ của nó vẫn chưa có đường ống cho tài sản hậu cần và trung tâm dữ liệu ở Trung Quốc mặc dù gần đây họ đã công bố mua lại khuôn viên trung tâm dữ liệu siêu quy mô đầu tiên ở Trung Quốc từ AVIC Trust. dự kiến hoàn thành vào quý 3 năm 2021.

Raffles City Chongqing (một trong những bất động sản bán lẻ do CapitaLand nắm giữ)

Kiểm tra tại đây để biết danh sách đầy đủ các bất động sản thuộc sở hữu của CapitaLand tính đến ngày 31 tháng 12 năm 2020.

Với việc mở rộng chiến lược đầu tư, CLCT nhằm mục đích tăng cường tiếp cận của họ trong các lĩnh vực kinh tế mới. Điều này bao gồm các khu kinh doanh, hậu cần, trung tâm dữ liệu và tài sản công nghiệp. Về dài hạn, ban lãnh đạo hy vọng sẽ đạt được sự kết hợp của loại tài sản bao gồm khoảng 40% tài sản phát triển tích hợp, 30% tài sản nền kinh tế mới và 30% tài sản bán lẻ.

Điều này đã được trình bày ở trên. Nếu NAV trên một đơn vị tiếp tục giảm, giá cổ phiếu CLCT có thể theo xu hướng tương tự do mỗi cổ phiếu có giá trị thấp hơn.

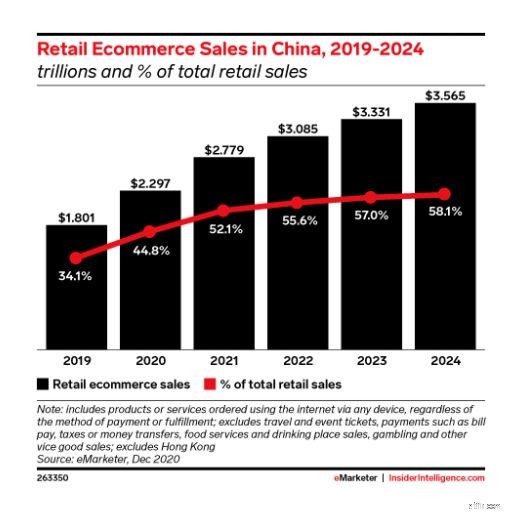

Với sự gia tăng của các nền tảng giao hàng chi phí thấp như Taobao và Pinduoduo, các giao dịch trực tuyến đã tăng đều đặn ở Trung Quốc trong năm qua. Sự tăng trưởng này cũng được thúc đẩy nhờ vào đại dịch xảy ra vào năm ngoái.

Đối với năm 2021, công ty nghiên cứu eMarketer dự kiến 52,1% tổng doanh số bán lẻ của Trung Quốc đến từ các giao dịch thương mại điện tử, tăng từ 44,8% vào năm ngoái.

Đây là lần đầu tiên hầu hết các hoạt động bán lẻ sẽ được thực hiện thông qua thương mại điện tử. Hàn Quốc đứng thứ hai với chỉ 28,9% thị phần bán lẻ trực tuyến. Nói một cách dễ hiểu, doanh số bán hàng trực tuyến ở Mỹ chỉ chiếm 15% tổng doanh số bán lẻ, trong khi mức trung bình ở các nước Tây Âu là 12,8%.

eMarketer cũng đã báo cáo rằng vào năm 2021, doanh số bán hàng truyền thống có thể sẽ giảm 9,8%, sau khi giảm 18,6% vào năm ngoái.

Nếu xu hướng này tiếp tục, CLCT có phần lớn danh mục đầu tư tập trung vào các trung tâm bán lẻ chắc chắn sẽ bị ảnh hưởng và chắc chắn là điều mà các nhà đầu tư CLCT nên quan tâm.

Đây có thể là một trong những lý do tại sao CLCT quyết định mở rộng danh mục đầu tư của mình sang các loại tài sản khác thay vì chỉ dựa vào bán lẻ.

Tuy nhiên, ban quản lý hiểu rõ thách thức này và đã làm việc với các khách thuê của mình để đưa họ lên nền tảng thương mại điện tử của CapitaLand. Điều này cho phép CLCT áp dụng các phương pháp tiếp thị theo xu hướng như tổ chức bán hàng trực tuyến và khuyến mãi mua theo nhóm cho các đối tác bán lẻ của mình.

Dữ liệu được thu thập từ các cổng thông tin trực tuyến này cũng có thể cung cấp thông tin chi tiết về sở thích và hành vi của người tiêu dùng cho người thuê để đáp ứng tốt hơn nhu cầu của người tiêu dùng bằng cách điều chỉnh các sản phẩm và dịch vụ của họ.

Ngoài chiến lược bán lẻ đa kênh, CLCT cũng hy vọng định vị các trung tâm bán lẻ của mình như một điểm đến phong cách sống, nơi mọi người tụ tập để đi chơi và vui chơi cùng nhau trong những ngày cuối tuần.

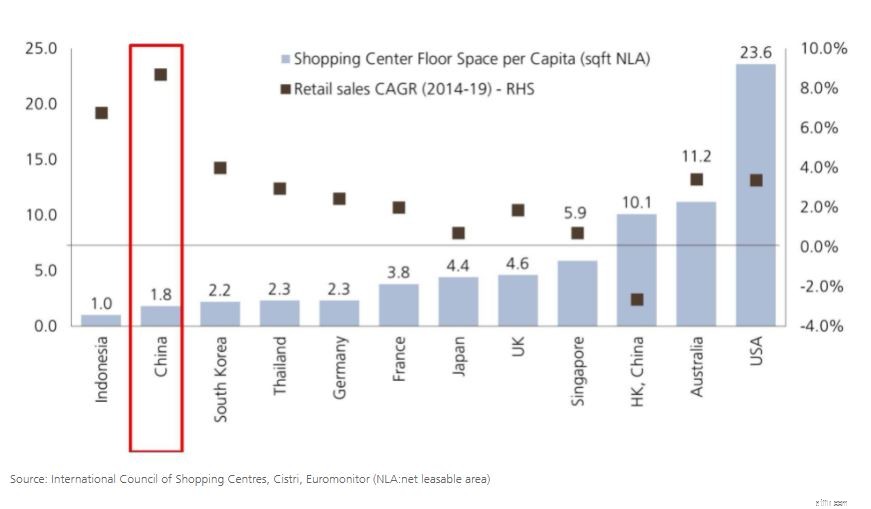

Theo UBS, Trung Quốc cũng có mặt bằng bán lẻ bình quân đầu người thấp hơn nhiều so với các thị trường phát triển khác. Với bối cảnh bán lẻ chưa phát triển và mức thu nhập ngày càng tăng của người dân Trung Quốc, tôi tin rằng các trung tâm bán lẻ có thể phát triển mạnh trong thập kỷ tới.

Là một phần của nghiên cứu, UBS cũng tin rằng quan hệ đối tác với những gã khổng lồ trực tuyến và hướng tới "trải nghiệm hoặc sự tiện lợi" sẽ là động lực chính dẫn đến thành công cho các trung tâm thương mại này. Đây là những khía cạnh mà tôi tin rằng CLCT đã hoặc đang hướng tới.

Trong tương lai khi CLCT đa dạng hóa từ việc mở rộng danh mục đầu tư sang các tài sản khác, tác động từ xu hướng thương mại điện tử này sẽ không còn đáng kể như bây giờ. Tuy nhiên, chúng ta nên lưu ý rủi ro này.

Vậy CLCT hiện nay có giá tốt không? Hãy cùng chúng tôi xem xét định giá của nó.

Tỷ lệ PB hiện tại của CLCT là khoảng 0,89. So với mức trung bình lịch sử của nó là khoảng 1,0, tôi sẽ nói CLCT được định giá thấp hơn một chút kể từ bây giờ.

So sánh, tỷ lệ PB của các công ty cùng ngành là Sasseur REIT, BHG Retail REIT và Dasin Retail Trust lần lượt ở mức 1,01, 0,63 và 0,52. Tỷ lệ PB của CLCT có vẻ phù hợp với ngành.

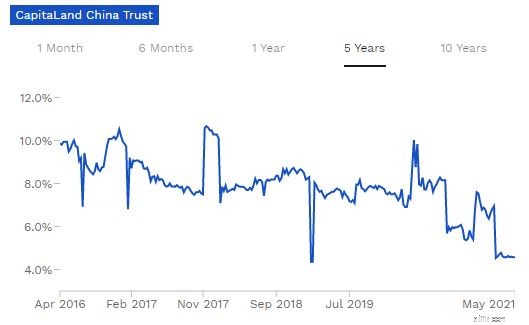

Với tỷ suất cổ tức hàng năm là 4,67% hiện tại, CLCT dường như được định giá quá cao so với mức lợi nhuận trung bình là 8%.

Nói như vậy, nếu chúng tôi sử dụng cổ tức năm 2019 (9,8 cent / cổ phiếu) thay vì năm 2020 khi lợi nhuận của nó bị ảnh hưởng bởi đại dịch, CLCT có khả năng mang lại 7,2% theo giá cổ phiếu hiện tại, mang lại giá trị lớn cho nhà đầu tư.

Là S-REIT tập trung vào Trung Quốc lớn nhất và lâu đời nhất, CapitaLand China Trust là một đại diện tốt cho tăng trưởng nội địa Trung Quốc. Như vậy CLCT là một mua cho tôi. Trong tương lai, tôi có thể cân nhắc thêm REIT này vào danh mục đầu tư của mình nếu mọi việc suôn sẻ.

Điều đó đang được nói, chúng ta nên tiếp tục theo dõi NAV trên mỗi cổ phiếu giảm của nó và do nhiệm vụ đầu tư của CLCT gần đây đã được mở rộng, tôi tin rằng họ sẽ tiếp tục đà mua lại của mình trong ngắn hạn. Điều này có thể đồng nghĩa với việc chào bán ưu đãi hơn và phát hành riêng lẻ trong những năm tới để tăng vốn chủ sở hữu từ thị trường vốn.

Là một sinh viên, tôi vẫn còn hạn chế về vốn của mình và việc không tham gia vào các chương trình như vậy có thể làm giảm đáng kể số tiền mà tôi nắm giữ. Đây là những lý do tại sao tôi vẫn đang kìm chế, nhưng nếu bạn tin tưởng vào sự tăng trưởng của CLCT và Trung Quốc, đồng thời không có nguồn vốn đầu tư hạn chế, CLCT có thể là một đối thủ mà bạn muốn xem xét.