Tôi có một danh mục đầu tư tại Hoa Kỳ chỉ được tạo cho các cổ phiếu có hệ số beta cao như NIO, Tesla, Xpeng và Palantir. Đây là những cổ phiếu mà bạn chắc chắn đã nghe nói đến nếu bạn được đầu tư vào thị trường chứng khoán Mỹ. Tại thời điểm viết bài, danh mục đầu tư này đang ở mức âm 20%. Nếu bạn ở cùng thuyền với tôi thì bài viết này chắc chắn sẽ được bạn quan tâm.

Nếu bạn mua bất kỳ cổ phiếu vốn hóa nhỏ và trung bình nào trong tháng qua, thì khả năng cao là vị trí của bạn hiện đang ở trong tình trạng đỏ. Điều này có thể gây khó hiểu cho một số người khi hàng ngày chúng ta thấy các phương tiện truyền thông đưa tin rằng S &P500 đang đạt mức cao mới trong khi các cổ phiếu tăng trưởng (đặc biệt trong lĩnh vực công nghệ) đang đạt mức thấp mới.

Có những lý do tại sao điều này lại xảy ra và ở phần cuối của bài viết này, tôi hy vọng rằng độc giả có ý tưởng tốt hơn về các chủ đề đầu tư sau đây bao gồm,

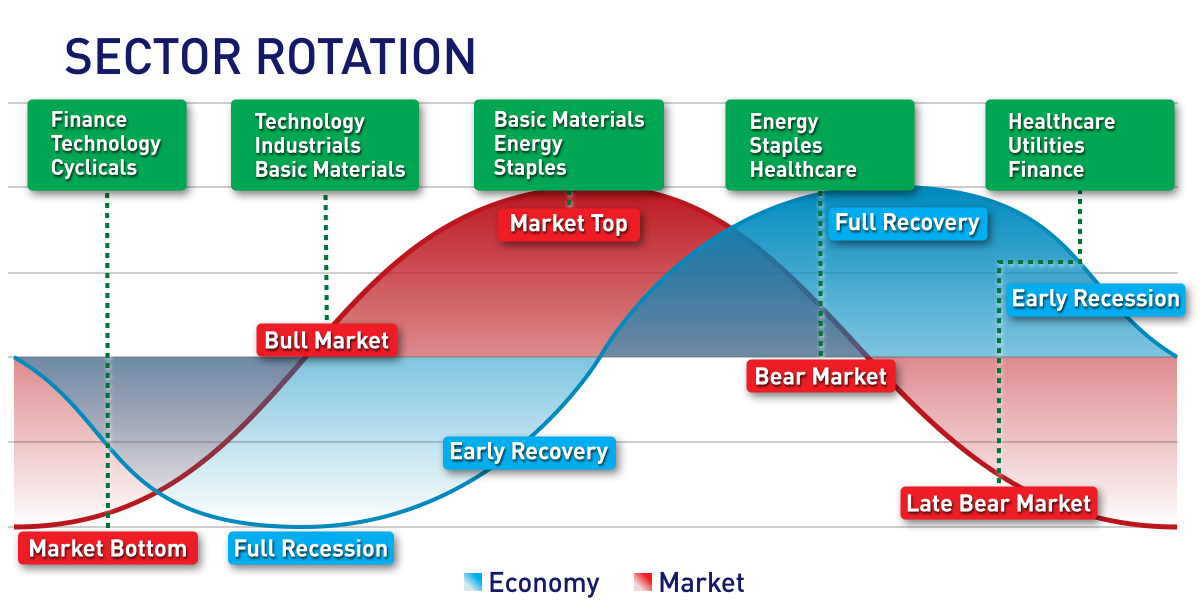

Nếu bạn đang thắc mắc tại sao các chỉ số đang tăng nhưng cổ phiếu trong một số lĩnh vực nhất định như EV và công nghệ lại đi xuống, một lý do có thể là “Sự xoay vòng ngành”. Điều này có nghĩa là các nhà đầu tư vẫn đang đầu tư vào thị trường chứng khoán, nhưng những lĩnh vực mà họ đã chọn để bỏ vốn vào không còn là những lĩnh vực chính mà chúng ta nghe thấy trên các phương tiện truyền thông.

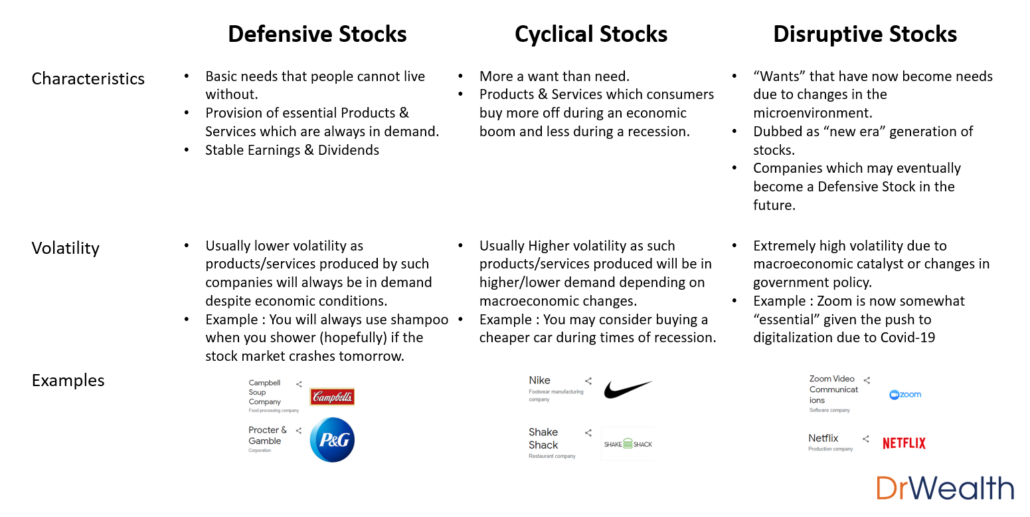

Khi hiểu về sự thay đổi của ngành, có nhiều trường phái suy nghĩ nhưng tôi thấy dễ hiểu là so sánh giữa các cổ phiếu chu kỳ, phòng thủ và đột phá:

Việc phân loại cổ phiếu có thể khác nhau đối với các nhà đầu tư cá nhân, nhưng điều quan trọng ở đây không phải là chúng ta nghĩ gì mà là suy nghĩ của thị trường nói chung.

Ví dụ:một người hâm mộ Nike khó tính mua một đôi giày Nike mỗi tuần có thể tranh luận rằng Nike là một cổ phiếu phòng thủ vì anh ấy / cô ấy không thể “sống” nếu không có Nike. Tuy nhiên, tôi có thể tự tin nói rằng hầu hết những người tham gia thị trường không mua giày Nike mỗi tuần và thậm chí có thể ngừng mua giày Nike nếu nền kinh tế không phát triển quá tốt cũng như có những lựa chọn thay thế rẻ hơn có cùng chức năng.

Nếu chúng ta nhìn vào những gì đang xảy ra bây giờ, chúng ta có các nhà đầu tư rút khỏi toàn bộ các cổ phiếu gây rối và chuyển sang các cổ phiếu phòng thủ. Đây là lý do tại sao quỹ đạo hiện tại của NASDAQ khác rất nhiều so với Đường trung bình công nghiệp Dow Jones hoặc S&P 500.

Là các nhà đầu tư, chúng tôi luôn khó xác định thời điểm có thể xảy ra những sự luân chuyển như vậy. Tuy nhiên, điều mà chúng ta nên luôn ghi nhớ là những sự thay đổi như vậy sẽ xảy ra theo thời gian.

Về chủ đề lãi suất, đây là điều mà các cá nhân đã dành cả cuộc đời của họ để hiểu vì vậy tôi sẽ giải thích ngắn gọn và chính xác nhất có thể.

Ở cấp độ cơ bản nhất, lãi suất được định nghĩa là:

Khi chúng tôi cố gắng hiểu cách lãi suất ảnh hưởng đến thị trường chứng khoán Hoa Kỳ, có một số thuật ngữ chính mà chúng tôi cần tự làm quen,:

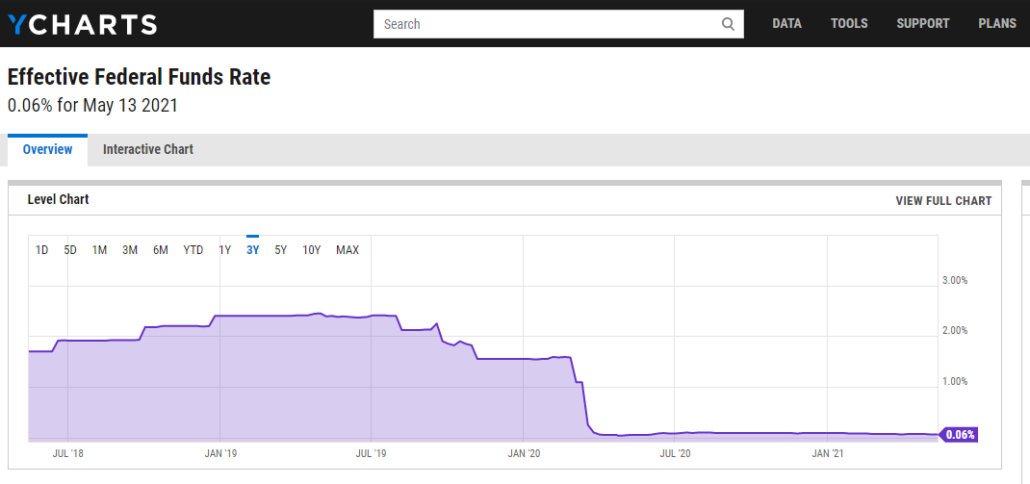

Để hiểu tại sao FOMC có thể bắt đầu thay đổi tỷ lệ quỹ liên bang, đây là điều bị ảnh hưởng bởi nhiều yếu tố kinh tế vĩ mô. Tham khảo các sự kiện vào tháng 3 năm 2020 như một nghiên cứu điển hình, FOMC đã giảm lãi suất quỹ liên bang xuống gần như bằng 0 để kích thích nền kinh tế và khuyến khích vay nợ.

Hãy nghĩ theo cách này, nếu bạn muốn mua một ngôi nhà và đang nghĩ đến việc vay một khoản tiền để làm như vậy, bạn sẽ mua nó khi ngân hàng tính lãi 1 đô la cho mỗi 1000 đô la hoặc khi ngân hàng tính phí 0,5 đô la cho bạn mỗi $ 1000?

Đó là một quyết định không có gì sáng suốt, rõ ràng các cá nhân sẽ sẵn sàng vay tiền hơn khi lãi suất thấp.

Do đó, điểm mấu chốt ở đây là, có một mối quan hệ ĐẦU TƯ giữa lãi suất và thị trường chứng khoán . Điều này là do lãi suất thấp (cắt giảm lãi suất) khuyến khích người tiêu dùng và doanh nghiệp vay, chi tiêu và đầu tư. Ngược lại, khi lãi suất cao thì (lãi suất tăng) , người tiêu dùng và doanh nghiệp cảm thấy đắt hơn khi vay, chi tiêu hoặc đầu tư và có khả năng sẽ cắt giảm các chi phí này.

Nếu chúng ta nhìn vào cách điều này áp dụng cho hiện tại, chúng ta sẽ thấy rất nhiều điểm yếu trong NASDAQ. Vậy câu hỏi đặt ra là, Lãi suất Ngân quỹ Liên bang có tăng không?

Câu trả lời ngắn hạn cho điều này từ FOMC là KHÔNG. Tuy nhiên, vấn đề ở đây là FOMC đang kỳ vọng Lãi suất Quỹ Liên bang sẽ tăng vào năm 2022.

Thị trường, vẫn luôn nhìn về phía trước, phản ứng với kỳ vọng này gần như ngay lập tức, đó là lý do tại sao chúng tôi đang có giai đoạn 'điều chỉnh' này trong nửa đầu năm 2021.

Những lý do để FOMC tăng hoặc giảm lãi suất quỹ liên bang không chỉ đơn thuần là kích thích thị trường chứng khoán. Các yếu tố khác bao gồm ảnh hưởng đến chi tiêu của người tiêu dùng, giảm lạm phát, v.v. Có quá nhiều lý do để liệt kê nhưng nếu bạn muốn có nhiều thông tin hơn về vấn đề này, hãy ghi chú cho chúng tôi trong phần nhận xét bên dưới.

Để nói chi tiết hơn, theo tôi, lãi suất tăng sẽ luôn tác động đến các công ty vẫn đang ở giai đoạn tăng trưởng mạnh hơn các công ty đã trưởng thành.

Hãy nghĩ theo cách này, hiện tại chúng ta có các công ty như NIO và Xpeng đang tích cực mở rộng. Họ đang tiến vào các thị trường mới như Châu Âu và họ đang đầu tư vào bản thân để cải thiện công nghệ và năng lực sản xuất của chính họ.

Nếu các công ty như vậy có kế hoạch vay tiền để tài trợ cho sự tăng trưởng của họ, họ chắc chắn sẽ quan tâm hơn đến việc làm như vậy trong môi trường lãi suất thấp vì chi phí đi vay sẽ thấp hơn. Trong môi trường lãi suất cao, các công ty chắc chắn sẽ cân nhắc kỹ lưỡng về việc vay nợ để tài trợ cho bất kỳ hoạt động mở rộng nào và thậm chí có thể quyết định cắt giảm hoạt động mở rộng.

Khi chúng tôi phân tích các mức hỗ trợ trên biểu đồ, chúng tôi sẽ xem xét các điểm vào lệnh khác nhau khi giá giảm xuống một phạm vi nhất định.

Đối với phân tích này, tôi sẽ xem xét các mức hỗ trợ động của NASDAQ (Trung bình động 120 &200) cũng như các mức hỗ trợ cấu trúc của nó (Đường thẳng).

Tuyên bố từ chối trách nhiệm:

Phân tích của tôi về biểu đồ này dựa trên quá trình học tập và nghiên cứu của tôi và chỉ đơn thuần là những ý kiến và ý tưởng bằng văn bản của tôi. Do đó, thông tin được trình bày như vậy chỉ dành cho mục đích giáo dục và / hoặc chỉ dành cho học tập hoặc nghiên cứu. Thông tin này không nên và không thể được hiểu là hoặc dựa vào và (cho tất cả các ý định và mục đích) không cấu thành tài chính, đầu tư hoặc bất kỳ hình thức tư vấn nào khác.

Như đã thấy từ các đường trung bình động 50, 120 và 200 khác nhau được vẽ trên biểu đồ này, chúng ta đang nhận được khá nhiều tín hiệu hỗn hợp từ thị trường.

Chúng tôi nhận thấy giá thường xuyên tăng và giảm so với đường trung bình động 50 ngày (mũi tên màu xanh) nhưng đồng thời, giá đã nhất quán và nói chung tuân theo đường trung bình động 120 ngày (mũi tên màu cam) cho đến tuần trước.

Từ đây về sau, có khả năng chúng ta sẽ thấy một số hợp nhất xung quanh đường trung bình động 120 ngày (vòng tròn màu cam) trước khi chúng ta trải qua một đợt tăng hoặc giảm khác.

Khi chúng tôi vẽ các mức hỗ trợ / kháng cự cấu trúc, chúng tôi sẽ xem xét các mức giá chính mà các nhà đầu tư đã liên tục mua và bán. Các mức hỗ trợ có thể được định nghĩa là các điểm giá mà chúng ta thấy các mức mua lặp lại từ các nhà đầu tư. Tương tự như vậy tại các điểm giá mà chúng ta thấy các nhà đầu tư bán hoặc chốt lời, các vùng đó có thể được xác định là vùng kháng cự.

Với tham chiếu đến mức hỗ trợ ngắn hạn của NASDAQ ở mức xấp xỉ. 13,000 (đường dày màu tím), tôi coi đây là mức hỗ trợ cực kỳ quan trọng khi chúng tôi thấy các nhà đầu tư mua lên từ mức này khoảng 4 lần trong 5 tháng qua (mũi tên màu tím).

Nếu thị trường dựa vào mức hỗ trợ này như một tấm bạt lò xo để đi lên, chúng ta có thể thấy mức kháng cự trong ngắn hạn ở mức xấp xỉ. 13,650 (đường màu xanh lam). Mức kháng cự này rất quan trọng trong ngắn hạn vì chúng tôi cũng đã thấy các nhà đầu tư bán xuống tại thời điểm này khoảng 4 lần trong 5 tháng qua (mũi tên màu xanh lam).

Theo quan điểm của tôi, với sự dao động của hành động giá giữa đường hỗ trợ màu tím (khoảng 13.000) và đường kháng cự màu xanh lam (khoảng 13,650), tôi kết luận rằng chỉ số đang dao động tại thời điểm này.

Điều này cũng phản ánh tâm trạng chung của thị trường nơi thu nhập của công ty vẫn tốt với nền kinh tế Hoa Kỳ bắt đầu mở cửa và tình hình Covid-19 được cải thiện nhưng đồng thời với một số lo sợ và không chắc chắn lan rộng liên quan đến lãi suất tăng.

Nếu các hành động giá vượt ra trên đường kháng cự màu xanh lam (khoảng 13,650), tôi sẽ kết luận rằng việc hình thành một tam giác tăng dần có thể đang diễn ra. Trong phân tích biểu đồ, tam giác tăng dần là khi giá di chuyển lên cao hơn và cao hơn vào một vùng kháng cự quan trọng trước khi thoát ra khỏi vùng kháng cự đó và tiếp tục cao hơn.

Được minh họa trong biểu đồ trên, hình tam giác màu xanh lá cây biểu thị một biểu đồ trong đó mức hỗ trợ đang tăng dần (các đường màu xanh lá cây nằm ngang) với vùng kháng cự chính hình thành tại khoảng. 14.200 (vạch đỏ). Dựa trên lý thuyết đằng sau sự hình thành của một tam giác tăng dần, có khả năng là đợt tăng giá có thể tiếp tục nếu giá hành động dựa trên những gì lịch sử đã cho chúng ta thấy.

Trong khi không ai có thể dự đoán được tương lai, một tam giác tăng dần thường được biết đến là một mô hình tiếp tục trên thị trường và trên cùng một biểu đồ, chúng ta thấy một tam giác tăng dần (màu cam) hình thành cách đây không lâu vào tháng 9.

Phân tích kỹ thuật không bao giờ chính xác 100% tuy nhiên nó có thể giúp chúng tôi đưa ra quyết định dựa trên mức độ nghiên cứu đáng kể.

Điều tôi thích về phân tích kỹ thuật là nó là thứ có thể định lượng được, tức là có những con số, mẫu &công thức hướng dẫn việc ra quyết định. Tuy nhiên, điều mà tôi đã học được về thị trường chứng khoán cho đến nay là nó hầu như không tuân theo bất kỳ hình thức logic toán học nào, đó là lý do tại sao chúng ta cần hiểu tâm trạng của thị trường thông qua phân tích định tính (lãi suất &sự luân chuyển ngành) .

Tùy thuộc vào loại nhà đầu tư mà bạn là, những chuyển động như vậy trên thị trường có thể không quan trọng bằng nếu bạn đang xem xét đầu tư vào một đường chân trời dài hạn hơn.