Đánh giá danh mục đầu tư thường xuyên là điều mà các nhà đầu tư hoạt động kém có xu hướng bỏ qua. Nếu bạn chọn cổ phiếu và sở hữu một danh mục đầu tư, bạn sẽ cần phải xem xét hiệu suất của mình ít nhất hàng năm. Làm cách nào khác để bạn biết liệu tiền của bạn có thực sự mang lại hiệu quả cho bạn hay không?

Khi chúng tôi bắt đầu bước vào tháng 7 năm 2021, đây là thời điểm thích hợp để tôi và cộng đồng Masterclass về hưu sớm (ERM) của tôi đánh giá hiệu suất của chúng tôi cho đến nay. Tôi sẽ chia sẻ cách các danh mục đầu tư của chúng tôi hoạt động dưới đây.

Nhưng trước hết:

Tôi đã nghỉ hưu ở tuổi 39 và chia cổ tức là nguồn thu nhập chính của tôi. Là một phần của khóa học về hưu sớm của tôi, sinh viên xây dựng một danh mục đầu tư tạo ra cổ tức mỗi lần chạy. Sau đó, tôi sẽ sử dụng phí huấn luyện viên của mình để đầu tư vào danh mục đầu tư được xây dựng trong lớp cụ thể đó. Điều này mang lại cho tôi cơ hội trong trò chơi, buộc tôi phải phân tích những thay đổi của thị trường và các thông báo của công ty một cách nghiêm túc, đồng thời hy vọng đảm bảo với những sinh viên tốt nghiệp của mình rằng tôi đã được họ ủng hộ.

Kể từ đó, tôi đã chạy 21 lô ERM dẫn đến một danh mục kết hợp gồm cổ phiếu, REIT và Quỹ tín thác kinh doanh gồm 15-20 quầy, mỗi lô.

Các đợt chọn cổ phiếu ban đầu sử dụng hỗn hợp các mô hình yếu tố kỹ thuật và cơ bản, sau đó sinh viên được thực hiện để nghiên cứu từng bộ đếm theo nhóm để quyết định xem nên giữ hay loại bỏ các đợt chọn cổ phiếu này. Do đó, chương trình sử dụng cả tiêu chí định tính và định lượng trong việc chọn cổ phiếu, và thông qua nghiên cứu, sinh viên có thể hiểu rõ hơn về quyền sở hữu đối với việc chọn cổ phiếu của họ.

Đối với những người thích học theo phong cách giảng dạy, tôi đi qua phân tích chi tiết hơn tại đây:

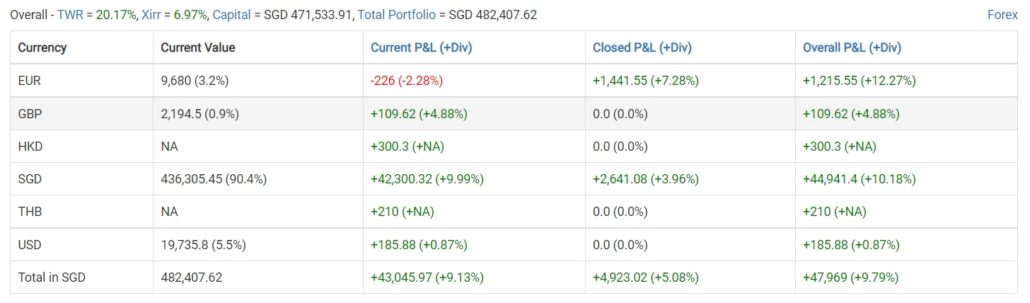

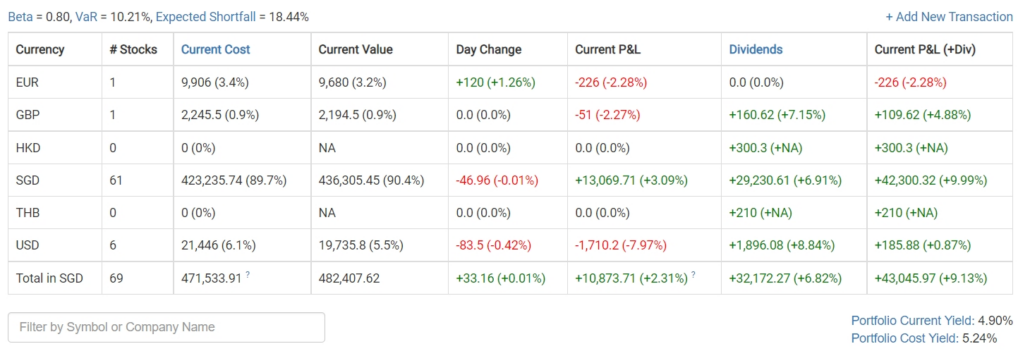

Hiệu suất không trung bình tổng thể của danh mục đầu tư là khoảng 6,97% .

Các lựa chọn danh mục đầu tư của sinh viên có xu hướng thận trọng, với beta khoảng 0,8 . Nhìn chung, danh mục đầu tư của sinh viên ít rủi ro hơn 20% so với thị trường Chứng khoán Singapore nói chung.

Tỷ suất cổ tức trên chi phí là khoảng 5,24% , cho thấy có một chút thiên vị đối với các khoản thanh toán cao hơn.

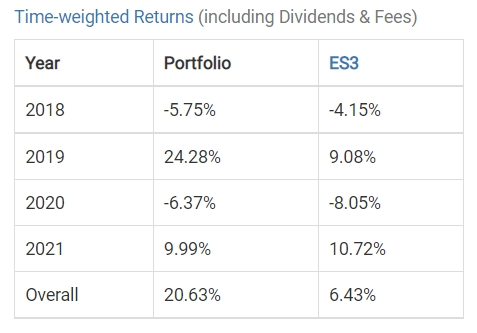

Danh mục đầu tư đã hoạt động tốt hơn phần còn lại của STI nói chung, tạo ra lợi nhuận tính theo thời gian gấp ba lần so với việc mua STI ETF tương đương.

Có một chút hoạt động kém hiệu quả trong năm 2021 do ERM đã tránh tái cơ cấu cổ phiếu liên kết với Temasek, nhưng chúng tôi lạc quan thận trọng rằng chúng tôi có thể bắt kịp trước cuối năm.

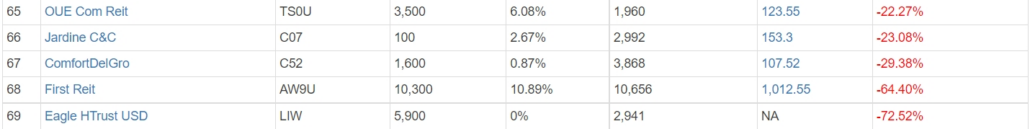

Danh mục đầu tư rất lớn, với 69 lựa chọn cổ phiếu được thực hiện bởi 540 sinh viên. Thật không may, với một số lượng lớn các quyết định được đưa ra, chương trình đã đưa ra một số lựa chọn cổ phiếu tệ hại, bao gồm cả Eagle Hospitality Trust khét tiếng, được tuyên bố có lợi suất hai con số nhưng chưa bao giờ thực sự trả cổ tức.

Một trong những niềm tin của chương trình là chúng tôi thích nghiên cứu những sai lầm đầu tư của mình và dành nhiều thời gian hơn để xem xét những sai lầm thay vì kiểm tra những lựa chọn cổ phiếu tốt nhất của chúng tôi.

Kết quả là, chúng tôi có thể đạt được hiệu suất vượt trội từ việc tránh những lựa chọn tồi tệ hơn là tích cực đầu tư tốt nhất trên thị trường.

Bảng sau đây cho thấy năm lựa chọn tồi tệ nhất trong lịch sử của chương trình:

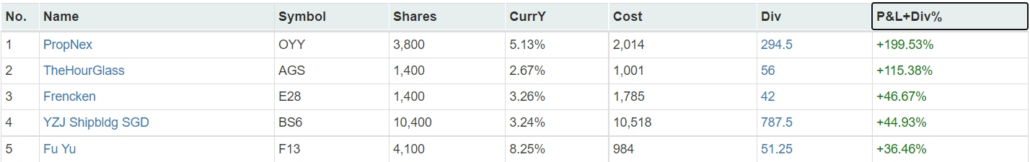

Tuy nhiên, ERM đã có những bước chuyển mình xuất sắc.

Với các quầy như Propnex kiếm được 200%, chương trình theo dõi các xu hướng đầu tư tăng trưởng bằng cách xây dựng danh mục Công nghệ dành riêng cho từng đợt trong tương lai.

Tuy nhiên, một cổ phiếu không tạo nên danh mục đầu tư. Và các điều kiện thị trường đóng một vai trò quan trọng trong hoạt động của danh mục đầu tư. Là một phần trong lời hứa đầu tư phí đào tạo của tôi vào mỗi danh mục đầu tư, tôi không nắm bắt kịp thời thị trường, điều này mang lại cho chúng tôi một số điểm dữ liệu tốt.

Hãy cùng tìm hiểu sâu hơn về danh mục đầu tư tốt nhất và kém nhất trong số 21 lô do chương trình ERM thực hiện.

Lưu ý:Tiêu chí lựa chọn là chọn từ danh mục đầu tư đã được xây dựng trong hơn một năm, vì danh mục đầu tư hiện tại có thể có XIRR quá lệch về lãi hoặc lỗ nhỏ có thể không phản ánh hiệu quả của nó theo thời gian.

Đối với bài viết này, chúng tôi sẽ sử dụng dấu thời gian là ngày 26 tháng 6 năm 2021 để so sánh các danh mục đầu tư với nhau.

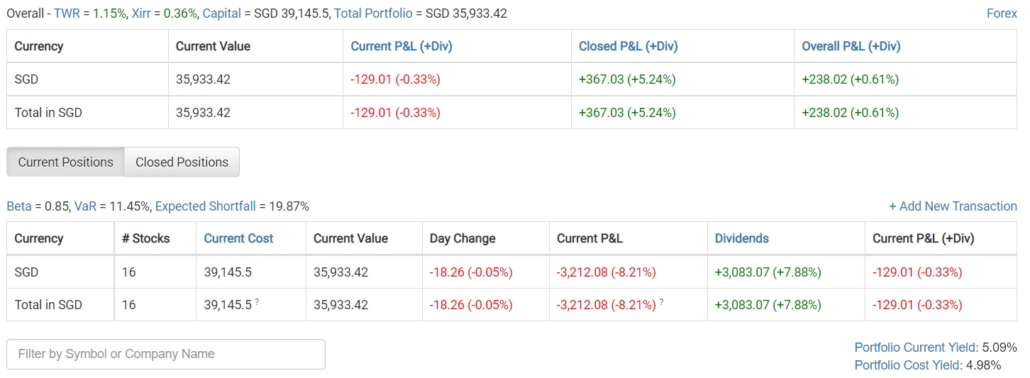

Danh mục đầu tư hoạt động kém nhất là Lô 7 được tiến hành vào tháng 9 năm 2019. Tuy nhiên, danh mục đầu tư này vẫn có tỷ suất hoàn vốn nội bộ dương là 0,36%, với khoản lỗ chủ yếu được bù đắp bằng cổ tức thu được. Danh mục đầu tư dường như được tạo vào thời điểm khi lợi suất cổ tức thấp, dưới 5% khi nó được thực hiện.

Lô 7 được thực hiện theo kiểu lựa chọn chiến lược cũ hơn. Các sinh viên được yêu cầu chọn cổ phiếu có PE thấp, nhưng tại thời điểm đó, đó là sự thay đổi giữa các cổ phiếu có cổ tức cao và các cổ phiếu có giá trị vốn hóa thị trường lớn.

Kết quả hoạt động kém hiệu quả vì danh mục đầu tư được xây dựng ngay trước khi hệ số cổ tức bắt đầu kém hiệu quả đối với REITs. Trong lịch sử, REIT cổ tức cao là những khoản đầu tư đáng kể, nhưng khi ngày càng nhiều nhà đầu tư đổ xô vào các quầy trả cổ tức cao, họ bắt đầu mất khả năng vượt trội so với thị trường và REIT tăng trưởng như Keppel DC REIT bắt đầu chiếm ưu thế sau đó.

Các đặc điểm khác tương tự với tất cả các danh mục ERM, được đặc trưng bởi beta thấp.

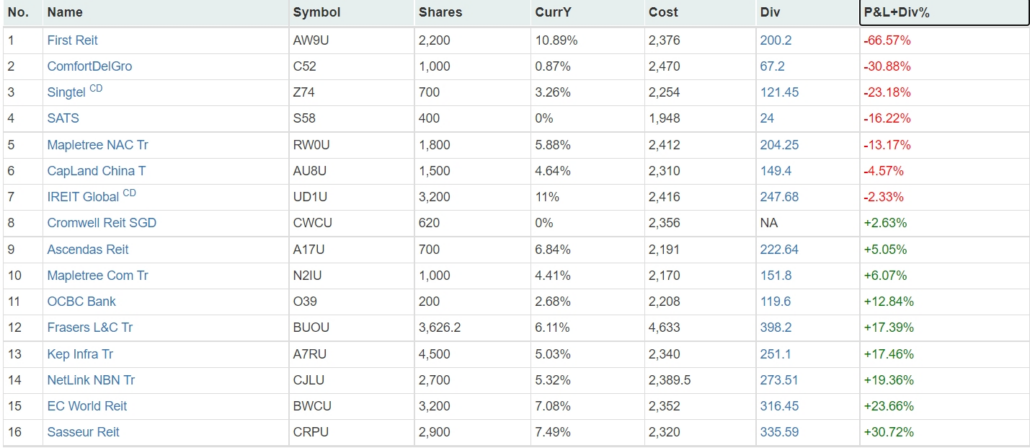

Khi chúng tôi kiểm tra các vị trí riêng lẻ của danh mục đầu tư, chúng tôi thấy như sau:

Cổ phiếu hoạt động kém nhất là First REIT. Quay trở lại hồ sơ lịch sử về cách danh mục đầu tư được xây dựng, các sinh viên được cung cấp lợi tức cổ tức 8% trên First REIT vào thời điểm đó và vẫn không biết về các vấn đề từ nhà tài trợ. Nếu yếu tố vốn hóa thị trường cao được sử dụng vào thời điểm đó, First REIT sẽ không được chọn cho danh mục đầu tư.

Cổ phiếu hoạt động kém thứ hai là Comfort Delgro, nhưng đó là một quyết định dễ tha thứ hơn vì chúng tôi vẫn chưa thoát khỏi đại dịch và các quầy vận tải sẽ cần thêm thời gian để phục hồi sau tổn thất của họ.

Nhìn chung, Batch 7 không kém may mắn về thời điểm thị trường. Tuy nhiên, Lô 11, lô không may được tiến hành ngay trước khi đại dịch xảy ra, đã làm tốt hơn Lô 7. Thật không may mắn ở chỗ chúng tôi đã cố định vào cổ tức cao như một chiến lược đầu tư sẽ bắt đầu mất đi sự ủng hộ sau đó. . Một vấn đề khác là Batch 7 là một lớp dễ dãi chỉ từ chối 25% cổ phiếu của các mô hình định lượng.

Khóa học đã trở nên mạnh mẽ hơn rất nhiều.

Ví dụ:các mô hình nhân tố của chúng tôi hiện bao gồm 4-5 nhân tố, do đó, hiệu suất sẽ bị ảnh hưởng ít hơn nếu một nhân tố trở nên lỗi thời trên thị trường. Chúng tôi cũng đã chuyển trọng tâm của mình sang thiên vị định tính nhiều hơn vì sinh viên hiện đang sử dụng quy trình dân chủ để từ chối 50% số cổ phiếu được chọn.

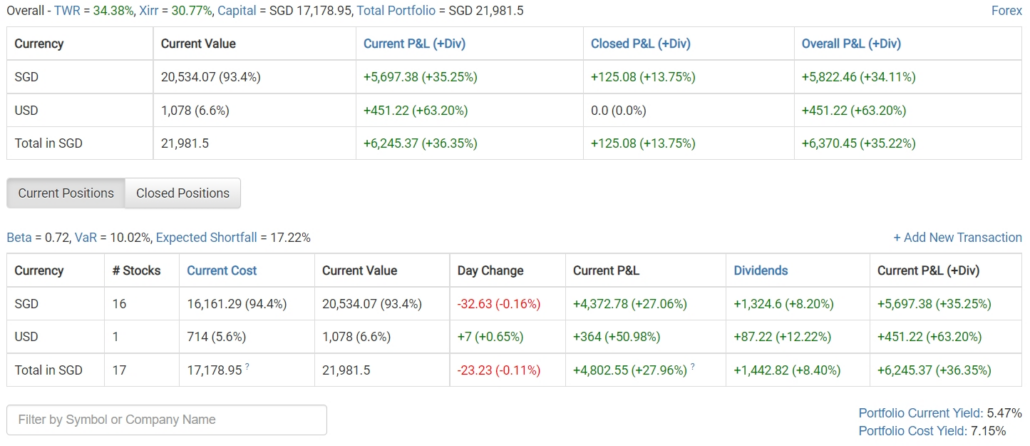

Đợt này được tiến hành vào giữa đợt đại dịch vào tháng 3 năm 2020 và danh mục đầu tư đã tạo ra lợi nhuận tốt nhất so với bất kỳ đợt nào mà chương trình ERM đạt được. Đây cũng là biến thể đầu tiên được tiến hành trực tuyến vì khóa máy không còn cho phép chúng tôi tổ chức các lớp học trực tiếp nữa.

Nếu bạn đã đầu tư khoảng 17.000 đô la vào danh mục đầu tư, danh mục đầu tư sẽ kiếm được 6.000 đô la, số tiền này sẽ bù lại gấp đôi học phí khóa học. Khoản đầu tư ban đầu có thể thấp tới 10.000 đô la nếu bạn mở tài khoản ký quỹ và đầu tư dựa trên đòn bẩy.

Tất cả các dấu hiệu của một danh mục đầu tư chiến thắng đều hiện hữu nếu bạn nhìn vào dữ liệu thô. Phiên bản beta thấp ở mức 0,72 ngay cả theo tiêu chuẩn ERM. Khi chúng tôi xây dựng danh mục đầu tư, lợi suất đã rất cao. Nó có thể được xây dựng với mức cổ tức gần 7%.

XIRR cuối cùng là 30,77% đã tự nói lên điều đó.

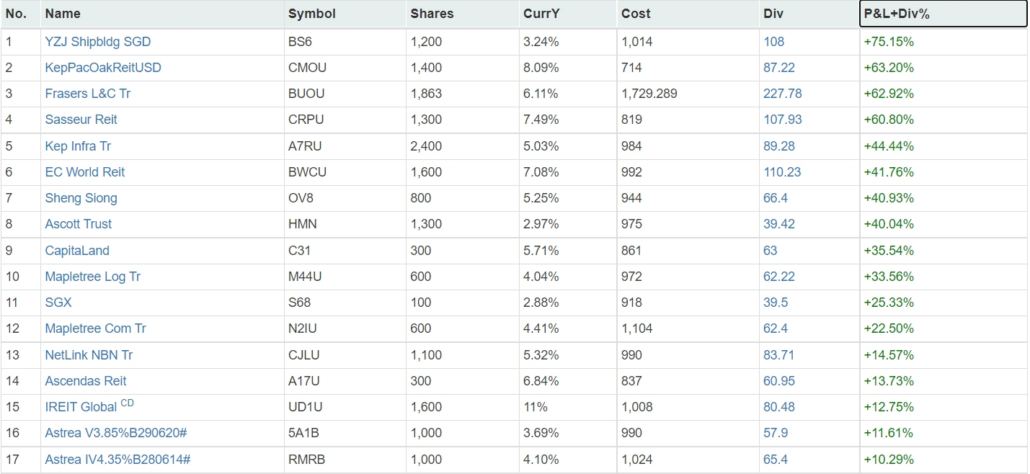

Danh mục đầu tư bao gồm các cổ phiếu sau:

Lô 12 may mắn là không có khoản đầu tư nào của họ bị lỗ, cho thấy việc xây dựng danh mục đầu tư có lợi như thế nào khi có máu trên đường. Mô hình định lượng cũng có thể gắn cờ các bộ đếm như YZJ để tăng 75%.

Điều đặc biệt độc đáo về danh mục đầu tư là trận đại dịch tồi tệ đến mức khả thi khi đưa một số trái phiếu bán lẻ vào hỗn hợp. Đây là một sự cố xảy ra một lần trong lịch sử của chương trình và nó yêu cầu lợi tức đến hạn của trái phiếu bán lẻ phải vượt quá chi phí tài chính ký quỹ cho một tài khoản có đòn bẩy.

Rõ ràng, nếu bạn có 20-20 nhận thức sâu sắc, việc loại trừ các ràng buộc sẽ dẫn đến hiệu suất thậm chí còn tốt hơn.

Tóm lại, chúng tôi đã học được từ lô hoạt động kém nhất của mình rằng danh mục đầu tư có thể hoạt động khá tệ nếu quá chú trọng vào một yếu tố cụ thể sẽ sớm lỗi mốt.

Giải pháp sẽ là bổ sung thêm nhiều yếu tố và xây dựng các mô hình mạnh mẽ hơn để chống lại các xu hướng đầu tư đang thay đổi.

Chương trình riêng của chúng tôi đã phát triển để giải thích điều này. Ngược lại, từ danh mục đầu tư hoạt động tốt nhất của chúng tôi, nó cho thấy sức mạnh của việc lao đầu vào thị trường khi đang gặp khó khăn. Sự sụp đổ của thị trường thực sự là người bạn tốt nhất của nhà đầu tư.