CapitaLand China Trust (CLCT) (SGX:AU8U) từng tập trung vào bất động sản bán lẻ và trung tâm thương mại ở Trung Quốc nhưng đã mở rộng nhiệm vụ của mình để bao gồm các loại bất động sản khác vào đầu năm 2021.

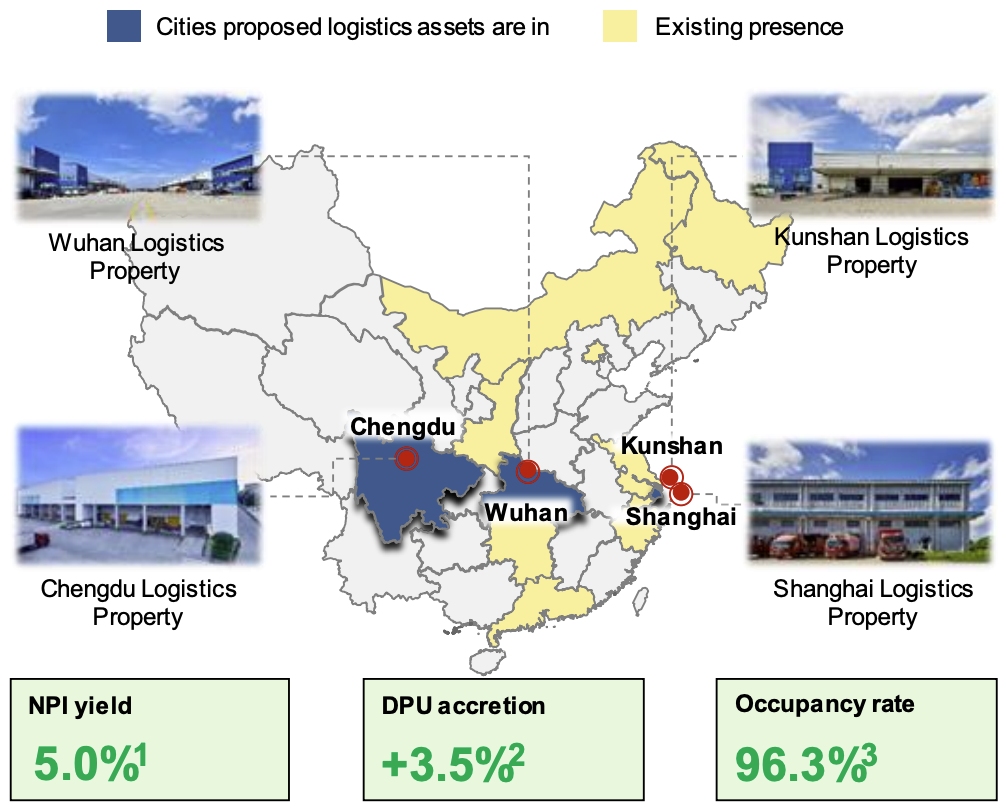

Và ban lãnh đạo đã nhanh chóng mua lại 4 cơ sở hậu cần nằm ở

Trong phân tích trước đây của chúng tôi về CLCT, chúng tôi đã đề cập rằng một trong những rủi ro là xu hướng thương mại điện tử đang gia tăng có thể trở thành mối đe dọa đối với các trung tâm thương mại,

Do đó, việc mở rộng sang các tài sản nền kinh tế mới như tài sản hậu cần cho phép CLCT điều chỉnh theo xu hướng mới và phòng ngừa trước sự sụt giảm có thể xảy ra trong giá thuê trung tâm thương mại. CLCT đã nhất quán với việc mua lại này.

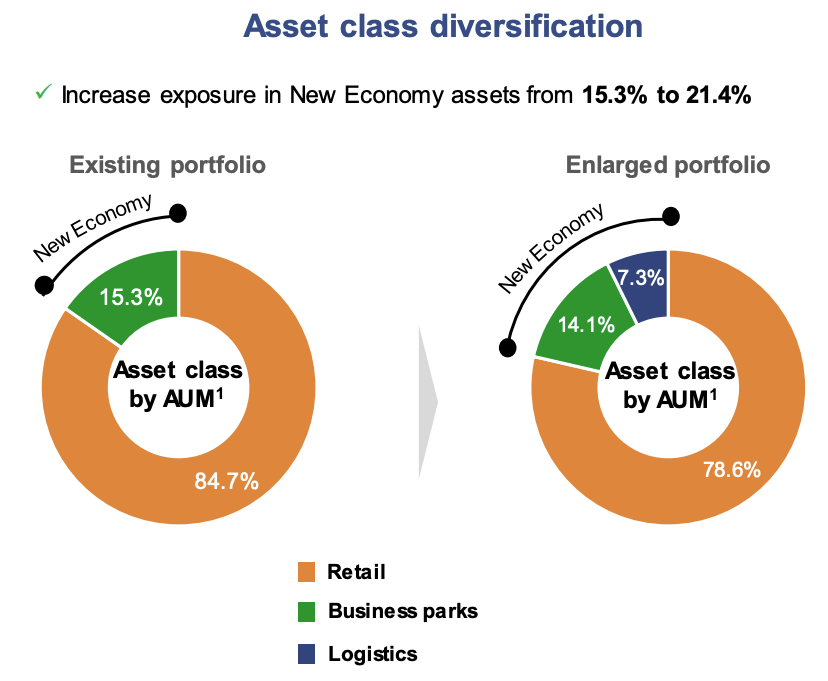

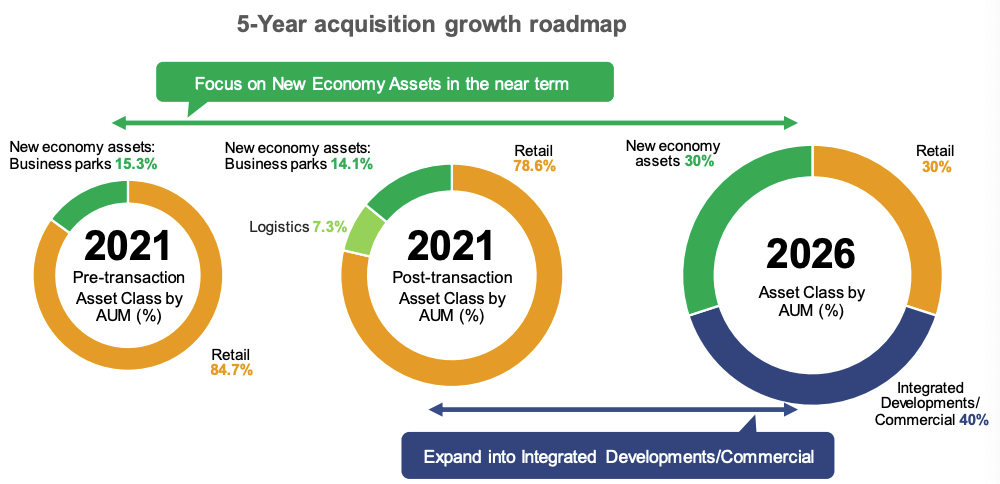

Tỷ lệ tiếp xúc của CLCT với tài sản của nền kinh tế mới sẽ tăng từ 15,3% lên 21,4% trong tổng tài sản được quản lý (AUM) sau khi hoàn tất việc mua lại 4 tài sản hậu cần này.

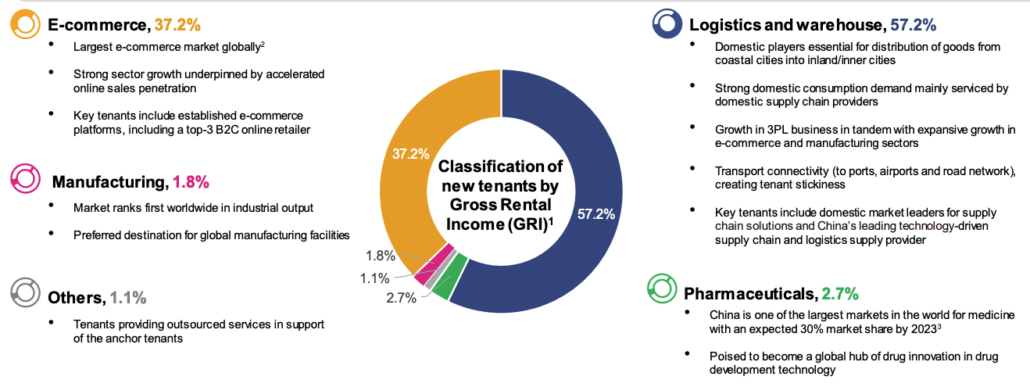

Đối với 4 bất động sản hậu cần đang được xem xét, những người thuê chủ yếu tham gia vào lĩnh vực hậu cần và kho bãi để phân phối hàng hóa từ các thành phố ven biển đến nội thành, cũng như các công ty thương mại điện tử để giao hàng cho người tiêu dùng cá nhân.

Nhưng CLCT không dừng lại ở đây và chúng ta sẽ thấy nhiều thương vụ mua lại trong tương lai gần. Mục tiêu của họ là có 30% AUM trong tài sản nền kinh tế mới và 40% trong tài sản thương mại / phát triển tích hợp.

Giá bán lẻ sẽ giảm xuống 30% vào năm 2026.

Chúng tôi đã đề cập rằng việc mua lại này phù hợp với định hướng chiến lược mới của CLCT để ít phụ thuộc hơn vào các trung tâm bán lẻ.

Có nhiều điểm tích cực hơn đối với giao dịch này.

Đầu tiên, CLCT đang thanh toán thấp hơn 0,6% so với định giá thực tế của các thuộc tính. Đây không phải là một cuộc mua bán lửa trên thị trường bất động sản hậu cần, bất chấp vấn đề của Evergrande.

Thứ hai, thu nhập tài sản ròng sẽ tăng 12,8% cao hơn AUM tăng 8%.

Thứ ba, đây là phân phối trên mỗi đơn vị (DPU) chuyển đổi tích lũy và DPU của CLCT sẽ tăng 3,5% , từ 6,35c đến 6,57c.

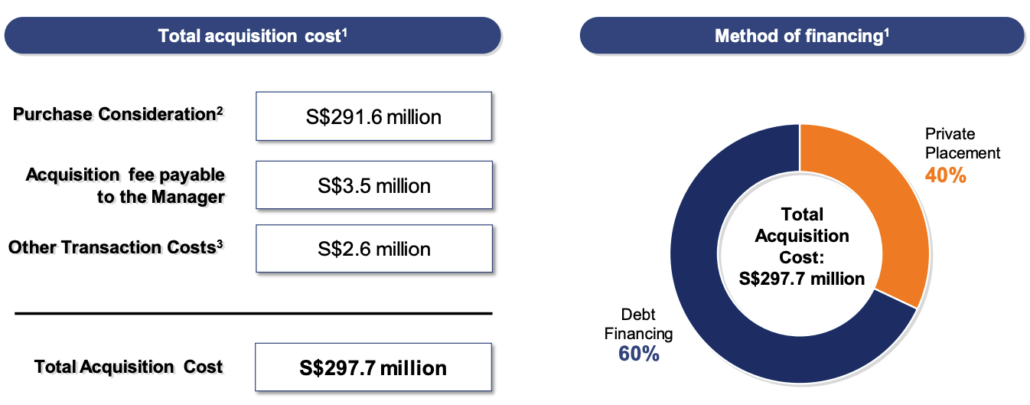

Việc mua lại sẽ được tài trợ 60% bằng nợ và 40% bằng vốn chủ sở hữu.

Số tiền không đủ lớn để đảm bảo vấn đề về quyền. Thay vào đó, một đợt phát hành riêng lẻ trị giá 120 triệu đô la Singapore là đủ. CLCT sẽ phát hành 103.005.000 đơn vị CLCT mới cho các nhà đầu tư tổ chức, được công nhận và các nhà đầu tư khác với giá phát hành từ 1,165 đô la Singapore đến 1,199 đô la Singapore cho mỗi đơn vị CLCT mới.

Đó là mức chiết khấu từ 4,1% đến 6,8% so với giá đóng cửa cuối cùng là 1,25 đô la Singapore.

Tôi hy vọng giao dịch phát hành riêng lẻ sẽ được hoàn tất vào ngày tiếp theo của thông báo này vì số lượng không lớn và các vị trí REIT luôn được các nhà đầu tư rất ưa chuộng.

CLCT đã và đang có những động thái để điều chỉnh theo nền kinh tế mới. Giá thuê trung tâm mua sắm có thể giảm là một rủi ro đối với họ, vì vậy họ đang phòng ngừa rủi ro bằng cách mở rộng sang các tài sản hậu cần. Hơn nữa, việc mua lại này sẽ mang tính chất tích lũy của DPU và được chiết khấu nhẹ trên giá trị định giá.

CLCT đang trải qua một sự chuyển đổi lớn và các nhà đầu tư nên theo dõi REIT này vì nó tiếp tục phát triển cùng với thế giới đang thay đổi của chúng ta!

Để có phân tích sâu hơn về định giá toàn bộ hoạt động kinh doanh của CLCT, hãy đọc Phân tích của CapitaLand China Trust (SGX:AU8U) tại đây.

Tuyên bố từ chối trách nhiệm và tiết lộ:Đây không nên được coi là lời khuyên đầu tư. Các quan điểm thuộc về tác giả và ông không phải là cố vấn tài chính. Anh ấy có cổ phần trong CLCT tại thời điểm viết bài.