Trong năm thứ ba liên tiếp, 10 lựa chọn cổ phiếu hàng năm của tôi đã đánh bại chỉ số 500 cổ phiếu của Standard &Poor. Kể từ khi chúng tôi xuất bản danh sách năm 2018, các lựa chọn đã trả lại trung bình 15,5% hoặc 5,3 điểm phần trăm so với S&P 500. Đừng quá vui mừng về khả năng dự báo của tôi. Không ai đánh bại thị trường một cách nhất quán.

Tuy nhiên, hãy để tôi khoe khoang về một lựa chọn. Mỗi năm trong hơn hai thập kỷ, tôi đã lập danh sách bằng cách chọn trong số các lựa chọn của các chuyên gia, và gần đây tôi đã ném vào một kho của riêng mình. Năm nay, lần đầu tiên, lựa chọn cổ phiếu cá nhân đứng số một trong số 10. Đó là Lululemon (ký hiệu LULU), nhà sản xuất và bán lẻ quần áo thể thao - tăng 123,6%. Theo truyền thống, điều đó mang lại cho tôi sự lựa chọn đầu tiên lần này. (Giá và trả hàng áp dụng từ ngày 31 tháng 10 năm 2017 đến hết ngày 9 tháng 11 năm 2018.)

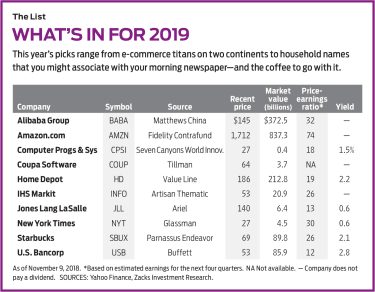

Đối với danh sách năm 2019, tôi đang đưa ra một lựa chọn đối lập: New York Times (NYT). Tôi biết, theo Tổng thống Trump, tờ Times đang "thất bại" và ngành công nghiệp này được cho là đã chết. Nhưng tờ Times đang tìm cách kiếm tiền, chủ yếu bằng cách tăng giá đăng ký giấy và kỹ thuật số và bằng cách tạo cơ hội quảng cáo với các sản phẩm như podcast hàng ngày rực rỡ. Khảo sát đầu tư theo dòng giá trị lưu ý rằng thu nhập đã giảm với tỷ lệ hàng năm là 20% trong năm năm qua nhưng ước tính sẽ tăng trung bình 42% hàng năm trong ba đến năm năm tới. Công ty hầu như không có nợ. Giá trị thị trường (giá cổ phiếu nhân với số cổ phiếu đang lưu hành) chỉ là 4,5 tỷ đô la - đối với thương hiệu báo chí tốt nhất trên thế giới. Hạn chế duy nhất là cổ phiếu đã tăng gấp đôi kể từ khi Donald Trump đắc cử, nhưng cổ phiếu vẫn giao dịch ở mức khoảng một nửa so với những gì họ đã làm vào năm 2002.

Terry Tillman, nhà phân tích phần mềm tại SunTrust Robinson Humphrey, tiếp tục chuỗi ngày đáng kinh ngạc của mình trong năm 2018, đánh bại S&P năm thứ bảy liên tiếp. Lựa chọn của anh ấy, HubSpot (HUBS), một nền tảng tiếp thị để chuyển đổi khách truy cập trang web thành khách hàng, đã thu về 56,4%. Năm nay, trong số các đề xuất “mua” của anh ấy là Phần mềm Coupa (COUP), kết nối doanh nghiệp với nhà cung cấp và quản lý việc mua sắm, lập hóa đơn và lập ngân sách. Coupa rất rủi ro, với lợi nhuận chỉ gần lộ diện. Công ty cho biết doanh thu trong 12 tháng kết thúc vào ngày 31 tháng 1 năm 2019, sẽ tăng khoảng 1/3 so với năm 2018.

IHS Markit có trụ sở tại Luân Đôn (INFO), cung cấp dữ liệu và phân tích cho các công ty tài chính, vận tải và năng lượng, là một trong những công ty có uy tín nhất trong lĩnh vực đang phát triển của thế kỷ 21. Đây là một tổ chức hàng đầu của Artisan Thematic (ARTTX), một quỹ tương hỗ đáng xem. Chỉ mới tròn một năm tuổi, quỹ đã trở lại 23,8% lấp lánh trong 12 tháng qua, nhờ vào việc chọn cổ phiếu của Christopher Smith, người đã làm việc cho một số quỹ đầu cơ tốt nhất trên thế giới. Quỹ này không hề rẻ, với tỷ lệ chi phí là 1,57%. Tuy nhiên, bạn có thể tự do xem xét các khoản nắm giữ hàng đầu của quỹ trên trang web của quỹ hoặc trang web của những người theo dõi như Morningstar.

Wasatch World Innovations, một trong những công ty hoạt động tốt nhất trong danh sách của tôi vào năm 2017 và 2018, đã nhận được cố vấn đầu tư mới vào tháng 9 và đổi tên đầu tiên thành Seven Canyons. Nhưng nó không thay đổi người quản lý danh mục đầu tư hàng đầu của mình (Josh Stewart) hoặc biểu tượng của nó (WAGTX). Stewart, người chuyên tìm kiếm các cổ phiếu công nghệ có vốn hóa trung bình và nhỏ, đã đạt mức lợi nhuận trung bình hàng năm là 15,9% trong 10 năm qua. Mặc dù danh mục đầu tư của quỹ của anh ấy bị chi phối bởi cổ phiếu nước ngoài, nhưng vị trí cao đáng ngạc nhiên trong danh sách cổ phiếu nắm giữ là Hệ thống và Chương trình Máy tính có trụ sở tại Alabama (CPSI), nhà cung cấp phần mềm cho các bệnh viện cộng đồng. Vốn hóa siêu nhỏ với giá trị thị trường chỉ 373 triệu đô la, cổ phiếu có một thị trường ngách tuyệt vời và tỷ lệ giá thu nhập chỉ là 18, dựa trên sự nhất trí của các nhà phân tích dự báo thu nhập cho năm 2019.

Fidelity Contrafund (FCNTX), với Will Danoff lãnh đạo từ năm 1990, là quỹ tương hỗ tốt nhất trên thế giới. Danoff đã đánh bại S&P trong hai năm qua, nhưng đối với danh sách năm 2018 của tôi, tôi đã chọn Facebook (FB), tài sản số một trong danh mục đầu tư của anh ấy vào thời điểm đó, và nó có kết quả kém. Đối với năm 2019, tôi sẽ sử dụng tài khoản nắm giữ hàng đầu mới của quỹ, Amazon.com (AMZN). Thu nhập quý 3 đã làm thất vọng các nhà đầu tư, những người đã đánh dấu sự sụt giảm của cổ phiếu trong mùa thu. Nhưng CEO Jeff Bezos không quan tâm đến lợi nhuận ngắn hạn. Anh ta muốn giành lấy thị phần. Đây là cổ phiếu mua theo kiểu cổ điển và tôi vẫn tin tưởng Will Danoff.

Cuộc phỏng vấn của tôi với John Rogers Jr., người sáng lập của Ariel Fund (ARGFX), đã thuyết phục tôi rằng đầu tư giá trị vẫn tồn tại và tốt, bất chấp các chiến lược định hướng tăng trưởng đã bị tụt hậu trong một thời gian dài. Rogers thích các công ty giá hời có trụ sở tại quê hương Chicago của anh ấy và anh ấy đã sở hữu một công ty như vậy, Jones Lang LaSalle (JLL), kể từ năm 2001. Jones Lang, một công ty quản lý bất động sản toàn cầu, đã điêu đứng do lo ngại rằng thị trường bất động sản thương mại có thể đang suy yếu. Cổ phiếu đã giảm từ 172 đô la vào tháng 7 xuống còn 127 đô la vào tháng 10, trước khi phục hồi một số, khiến chúng trở nên hấp dẫn đối với những người mê giá trị.

Chỉ một số ít cổ phiếu đạt được xếp hạng hàng đầu về tính kịp thời và an toàn cũng như sức mạnh tài chính từ Khảo sát đầu tư theo dòng giá trị. Một là Home Depot (HD), nhà bán lẻ đồ gia dụng cải tiến mạnh mẽ có cổ phiếu của tôi đã tăng theo mức mà tôi gọi là đường đẹp, với thu nhập trên mỗi cổ phiếu tăng hàng năm kể từ năm 2009. Trong ba đến năm năm tới, Đường giá trị dự án mà lợi nhuận của Home Depot sẽ tăng 12,5% hàng năm và cổ tức, hiện tại là 4,12 đô la, sẽ tăng gần gấp đôi.

Công nghệ Micron (MU), lựa chọn từ Parnassus Endeavour (PARWX) cho danh sách yêu thích của tôi cho năm 2017, đã trả lại 158%. Nhưng United Parcel Service (UPS), sự lựa chọn năm 2018 từ Parnassus, cho đến nay là quỹ đầu tư có ý thức xã hội yêu thích của tôi, lại là một điều khó hiểu. Không ai, kể cả người sáng lập Parnassus, Jerome Dodson, chiến thắng tất cả. Năm nay, tôi đang chuyển sang một vụ mua lại lớn mà Dodson thực hiện vào tháng 6: Starbucks (SBUX), chuỗi cửa hàng cà phê toàn cầu. Cổ phiếu đã giảm trong ba năm và công ty đang phải đối mặt với sự cạnh tranh mạnh mẽ trong nước. Tuy nhiên, thị trường ở Trung Quốc đang tăng và cổ phiếu mang lại lợi nhuận 2,1%. Tôi gần như đã chọn Starbucks cho năm 2019 của riêng mình; yên tâm rằng Dodson rất thích nó.

Chúng tôi nhận được một cái nhìn thoáng qua hàng quý, trong hồ sơ liên bang của Berkshire Hathaway, về những gì chủ tịch Warren Buffett đang mua. Báo cáo mới nhất cho thấy rằng nhà đầu tư giỏi nhất trong thời đại của chúng ta không thêm tên mới nhưng đã tăng cổ phần của mình vào U.S. Bancorp (USB). Morningstar lưu ý rằng, không giống như các ngân hàng trung tâm tiền tệ, Bancorp của Hoa Kỳ “chủ yếu được tài trợ bởi các khoản tiền gửi chính chi phí thấp từ các cộng đồng mà nó phục vụ.” Ngân hàng đang tụt hậu so với các ngân hàng cùng ngành về mức tăng giá cổ phiếu nhưng lại đẩy mạnh chia cổ tức. Cổ phiếu mang lại lợi nhuận 2,8%.

Thuế quan đang làm ảnh hưởng đến thị trường Trung Quốc, vì vậy đây là thời điểm để tham khảo ý kiến của một quỹ hiểu rõ về khu vực này. Việc nắm giữ hàng đầu của Matthews Trung Quốc (MCHFX), với 10% tài sản, là một cổ phiếu khó có thể bị ảnh hưởng bởi những rắc rối thương mại: Alibaba Group (BABA), điều hành các chợ trực tuyến phổ biến nhất của Trung Quốc. Do những lo lắng về nền kinh tế Trung Quốc, cổ phiếu đã giảm hơn 30% kể từ tháng 6 mặc dù doanh thu của công ty tăng mạnh, cho thấy đây là một cơ hội mua tốt.

Tôi sẽ kết thúc với những cảnh báo thông thường của mình:10 cổ phiếu này khác nhau về quy mô và theo ngành, nhưng chúng không có nghĩa là một danh mục đầu tư đa dạng. Tôi kỳ vọng cổ phiếu sẽ đánh bại thị trường trong năm tới, nhưng tôi không tin vào việc nắm giữ cổ phiếu dưới 5 năm, vì vậy hãy coi đây là những khoản đầu tư dài hạn. Tôi chỉ đưa ra đề xuất ở đây. Cuối cùng, sự lựa chọn là của bạn.

James K. Glassman chủ trì Glassman Advisory, một công ty tư vấn các vấn đề công. Anh ta không viết về khách hàng của mình. Trong số các cổ phiếu được đề xuất trong cột này, anh ấy sở hữu Amazon.com. Cuốn sách gần đây nhất của anh ấy là Mạng lưới an toàn:Chiến lược để giảm rủi ro cho các khoản đầu tư của bạn trong thời điểm hỗn loạn.