Tính toán rsi là gì và công thức của nó là gì? Chỉ số sức mạnh tương đối là một chỉ báo xung lượng khi giao dịch cho thấy mức quá mua và quá bán. Khi cổ phiếu bị phát triển quá mức, chúng giống như những sợi dây cao su tự nhiên muốn kéo về mức cân bằng. Hãy chú ý khi một cổ phiếu trở nên quá mức vì một đợt giảm giá hoặc biến động mạnh trong cổ phiếu có thể sắp xảy ra.

Phân tích kỹ thuật là một phần quan trọng của giao dịch thành công. Biết cách sử dụng tính toán RSI giúp duy trì giao dịch trong quan điểm.

Trên thực tế, các nhà giao dịch trong ngày là những người săn lùng sự biến động và chỉ số sức mạnh tương đối cho thấy động lượng. Video trên đi sâu vào RSI là gì và cách sử dụng nó khi giao dịch.

Thị trường chứng khoán là một cuộc chiến giằng co giữa phe bò và phe gấu. Do đó, các chỉ báo kỹ thuật là công cụ có thể được sử dụng để làm giảm tiếng ồn.

RSI còn được gọi là chỉ số sức mạnh tương đối là một chỉ báo xung lượng. Theo Investopedia, nó đo lường mức độ thay đổi giá gần đây để đánh giá các điều kiện mua quá nhiều hoặc bán quá mức trong giá cổ phiếu hoặc tài sản khác.

Tính toán RSI được phát triển vào năm 1978 bởi J. Welles Wilder. Nó được giới thiệu lần đầu tiên trong cuốn sách Các khái niệm mới trong hệ thống giao dịch kỹ thuật của ông. Chỉ số sức mạnh tương đối cung cấp cho bạn manh mối về sức mạnh của một xu hướng hoặc liệu một đợt pullback hoặc đảo chiều sắp xảy ra hay không. Thông thường, bạn muốn kiểm tra chéo RSI với các chỉ báo kỹ thuật khác.

Điều đó sẽ cho bạn biết liệu xu hướng hiện tại có thực sự mạnh hay không hay một đợt giảm giá sắp xảy ra. Chuyển đổi là chìa khóa trong giao dịch.

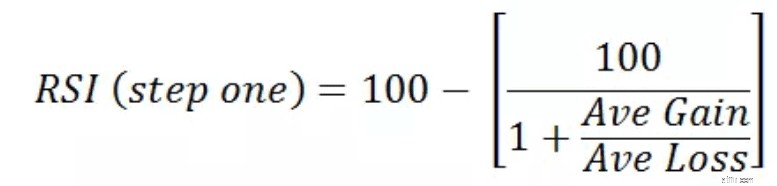

Tính toán RSI thực sự là một phép tính hai phần. Bullish Bears là một dịch vụ giao dịch thích nghiên cứu không chỉ những gì một chỉ báo hoạt động mà còn cả tâm lý đằng sau nó.

Do đó, đi sâu vào toán học tạo nên phép tính RSI. Nếu bạn là dân kỹ thuật, đôi khi biết cách mọi thứ hoạt động có thể giúp bạn hiểu rõ hơn điều gì đang xảy ra.

Hãy xem bước một của tính toán RSI:

Lãi hoặc lỗ trung bình là tỷ lệ phần trăm lãi hoặc lỗ trung bình trong khoảng thời gian nhìn lại 14 ngày. Điều này sử dụng các giá trị dương cho tổn thất trung bình.

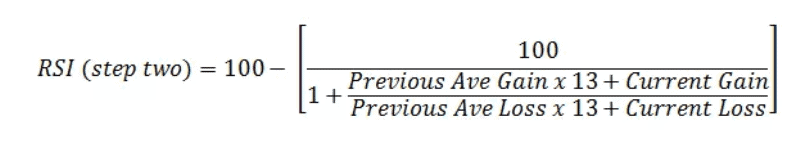

Trên thực tế, bạn cần khoảng thời gian 14 ngày để tính nửa sau của phép tính RSI. Bước thứ hai là làm êm dịu tiếng ồn. Phép tính RSI thứ hai trông giống như sau:

Những gì những tính toán đó cho chúng ta thấy là chuyển động của thị trường hoặc cổ phiếu mà bạn đang xem. Phép tính RSI đầu tiên cho thấy số lượng và quy mô của các lần tăng hoặc giảm giá.

Chỉ số RSI tăng khi số lần đóng cửa tích cực tăng lên. Điều ngược lại cũng đúng. RSI giảm khi số lần đóng cửa âm cũng tăng.

Sau đó, tính toán RSI thứ hai được thực hiện để làm trơn tru chuyển động của giá. Do đó, chỉ báo RSI bạn thấy trên biểu đồ của mình. Nó chỉ trở nên quá mua hoặc quá bán trong các thị trường có xu hướng.

Khi chúng ta nghĩ về tính toán RSI, thông thường chúng ta nghĩ về nó liên quan đến các đợt pullback hoặc đảo chiều tiềm năng. Tuy nhiên, nó cũng có thể được sử dụng để xác nhận một xu hướng mạnh hiện đang diễn ra.

Nếu bạn xem video danh sách theo dõi của chúng tôi, bạn sẽ nhận thấy chúng tôi chú ý đến RSI chặt chẽ như thế nào khi xem các lượt phát tiềm năng. Đó là bởi vì chúng tôi muốn xác định xem một cổ phiếu đã sẵn sàng cho đợt giảm giá hay xu hướng hiện đang mạnh.

Thông thường, khi bạn thấy RSI trong phân vị 70-100, bạn dự đoán cổ phiếu sẽ giảm giá. Trên thực tế, khi cổ phiếu ở phân vị 0-30, bạn biết giá sẽ đảo ngược; thường ở phía tăng.

Tuy nhiên, không phải lúc nào điều đó cũng xảy ra ngay lập tức. Lý do cho điều này đôi khi là một xu hướng mạnh và chỉ số sức mạnh tương đối đang xác nhận điều đó.

Một điều bạn muốn tránh là chỉ dựa nhiều vào một chỉ số. Điều đó có thể dẫn đến việc bị mắc bẫy hoặc giả mạo. Do đó cần phải học kinh doanh chứng khoán.

Điều quan trọng là phải xem xét nhiều hơn một chỉ số để xác nhận. Nhiều chỉ báo kỹ thuật là chỉ báo tụt hậu. Do đó, họ có thể bị chậm hơn một chút khi di chuyển.

Khi bạn nhìn vào chỉ số sức mạnh tương đối so với MACD, VWAP và / hoặc các đường trung bình động, bạn có thể có bức tranh tốt hơn về những gì đang diễn ra.

Đường trung bình động đóng vai trò là điểm cân bằng đối với cổ phiếu. Do đó, nếu một cổ phiếu có RSI quá mua hoặc quá bán và giá cách xa các đường trung bình động, thì hãy tìm kiếm một đợt pullback tiềm năng.

Tuy nhiên, nếu giá đang đi trên các đường trung bình động và chỉ số sức mạnh tương đối vẫn ở mức quá mua hoặc quá bán, bạn có thể đang xem xét xác nhận xu hướng.

Bạn không chỉ nên sử dụng phân tích kỹ thuật để giao dịch mà các mẫu hình nến và nến cũng quan trọng không kém; nếu không hơn như vậy. Chân nến là nền tảng của giao dịch. Tham gia khóa học giao dịch trong ngày của chúng tôi.

Chúng được hình thành từ sự giằng co giữa người mua và người bán cũng như giúp thực hiện tính toán RSI. Do đó, bạn có thể thấy cảm xúc của các nhà giao dịch cùng với hỗ trợ và kháng cự.

Hỗ trợ và kháng cự đóng một vai trò rất lớn trong giao dịch. Do đó, bạn có thể xác định tính toán chỉ số sức mạnh tương đối liên quan đến vị trí hỗ trợ và kháng cự.

Phân tích kỹ thuật, chân nến và mô hình đều hoạt động cùng nhau để cung cấp cho bạn bức tranh rõ ràng về các động thái tiềm năng. Tuy nhiên không có gì là chắc chắn 100%. Tham gia các khóa học giao dịch trực tuyến của chúng tôi để tìm hiểu thêm về cách triển khai các công cụ giao dịch này vào chiến lược của bạn.

Tính toán RSI là một chỉ báo kỹ thuật được sử dụng để vạch ra các khu vực quá mua và quá bán. Điều này có thể dẫn đến một đợt pullback, đảo ngược hoặc xác nhận xu hướng. Chỉ báo này hoạt động tốt nhất trong một xu hướng mạnh.

Do đó, hãy so sánh những gì mà chỉ số sức mạnh tương đối cho bạn biết với các chỉ báo và mô hình nến khác. Không có chỉ báo nào là hoàn hảo và nên được dựa vào chính nó.