Đây là tiêu chí và danh sách kiểm tra để bán chênh lệch OTM. Trong các bài đăng trước, chúng ta đã thảo luận về các khía cạnh khác nhau của việc bán chênh lệch OTM và những suy nghĩ đằng sau giao dịch này. Chúng tôi đã thảo luận về các quan điểm danh mục đầu tư, cách xây dựng mức chênh lệch và lý do tại sao một người nào đó sẽ chọn bán chênh lệch OTM thay vì thực hiện giao dịch định hướng.

Bây giờ chúng ta sẽ đưa ra các tiêu chí và danh sách kiểm tra để bán chênh lệch giá OTM. Trước khi bắt đầu, tôi muốn đề cập đến thực tế rằng các chiến lược quyền chọn phải dựa trên danh mục đầu tư, mục tiêu và thành kiến của nhà giao dịch (BẠN!).

Quyết định tham gia giao dịch của tôi khác với quyết định của bạn. Việc chấp nhận rủi ro của tôi dựa trên lý do của chính tôi. Việc bạn chấp nhận rủi ro nên dựa trên lý do của chính bạn. Có nhiều chiến lược khác nhau để giao dịch chênh lệch giá OTM. Với mỗi chiến lược đó đưa ra các tiêu chí khác nhau.

Tiêu chí và danh sách kiểm tra để bán chênh lệch OTM được đề cập trong bài đăng trên blog này. Điều này hoàn toàn khác với việc thực hiện giao dịch OTM để thu lợi nhuận. Những điều đó có vẻ giống nhau, nhưng có sự khác biệt về mục đích.

Có vấn đề gì không? ĐÚNG! Tận dụng một cơ hội giao dịch động lượng dựa trên một sự kiện nhị phân sẽ có các tiêu chí khác nhau. Giao dịch OTM chênh lệch thu nhập có nghĩa là chúng tôi đang phát triển giao dịch này với tiêu chí tập trung vào xác suất.

Chúng tôi đang giao dịch với lợi thế đến từ sự nghiêng lệch; từ các tùy chọn cổ phiếu được thổi phồng phong phú và thành công được tính toán bằng toán học. Điều đó nghĩa là gì? Có nghĩa là nếu bạn cố gắng áp dụng tiêu chí này trong tình huống có các sự kiện nhị phân bên ngoài, bạn sẽ làm tăng khả năng thất bại lên rất nhiều!

Điều đó cũng có nghĩa là nếu bạn áp dụng phân tích kỹ thuật với tiêu chí này, bạn có thể tăng khả năng thành công của mình lên rất nhiều. Hãy bắt đầu.

Thực hiện kiểm tra tính thanh khoản.

Chờ đã, đó là nó? ĐÚNG! Bước đầu tiên trong tiêu chí và danh sách kiểm tra để bán chênh lệch giá OTM là kiểm tra tính thanh khoản.

Tại sao? Nếu nó không phải là một sản phẩm được giao dịch cao, thì nó sẽ có chênh lệch giá thầu / giá bán rộng hơn. Đây là nguyên nhân được gọi là gây ra "trượt giá". Sẽ rất khó để lấp đầy. Nói cách khác, sẽ khó tìm được ai đó muốn mua mức chênh lệch của bạn.

Sau đó, sẽ rất khó để quản lý giao dịch đó. Điều đó có nghĩa là bạn sẽ khó thoát khỏi vị thế nếu thị trường quay lưng lại với bạn hoặc nếu bạn muốn chuyển giao dịch thành một chuỗi khác. Làm cách nào để biết khi nào có đủ thanh khoản?

Điều đầu tiên bạn muốn làm là xem khối lượng và lãi suất mở trong chuỗi tháng trước. Sản phẩm có tùy chọn hàng tuần không? Số lượng tùy chọn ATM và gần tùy chọn ATM có lên tới hàng trăm không?

Nếu câu trả lời là không, thì hãy từ bỏ thương mại! Không mua bán sản phẩm không phải dạng lỏng.

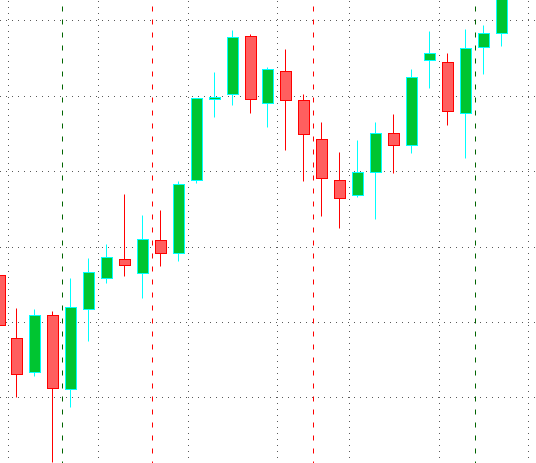

Tạo thành một khuynh hướng.

Khi chọn xu hướng định hướng của bạn, điều quan trọng là phải hiểu hành động giá. Để chọn chênh lệch OTM sẽ giao dịch theo xu hướng, không chống lại xu hướng. Blog này sẽ không đi sâu vào việc xác định xu hướng.

Chúng ta sẽ không thảo luận về các chiến lược thương mại khác nhau để giao dịch theo xu hướng (như các chiến lược giao dịch trái ngược). Với mục đích của cuộc thảo luận này, khái niệm chính tập trung vào việc lựa chọn mức chênh lệch OTM đang đi đúng hướng.

Chúng tôi bán lệnh để giao dịch theo xu hướng tăng và chúng tôi bán lệnh để giao dịch theo xu hướng giảm. Chiến lược Chênh lệch OTM được nêu ở đây sẽ tập trung vào các khoản chênh lệch mang nhiều rủi ro hơn và ít phần thưởng hơn. (GÌ?!?). Đúng. Quyết định mang thêm rủi ro là được, vì chiến lược này có xác suất thành công cao hơn.

Khi phát triển Spread OTM, chúng tôi đang tìm cách để tránh hành động giá và tránh xa. Chúng tôi không muốn giá chạm vào giao dịch của mình và chúng tôi sẽ xây dựng mức chênh lệch của mình dưới thị trường tăng giá hoặc cao hơn thị trường giảm giá để tránh bị đè bẹp.

Có các giao dịch khác nhau và các chiến lược khác nhau cho những giao dịch liên quan đến bước trước hành động giá, nhưng logic giao dịch đó không có vị trí trong chiến lược này. Vì mục đích của chúng tôi, chúng tôi muốn tránh hoàn toàn giá cả.

Có nhiều cách để giao dịch theo chiều dọc ngắn nhưng một lần nữa, chiến lược này và các tiêu chí được xác định trong bài đăng trên blog này là dành cho một khái niệm giao dịch cụ thể. Chúng tôi sẽ phát triển các tiêu chí để tham gia vào các loại giao dịch khác đó trong một bài đăng khác.

Khi đánh giá hành động giá, hãy tìm một sản phẩm di chuyển chậm hơn mà dự kiến sẽ không di chuyển một khoảng cách xa trước khi hết hạn. Tại sao? Nếu chúng tôi xác định một cổ phiếu có xu hướng dự kiến sẽ tăng giá mạnh, chúng tôi muốn giao dịch thị trường đó bằng một chiến lược khác.

Nếu một thị trường dự kiến sẽ di chuyển một khoảng cách rất xa trước khi hết hạn, chúng tôi muốn tận dụng bước đi đó và thực hiện giao dịch có khả năng sinh lời cao hơn bằng cách sử dụng mức chênh lệch được thiết kế cho loại hành động giá đó.

Một điều khác về việc hình thành xu hướng định hướng là xem xét hành động giá để xác định các vùng hỗ trợ và kháng cự tiềm năng. Hãy tìm cách đặt Chênh lệch OTM của bạn sau bức tường hỗ trợ hoặc kháng cự để giúp giá tránh xa vị trí của chúng tôi.

Một số điều cần xem xét là chỉ ra các khái niệm giao dịch, các chỉ báo dự báo một dải xung quanh hành động giá, vùng hỗ trợ hoặc kháng cự về khối lượng, khoảng trống trong hành động giá, mức fib và các điểm từ chối trước đó.

Độ biến động ngụ ý cao, tỷ lệ phần trăm ngụ ý cao hoặc xếp hạng độ biến động ngụ ý cao có thể hữu ích và thậm chí hữu ích nhưng độ biến động cao đồng nghĩa với rủi ro cao. Có, IV cao =rủi ro cao.

Chúng tôi muốn giảm thiểu rủi ro của mình và thực hiện các giao dịch thông qua các tiêu chí được xác định ở đây. Điều đó có nghĩa là chúng tôi tuân theo mục tiêu và thoát ra khi mục tiêu lợi nhuận của chúng tôi đã đạt được.

Chúng tôi không muốn tập trung quá mạnh vào sự biến động trong phân tích hành động giá của mình. Thay vào đó, hãy tập trung vào việc chọn các tùy chọn phù hợp với thời hạn phù hợp.

Các giao dịch có xác suất cao này dựa nhiều hơn vào việc chọn giá thực hiện phù hợp và xác suất chạm và ít dựa trên phân tích hành động giá. Tìm sự cân bằng!

Bán chênh lệch 35 - 65 NGÀY LỊCH là hết hạn.

Đây là một bước quan trọng trong việc xây dựng thương mại của chúng tôi. Nếu lựa chọn thời hạn quá ngắn, rủi ro định hướng sẽ quá lớn. Việc bán các tùy chọn thời hạn ngắn dưới ba tuần mang gamma tiêu cực có thể ảnh hưởng nghiêm trọng đến danh mục đầu tư của chúng tôi.

Do rủi ro định hướng, chúng tôi sẽ xem xét bán chênh lệch giá với thời gian hết hạn cao hơn và sau đó thoát khỏi vị thế sớm để tránh bị mắc kẹt trong gamma lớn.

Mặc dù tôi chưa tạo bất kỳ blog nào hoặc viết bất kỳ tài liệu nào về các tùy chọn Tiếng Hy Lạp, tôi có thể giới thiệu một số tài liệu tuyệt vời nếu bạn chưa thành thạo chúng. Để tìm hiểu thêm về người Hy Lạp, hãy xem khóa học giao dịch quyền chọn của chúng tôi.

Theta là một lý do khác để vượt qua chu kỳ hết hạn ba tuần. Chúng tôi đang bán các tùy chọn OTM có số lượng theta tốt và chúng tôi muốn các tùy chọn OTM này mất giá trị khi theta giảm dần.

Vì tốc độ giảm giá là theo cấp số nhân, chúng tôi muốn đảm bảo rằng chúng tôi bán các quyền chọn trước khi tỷ lệ phân rã theta vượt qua ngưỡng và sau đó mua lại vị thế của mình khi quyền chọn bị thua lỗ lớn. Tùy chọn Giảm dần theo thời gian √Square Root of Time.

Hãy xem công thức:

• Hãy xem công thức đầu tiên. Tùy chọn cho một tháng =$ 1

• Tiếp theo, Quyền chọn trong hai tháng =1 đô la x √2 =1,41 đô la

• Cuối cùng, Quyền chọn trong ba tháng =1 đô la x √3 =1,73 đô la

Và như vậy.

Tránh thông báo thu nhập và các sự kiện xúc tác khác

Chúng tôi không muốn thực hiện các giao dịch động lực và chúng tôi không muốn tham gia vào các sự kiện xúc tác. Điều này có nghĩa là bạn cần tìm kiếm các thông báo khác nhau như tin tức về FDA, các bản phát hành sản phẩm chính, v.v.

KHÔNG bán chênh lệch giá trong chu kỳ hết hạn khi có thông báo thu nhập hoặc một sự kiện tin tức lớn vì các quyền chọn sẽ không giảm giá trị. Các nhà tạo lập thị trường sẽ định giá trong những sự kiện đó và người Hy Lạp sẽ ảnh hưởng đến các lựa chọn theo cách khác nhau.

Bạn có thể tìm thấy thông tin này trong nền tảng ThinkorSwim bằng cách chuyển đến Tab Market Watch và xem lịch. Ngoài ra, bạn có thể đi tới chuỗi tùy chọn và tìm kiếm sự biến động Skew.

Do đó, bạn có thể xác định các thông báo bằng cách xem chuỗi tùy chọn từ chu kỳ hiện tại cho đến 60-65 ngày. Nếu bạn xác định mức chênh lệch biến động lớn hơn 2%, thì các nhà tạo lập thị trường đã định giá trong một sự kiện. Dừng lại ngay tại đó và từ bỏ giao dịch.

Về thông báo thu nhập, bạn cũng nên tránh bán chênh lệch OTM trong vòng một tuần SAU KHI có thu nhập. Thu nhập có thể khiến thị trường biến động rất nhanh và điều đó phản tác dụng đối với giao dịch mà chúng tôi đang xây dựng.

Lựa chọn giá thực tế của chúng tôi

Chúng tôi đang bán một quyền chọn và chúng tôi đang mua một quyền chọn để xây dựng giao dịch này. Mặc dù mục tiêu là bán chênh lệch giá OTM, nhưng chúng ta phải chọn đúng tùy chọn để bán và tùy chọn mua phù hợp để giao dịch chính xác chiến lược này. Vì chúng tôi đang xem xét việc xây dựng một giao dịch xác suất cao, chúng tôi cần tập trung vào các giao dịch có xác suất thành công khoảng 76% đến 90%.

Chúng tôi KHÔNG sử dụng PROB của OTM và chúng tôi KHÔNG sử dụng PROB của ITM trên chuỗi tùy chọn để xác định xác suất của chúng tôi! Cái này rất quan trọng. Việc tính toán xác suất “ra tiền” và phép tính xác suất “ra tiền” trên bảng quyền chọn các yếu tố trong nhiều khía cạnh khác nhau bao gồm cả sự biến động và Skew. Hãy nhớ rằng, chúng tôi không tìm cách xây dựng giao dịch của mình dựa trên sự biến động (đọc trang tìm hiểu về giao dịch quyền chọn của chúng tôi).

Nếu bạn không thể tính toán xác suất cho giao dịch, hãy sử dụng delta để hỗ trợ bạn đạt được mức giá thực tế phù hợp. Điều này sẽ hỗ trợ bạn trong quá trình lựa chọn, nhưng nó sẽ cung cấp cho bạn các xác suất chính xác.

"Đóng" không chính xác. “Đóng” KHÔNG đủ gần. Bạn có thể bắt đầu bằng cách xem xét các tùy chọn ngắn hạn có điểm bằng giữa 0,10 và 0,24. Hãy nhớ rằng, khi chúng ta xây dựng giao dịch này, chúng ta sẽ bán một quyền chọn (“quyền chọn ngắn”) và chúng ta sẽ mua một quyền chọn (“quyền chọn dài”).

Khi bạn đã tìm thấy tùy chọn bán, hãy mua một tùy chọn khác $ 2,00 - $ 5,00 OTM. Đảm bảo chênh lệch tùy chọn tối thiểu là $ 2,00. Điều này là quan trọng trong các tiêu chí cho thương mại này. Nếu bạn muốn giao dịch với mức chênh lệch thấp hơn $ 2,00, thì bạn sẽ muốn giao dịch theo một chiến lược khác.

Đảm bảo rằng bạn giữ mức chênh lệch ít nhất là 2,00 đô la, nhưng không quá 10 đô la. Nếu bạn vượt ra ngoài mức chênh lệch $ 10,00, giao dịch có thể bị ảnh hưởng bởi sự biến động Skew. Nếu bạn đang muốn mang lại lợi nhuận lớn hơn, tốt hơn là nên tăng số lượng hợp đồng hơn là tăng độ rộng của chênh lệch.

Tính xác suất thành công của chúng tôi

Làm cách nào để chúng tôi tính toán xác suất thành công nếu chúng tôi không muốn sử dụng PROB OTM hoặc PROB ITM? Đầu tiên, chúng tôi tính toán thành công của mình bằng cách chấp nhận rủi ro và chia nó cho độ rộng của spread. (Bây giờ bạn đã hiểu một lý do khác mà chúng tôi không muốn chi nhiều hơn $ 10,00 trong bước trước).

Vậy, rủi ro của chúng ta là gì? Rủi ro thực sự của chúng tôi được xác định bằng cách lấy chiều rộng của chênh lệch và trừ đi khoản tín dụng mà chúng tôi sẽ thu được. Nếu chúng tôi thu được 1,00 đô la tín dụng và chúng tôi có giao dịch rộng 5 đô la, rủi ro thực sự của chúng tôi sẽ là 4,00 đô la. Khi chúng tôi đã tính toán rủi ro thực sự của mình, sau đó chúng tôi sử dụng nó để xác định xác suất của mình bằng cách chia nó cho độ rộng của chênh lệch.

Nếu mức chênh lệch của bạn nằm ngoài phạm vi xác suất 76% - 90%, bạn cần phải từ bỏ giao dịch hoặc xem xét điều chỉnh giao dịch với các mức giá thực hiện khác nhau. Điều này có nghĩa là nếu bạn tính toán xác suất và nhận được xác suất 91%, bạn sẽ từ bỏ giao dịch hoặc thay đổi cảnh cáo! Chỉ thực hiện giao dịch nếu xác suất là từ 76% đến 90%.

Điều đó nghe có vẻ khó hiểu? Đây là một ví dụ:

CREDIT =$ 1,00

TỔNG RỦI RO =$ 5,00 (độ rộng của spread)

RỦI RO THỰC TẾ =$ 4,00 (tổng số tiền bạn có thể mất)

Rủi ro thực sự là độ rộng của chênh lệch trừ đi khoản tín dụng nhận được.

HIỆU QUẢ =Rủi ro thực tế / độ rộng của chênh lệch Tính toán =$ 4,00 / $ 5,00 =80%

Hợp đồng và quy mô vị trí

Các khoản chênh lệch OTM mà chúng tôi đang bán này được phát triển với xác suất cao và rủi ro của chúng tôi được xác định bằng cách xem xét độ rộng của chênh lệch, vì vậy để tăng tiềm năng lợi nhuận, chúng tôi sẽ tăng các hợp đồng trong giao dịch.

Đây là điểm quan trọng cần được búa nhà 100%. Quản lý rủi ro là lựa chọn cuộc tấn công và tính toán xác suất của chúng tôi. Bạn cần cảm thấy thoải mái 100% với TỔNG MẤT.

Chúng tôi không tìm cách quản lý giao dịch này với mức cắt lỗ. Không bao giờ có lý do để sử dụng lệnh cắt lỗ trong giao dịch chênh lệch.

Một trong những sai lầm lớn nhất mà tôi thấy mọi người phải đấu tranh là sử dụng lệnh cắt lỗ trên chênh lệch của họ và hoặc bỏ giao dịch sớm vì họ không thể chờ đợi giao dịch.

Nếu bạn giao dịch trong một quy mô hợp đồng có nhiều rủi ro hơn mức bạn sẵn sàng chấp nhận, bạn sẽ không tiếp tục giao dịch và cho phép nó đáo hạn. Bạn đã bao giờ tham gia vào một giao dịch chống lại bạn và sau khi bạn thoát khỏi vị thế, giá sẽ quay đầu và đi đến nơi bạn muốn? Nếu bạn vẫn tham gia giao dịch, bạn sẽ có một vị trí có lợi nhuận.

Lý do khiến mọi người thoát khỏi một giao dịch sớm là bởi vì họ đã tham gia vào một giao dịch vượt quá những gì họ sẵn sàng mất. Đừng để điều này xảy ra với bạn. Chỉ thực hiện các giao dịch trong mức độ thoải mái của bạn.

Chỉ thực hiện các giao dịch với chi phí bạn sẵn sàng mất 100%. Việc dừng sẽ khiến bạn thua lỗ ngoài khả năng thành công của chúng tôi. Chúng tôi KHÔNG sử dụng lệnh cắt lỗ. Chúng tôi có các tiêu chí để thoát khỏi giao dịch và chúng tôi sẽ xem xét các tiêu chí đó sau trong bài đăng.

Để xác định quy mô hợp đồng nào phù hợp với bạn, hãy tính quy mô bằng cách chấp nhận rủi ro thực và nhân nó với 100 cổ phiếu trên mỗi hợp đồng. Ví dụ:bạn bán chênh lệch rộng 5 đô la cho tín dụng 1 đô la.

Rủi ro tương đương với $ 4,00 trên mỗi cổ phiếu X 100 cổ phiếu trên mỗi hợp đồng. Nếu tôi muốn giao dịch ba mức chênh lệch, thì tôi sẽ nhân 4,00 đô la với 300. Tôi không thể xác định kích thước hợp đồng nào phù hợp với bạn. Bạn phải quyết định những gì bạn cảm thấy thoải mái khi mất.

Thực hiện giao dịch của bạn

Cố gắng bán vị trí này với giá tốt. Hãy thử bán nó với chênh lệch giá mua / hỏi TRUNG GIAN hoặc TRUNG GIAN. Không có lý do gì để vội vàng bước này. Đặt hàng ở mức giá trung bình và gửi nó vào thị trường.

Hãy để nó ngồi đó một lúc và cho nó thời gian để phát huy tác dụng. Sau 30 - 45 phút, hãy nhìn lại mức chênh lệch và thực hiện thay đổi theo mức tăng từng xu. Thị trường di chuyển và mở rộng / hợp đồng nên không có lý do gì để buộc phải giao dịch.

Khi muốn tham gia một giao dịch sau 35 -65 ngày, không có lý do gì để bán giao dịch với giá xấu. Đây được gọi là “làm việc theo đơn đặt hàng.”

Lợi nhuận

Chúng tôi đã bán mức chênh lệch này để tham gia giao dịch và để thoát khỏi giao dịch, chúng tôi cần mua lại. Bạn đã bán để mở và bạn cần mua để đóng. Làm thế nào để bạn biết khi nào nên thoát khỏi giao dịch?

Trong các tiêu chí được phát triển cho giao dịch này và để đạt được xác suất thành công mà chúng tôi đã tính toán ở trên, bạn cần xem xét kết thúc giao dịch này khi bạn đã đạt được 55% hoặc 65% lợi nhuận.

Ví dụ:nếu bạn đã bán chênh lệch với giá 1 đô la, bạn sẽ xem xét đóng giao dịch khi giá của chênh lệch có thể được mua lại với giá 0,45 đô la hoặc 0,5 đô la.

Một vài lưu ý về lợi nhuận. Đầu tiên, đây là một giao dịch có xác suất cao, nhưng những người thua cuộc sẽ xảy ra. Bạn cần cảm thấy thoải mái khi bị thua lỗ.

Các mức chênh lệch này có xác suất thành công cao nhưng xác suất đó sẽ tăng lên khi số lượng giao dịch tăng lên. Điều đó nghĩa là gì? Có nghĩa là nếu bạn giao dịch với xác suất thành công là 80% nhưng chỉ thực hiện ba giao dịch thì xác suất sẽ không có lợi cho bạn.

Sau khi thực hiện hàng trăm giao dịch, bạn sẽ nhận ra xác suất sắp xếp theo những con số bạn đã tính toán và bạn sẽ bắt đầu đạt được tỷ lệ thắng đó.

Điều đó có nghĩa là bạn sẽ chỉ kiếm được lợi nhuận khi chỉ thực hiện hàng trăm giao dịch? Không. Khi muốn thành công ở 8 trong số 10 giao dịch, thì bạn cần phải thực hiện nhiều hơn 10 giao dịch đó.

Xác suất được tính bằng hàng trăm nghìn lần xuất hiện. Các bài kiểm tra lại cho giao dịch này và các tiêu chí được sử dụng để phát triển giao dịch đến từ các phép tính xác suất.

Nếu bạn tung một đồng xu ba lần, bạn có thể nhận được đầu ba lần. Điều đó có thể dễ dàng xảy ra. Nếu bạn lật cùng một đồng xu đó 5.000 lần, bạn sẽ gần đến nửa đầu và nửa mặt.

Hoàn toàn không cần hỗ trợ trong hành động giá hoặc quản lý thương mại, bạn có thể giao dịch trên thị trường với 50% cơ hội thành công. Các tiêu chí giao dịch trong chiến lược này sẽ mang lại cho bạn lợi thế và xác suất có lợi cho bạn, tăng thêm 16% - 40% xác suất thành công.

Chịu lỗ

Các vị trí này được xây dựng với xác suất chạm dưới 50% nhưng thị trường có thể di chuyển chống lại bạn và vi phạm các vị trí chênh lệch của bạn.

KHÔNG thoát khỏi giao dịch chỉ vì thị trường đã chạm vào quyền chọn bán của bạn. Chỉ đóng vị thế khi delta quyền chọn ngắn đạt 0,58. Có, điều này có nghĩa là chúng tôi sẽ để quyền chọn bán giảm nhẹ vào tiền trước khi đóng chênh lệch giá.

Nếu bạn đặt cảnh báo delta và quản lý giao dịch của mình, bạn có thể bị lỗ nhất quán. Tại sao điều đó lại quan trọng? Bởi vì khi chúng tôi xây dựng giao dịch và chúng tôi tính toán khoản lỗ tối đa, chúng tôi cũng có thể xem xét việc cứu vãn các giao dịch thua lỗ của mình với% tổn thất nhất quán.

Mọi nhà giao dịch đều sẽ thua lỗ, chìa khóa để tồn tại và thành công trong giao dịch là quản lý các giao dịch của chúng ta và kiên định với khoản lỗ.

Nếu đóng mức chênh lệch rộng $ 5,00 khi quyền chọn ngắn đạt 0,58, mức chênh lệch sẽ có giá từ $ 2,40 - $ 2,90. Nếu mức chênh lệch này được nhập cho khoản tín dụng $ 1,00, thì khoản lỗ $ 2,40 - $ 2,90 của bạn sẽ được giảm đi $ 1,00. Điều này dẫn đến khoản lỗ từ $ 1,40 - $ 1,90 trên mỗi spread.

Triển khai giao dịch

Nếu bạn đang tìm cách quản lý giao dịch bằng cách đưa nó vào một chu kỳ hết hạn tiếp theo, thì bạn cần phải quyết định sớm. Làm thế nào để chúng tôi quyết định điều này?

You need to anticipate price and look to roll the spread if the delta hits 0.50. Do not wait, because you can not roll a spread for a credit if the delta has moved beyond the 0.50 delta.

This is critical, because we do NOT roll the trade for a debit. When setting trade alerts, set the alert for .48 to make sure you have time to log into your trading platform and perform the roll. Again, you MUST roll the trade before the delta gets to .51.

We “roll” the trade by buying back our spread and selling it in an expiration cycle further out (again looking for 35 -65 days of expiration). When looking to roll a spread, make sure there are no earnings events.

When trading markets that have earnings, the trade criteria may block you from rolling a trade. If there is an earnings event in the expiration cycle you are looking to roll into, DO NOT take the trade!

Remember that options will not decay before an earnings announcement. When rolling a trade, make sure that your logic behind the roll is solid. What does that mean? It means do not roll a losing trade just because it is losing.

That only increases your loss. Roll the trade if the reasons you entered the trade are still good and you believe that the market analysis will play out if given more time.

The ability to analyze and accurately determine if a trade is still viable comes with time and practice. If you are unsure about taking the roll, ask a Bullish Bears Moderator in our trading rooms to look over the position for you and help you find the answer.

Remember, we do not roll losing trades. Rolling a trade typically places the whole spread at risk and can lead to a 100% loss. This means if you trade a $5.00 wide spread, you could take a $5.00 loss (minus the credit you received).

If you are a new trader and want to paper trade this strategy there are a few things to mention which can help you in the learning process. Place the trade after performing the steps outlined above and repeat the process again and again.

Find news sites or develop an understanding of your broker platform to more easily identify products with earnings announcements or events that could endanger your spread.

Review the steps for calculating the probabilities and develop a strong understanding of what you are calculating. Repeat the steps to become familiar with the calculations and to gain a stronger understanding of probabilities.

Continue to study the Greeks and develop a common understanding of how they work and how they will affect your positions. Just because the steps are outlined above, does not mean that you can not develop a stronger grasp of the formula and dial in a more precise checklist.

This trade strategy and the criteria for this trade is aimed at giving a universal trading strategy to the various traders here at the Bullish Bears. It can be dialed in to be even more effectively by a trader who has a strong understanding of the Greeks.

Be consistent in your targets. Take profits and exit losing trades as consistently as possible to help you become a better and more effective trader.

By working at consistent trading, your other trading habits will begin lining up in the same way. Consistent trading also helps you realize when things are going wrong and can help you correct your mistakes in future trades.

Practice placing the trade. The structure of the spreads is important and developing a strong understanding of the structure of the trade is critical for success. Place the trade on the call side and the put side.

Take bullish and bearish positions. Practice setting up alerts for the trades and review the entrance and exit criteria. Work to understand when a trade is a loser or if the trade should be rolled.

Take the time to continue learning price action and market analysis but do not let direction get in your way. Trade small positions at first and learn the concepts for the trade. The criteria for this trade was developed with a focus on probabilities and execution.

I’ve developed an Excel spread sheet which will do the spread calculations for you and this can be found by going to the Members Only Section of the Bullish Bears Website and scrolling to the bottom to find “Signets Corner.”

Once you access that section of the website, you will find a download-able file called Credit Spread Calculator. If you do not have Excel, you can download a google product to open that document by clicking on this link here.

In the next Options Series, we will look at trading debit spreads. I look forward to seeing you there.