Đây có phải là thời điểm tốt để đầu tư? Thị trường quá rẻ hay quá đắt?

Hãy xem dữ liệu lịch sử để có quan điểm.

Trong bài đăng này, hãy xem xét các mức PE của Nifty và xem liệu điều này có cung cấp một số thông tin về lợi nhuận của Nifty trong tương lai / tương lai hay không.

Tôi đã coi là Độc lập P / E của Nifty 50 theo báo cáo trên trang web của NSE. Bạn có thể tải xuống toàn bộ dữ liệu từ trang web này. Lưu ý rằng nhiều công ty Nifty 50 có công ty con nhưng thu nhập từ các công ty con đó không được coi là số độc lập. P / E dựa trên thu nhập hợp nhất sẽ là một chỉ báo tốt hơn nhưng NSE không công bố P / Es hợp nhất. Do đó, chúng ta phải dựa vào P / Es độc lập.

Dữ liệu này dành cho Nifty 50. Có nhiều chỉ số khác và bạn cũng có thể thực hiện một bài tập tương tự cho các chỉ số đó. Tương tự, NSE cũng báo cáo các tỷ lệ khác như Giá trên sổ sách (P / BV) và lợi tức cổ tức, và bạn cũng có thể thực hiện một bài tập tương tự đối với các tỷ lệ này.

Tôi chọn tỷ lệ P / E vì đây là tỷ lệ mà hầu hết chúng ta đều liên quan đến. Bạn không được đưa ra quyết định đầu tư chỉ dựa trên P / E của Nifty. Nếu bạn quan tâm đến một cổ phiếu cụ thể (và không phải trong quỹ đa dạng hóa hoặc quỹ chỉ số), bạn sẽ phải tìm hiểu sâu hơn. Bạn không thể chỉ dựa vào P / E thị trường hoặc thậm chí P / E cổ phiếu để đưa ra quyết định đầu tư. Các khoản thu nhập có thể bị sai lệch và cũng dễ sai lệch hơn. Các khoản thu nhập có thể không cần tiền mặt. Ví dụ, doanh số bán hàng có thể tăng lên cùng với sự tăng vọt của các khoản phải thu. Do đó, với cổ phiếu, bạn rõ ràng cần phải nhìn xa hơn Giá-Thu nhập. Đối với các chỉ số thị trường, tôi hy vọng rằng các chỉ số trung bình sẽ giải quyết các vấn đề với một số cổ phiếu trong chỉ số. Do đó, P / E của chỉ số thị trường đáng tin cậy hơn đối với đầu tư đa dạng (không phải đối với đầu tư vào cổ phiếu cụ thể).

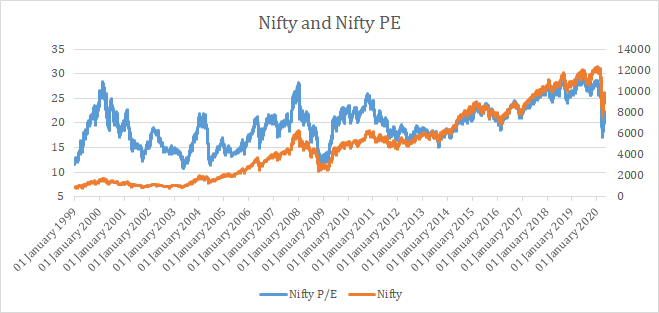

Tôi vẽ biểu đồ mức Nifty P / E và Nifty 50 (chỉ số giá) cho mỗi ngày kể từ ngày 1 tháng 1 năm 1999. Điều này cho tổng cộng 5317 điểm dữ liệu.

Chúng ta có thể thấy PE của Nifty cao, theo sau là mức Nifty giảm.

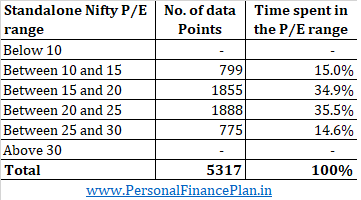

Tiếp theo, hãy xem Nifty dành bao nhiêu thời gian trong các phạm vi P / E khác nhau.

Đúng như dự đoán, Nifty dành (đã dành) hầu hết thời gian ở phạm vi trung bình và chỉ khoảng 30% thời gian khi mức P / E dưới 15 hoặc cao hơn 25.

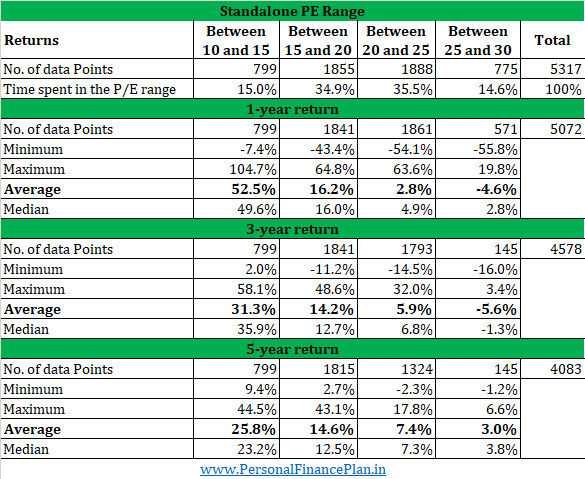

Sau đó, chúng tôi xem xét mức trung bình trong 1 năm, 3 năm và 5 năm tương lai lợi nhuận từ mỗi ngày giao dịch (bắt đầu từ ngày 1 tháng 1 năm 1999 ) và tổng hợp dữ liệu cho các mức đầu tư khác nhau cho các khoảng P / E khác nhau. Lợi nhuận được hiển thị được tính hàng năm . Sẽ có nhiều điểm dữ liệu cho lợi nhuận 1 năm hơn lợi nhuận 5 năm vì các cấp Nifty sau tháng 4 năm 2015 sẽ không đủ 5 năm.

Lưu ý rằng dữ liệu này dành cho lợi nhuận trong tương lai tức là vào ngày 30 tháng 1 năm 2010 (và mức PE vào ngày đó), chúng tôi tính lợi nhuận từ ngày 30 tháng 1 năm 2010 đến ngày 29 tháng 1 năm 2011 (lợi tức 1 năm), ngày 29 tháng 1 năm 2013 (lợi tức 3 năm) và tháng 1 Ngày 29 năm 2015 (lợi nhuận 5 năm).

Bạn có thể thấy lợi nhuận trung bình và trung bình (tương lai) giảm khi chúng tôi di chuyển từ trái sang phải (PE thấp hơn đến PE cao hơn) trong tất cả các khoảng thời gian. Mặc dù lợi nhuận tối đa và tối thiểu không có ý nghĩa như nhau, nhưng chúng cũng giảm khi bạn di chuyển từ trái sang phải. Do đó, đầu tư vào chỉ số Nifty khi PE thấp đã được thưởng cho đến bây giờ.

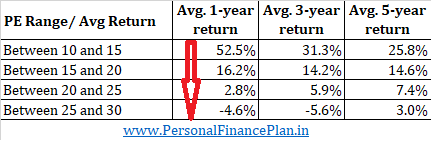

Trong biểu đồ bên dưới, tôi chỉ sao chép dữ liệu từ bảng trên để có lợi nhuận trung bình (các trục được thay đổi). Bạn có thể thấy rằng lợi nhuận trung bình giảm khi bạn đi từ trên xuống dưới.

Nhân tiện, PE trung bình kể từ tháng 1 năm 1999 là 19,95.

Khi bạn xem qua các bảng trên, một số điều sẽ rõ ràng.

Khi thị trường đắt đỏ, bạn có thể mong đợi lợi nhuận tiềm năng thấp.

Tương tự, khi thị trường rẻ, bạn có thể mong đợi lợi nhuận trong tương lai sẽ cao.

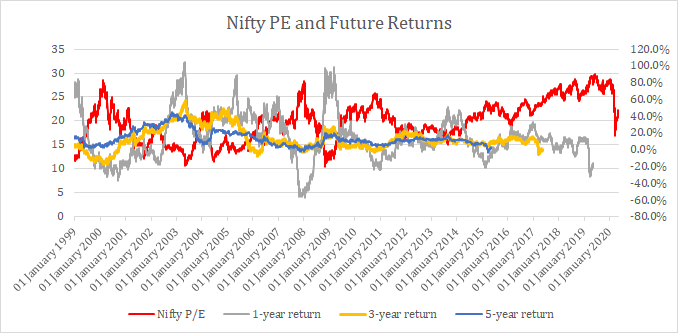

Trong biểu đồ sau, tôi vẽ biểu đồ mức PE của Nifty và lợi nhuận trong tương lai của Nifty (1 năm, 3 năm và 5 năm) cho mỗi ngày giao dịch kể từ tháng 1 năm 1999.

Như bạn có thể thấy, khi Nifty PE (màu đỏ) cao, thì lợi nhuận trong tương lai sẽ thấp và ngược lại.

Hãy nhớ rằng không có gì được đảm bảo (bạn chỉ có thể mong đợi).

Lịch sử không lặp lại, nhưng nó có vần điệu . Đây là câu nói thường được cho là của Mark Twain. Đối với thị trường, điều đó rất có ý nghĩa.

Khi thị trường đắt đỏ, cuối cùng họ sẽ tìm ra lý do để giảm giá. Một lời cảnh báo, trước khi thủy triều đảo ngược, cổ phiếu (thị trường) thậm chí có thể đắt hơn.

Mặt khác, khi thị trường rẻ, cuối cùng họ sẽ tìm ra lý do để tăng.

Lý do sẽ khác nhau mỗi lần và nó sẽ mất thời gian dài ngắn khác nhau, nhưng nó sẽ xảy ra. Giả định là chúng ta đang nói về một quốc gia có các động lực xã hội, luật pháp và chính trị tốt, nếu không thì không có điểm nào có thể xảy ra.

Bạn có thể sử dụng thông tin này để thực hiện các chỉnh sửa nhỏ đối với phân bổ tài sản mục tiêu của mình.

Ví dụ:giả sử bạn làm việc với phạm vi phân bổ vốn chủ sở hữu linh hoạt là 40-50%. Khi P / E cao (giả sử trên 25), bạn có thể muốn ở mức thấp hơn của phạm vi này. Ngoài ra, khi P / E thấp (giả sử khoảng 15 hoặc thấp hơn), phân bổ vốn chủ sở hữu của bạn có thể hướng tới mức cuối cao hơn của phân bổ.

Theo dõi mức PE cũng có thể giúp tránh những sai lầm nghiêm trọng. Việc phân bổ 80% vốn chủ sở hữu khi PE Nifty trên 25 rõ ràng là không khôn ngoan nếu lịch sử vẫn tiếp diễn.

Tôi đang nói về các điều chỉnh nhỏ chứ không phải các quyết định nhị phân. Theo tôi, các quyết định nhị phân về phân bổ tài sản có khả năng phản tác dụng về lâu dài. Theo quyết định nhị phân, ý tôi là thoát khỏi cổ phiếu khi P / E cao và phân bổ đáng kể cho cổ phiếu khi P / E thấp.

John Maynard Keynes đã từng nói, “ Thị trường có thể tồn tại bất hợp lý lâu hơn bạn có thể duy trì khả năng thanh toán . ” Do đó, thị trường có thể vẫn đắt hoặc rẻ trong thời gian dài. Trên thực tế, rẻ có thể rẻ hơn và đắt có thể đắt hơn (Điều này rất thường xuyên xảy ra với các cổ phiếu riêng lẻ). Nếu bạn đưa ra quyết định phân bổ tài sản nhị phân, điều này có thể kiểm tra sự kiên nhẫn của bạn. Ngay cả khi bạn không được sử dụng đòn bẩy, điều này có thể ảnh hưởng đến kỷ luật đầu tư của bạn. Chờ đợi bên lề (vì bạn nghĩ rằng thị trường đắt đỏ) trong khi mọi người khác kiếm tiền không dễ dàng. Điều này có thể đánh lừa tâm trí của bạn, ngay cả khi bạn rất thông minh.

Bạn cũng có thể muốn xem dữ liệu này theo cách. Khi thị trường trên PE 25, lợi nhuận trung bình trong 5 năm chỉ khoảng 3% / năm. Lợi tức 5 năm tối đa là 7% / năm. Mặc dù không có gì đảm bảo rằng điều này sẽ lặp lại, nhưng dữ liệu vẫn chỉ ra rằng phần thưởng rủi ro không có lợi cho các khoản đầu tư cổ phiếu ở mức PE cao. Giả sử nếu Chính phủ 10 năm. Lợi suất trái phiếu vào thời điểm đó là khoảng 6-7% / năm, liệu rủi ro đầu tư cổ phiếu này có thực sự xứng đáng? Tôi không nghĩ vậy. Do đó, bạn có thể muốn đi chậm trên thị trường chứng khoán.

Nhân tiện, bạn cũng có thể sử dụng đường trung bình động để phân bổ tài sản chiến thuật hoặc bất kỳ tỷ lệ nào khác để đưa ra nhận định tương tự. Tuy nhiên, sẽ dễ dàng hơn để thực hiện các thay đổi đối với danh mục đầu tư của bạn nếu chúng tôi căn cứ vào những thứ mà chúng tôi có liên quan. Nếu bạn chưa bao giờ nghiên cứu phân tích kỹ thuật và không tin vào nó, bạn sẽ không thoải mái khi thực hiện các thay đổi đối với danh mục đầu tư trên cơ sở đường trung bình động. P / E là tỷ lệ mà hầu hết mọi người liên quan đến và chúng ta có thể thấy ở trên rằng nó hoạt động.

PE Nifty hiện tại (ngày 12 tháng 5 năm 2020) là 21,21.

Bạn định làm gì với danh mục đầu tư của mình?