Các quỹ chỉ số Nifty Next 50 đã trở nên phổ biến trong vài năm qua. Đúng như dự đoán, chỉ số đã thu hút được sự quan tâm của các nhà đầu tư nhờ hoạt động mạnh mẽ từ năm 2014 đến năm 2017. Tuy nhiên, không nhiều nhà đầu tư được hưởng lợi từ điều này do không có nhiều quỹ chỉ số lựa chọn đầu tư vào chỉ số này. Không phải quỹ sẽ thu hút tiền vì AUM đuổi theo hiệu suất.

Quỹ ICICI Nifty Next 50 đã ra đời từ năm 2010 và hiện chỉ có giá trị ~ 700 crores Rs trong AUM. Thậm chí phần lớn AUM này chỉ đến trong vài năm qua.

Quỹ chỉ số lâu đời thứ hai, UTI Nifty Next 50 đã được ra mắt vào tháng 6 năm 2018 và AUM là khoảng ~ 500 crores. Nippon India ETF Junior BeES đã ra đời từ năm 2003 (hơn 15 năm) nhưng AUM của nó vẫn còn khoảng ~ 1.000 crores. Cùng một câu chuyện. ETF lâu đời thứ hai, SBI Nifty Next 50 đã có từ tháng 3 năm 2015 và AUM hiện tại là khoảng 438 Rs.

Do đó, các AUM rất nhỏ và thậm chí những AUM này chỉ mới xuất hiện gần đây. Thật không may, chỉ số Nifty Next 50 đã không hoạt động tốt trong vài năm qua và kinh nghiệm của nhà đầu tư (đối với hầu hết các nhà đầu tư) không chắc là tốt.

Vì chúng ta đang nói về quỹ chỉ số, sẽ rất thú vị khi so sánh hiệu suất của Nifty Next 50 với chỉ số Nifty 50 (chỉ số bellwether cho thị trường chứng khoán Ấn Độ).

Nifty 50 bao gồm 50 công ty hàng đầu theo vốn hóa thị trường.

Nifty 100 bao gồm 100 công ty hàng đầu theo vốn hóa thị trường.

Nifty Next 50 là Nifty 100-Nifty 50, tức là các công ty từ 51 st đến thứ 100 xếp hạng theo vốn hóa thị trường.

Nhân tiện, nó không phải là chính xác những gì tôi đã đề cập. Bạn có thể xem phương pháp lập chỉ mục trên trang web này. Tuy nhiên, mô tả tôi đã sử dụng cho một ý tưởng hợp lý.

Lưu ý rằng các chỉ số này là chỉ số có trọng số vốn hóa thị trường. Do đó, một công ty lớn hơn sẽ có tỷ trọng cao hơn trong chỉ số.

Trong các kênh tin tức kinh doanh và nhật báo, bạn sẽ thấy thường xuyên nhắc đến Nifty 50 và Sensex. Hiệu suất của họ là một chỉ báo về tâm trạng của thị trường. Nifty Next 50 không phổ biến như vậy.

Hãy so sánh hiệu suất của Nifty 50 và Nifty Next 50 kể từ năm 2002.

Tôi sẽ chỉ trình bày các biểu đồ và để lại kết luận cho bạn.

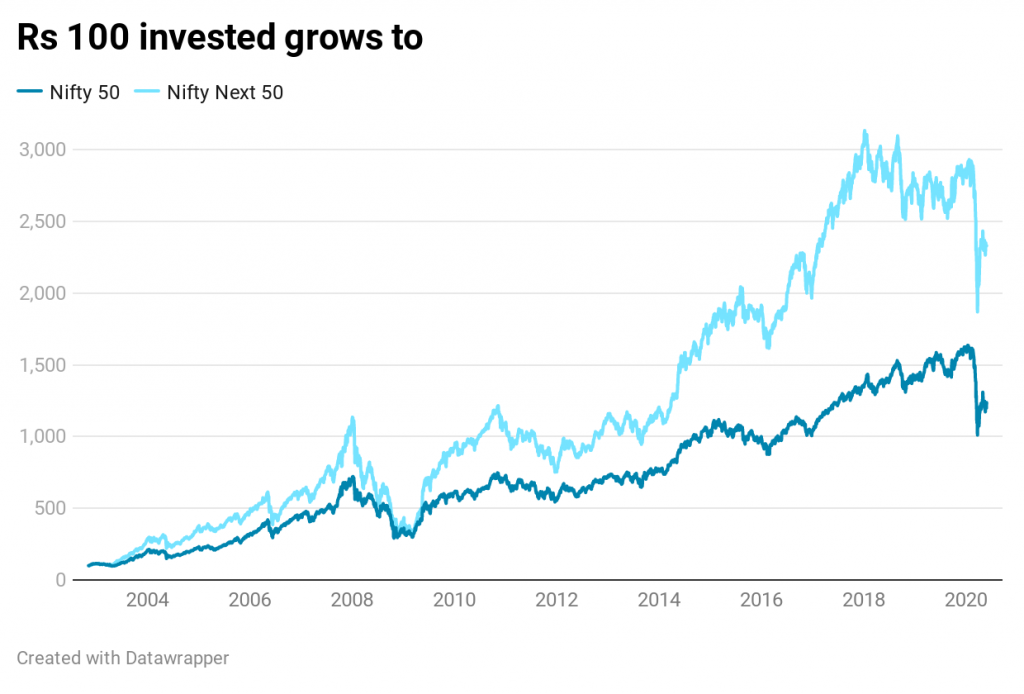

Chúng tôi sẽ bắt đầu với lợi nhuận điểm đến điểm. Sẽ so sánh các Chỉ số Tổng lợi nhuận. Chỉ số tổng lợi nhuận xem xét việc tái đầu tư cổ tức (Chỉ số giá không xem xét tác động của cổ tức).

Nifty Next 50 đã hoạt động tốt hơn nhiều so với Nifty 50. CAGR là 19,42% / năm. so với 15,42% p.a. cho Nifty 50.

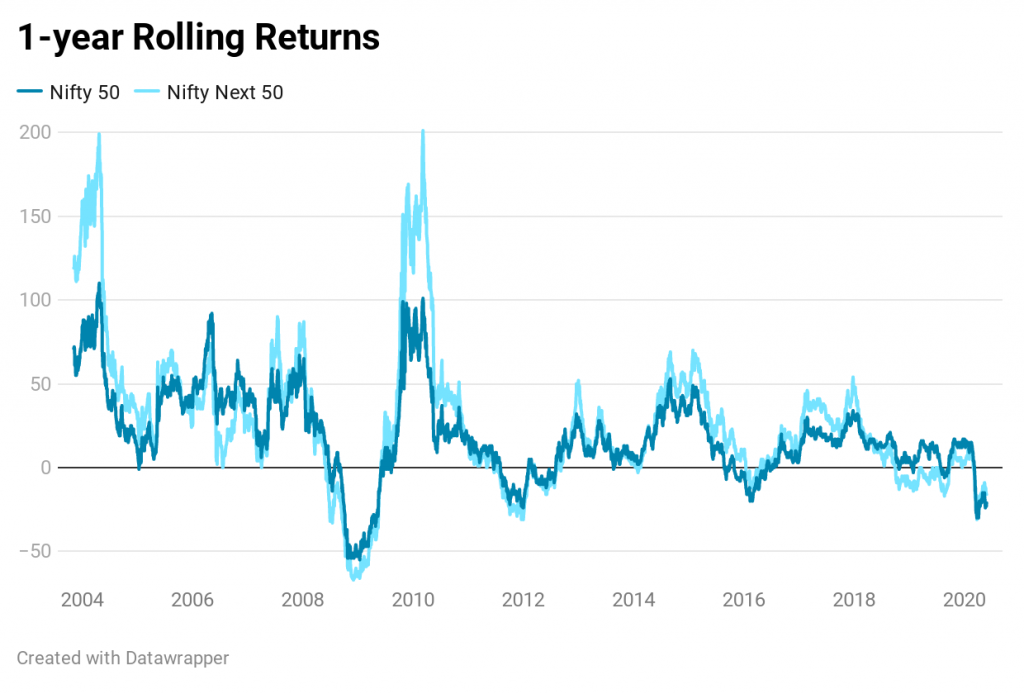

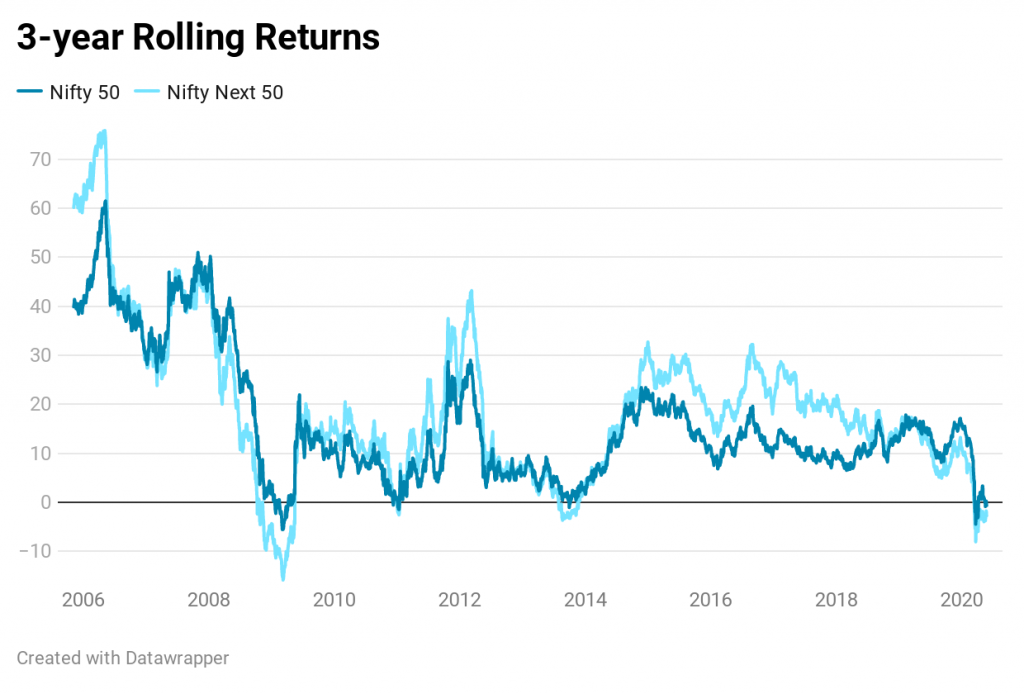

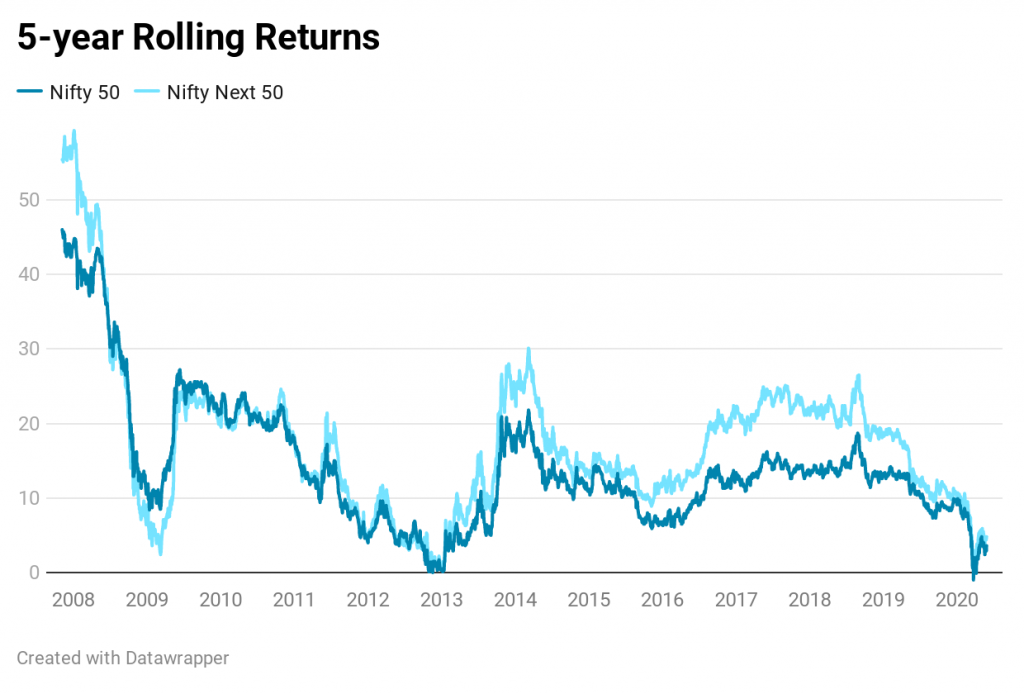

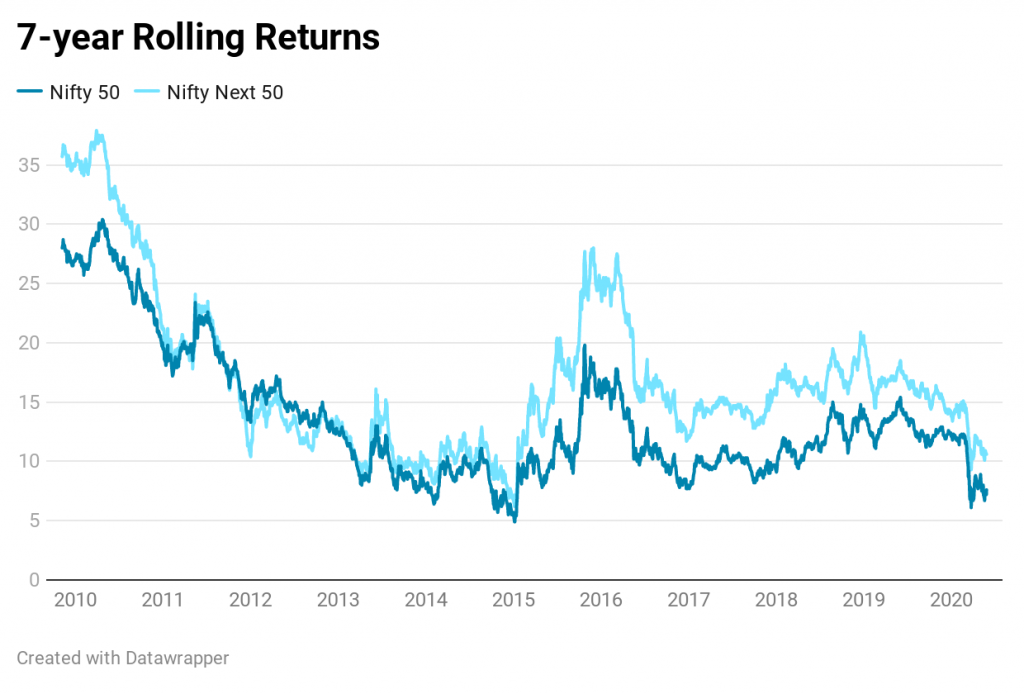

Chúng tôi biết rằng lợi nhuận theo điểm không phải là cách tốt nhất để so sánh hiệu suất. Do đó, hãy xem xét lợi nhuận luân phiên. Tôi vẽ biểu đồ cho lợi nhuận luân phiên 1 năm, 3 năm, 5 năm và 7 năm.

Nifty Next 50 đã làm tốt hơn về mặt lợi nhuận. Tuy nhiên, chúng ta cũng có thể thấy từ các biểu đồ trên rằng Nifty 50 ít biến động hơn so với Next 50.

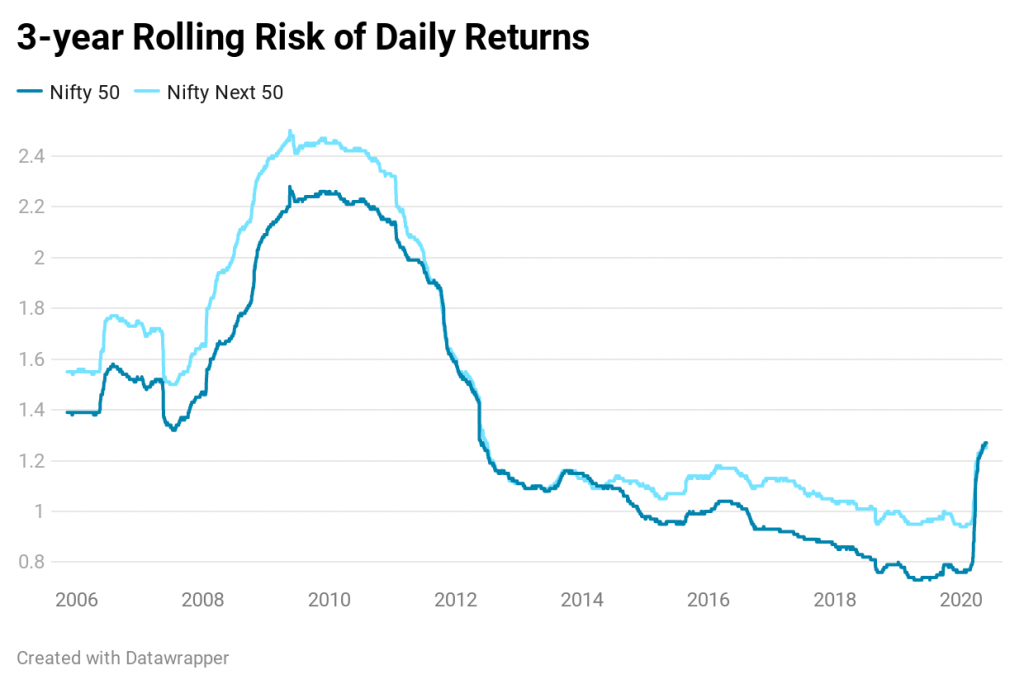

Hãy xem xét rủi ro luân phiên.

Các khái niệm thống kê của tôi không đạt tiêu chuẩn. Tôi hy vọng cách sử dụng dữ liệu và kết luận của tôi là đúng.

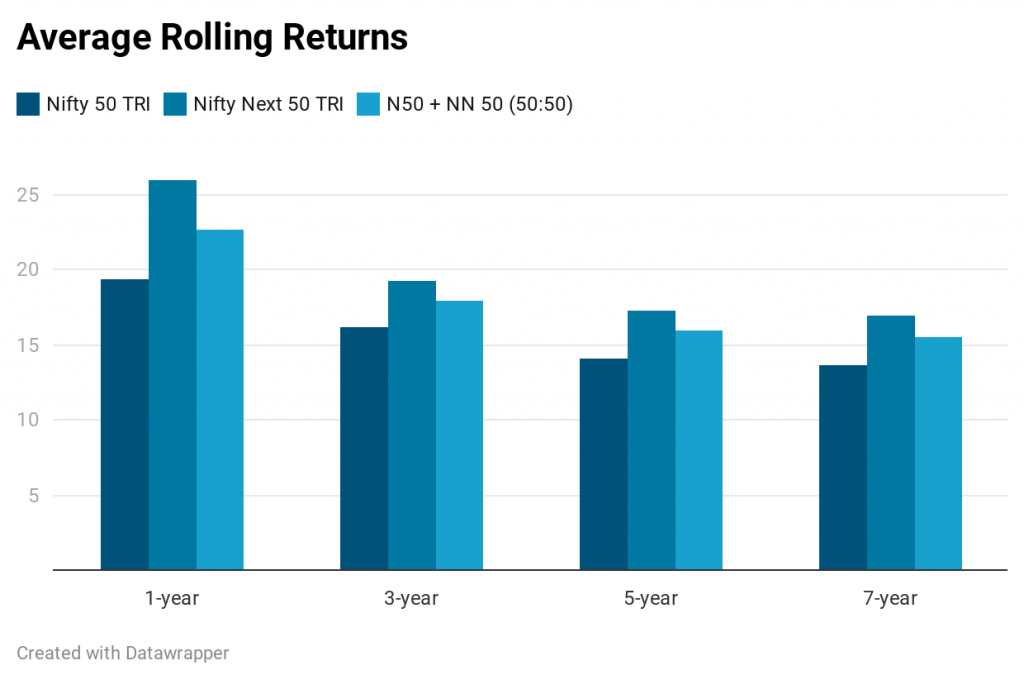

Tôi cũng đã sử dụng kết hợp Nifty 50 và Nifty Next 50 TRI và xem liệu nó có tăng thêm giá trị hay không. Tôi không mong đợi nhiều vì mối tương quan của Nifty 50 và Nifty Next 50 sẽ khá cao. Kết quả trong biểu đồ sau đây chứng thực cho suy nghĩ của tôi. Tôi đã xem xét một sản phẩm bọc đầu tư 50% mỗi sản phẩm vào Nifty 50 và Nifty Next 50 TRI và cân bằng lại thành phân bổ 50:50 vào ngày 1 tháng 1 hàng năm. Bạn nhận được khoảng trung bình của cả hai. Tôi không xem xét sự biến động của sự kết hợp này.

Thành thật mà nói, biểu đồ trên có một chút sai lệch. Tôi đã sử dụng trung bình số học để tính toán lợi nhuận luân phiên. Một vài năm hoạt động tốt (lợi nhuận trên 100%) đã làm sai lệch lợi nhuận ít nhất là trong khoảng thời gian ngắn hơn. Đừng mong đợi lợi nhuận cao như vậy trên cơ sở nhất quán. Tôi nghĩ điểm trung bình hình học nên có sự lựa chọn tốt hơn.

Bạn có nên rời khỏi Nifty 50 và đầu tư vào Nifty Next 50 không? Hay tôi nên sử dụng kết hợp Nifty 50 và Next 50?

Tôi để điều này cho bạn phán xét.

Lưu ý rằng hiệu suất trong quá khứ có thể không lặp lại. Chúng ta có thể thấy rằng Nifty Next 50 đã làm tốt hơn nhiều so với Nifty 50. Tuy nhiên, không có gì đảm bảo rằng điều này sẽ lặp lại.

Đừng chỉ đi về một mình. Phân bổ tài sản phải là cơ sở nền tảng cho việc lập kế hoạch tài chính của bạn. Tôi khá chắc chắn rằng chúng ta có thể cải thiện ngay cả hiệu suất này bằng cách thêm các tài sản tương quan thấp hơn (thu nhập cố định, vàng, vốn chủ sở hữu quốc tế) vào hỗn hợp.

Bạn có thể tranh luận rằng việc so sánh chỉ số Nifty 50 và Nifty Next 50 là không đúng. Mặc dù các cổ phiếu trong cả hai chỉ số đều đủ tiêu chuẩn là cổ phiếu vốn hóa lớn theo phân loại của SEBI, kích thước trung bình của cổ phiếu Nifty 50 lớn hơn nhiều so với kích thước trung bình của cổ phiếu Nifty Next 50. Đủ công bằng. Tôi không phủ nhận điều đó nhưng vẫn tốt nếu so sánh hiệu suất.

Lợi nhuận cao hơn của Nifty Next 50 cũng đi kèm với sự biến động cao hơn. Sự biến động cao hơn có thể ảnh hưởng đến kỷ luật đầu tư.

Vui lòng cho phép khả năng xảy ra lỗi trong tính toán đối với các biểu đồ khác nhau.

Đây không phải là khuyến nghị đầu tư vào quỹ chỉ số Nifty Next 50 . Bạn phải đánh giá cao những rủi ro liên quan trước khi thực hiện bất kỳ khoản đầu tư nào. Nếu cần, hãy tìm kiếm sự hỗ trợ chuyên nghiệp từ Cố vấn Đầu tư đã Đăng ký SEBI.

Trong vài tháng qua, chúng tôi đã thử nghiệm các chiến lược hoặc ý tưởng đầu tư khác nhau và so sánh hiệu suất với danh mục đầu tư Mua và Giữ Nifty 50. Trong một số bài viết trước, chúng tôi có: