Người tránh rủi ro và người chấp nhận rủi ro đều có thể hưởng lợi từ sự tương tác của họ trên thị trường kỳ hạn.

Hai kiểu nhà đầu tư khác nhau hoạt động trên thị trường tương lai.

Hedgers là người sản xuất hoặc mua hàng hóa. Họ sử dụng hợp đồng tương lai như một công cụ để giúp quản lý rủi ro tài chính trong hoạt động kinh doanh của họ. Nói chung, các nhà sản xuất như nông dân trồng lúa mì bán hợp đồng trong khi người dùng như các công ty làm bánh mua hợp đồng.

Nội dung 1 Người chăn nuôi sử dụng thị trường như thế nào? 2 Vai trò của nhà đầu cơ 2.1 Nhà đầu cơ không thể thiếu 3 Ảnh hưởng đến giá hợp đồng tương lai 4 Quyền chọn mua hàng kỳ hạn 5 Ví dụ về vị thế của hedgers, người dùng và nhà đầu cơ 6 Vé gạoNhà đầu cơ mặt khác, giao dịch hợp đồng tương lai hoàn toàn để kiếm tiền.

Họ chọn hợp đồng dựa trên những gì họ mong đợi sẽ xảy ra. Các vị trí mà họ đảm nhận có khả năng làm tăng hoặc giảm giá, đôi khi đáng kể, đặc biệt nếu có một đợt mua và bán đột ngột có thể bắt nguồn từ tin đồn, thông tin nội bộ hoặc các yếu tố khác.

Người bảo vệ quan tâm đến việc bảo vệ bản thân trước những thay đổi về giá sẽ làm giảm lợi nhuận của họ. Ví dụ, một công ty dệt may có thể muốn phòng ngừa trước giá bông tăng do dịch bệnh hoặc thời tiết xấu. Vào tháng 8, công ty mua 100 bông kỳ hạn tháng 12, tương ứng với 5 triệu pound bông với giá 58 cent / pound.

Vào mùa thu, bông bị thiệt hại và giá tăng cao. Hợp đồng tháng 12 hiện giao dịch ở mức 68 xu. Nhưng nhà sản xuất dệt may đã phòng ngừa chính xác tình huống này. Vào tháng 12, họ có thể giao bông với giá 58 xu một pound, thấp hơn 10 xu so với giá thị trường và tiết kiệm 500.000 đô la (10 xu x 5 triệu bảng Anh).

Hoặc, nhiều khả năng công ty sẽ bán các hợp đồng tương lai với giá cao hơn số tiền họ phải trả để mua và sử dụng lợi nhuận để bù đắp mức giá cao hơn mà họ sẽ phải trả cho bông trong thị trường tiền mặt. Nếu hàng rào bảo hiểm hoạt động hoàn hảo, những người bảo hiểm rủi ro sẽ tạo ra ở một thị trường những gì họ mất ở thị trường kia. Tất nhiên, trên thực tế, hàng rào hoàn hảo hiếm khi tồn tại.

Đầu tư vào hợp đồng tương lai khác với đầu tư vào cổ phiếu, trái phiếu và quỹ tương hỗ vì thị trường tương lai là thị trường có tổng bằng không . Điều đó có nghĩa là với mỗi đô la mà ai đó kiếm được (trước tiền hoa hồng), người khác sẽ mất một đô la. Nói thẳng ra, điều đó có nghĩa là bất kỳ khoản lợi nhuận nào đều do người khác chi trả.

Các nhà đầu cơ hy vọng kiếm tiền trên thị trường kỳ hạn bằng cách đặt cược vào biến động giá. Chẳng hạn, một nhà đầu cơ có thể đổ xô vào hợp đồng tương lai nước cam vào tháng 11, đặt cược rằng nếu đóng băng gây thiệt hại cho vụ cam Florida, giá nước cam và các hợp đồng tương lai dựa trên đó sẽ tăng cao.

Nếu các nhà đầu cơ đúng, và mùa đông khắc nghiệt, các hợp đồng về nước cam sẽ đáng giá hơn số tiền họ phải trả. Các nhà đầu cơ sau đó có thể bán hợp đồng của họ với lợi nhuận. Nếu họ sai, và có một vụ mùa bội thu, thị trường sẽ mất đáy và các nhà đầu cơ sẽ bị vắt khô do giá giảm.

Các nhà đầu cơ đóng vai trò quan trọng đối với sự thành công của thị trường kỳ hạn bởi vì họ hoàn thành mối quan hệ cộng sinh giữa những người muốn tránh rủi ro và những người sẵn sàng chấp nhận nó.

Vì các hedgers, khi lập kế hoạch trước, muốn tránh rủi ro trong những lĩnh vực kinh doanh thường không thể phủ nhận rủi ro, những người khác phải sẵn sàng chấp nhận nó. Trừ khi một số nhà đầu cơ sẵn sàng đặt cược rằng giá nước cam sẽ tăng trong khi những người khác đặt cược rằng giá sẽ giảm, một nhà sản xuất nước cam không thể bảo vệ khỏi chi phí tăng đột ngột trong trường hợp đóng băng, và nông dân trồng cam không thể kiếm đủ tiền trong một năm tốt để thanh toán chi phí sản xuất của họ.

Các nhà đầu cơ cũng cung cấp thanh khoản. Nếu chỉ những người sản xuất hoặc sử dụng hàng hóa đang kinh doanh thì sẽ không có đủ hoạt động để giữ cho thị trường tiếp tục. Các lệnh mua và bán sẽ được ghép nối từ từ, xóa bỏ sự bảo vệ mà người bảo hiểm nhận được khi thị trường phản ứng nhanh với những thay đổi của thị trường tiền mặt.

Giá của hợp đồng tương lai bị ảnh hưởng bởi các sự kiện tự nhiên và chính trị, nhưng nó cũng bị ảnh hưởng bởi tin tức kinh tế mà chính phủ công bố, khoảng thời gian hợp đồng có hiệu lực, và những gì các nhà đầu cơ đang làm và nói.

Hầu như mỗi ngày, chính phủ đều công bố dữ liệu kinh tế, bán tín phiếu Kho bạc hoặc tạo ra các chính sách mới ảnh hưởng đến giá của hợp đồng tương lai cho cả hàng hóa tự nhiên và tài chính. Ví dụ, tin tức về doanh số bán nhà mới ảnh hưởng trực tiếp đến giá gỗ hợp đồng tương lai, vì những người chăn nuôi và đầu cơ cố gắng liên kết sự gia tăng hoặc giảm có thể xảy ra của nhu cầu về gỗ với những gì sẽ xảy ra trong ngành xây dựng.

Nếu nhà sản xuất giữ hàng hóa để giao trong tương lai, hợp đồng sẽ phản ánh chi phí lưu kho, bảo hiểm và các chi phí vận chuyển khác để trang trải các chi phí hàng ngày cho đến khi giao hàng. Nói chung, càng xa ngày giao hàng, giá hợp đồng càng cao.

Ví dụ:vào tháng 8, giá hợp đồng ngô kỳ hạn tháng 12 sẽ cao hơn giá ngô kỳ hạn tháng 9. Mối quan hệ này được gọi là contango .

Trong một thị trường đảo ngược, nơi có nguồn cung ngắn hạn hạn chế đối với một loại hàng hóa cụ thể, việc tích trữ có thể làm tăng giá của các hợp đồng ngắn hạn trong khi giảm giá cho các hợp đồng xa hơn hợp đồng. Điều này được gọi là lùi lại .

Mặc dù họ có những mục tiêu khác nhau, nhưng những người đầu cơ và những người đầu cơ cùng tham gia vào thị trường. Điều gì xảy ra với giá của hợp đồng sẽ ảnh hưởng đến tất cả.

Mua quyền chọn bán hoặc quyền chọn mua trên hợp đồng tương lai cho phép người mua quyền chọn suy đoán về sự thay đổi giá với rủi ro hạn chế. Người mua có thể mất nhiều nhất là phí bảo hiểm tùy chọn , hoặc chi phí của quyền chọn. Mua quyền chọn mua trên hợp đồng tương lai mang lại cho người mua quyền mua hợp đồng cơ bản ở một mức giá cụ thể trong suốt thời gian tồn tại của quyền chọn.

Mua quyền chọn bán trên hợp đồng tương lai mang lại cho người mua quyền bán. Người mua quyền chọn không bắt buộc phải thực hiện, nhưng có thể làm như vậy trước khi hết hạn nếu đó là quyền chọn kiểu Mỹ.

Người mua có thể mua quyền chọn mua trên hợp đồng vàng tương lai, dự đoán giá vàng sẽ tăng. Nếu giá tăng lên, thì người mua sẽ thực hiện quyền chọn, mua vàng tương lai ở mức giá đặt trước và đóng vị thế bằng cách bán một hợp đồng bù trừ ở mức giá thị trường hiện tại cao hơn. Lợi nhuận của người mua là chênh lệch giá giữa các hợp đồng bù trừ, trừ đi giá của phí bảo hiểm quyền chọn.

Nếu giá vàng giảm, thì người mua để quyền chọn hết hạn mà không cần thực hiện và chỉ mất giá của phần bù tùy chọn. Bằng cách sử dụng phương án thay thế quyền chọn, người mua được bảo vệ khỏi những tổn thất không giới hạn có thể xảy ra với các hợp đồng tương lai.

THÁNG 12

Vàng là 1.270 đô la một ounce trên thị trường tiền mặt và 1.285 đô la cho hợp đồng tháng 6

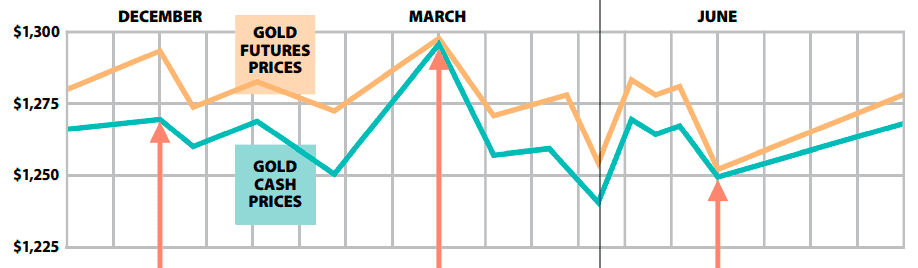

Vào tháng 12, giá vàng trên thị trường tiền mặt - giá mà người mua phải trả để được giao ngay - thấp hơn 15 đô la so với giá của hợp đồng tháng 6.

Nhà sản xuất (hedgers)

Các nhà sản xuất vàng phòng hộ bằng cách bán các hợp đồng tương lai. Các nhà sản xuất vàng bán hợp đồng kỳ hạn tháng 6 vì họ sẽ không có vàng sẵn sàng để giao cho đến lúc đó.

Đã kiếm được khoản giảm giá $ 1,285 trong tháng 12

Người dùng (hedgers)

Người dùng vàng phòng ngừa rủi ro bằng cách mua hợp đồng tương lai. Những người sử dụng vàng mua hợp đồng tương lai tháng 6 vì đó là lúc họ cần vàng.

Chi phí mua tháng 12 - $ 1,285

Các nhà đầu cơ

Các nhà đầu cơ mua hợp đồng tương lai vàng nếu họ cho rằng giá đang tăng.

Chi phí mua tháng 12 - $ 1,285

THÁNG 3

Vàng là 1.295 USD / ounce trên thị trường tiền mặt. Hợp đồng tháng 6 đang được bán với giá $ 1,298

Vào tháng 3, giá vàng đã tăng lên 1.295 USD trên thị trường tiền mặt. Hợp đồng tương lai tháng 6 đang được bán với giá $ 1,298.

Nhà sản xuất (hedgers)

Các nhà sản xuất không thể bán vàng của họ vì vàng chưa sẵn sàng. Họ không làm gì cả.

Người dùng (hedgers)

Việc tăng giá tiền mặt này chính là điều mà người dùng đang cố gắng bảo vệ bản thân. Họ chờ ngày hết hạn.

Các nhà đầu cơ

Giới đầu cơ bán ra cho rằng vàng đã đạt đỉnh. Một manh mối là giá hợp đồng quá gần với giá tiền mặt. Nếu các nhà đầu cơ cho rằng giá cao hơn trên thị trường tiền mặt có khả năng xảy ra trong tương lai gần, họ sẽ sẵn sàng trả giá cao hơn cho các hợp đồng tương lai.

Lần này các nhà đầu cơ kiếm tiền trên thị trường nếu họ bán vào tháng 3 khi giá hợp đồng đạt đỉnh.

Giá từ tháng 3 bán $ 1,298

Chi phí mua tháng 12 - 1,285

Kết quả giao dịch [lợi nhuận] $ 13

THÁNG 6

Hợp đồng hết hạn khi vàng ở mức 1.250 đô la một ounce trên thị trường tiền mặt và 1.252 đô la trên thị trường kỳ hạn

Vào tháng 6, khi hợp đồng hết hạn, cả người sản xuất và người dùng cân bằng lãi hoặc lỗ của họ trên thị trường kỳ hạn thông qua các giao dịch bù trừ trên thị trường tiền mặt

Nhà sản xuất (hedgers)

Do giá của hợp đồng vàng tương lai giảm nên các nhà sản xuất kiếm tiền từ giao dịch bù trừ.

Kiếm được trong tháng 12, bán được $ 1,282

Chi phí mua tháng 6 - 1.252

Kết quả giao dịch [lợi nhuận] $ 33

Mặc dù các nhà sản xuất phải bán vàng của họ trên thị trường tiền mặt với giá thấp hơn giá dự kiến, nhưng lợi nhuận từ các giao dịch tương lai đã mang lại cho họ mức lợi nhuận mong đợi.

Đã kiếm được 1.250 đô la tiền mặt trên thị trường tiền mặt

Lợi nhuận tương lai 33

Lợi nhuận gộp $ 1,283

Người dùng (hedgers)

Người dùng bị mất tiền cho các hợp đồng tương lai vì họ phải trả nhiều tiền hơn để bán các hợp đồng bù trừ so với số tiền họ đã trả để mua.

Kiếm được trong tháng 6, bán được $ 1,252

Chi phí mua tháng 12 - 1,285

Kết quả giao dịch [lỗ] - $ 33

Vì người dùng mua vàng trên thị trường tiền mặt ít hơn họ mong đợi nên tổng chi phí là những gì họ dự đoán.

Chi phí tính theo thị trường tiền mặt $ 1,250

Chi phí giao dịch kỳ hạn + 33

Giá thực tế của vàng là $ 1,283

Trong bất kỳ hợp đồng tương lai nào, lợi nhuận hoặc lỗ của các hedgers có thể được đảo ngược, tùy thuộc vào sự tăng hoặc giảm của giá giao sau. Tuy nhiên, cuối cùng, lãi hoặc lỗ của họ trong giao dịch kỳ hạn sẽ được bù đắp bằng lãi hoặc lỗ trên thị trường tiền mặt. Các nhà đầu cơ có thể thua lỗ thường xuyên - có thể thường xuyên hơn - so với mức họ đạt được, tùy thuộc vào sự thay đổi giá và thời điểm họ tham gia và rời khỏi thị trường.

Các hợp đồng tương lai lâu đời nhất có từ thế kỷ 17 ở Nhật Bản, khi vé gạo cung cấp cho những chủ nhà thu tiền thuê lúa một nguồn thu nhập phụ ổn định. Họ bán phiếu nhập kho cho số gạo dự trữ của họ, trao cho chủ sở hữu quyền đối với một số lượng gạo cụ thể, với chất lượng cụ thể, vào một ngày cụ thể trong tương lai.

Người mua đã trả tiền mua vé có thể rút tiền mặt vào thời điểm đã định hoặc bán kiếm lời cho người khác. Giống như các hợp đồng tương lai ngày nay, bản thân những tấm vé không có giá trị thực, nhưng chúng đại diện cho một cách kiếm tiền từ giá trị thay đổi của hàng hóa cơ bản - gạo.

Tìm hiểu vai trò của người đầu cơ và người bảo hộ trong thị trường hàng hóa tương lai của Inna Rosputnia