Chủ đề của bài đăng này có vẻ kỳ quặc, với những gì tôi thường xuyên viết về ULIP. Tôi ủng hộ quỹ tương hỗ thay vì các gói bảo hiểm liên kết đơn vị (ULIP) và vì những lý do chính đáng. Tôi không phủ nhận sự thiên vị.

Tôi đã viết một bài đăng chi tiết so sánh quỹ tương hỗ và ULIP và cho biết lý do tại sao tôi thích quỹ tương hỗ hơn ULIP, mặc dù ULIP được hưởng mức thuế ưu việt hơn nhiều so với quỹ tương hỗ.

Tuy nhiên, có những nhà đầu tư nhìn thấy lợi ích của các ULIP và muốn đầu tư vào một ULIP tốt. Tôi phải nói rằng các công ty bảo hiểm đã có thể đưa ra cấu trúc sản phẩm mà các nhà đầu tư có thể dễ dàng liên hệ (ngay cả khi không hiểu rõ về các sản phẩm đó). Dù lý do của bạn là gì để mua một ULIP, bạn vẫn phải chọn một ULIP tốt.

Trong bài đăng này, hãy xem cách bạn có thể chọn một ULIP tốt cho mình.

Sự khác biệt nằm ở định lượng của lợi ích tử vong.

MẸO Loại I :Trong trường hợp chủ hợp đồng qua đời, người được đề cử sẽ nhận được số tiền Cao hơn (Giá trị quỹ, Số tiền bảo hiểm) . Như bạn có thể thấy, trách nhiệm của công ty bảo hiểm sẽ giảm xuống khi giá trị quỹ của bạn tăng lên. Điều này là do, trong trường hợp nhà đầu tư chết, công ty bảo hiểm chỉ cần thanh toán phần chênh lệch giữa Số tiền bảo hiểm và Giá trị quỹ từ tiền túi của mình.

Phí tử vong được tính dựa trên Số tiền rủi ro (Số tiền rủi ro =Số tiền bảo hiểm - Giá trị quỹ). Khi Giá trị quỹ tăng lên, Tổng rủi ro giảm xuống và ảnh hưởng của phí tử vong cũng giảm theo.

Tác động của phí tử vong thấp hơn trong trường hợp ULIP Loại I. Khi Giá trị quỹ lớn hơn Số tiền bảo hiểm (vẫn như vậy), bạn không phải chịu bất kỳ khoản phí tử vong nào. Phí tử vong thường được thu hồi thông qua việc hủy đơn vị hàng tháng.

ULIP Loại II :Trong trường hợp chủ hợp đồng qua đời, người được đề cử sẽ nhận được Giá trị quỹ + Số tiền bảo hiểm. Trong cấu trúc này, trách nhiệm của người bảo hiểm không đổi ở Số tiền bảo hiểm cho đến khi đáo hạn. Số tiền rủi ro luôn bằng Số tiền bảo hiểm. Do đó, tác động của phí tử vong cao hơn (nhưng bạn cũng nhận được mức bảo hiểm tính mạng cao hơn).

Xin lưu ý, ULIP (cả Loại I và Loại II) là một cách mua bìa đời rất đắt. Như đã thảo luận trong một bài viết trước đó, bạn trả cao hơn nhiều để nhận được cùng một mức trang trải trong ULIP (so với gói có thời hạn).

Nếu bạn đang xem xét ULIP hoàn toàn từ góc độ đầu tư (bạn đã có bảo hiểm nhân thọ đầy đủ), ULIP Loại I rõ ràng là người chiến thắng so với ULIP Loại II . Tuy nhiên, bạn phải hiểu rằng Số tiền bảo hiểm của bạn ít nhất sẽ gấp 10 lần phí bảo hiểm hàng năm của bạn (đối với số tiền thu được khi đáo hạn được miễn thuế). Do đó, sẽ mất rất nhiều thời gian để Giá trị quỹ vượt quá Số tiền bảo hiểm. Cho đến thời điểm đó, phí tử vong là một chi phí không cần thiết mà bạn phải chịu.

Nếu bạn đang xem một ULIP để thu hẹp khoảng cách bảo hiểm nghiêm trọng trong danh mục đầu tư của mình , ULIP Loại II có thể là một lựa chọn tốt hơn. Tuy nhiên, tôi tin rằng kết hợp giữa kế hoạch thời hạn và ULIP Loại I là lựa chọn tốt hơn ULIP Loại II. Hơn nữa, trong trường hợp ULIPs, Số tiền bảo hiểm là bội số của phí bảo hiểm hàng năm. Ví dụ, trong hầu hết các trường hợp, Số tiền bảo hiểm gấp 10 lần phí bảo hiểm hàng năm. Phí bảo hiểm hàng năm 50.000 Rs mỗi năm sẽ giúp bạn được bảo hiểm 5 Rs. Trong trường hợp như vậy, khả năng thanh toán phí bảo hiểm của bạn sẽ quyết định mức bảo hiểm nhân thọ mà bạn có thể nhận được. Nếu bạn chỉ dựa vào ULIPs để trang trải cuộc sống, bạn có nguy cơ không được bảo hiểm.

Bạn phải lưu ý rằng số tiền thu được khi đáo hạn ULIP chỉ được miễn thuế thu nhập nếu Số tiền bảo hiểm ít nhất gấp 10 lần phí bảo hiểm hàng năm. Đối với các nhà đầu tư lớn tuổi, điều kiện này có thể không thỏa mãn. Hơn nữa, tác động của phí tử vong cũng cao hơn đối với các nhà đầu tư lớn tuổi. Những nhà đầu tư cũ như vậy phải tránh ULIPs.

Những chi phí này chỉ thêm vào chi phí và làm giảm lợi nhuận của bạn. Và không có chuyện khan hiếm các sản phẩm ULIP không có phí như vậy.

Tôi đã so sánh hai sản phẩm (một sản phẩm có tính phí và một sản phẩm không có phí) trong một bài đăng trước đó. Hãy tham khảo bài đăng để hiểu tác động.

Nếu bạn mua ULIP trực tuyến, bạn có thể tránh được các khoản phí như vậy.

Đây là một khía cạnh mà hầu hết chúng ta không tập trung vào. Như tôi đã thảo luận trước đó, phí tử vong ăn vào lợi nhuận của bạn. Điều này xảy ra vì phí tử vong được thu hồi thông qua việc hủy bỏ các đơn vị quỹ, làm giảm số lượng đơn vị bạn sở hữu và tài sản của bạn một cách hiệu quả.

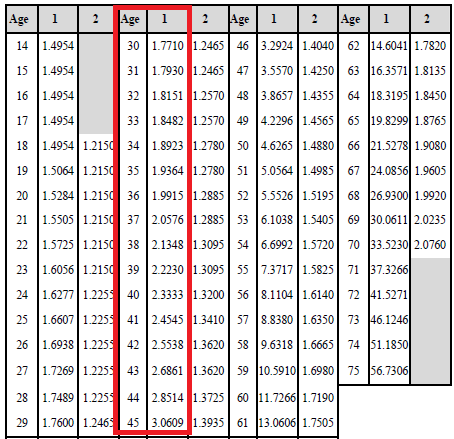

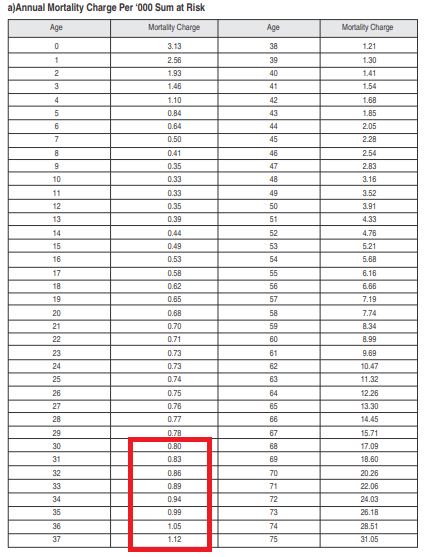

Để đánh giá tác động, bạn cần xem bảng tử vong, được cung cấp trong các từ ngữ chính sách mẫu. Bạn có thể tải xuống các từ ngữ chính sách từ trang web của công ty bảo hiểm. Ngoài ra, chỉ cần google

Tất cả những gì bạn phải làm là so sánh bảng tỷ lệ tử vong với các kế hoạch khác của cùng một công ty và từ công ty khác.

Ví dụ:hãy xem bảng tử vong trong kế hoạch của hai công ty bảo hiểm khác nhau.

Chỉ cần nhìn vào các bảng này. Chi phí tử vong được biểu thị bằng 1.000 Rs của Tổng số rủi ro.

Trong kế hoạch đầu tiên, nếu Tổng rủi ro không đổi ở mức 50 Rs, bạn sẽ phải chịu chi phí tử vong là 8,855 Rs + 18% GST =10,448 Rs trong năm đầu tiên . 1,771 * 50 lac / 1,000 =8,855 Rs.

Trong gói thứ hai, bạn sẽ chỉ phải chịu 4.000 Rs + 18% GST =4.720 Rs.

Nếu bạn đánh giá cao sức mạnh của tính gộp, bạn sẽ biết sự khác biệt mà những giá trị nhỏ này có thể tạo ra.

Nếu phải lựa chọn, tôi đã chọn phương án thứ hai.

Mặc dù Phí quản lý quỹ cho ULIP được giới hạn ở mức 1,35% / năm, 1,35% / năm. vẫn là một con số rất cao đối với các quỹ nợ.

So sánh phí quản lý quỹ cho các loại quỹ khác nhau. Mọi thứ khác vẫn như cũ, phí quản lý quỹ thấp hơn sẽ cộng vào lợi nhuận của bạn.

Có thể áp dụng phí dự phòng nếu bạn thực hiện một hoạt động cụ thể.

Ví dụ:nếu bạn muốn ngừng sử dụng ULIP trước 5 năm, công ty bảo hiểm có thể yêu cầu bạn thanh toán một khoản phí ngừng sử dụng nhỏ.

Mỗi công ty bảo hiểm thường cho phép bạn chuyển đổi miễn phí một số quỹ ULIP. Ngoài ra, họ có thể tính một khoản tiền nhỏ cho mỗi lần chuyển đổi.

Mặc dù những khoản phí này không có khả năng phá vỡ thỏa thuận, nhưng bạn vẫn phải hiểu bản chất và số lượng của các khoản phí tiềm ẩn đó.

Bổ sung mức độ trung thành là phần thưởng cho việc tuân thủ chính sách đủ lâu. Các công ty bảo hiểm cung cấp quyền lợi này dưới dạng một số tiền bổ sung khi đáo hạn hoặc dưới dạng các đơn vị quỹ bổ sung trong suốt quá trình thông thường của hợp đồng bảo hiểm. Tuy lợi ích không đáng kể nhưng dù sao nó cũng là một lợi ích. Xin lưu ý rằng danh pháp có thể khác nhau.

Tôi luôn cho rằng những lợi ích đó, theo một cách nào đó, phải được thu hồi từ các nhà đầu tư, có thể dưới dạng phí quản lý quỹ cao hơn hoặc phí tử vong hoặc bất kỳ khoản phí nào khác. Tuy nhiên, khi tôi xem xét một vài ULIP, tôi không tìm thấy nhiều mối tương quan. Trên thực tế, một vài sản phẩm (không phải tất cả) cung cấp những lợi ích này có phí quản lý quỹ và tỷ lệ tử vong thấp hơn (so với những sản phẩm không cung cấp). Tôi không thể tìm thấy bất kỳ chi phí bổ sung nào trong các kế hoạch đó. Các phương án không mang lại lợi ích như vậy nhưng vẫn có chi phí cao hơn cần phải xem xét lại cơ cấu chi phí. Có nhiều chỗ để cải thiện.

Xin lưu ý rằng những lợi ích về lòng trung thành này không nên là tâm điểm. Các công ty bảo hiểm có thể coi đó là một lợi ích lớn (điều này khó có thể xảy ra). Xem xét cấu trúc chi phí (các khoản phí khác nhau) trước khi yêu cầu nó.

Tuy nhiên, việc bổ sung lòng trung thành là một lợi ích bổ sung. Chỉ cần đảm bảo rằng bạn không bị thay đổi ngắn hạn.

Trong danh sách này, tôi đã tập trung nhiều hơn vào việc giảm chi phí liên quan đến ULIP.

Tuy nhiên, nếu bạn đang xem ULIP như một sản phẩm đầu tư, bạn cũng muốn xem xét hiệu suất trong quá khứ của quỹ.

Bạn cũng có thể xem xét hiệu suất dài hạn của các khoản tiền. Khía cạnh này không cao trong danh sách của tôi vì hiệu suất trong quá khứ có thể không lặp lại. Hãy nhớ rằng bạn sẽ bị mắc kẹt trong cùng một ULIP ngay cả khi tiền không hoạt động tốt. Bạn không thể thoát khỏi một ULIP hoạt động kém hiệu quả. Vì vậy, bạn cần có một niềm tin khi chọn ULIP.

Xem xét hiệu suất dài hạn của các quỹ. Đừng chỉ nhìn vào hoạt động của quỹ hoạt động tốt nhất trong ULIP. Xem xét tất cả các khoản tiền được cung cấp trong ULIP.

Trong trường hợp chỉ có các ULIP cao cấp, có khả năng số tiền đáo hạn sẽ không được miễn thuế, làm triệt tiêu một cách hiệu quả lợi thế lớn nhất của ULIP so với các quỹ tương hỗ. Không chỉ vậy, nếu bạn trên 45 tuổi, bạn có thể được cung cấp ULIP phí bảo hiểm thông thường trong đó Số tiền bảo hiểm thấp hơn 10 lần phí bảo hiểm hàng năm. Số tiền đáo hạn cũng phải chịu thuế trong những trường hợp đó.

Đây là những khía cạnh mà tôi sẽ cân nhắc nếu mua ULIP. Bạn cân nhắc điều gì khi mua ULIP?