Ai không biết quỹ Cơ hội vốn hóa trung bình của HDFC? Đây là một trong những quỹ ngôi sao của HDFC MF.

AUM của quỹ này hiện là Rs. 17,715 crores, lớn nhất trong danh mục midcap. Trên thực tế, dựa trên quy mô AUM, quỹ tiếp theo trong danh mục quỹ vốn hóa trung bình nhỏ hơn Rs. 6.000 crores. Đó là khoảng cách lớn như thế nào và đó là mức độ phổ biến của quỹ.

Quỹ bắt đầu hành trình vào tháng 7 năm 2007, ở đỉnh cao của thị trường tăng giá trước đó. Mục tiêu đầu tư của quỹ, theo Tài liệu Thông tin Đề án (SID), là:

Để tạo ra giá trị vốn dài hạn từ danh mục đầu tư được cấu thành chủ yếu từ vốn chủ sở hữu và chứng khoán liên quan đến vốn chủ sở hữu của các công ty có vốn hóa vừa và nhỏ.

Quỹ tìm cách tạo ra một thị trường ngách trong không gian vốn hóa trung bình và nhỏ. Tuy nhiên, quỹ này nghe có vẻ thận trọng.

Đây là điều mà SID cũng đề cập đến như một phần của các yếu tố rủi ro:

Mặc dù cổ phiếu vốn hóa nhỏ &trung bình mang lại cơ hội vượt xa các cổ phiếu blue chip lớn thông thường và thể hiện mức tăng vốn cao hơn có thể xảy ra, nhưng điều quan trọng cần lưu ý là Small &Mid- cổ phiếu vốn hóa có thể rủi ro hơn và dễ biến động hơn trên cơ sở tương đối. Do đó, mức độ rủi ro khi đầu tư vào các cổ phiếu vốn hóa vừa và nhỏ cao hơn so với đầu tư vào cổ phiếu của các công ty lớn có tên tuổi.

Cần lưu ý rằng trong một khoảng thời gian, các cổ phiếu vốn hóa nhỏ, trung bình và lớn đã chứng tỏ mức độ biến động và lợi nhuận đầu tư khác nhau. Và điều quan trọng cần lưu ý là nhìn chung, không có lớp nào luôn hoạt động tốt hơn các lớp khác.

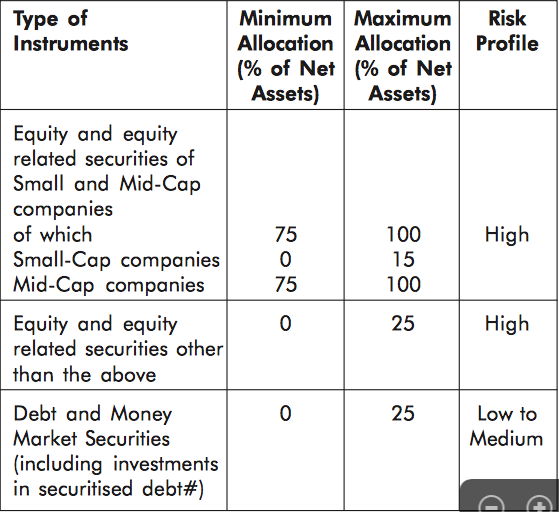

Phân bổ tài sản của Quỹ cơ hội vốn hóa trung bình của HDFC

Việc phân bổ tài sản được đề xuất (theo SID) của quỹ cũng truyền đạt ý tưởng tương tự.

Quỹ không có định nghĩa cụ thể về ý nghĩa của một cổ phiếu vốn hóa lớn, trung bình hay nhỏ. Nhiều khả năng nó cũng tuân theo cách nói của thị trường.

Nhưng điều này để lại nhiều chỗ cho quỹ xác định cách riêng của mình để phân loại cổ phiếu. Theo quan điểm của Unovest, quỹ hầu như đã vi phạm các tiêu chuẩn của chính mình, với tỷ lệ nắm giữ cổ phiếu vốn hóa lớn cao hơn.

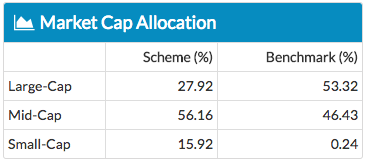

Sau đây là phân bổ vốn hóa thị trường dựa trên dữ liệu nắm giữ được báo cáo gần đây nhất.

Điểm chuẩn được chọn của quỹ là Nifty Free Float Midcap 100. Điểm chuẩn khác được các quỹ vốn hóa trung bình sử dụng là Chỉ số BSE S&P Midcap.

Các nhà quản lý quỹ hiện tại là Chirag Setalvad (hơn 20 năm kinh nghiệm đầu tư, hầu hết đều với HDFC MF) và Rakesh Vyas (hơn 10 năm kinh nghiệm đầu tư).

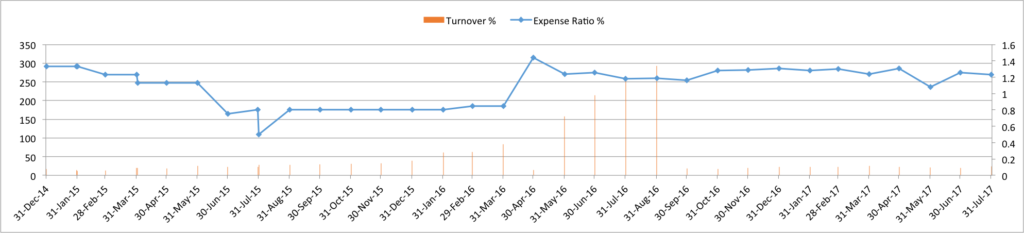

Trong khi tỷ lệ doanh thu là một lý do để tăng giá, thì chi phí lại không.

Nguồn :Nghiên cứu Unovest. Điểm dữ liệu hàng tháng từ tháng 12 năm 2014 đến tháng 7 năm 2017. Chỉ các gói trực tiếp.

Như bạn có thể thấy với số doanh thu , quỹ tuân theo chiến lược mua và nắm giữ. Năm 2016 là một năm bất thường. Quỹ có doanh thu rất cao trong một phần lớn của năm - gần 300% một lần.

Mặt khác, doanh thu đã dưới 30%. Hiểu theo cách khác, bất kỳ cổ phiếu nào cũng tồn tại khoảng 3 năm trở lên trong danh mục đầu tư của nó.

Bây giờ khi nói đến chi phí , quỹ để lại rất nhiều cho yêu cầu. Tỷ lệ chi phí mới nhất của kế hoạch trực tiếp của quỹ là 1,13%. Là một quỹ đã phát triển quy mô khổng lồ, quỹ có thể hoạt động với tỷ lệ chi phí thấp hơn. Tại một số thời điểm, quỹ đã hoạt động với tỷ lệ chi phí gần 0,5% (gần 2 năm trước).

Chúng tôi sẽ không nói về các con số hiệu suất. Đã đủ nói về mức độ ấn tượng của chúng.

Với thành tích ấn tượng trong quá khứ, thương hiệu HDFC và thực tế là hầu hết các nhà đầu tư chỉ dựa vào kết quả hoạt động trong quá khứ để đưa ra quyết định đầu tư, quy mô quỹ sẽ chỉ còn tăng thêm.

Chỉ trong 3 tháng qua, nó đã tăng hơn Rs. 1.000 crores cho AUM của nó.

Xin lưu ý, đối với quỹ vốn hóa trung bình, kích thước lớn có thể là gót chân Achilles của nó.

Bạn thấy đấy, trong toàn bộ quy mô thị trường chứng khoán, nói là 100%, khoảng 80 đến 85% vốn hóa thị trường được đóng góp bởi các công ty có vốn hóa lớn. Khoảng 15% được đóng góp bởi các công ty vốn hóa trung bình và phần còn lại là các công ty vốn hóa nhỏ và siêu nhỏ.

Với quy mô thị trường hạn chế như vậy đối với không gian vốn hóa trung bình, một quỹ như Quỹ Cơ hội vốn hóa trung bình HDFC với quy mô của nó sẽ gặp khó khăn trong việc tìm kiếm đầu tư “ cơ hội “, Không sớm thì muộn.

Quỹ Khám phá Giá trị Pru của ICICI đã làm điều tương tự. Quỹ Khám phá Giá trị này, bắt đầu hành trình của mình với tư cách là một quỹ vốn hóa trung bình vào tháng 8 năm 2004, đã buộc phải chuyển mình thành quỹ đa bản vào năm 2015. Được thúc đẩy bởi hoạt động trong quá khứ, nó đã nhận được dòng vốn khổng lồ (vượt qua 10.000 Rs. 10.000 crores trong AUM) .

Nhưng đợi đã! Khi nó chuyển đổi thành quỹ đa bản đồ, lợi nhuận sẽ bị tắt tiếng so với hình đại diện midcap của nó. Xét cho cùng, midcaps được kỳ vọng sẽ có tỷ lệ phần thưởng rủi ro cao hơn.

Tôi quan tâm hơn đến việc bạn sẽ làm gì với tư cách là một nhà đầu tư. Hãy chia sẻ quan điểm của bạn trong phần bình luận.