Tôi chắc rằng bạn đã đọc các tờ báo về việc một số quỹ nợ đã mất giá trị như thế nào khi họ nắm giữ các công ty thuộc tập đoàn IL&FS khác nhau. Kết quả là bạn cũng thấy giá trị hiện tại của khoản đầu tư của mình bị lỗ. Bạn đã không chuẩn bị cho nó.

Để nhanh chóng tóm tắt, một cơ quan xếp hạng đã đặt câu hỏi về sức mạnh tài chính của các công ty này và hạ xếp hạng tín nhiệm.

Các quỹ tương hỗ khác nhau đã mở rộng tín dụng cho các công ty này trong các khoảng thời gian khác nhau. Các chương trình nắm giữ các khoản đầu tư này bao gồm quỹ thanh khoản, quỹ siêu ngắn hạn, quỹ rủi ro tín dụng, quỹ tích cực kết hợp, v.v.

Vì việc hoàn trả các khoản "vay" này cho các công ty có chút nghi ngờ, các quỹ tương hỗ phải thực hiện các điều chỉnh kế toán có liên quan (giảm dần) trên sổ sách của họ.

Các khoản đầu tư riêng lẻ bị mất giá và do đó NAV của các quỹ này cũng bị ảnh hưởng tiêu cực. Dựa trên những gì chúng ta thấy cho đến nay, hầu hết nó chỉ là tạm thời. Thực tế sẽ tự diễn ra.

Câu hỏi mà hầu hết các nhà đầu tư đặt ra là làm thế nào một quỹ nợ có thể mất tiền?

Thực tế là quỹ nợ có thể đi vào vùng âm.

Trước tiên, hãy làm mới 2 khái niệm cơ bản chính về quỹ nợ.

Trong trường hợp chúng ta đang thảo luận, việc hạ cấp chất lượng tín dụng làm tăng kỳ vọng vào lãi suất của một công cụ chất lượng tín dụng thấp hơn ( rủi ro cao hơn, kỳ vọng thu hồi cao hơn ) và do đó giá trị giảm.

Mùa thu này có thể là tạm thời. Mặc dù các lý do kế toán đã buộc phải giảm giá trị, nhưng nếu chương trình quỹ nhận lại tiền từ IL&FS vào ngày đáo hạn, NAV sẽ điều chỉnh tăng, hy vọng.

Câu hỏi còn lại là các quỹ tương hỗ không biết về vấn đề chất lượng tín dụng và nếu có, tại sao họ lại đầu tư?

Như bạn đã biết, các khoản đầu tư diễn ra bao gồm cả quỹ thanh khoản và siêu ngắn. Thành thật mà nói, điều này xảy ra trong trường hợp quỹ thanh khoản hoặc thời hạn cực ngắn hoặc thời hạn thấp là rất kinh khủng.

Giờ đây, các quỹ riêng lẻ phải đặt câu hỏi và xem lại quy trình đầu tư và danh sách ngắn của họ.

Tuy nhiên, trong trường hợp rủi ro tín dụng hoặc quỹ có thời hạn dài hơn, với nhiệm vụ đầu tư vào chứng khoán như vậy, điều này sẽ không phải là một bất ngờ lớn. Họ sẽ đầu tư vào các chứng khoán phi đầu tư.

Về phần nhà đầu tư, có lẽ bạn đã mắc vào một quỹ nợ vì bạn đã quá mệt mỏi với FD của Ngân hàng lãi suất thấp với mức thuế cao. Bạn đã tham gia vào tất cả các loại đầu tư quỹ nợ với hy vọng nhận được lợi tức đảm bảo cao hơn.

Bạn cũng đã chọn ‘quỹ rủi ro tín dụng’ hoặc ‘cơ hội trái phiếu doanh nghiệp’ (cũng là quỹ rủi ro tín dụng bây giờ), mà không hiểu bạn đang làm gì.

Vậy, phải làm gì bây giờ?

Chà, không bao giờ là quá muộn. Đây là thời điểm tốt để xem lại khái niệm cốt lõi của việc đầu tư vào quỹ nợ, sự an toàn, lợi nhuận, thuế và cách chúng hoạt động đặc biệt trái ngược với Tiền gửi cố định. Điều này sẽ giúp bạn thiết lập lại kỳ vọng và danh mục đầu tư của mình.

Chúng ta bắt đầu.

Khi bạn đã trải qua điều này, bạn cũng có thể muốn xem biểu đồ đầu tư của các quỹ nợ khác nhau trông như thế nào.

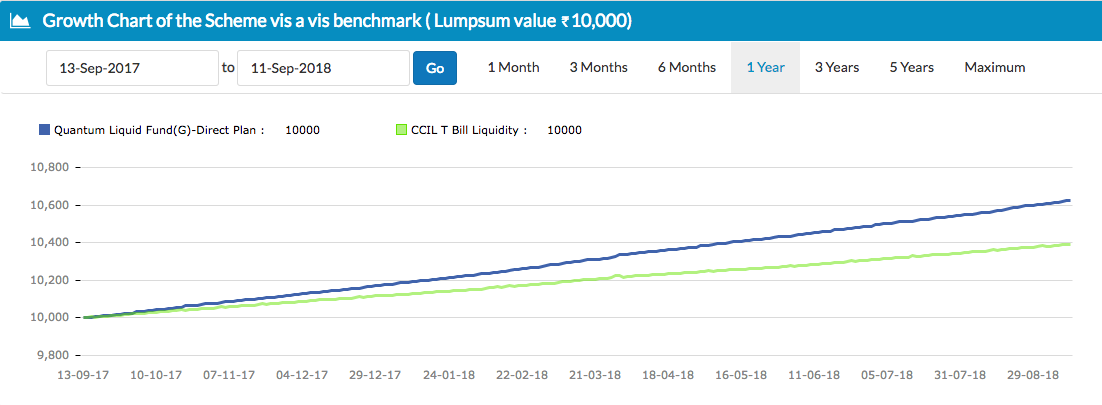

Trước hết là một quỹ có tính thanh khoản, có mục đích lớn hơn là bảo toàn vốn và sau đó là tạo ra lợi nhuận. Dữ liệu trong 1 năm.

Nguồn:Unovest

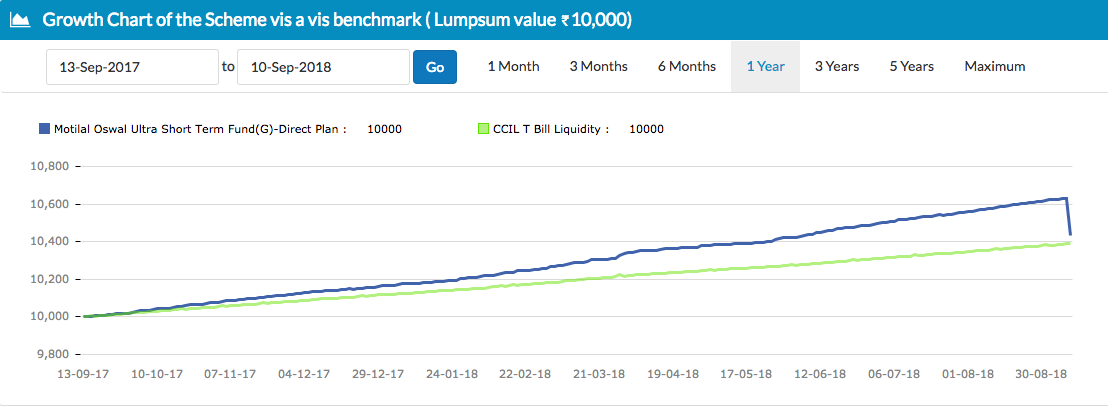

Sau đó là Quỹ trái phiếu cực ngắn bị ảnh hưởng bởi sự kiện gần đây. Dữ liệu trong 1 năm.

Nguồn:Unovest

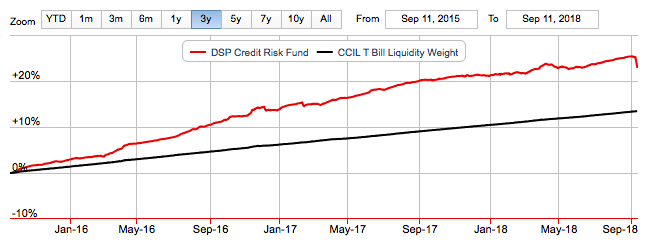

Tiếp theo, là quỹ Rủi ro Tín dụng, cũng bị ảnh hưởng bởi sự kiện vừa rồi. Đã hơn 3 năm

Nguồn:Valueresearchonline.com

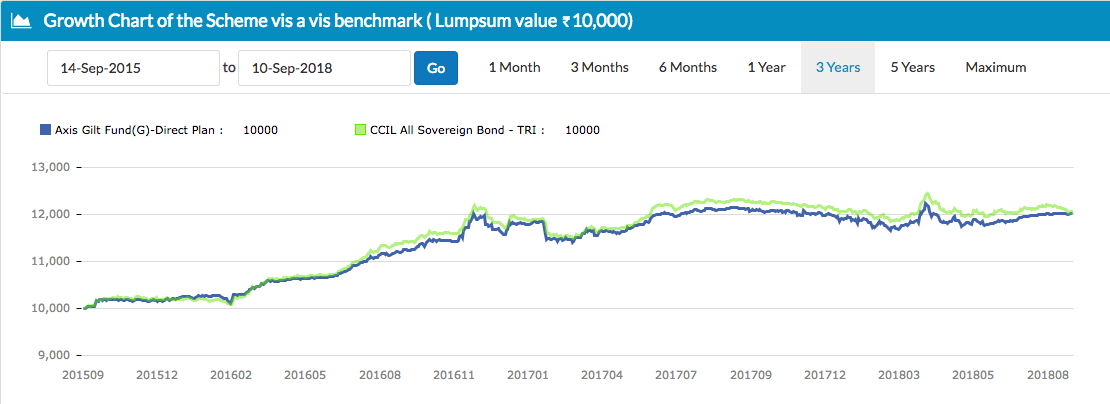

Cuối cùng là Quỹ Gilt. Chỉ cần nhìn vào sự biến động ở đây trong 3 năm.

Nguồn:Unovest

Nó rất dễ bị thu hút bởi lợi nhuận cao. Nhưng những khoản lợi nhuận cao này đòi hỏi rất nhiều sự kiên nhẫn và thường có rủi ro cao hơn, bao gồm cả việc mất giá tạm thời.

Khi bạn chọn quỹ nợ của mình, hãy biết hành trình dự kiến. Một trong những suôn sẻ hoặc một trong một với những thăng trầm. Chất lượng tín dụng mà quỹ chọn cho các khoản đầu tư của mình cũng rất quan trọng.

SEBI đã sắp xếp hợp lý hơn việc phân loại các quỹ nợ để bạn dễ dàng so sánh và lựa chọn.

Xem lại cách phân loại quỹ nợ mới của SEBI tại đây và quỹ nợ nào nên chọn, tại đây.

Điều này còn khá nhiều điều cần phải thực hiện. Hy vọng rằng bạn không vội vàng xem qua phần ghi chú này và hãy tiếp thu nó một cách từ từ để đưa ra quyết định đúng đắn.