Phá sản là rủi ro cuối cùng trong đầu tư cổ phiếu. Trong điều kiện kinh tế hiện nay, rủi ro cao hơn nhiều so với mức bình thường. Nhiều công ty từng kinh doanh rất mạnh vào đầu năm 2020 đã nhanh chóng lâm vào tình trạng nguy hiểm nghiêm trọng. Tất cả là do nền kinh tế của chúng ta tạm dừng hoàn toàn.

Cả chính phủ liên bang và Cục Dự trữ Liên bang đã phản ứng nhanh chóng và quyết đoán để cố gắng duy trì các công ty tồn tại cho đến khi nền kinh tế được cải thiện.

Tuy nhiên, chúng tôi có khả năng thấy tỷ lệ phá sản tăng lên trong 12 tháng tới. Trên thực tế, chúng tôi đã chứng kiến sự gia tăng lớn về hồ sơ phá sản.

Viện Phá sản Hoa Kỳ đã báo cáo mức tăng 26% hồ sơ trong tháng 4 so với năm ngoái.

Bạn có thể đang nắm giữ cổ phần của một công ty đã nộp đơn phá sản. Hoặc xem xét đảm nhận một vị trí trong một công ty mới được nộp hồ sơ với suy nghĩ rằng bạn có thể kiếm được một số tiền dễ dàng. Hãy lưu ý rằng điều đó phụ thuộc vào việc công ty có tồn tại được hay không.

Câu hỏi rõ ràng là điều gì sẽ xảy ra với cổ phiếu của tôi nếu một công ty nộp đơn phá sản?

Trong bài viết này, chúng tôi sẽ xem xét các loại phá sản khác nhau có sẵn cho các công ty và ý nghĩa của từng loại đối với các cổ đông; cũng như làm thế nào để tránh những công ty có nguy cơ phải nộp đơn phá sản.

Điều này có thể chỉ giúp bạn tránh mua phải một cổ phiếu đang gặp khó khăn nghiêm trọng. Cổ phiếu phá sản có thể khiến bạn gặp rắc rối nếu bạn không cẩn thận.

Trước khi phá sản, những con nợ không thể trả nợ cho chủ nợ của họ đã bị đưa vào nhà tù của những con nợ. Như bạn có thể tưởng tượng, rất khó để có tiền để trả nợ cho ai đó trong khi bị giam trong tù.

Luật phá sản hiện đại ở Mỹ đã mất một thời gian dài để ra đời. Luật phá sản đã được thông qua 3 lần vào những năm 1800; và nhanh chóng bị bãi bỏ trước khi Đạo luật Phá sản năm 1898 được thông qua và cuối cùng vẫn được ghi trên sổ sách.

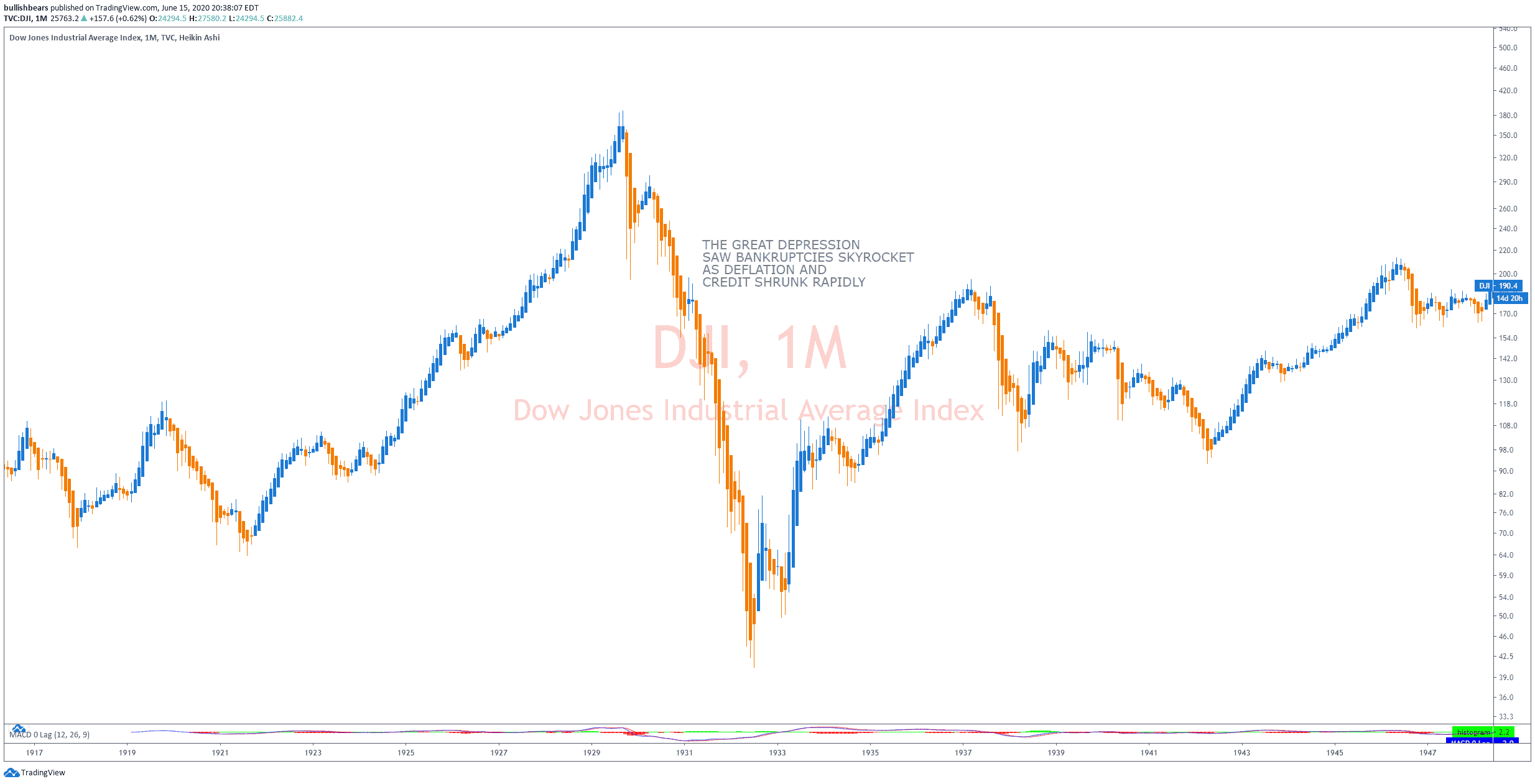

Các luật này đã được hoàn thiện trong các đạo luật được thông qua vào năm 1933 và 1934 trong thời kỳ khủng hoảng kinh tế của cuộc Đại suy thoái.

Trên thực tế, nhiều luật chứng khoán vẫn quản lý thị trường công của chúng ta ngày nay cũng đã được thông qua trong hai năm đó. Phòng giao dịch trực tiếp của chúng tôi sẽ thảo luận về những thứ như cổ phiếu phá sản khác nhau để xem xét.

Trong hầu hết các trường hợp, con nợ nộp đơn yêu cầu phá sản để bảo vệ mình khỏi các chủ nợ. Tuy nhiên, trong một số ít trường hợp, chủ nợ có thể đệ đơn lên tòa án phá sản nếu họ tin rằng nếu doanh nghiệp tiếp tục hoạt động, họ sẽ giảm tài sản của mình.

Các chủ nợ có quyền đối với tài sản của công ty nếu các thỏa thuận thanh toán không được thực hiện. Đây là lý do tại sao bạn có thể nghe thấy cụm từ “bảo hộ phá sản”. Thông tin thêm về điều đó trong giây lát.

Chương 7 phá sản có lẽ là điều mà hầu hết mọi người nghĩ đến khi họ nghe đến thuật ngữ “phá sản”. Số chương chỉ đơn giản là đề cập đến phần của mã phá sản liên quan đến việc nộp đơn.

Trong chương 7, tất cả tài sản của công ty được thanh lý và doanh nghiệp sẽ ngừng tồn tại. Khi thanh lý, có các quy tắc nghiêm ngặt về “thứ tự ưu tiên” xác định ai được thanh toán trước; như sau:

Như bạn có thể thấy, những người nắm giữ cổ phiếu nằm ở cuối danh sách đó. Khả năng chủ sở hữu cổ phần nhận được bất cứ điều gì trong chương 7 phá sản là cực kỳ thấp.

Tuy nhiên, nếu một công ty thực sự còn tiền mặt sau khi trả hết cho những người khác, thì số tiền mặt còn lại sẽ được phân phối với số lượng bằng nhau trên mỗi cổ phiếu. Do đó, nếu bạn có cổ phiếu phá sản, bạn có thể thấy một số tiền.

Hầu hết thời gian khi một công ty nộp đơn xin phá sản, đó là chương 11. Trong chương 11, tòa án bảo vệ công ty cho đến khi một kế hoạch chi tiết được đệ trình.

Điều này cho thấy công ty sẽ phục hồi tài chính như thế nào. Tòa án có thẩm quyền chấp nhận kế hoạch này; ngay cả khi không có sự đồng ý của các chủ nợ. Tuy nhiên, các chủ nợ có tiếng nói trong quá trình này.

Phá sản theo Chương 11 thường sẽ bị đóng băng giao dịch tạm thời đối với cổ phiếu và có khả năng bị hủy niêm yết. Nếu cổ phiếu tiếp tục giao dịch trên thị trường OTC, chữ “Q” có thể được thêm vào biểu tượng mã cổ phiếu để chỉ định nó là một công ty sắp phá sản.

Có rất nhiều kết quả tiềm ẩn cho những người sở hữu cổ phiếu trong chương 11. Nhưng phổ biến nhất là số cổ phiếu hiện có bị xóa sổ.

Một trong những cách phổ biến mà các chủ nợ sẽ được bồi thường trong chương 11 khi phá sản là được phát hành cổ phiếu vốn chủ sở hữu mới; điều này có thể có nghĩa là cổ phiếu hiện có sẽ bị hủy bỏ.

Mỗi thỏa thuận là khác nhau; "ma quỷ ở trong chi tiết", như trường hợp thường xảy ra trong đầu tư vào thị trường chứng khoán.

Nó được gọi là bảng "cân đối" vì bên tài sản (những gì thuộc sở hữu) phải bằng tổng nợ phải trả cộng với bên vốn chủ sở hữu.

Nợ phải trả là một thuật ngữ khác của nợ. Đây là khoản tiền mà công ty đang nợ các chủ nợ. Vốn chủ sở hữu bao gồm tiền được các nhà đầu tư trả vào công ty cũng như “thu nhập giữ lại”. Đó là lợi nhuận mà công ty giữ lại thay vì trả lại cho cổ đông.

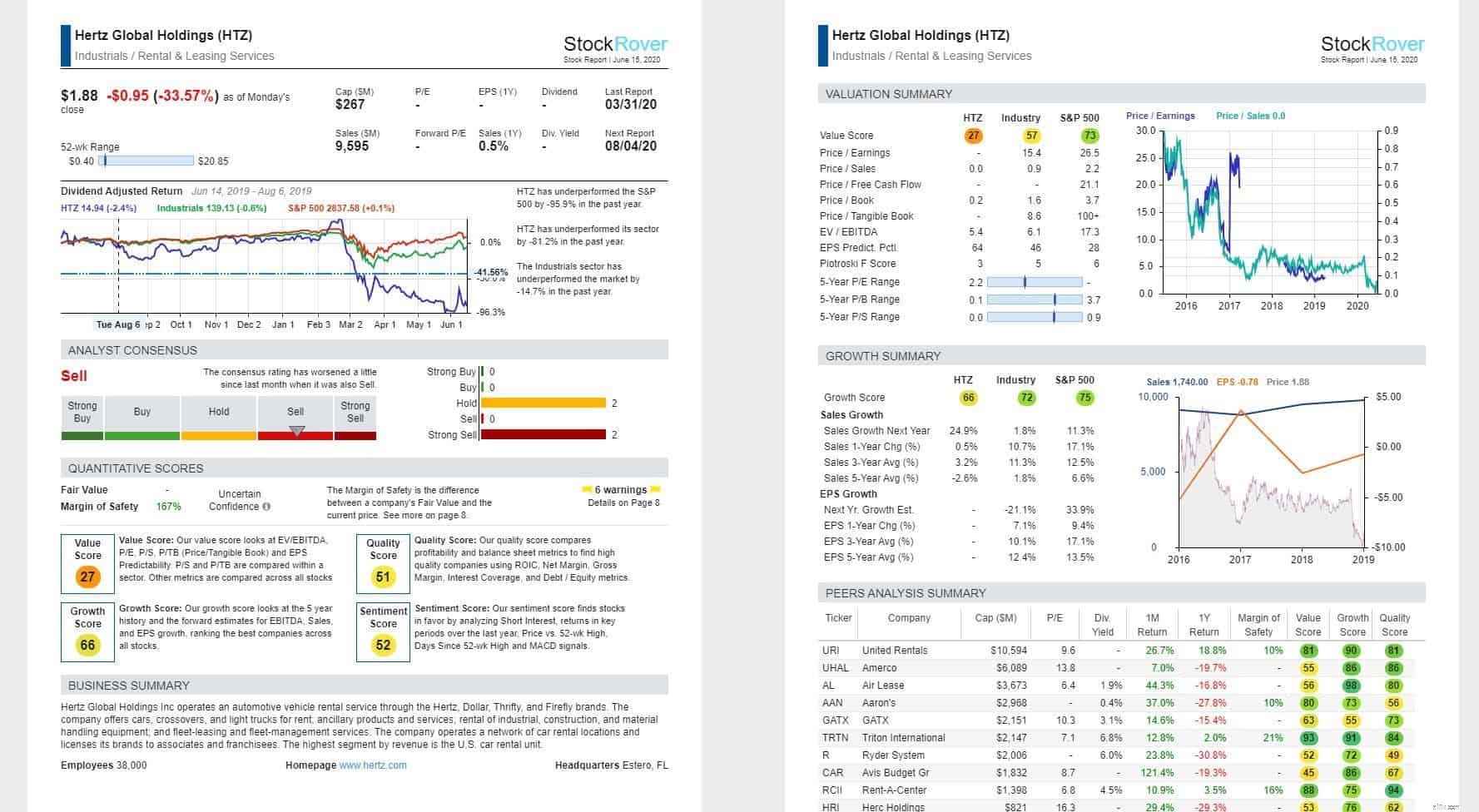

Chúng tôi nhận thấy rằng StockRover thực hiện một công việc tuyệt vời trong việc đưa ra các cảnh báo và khám phá các chi tiết cơ bản mà nhà đầu tư cần biết. Hãy xem $ HTZ, được nộp gần đây.

Có hai tỷ lệ đơn giản để xem xét có thể nhanh chóng cho bạn biết liệu một công ty có đang có nền tảng tài chính vững chắc hay không.

Hệ số thanh toán nhanh cho cổ phiếu phá sản, thường được gọi là tỷ lệ "thử nghiệm axit", cho biết liệu công ty có đủ tiền mặt để thanh toán các nghĩa vụ trước mắt của họ hay không.

Ở phía tài sản của bảng cân đối kế toán, bạn sẽ tìm thấy một dòng ở khoảng nửa dưới được gọi là “Tài sản hiện tại”. Đó là những thứ như tiền mặt, các khoản đầu tư ngắn hạn và các khoản phải thu (tiền nợ công ty), ít hàng tồn kho hơn (bạn không thể thanh toán hóa đơn bằng hàng tồn kho).

Trong phần Nợ phải trả, bạn tìm thấy "Nợ ngắn hạn", là các khoản nợ phải trả trong vòng mười hai tháng tới. Hệ số thanh toán nhanh được tính là Tài sản lưu động - Hàng tồn kho / Nợ ngắn hạn. Nếu con số này nhỏ hơn một, đó là một lá cờ đỏ.

Đây là một phép tính đơn giản hơn. Nhưng không có một ranh giới khó khăn về điều gì là tốt hay xấu. Bạn thực sự cần so sánh với các công ty cùng ngành để xem công ty của bạn tốt hơn hay kém hơn so với các công ty cùng ngành; vì các loại công ty khác nhau sử dụng nợ khác nhau.

Phép tính đơn giản là Tổng Nợ phải trả / Vốn chủ sở hữu của Cổ đông. Nói chung, tôi thích tìm kiếm các công ty khoảng 1 hoặc ít hơn một chút. Nhưng một lần nữa, một số công ty lớn sử dụng nhiều nợ hơn để tài trợ cho doanh nghiệp của họ.

Vì vậy, bạn phải hiểu lĩnh vực và cổ phiếu phá sản mà bạn đang xem xét để có được bức tranh thực sự rõ ràng về tỷ lệ Nợ trên Vốn chủ sở hữu đang cho bạn biết.

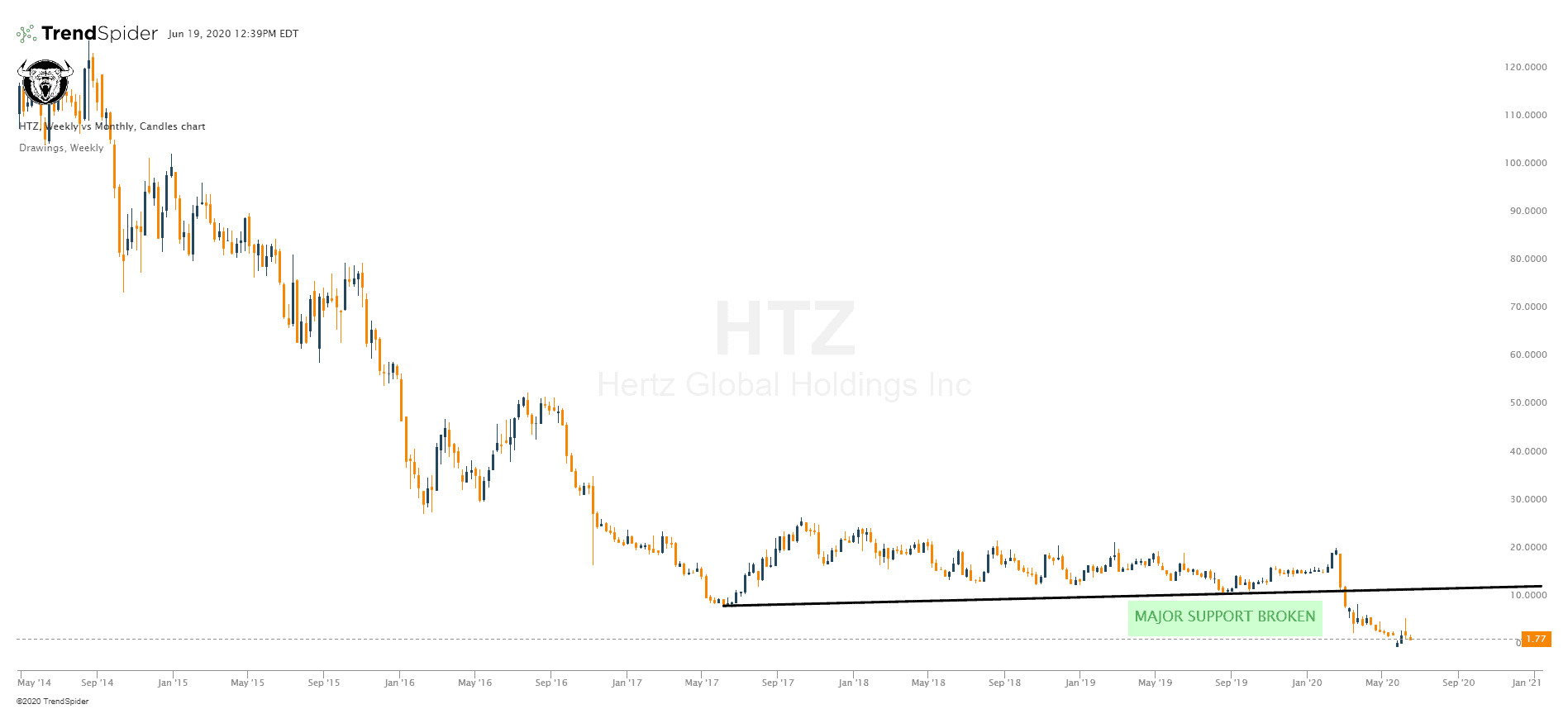

Biểu đồ $ HTZ nói lên tất cả. Phá sản là một sự kiện có thể phá hủy biểu đồ.

Nợ không phải lúc nào cũng là điều xấu. Sử dụng nợ giúp các công ty phát triển nhanh hơn và thực hiện các khoản đầu tư mà họ sẽ không thể thực hiện được nếu không có nó. Kết quả là, cổ phiếu phá sản có thể tốt.

Ngoài ra, lãi suất làm giảm các nghĩa vụ thuế, do đó sẽ có lợi ích tài chính khi sử dụng nợ để tài trợ cho một công ty. Tuy nhiên, thời điểm tồi tệ sẽ đến trong kinh doanh.

Đôi khi họ đột ngột xuất hiện vì những lý do hoàn toàn nằm ngoài tầm kiểm soát của công ty, như năm nay. Trong những thời điểm khó khăn đó, một bảng cân đối kế toán mạnh thường là sự khác biệt giữa ai sống sót và ai khai phá sản.