Tôi đã viết về đầu tư theo đà trước đây. Tôi đã so sánh hiệu suất của S&P BSE Momentum Index TRI với các chỉ số Nifty 50, Nifty Next 50 và Nifty Midcap 150 trong một bài đăng trước đó (Đầu tư động lượng có hoạt động ở Ấn Độ không?). Các phát hiện có lợi cho S&P BSE Momentum Index, chỉ số này hoạt động tốt hơn cả 3 chỉ số với biên độ rộng chỉ với mức biến động cao hơn một chút.

Tuy nhiên, từ quan điểm của các nhà đầu tư, phân tích này không hoàn toàn hữu ích vì không có quỹ chỉ số nào theo dõi chỉ số S&P Momentum này. Nếu bạn muốn đầu tư vào danh mục động lực, bạn có thể tự mình chọn các cổ phiếu động lực (một số làm việc ở đó hoặc đăng ký với một Smallcase cung cấp chiến lược này với một khoản phí.

Đây là về để thay đổi. UTI đã khởi chạy Quỹ chỉ số Momentum (Quỹ chỉ số UTI Nifty 200 Momentum 30) vào tháng 2 năm 2021. Quỹ sẽ cố gắng tái tạo hiệu suất của chỉ số Nifty 200 Momentum 30. Và không phải S&P BSE Momentum Index. Do đó, tôi nghĩ rằng điều quan trọng là phải xem lại hiệu suất của Chỉ số Nifty 200 Momentum 30, so với các chỉ số vốn chủ sở hữu phổ biến khác. Mặc dù kế hoạch vẫn chưa được SEBI phê duyệt, hãy xem chỉ mục này đã hoạt động như thế nào.

Đầu tư theo đà là mua những cổ phiếu đã hoạt động rất tốt (giá cổ phiếu tăng) trong quá khứ gần đây.

Đầu tư thông thường bao gồm:Mua thấp và bán cao hơn.

Đầu tư Momentum là về:Mua cao và bán cao hơn.

Tôi sao chép đoạn trích từ bảng dữ kiện chỉ mục.

‘Nifty200 Momentum 30’ Index nhằm mục đích theo dõi hiệu suất của 30 công ty hàng đầu trong Nifty 200 được chọn dựa trên Điểm Momentum chuẩn hóa của họ.

Điểm Momentum chuẩn hóa cho mỗi công ty được xác định dựa trên lợi tức giá 6 tháng và 12 tháng, được điều chỉnh theo mức độ biến động giá hàng ngày của công ty.

Trọng lượng của mỗi cổ phiếu dựa trên phương pháp luận về độ nghiêng nhân tố - trọng số được tính bằng cách nhân vốn hóa thị trường tự do thả nổi với Điểm xung lượng chuẩn hóa của cổ phiếu đó.

Tỷ trọng cổ phiếu được giới hạn ở mức thấp hơn 5% hoặc 5 lần trọng lượng của cổ phiếu trong chỉ số chỉ dựa trên vốn hóa thị trường tự do chuyển nhượng

Nifty 200 là chỉ mục mẹ.

Chỉ số Nifty 200 Momentum 30 chọn 30 công ty hàng đầu dựa trên điểm xung lượng của họ.

Bạn có thể tìm hiểu thêm về cách các cổ phiếu trong chỉ số được chọn trong tài liệu phương pháp. Một điểm khác biệt chính giữa phương pháp lựa chọn cổ phiếu là Nifty Momentum Index xem xét cả hiệu suất giá 6 tháng và 12 tháng của cổ phiếu trong khi chỉ số S&P BSE Momentum chỉ xem xét hiệu suất giá trong 12 tháng.

Chỉ số Nifty 200 Momentum được khởi chạy vào ngày 25 tháng 8 năm 2020. Do đó, gần như toàn bộ dữ liệu đã được kiểm tra lại. Không có nhiều dữ liệu trực tiếp. Chúng tôi đã có dữ liệu trực tiếp trong gần 5 năm về chỉ số S&P BSE Momentum.

Hãy ghi nhớ điều này khi xem xét hiệu suất lập chỉ mục trong bài đăng này. Chỉ mục đã được khởi chạy chỉ vì nó đã hoạt động tốt trong quá trình kiểm tra lại. Bạn sẽ không mong đợi NSE khởi chạy một chỉ mục không hoạt động tốt ngay cả trong quá khứ. Ngoại lệ duy nhất có lẽ là Chỉ số Nifty High Beta 50.

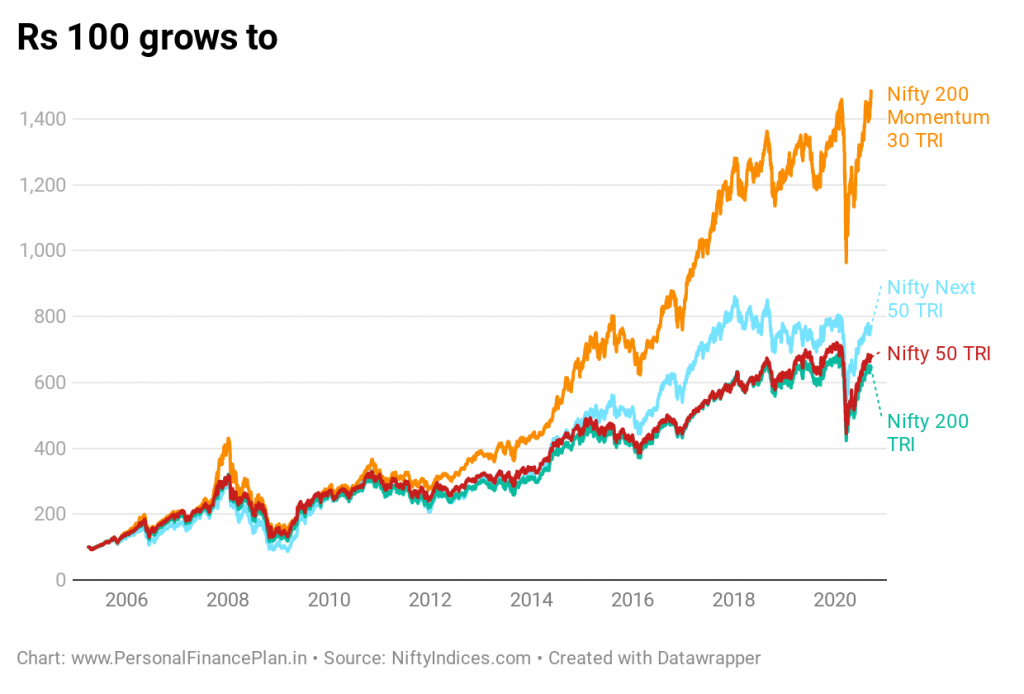

Chúng tôi so sánh hiệu suất kể từ ngày 1 tháng 4 năm 2005.

Chỉ số Nifty 200 Momentum 30 là người chiến thắng rõ ràng.

Chỉ số Nifty 200 Momentum 30 :100 Rs đầu tư vào ngày 1 tháng 4 năm 2005 tăng lên 1.484 Rs. CAGR là 19,06% / năm

Chỉ mục Nifty 50 :100 Rs tăng lên 676 Rs. CAGR là 13,16% / năm

Nifty Next 50 :766 Rs. CAGR là 14,07% / năm

Nifty 200 :Rs 644. CAGR là 12,81%

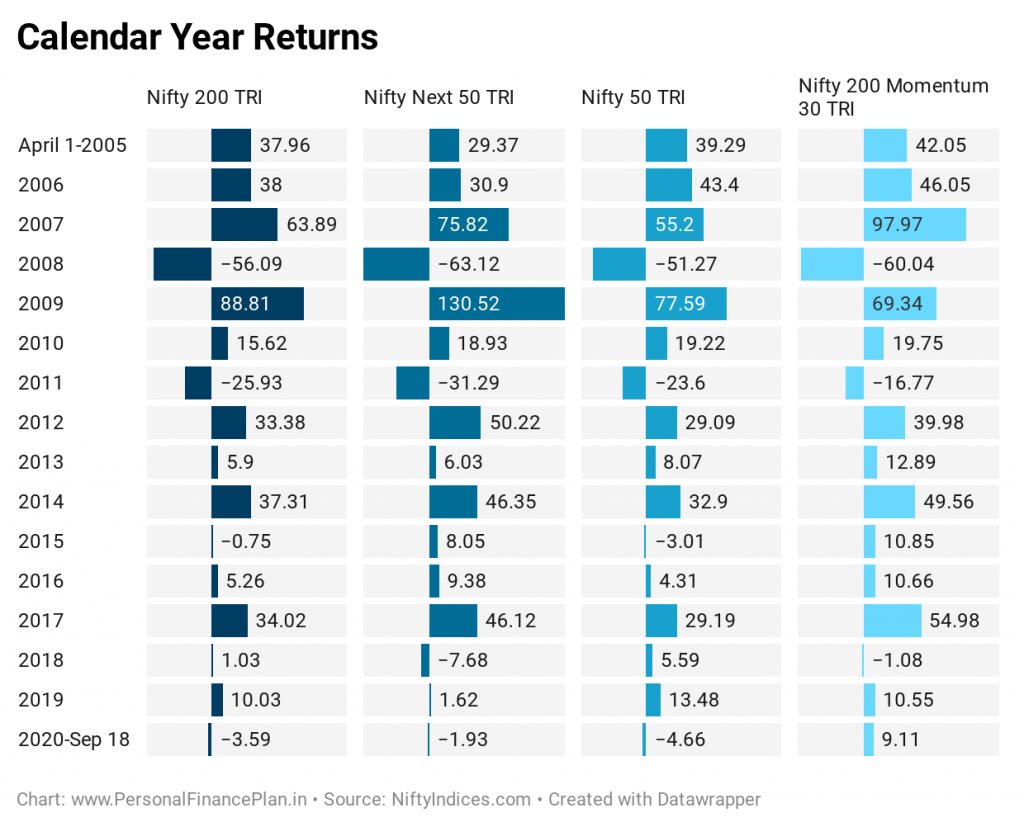

Hãy nhìn vào lợi nhuận của năm dương lịch.

Một lần nữa rất ấn tượng.

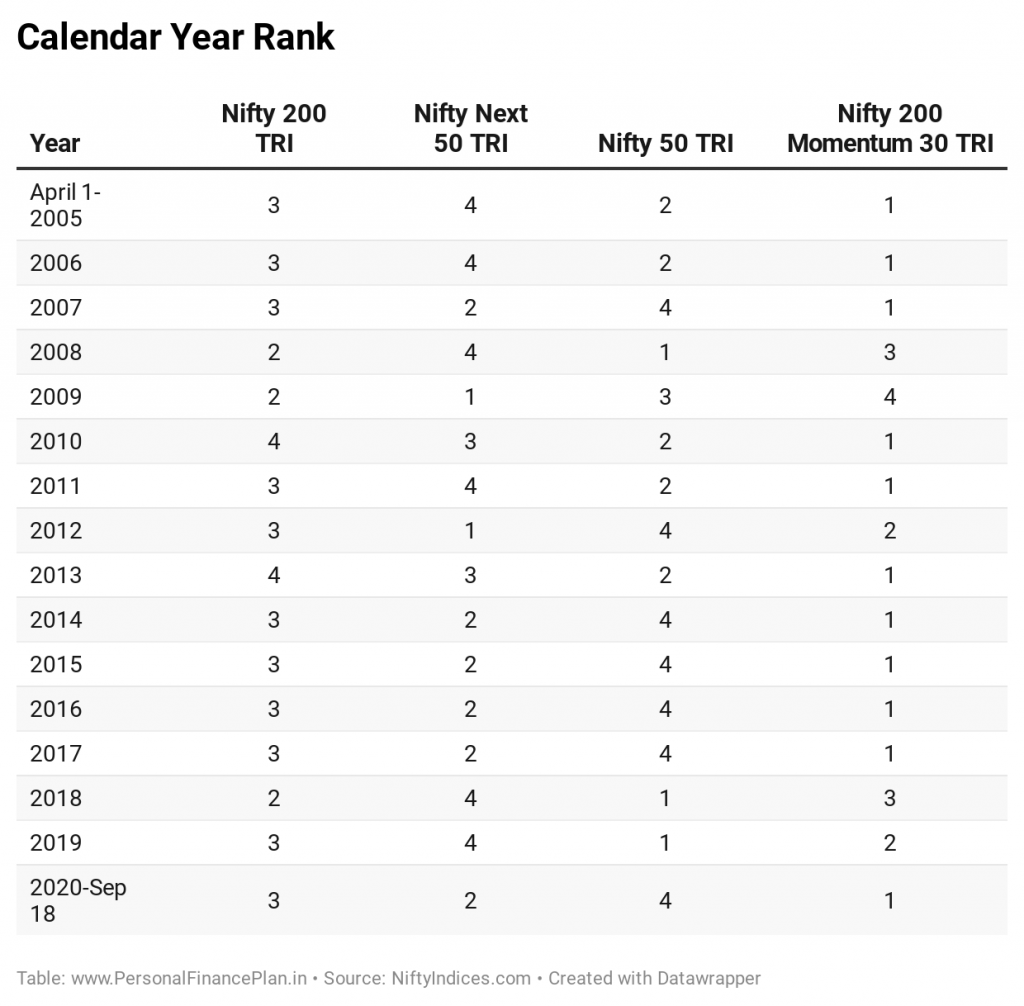

Trong số 4 chỉ số, Nifty Momentum Index đã đứng đầu trong 11 năm trong số 16 năm (bao gồm cả những năm chưa hoàn thiện vào năm 2005 và 2020).

Chỉ số Nifty Momentum đánh bại Nifty 50 trong 13 trong số 16 năm. Chỉ trong 3 năm (2008, 2009 và 2018), chỉ số Nifty 200 Momentum 30 không đạt được chỉ số Nifty 50.

Chỉ số Nifty Momentum đánh bại Nifty Next 50 trong 14 trong số 16 năm. Chỉ thất bại trong hai năm 2009 và 2012.

Chỉ số Momentum đánh bại chỉ số mẹ của nó (Nifty 200) trong 13 trong số 16 năm. Chỉ thất bại trong các năm 2008, 2009 và 2018.

Điều này không nằm ngoài dự đoán của những gì chúng tôi tìm thấy trong hoạt động của năm dương lịch.

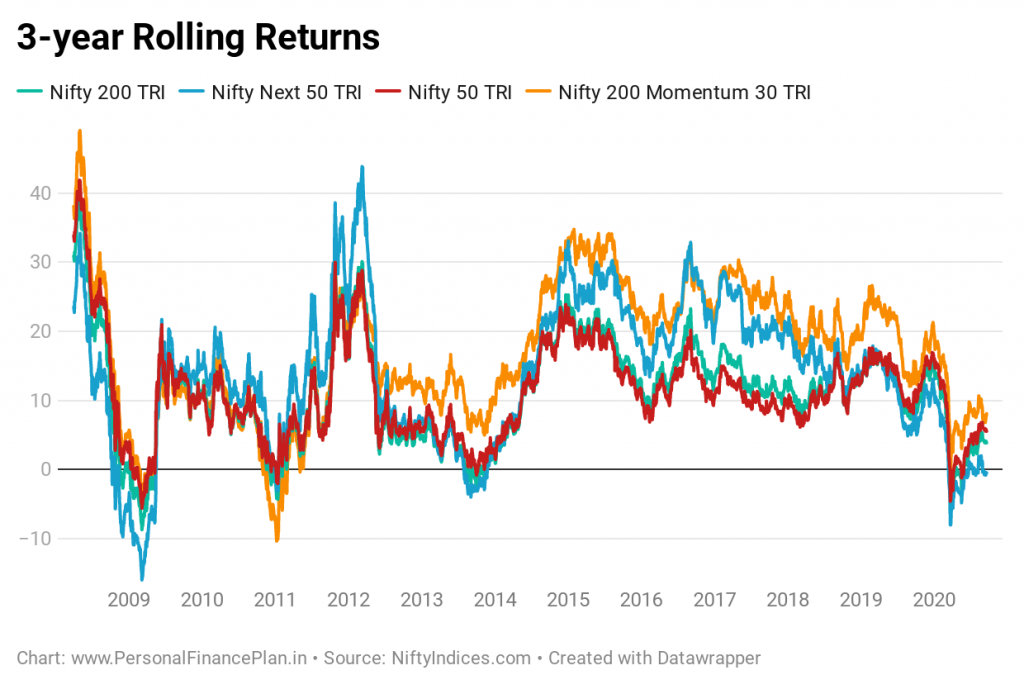

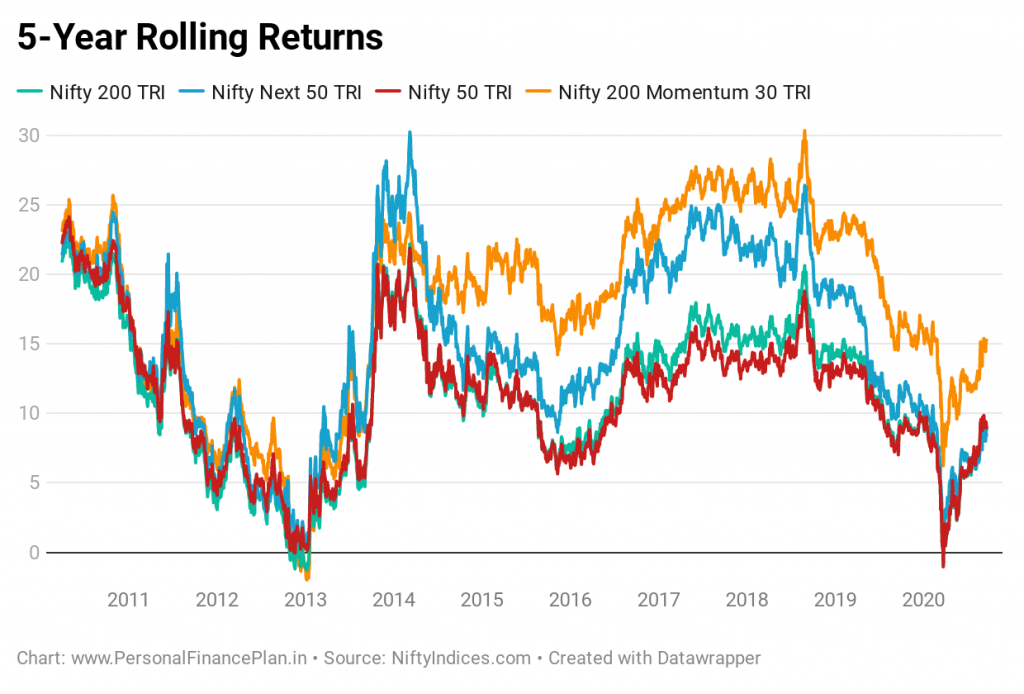

Bạn có thể thấy rằng chỉ số Nifty Momentum là người chiến thắng rõ ràng trong thập kỷ này. Hầu như lúc nào cũng mang lại lợi nhuận tốt hơn.

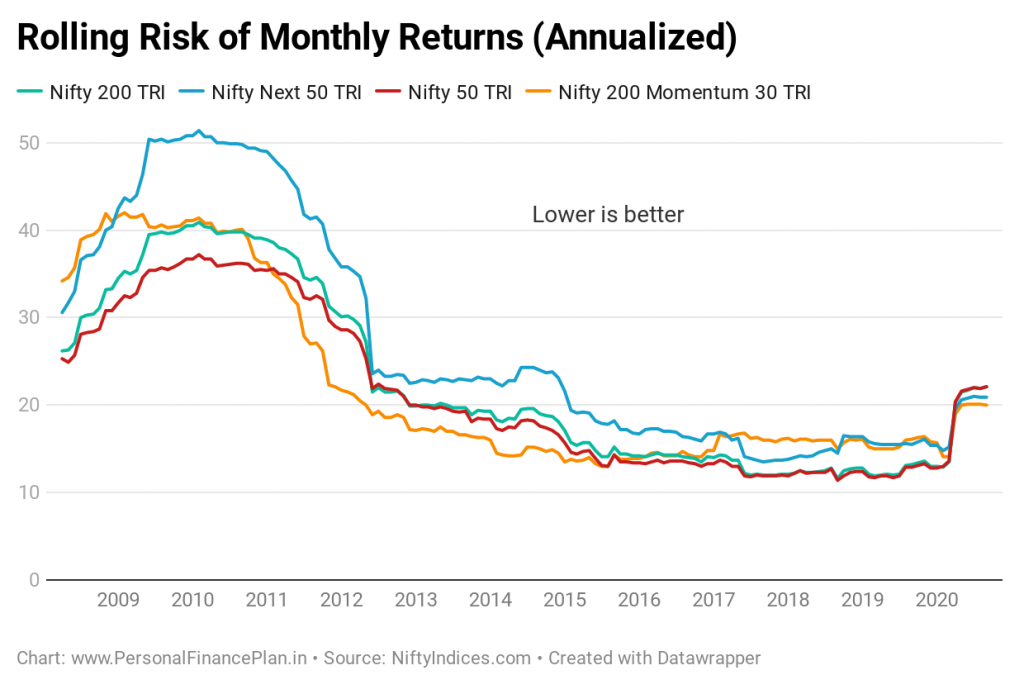

Bạn có thể mong đợi rằng chỉ số động lượng sẽ biến động nhiều hơn so với các chỉ số khác. Tuy nhiên, hãy lưu ý rằng, phương pháp luận chỉ số (trong cả NSE Momentum và S&P BSE Momentum Index) sẽ phạt cổ phiếu vì sự biến động cao hơn.

Hãy xem tác động ròng.

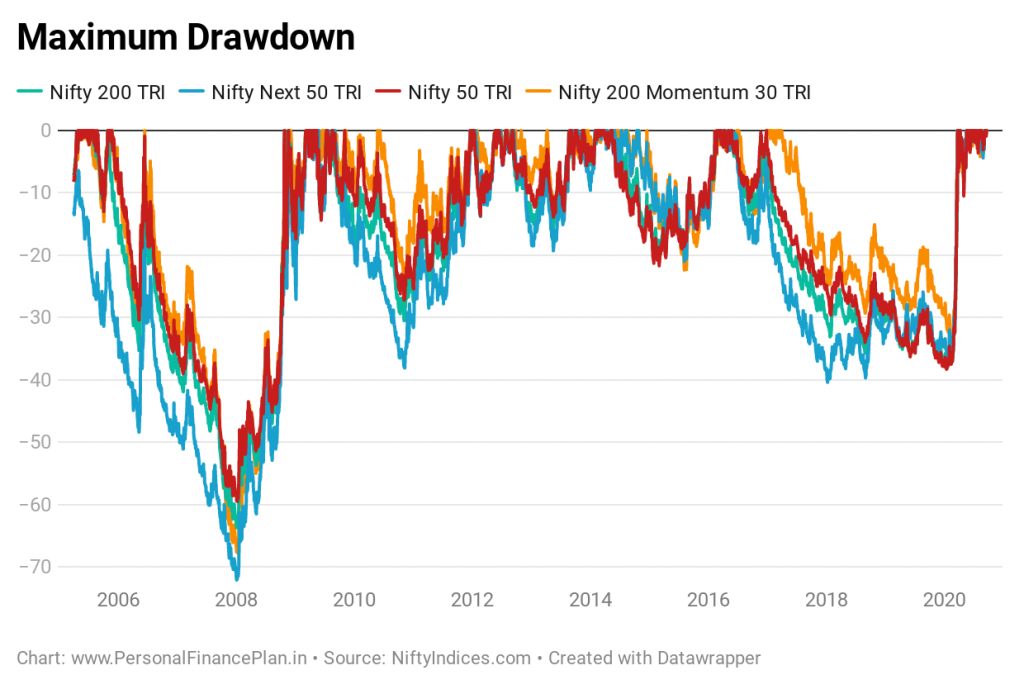

Và số tiền rút ra?

Một lần nữa, chỉ số động lượng dường như đã hoạt động rất tốt. Trên thực tế, trong 5 năm qua, dường như tỷ lệ rút vốn đã giảm xuống mức thấp nhất.

Nifty 200 Momentum 30 đã mang lại một hiệu suất ấn tượng. Lợi nhuận cao hơn nhiều. Dường như không có nhiều thỏa hiệp về rủi ro (mặt trước biến động). Phương pháp lập chỉ mục động lượng dường như hoạt động tốt ít nhất là trong quá trình kiểm tra lại.

Giả sử Quỹ chỉ số UTI Momentum nhận được sự đồng ý của SEBI, bạn có nên đầu tư vào quỹ không?

Trước khi đầu tư, hãy ghi nhớ những điểm sau.

Hãy nghĩ rằng bạn nên xem lại hiệu suất trên dữ liệu trực tiếp trong một thời gian và sau đó đưa ra lựa chọn này.

Nếu bạn bị bán để đầu tư động lượng và muốn tiếp xúc với cổ phiếu động lượng thông qua quỹ tương hỗ, bạn có thể xem xét một số hoạt động tiếp xúc với chủ đề này như một phần của danh mục đầu tư cổ phần vệ tinh của mình.

Trong vài tháng qua, chúng tôi đã thử nghiệm các chiến lược hoặc ý tưởng đầu tư khác nhau và so sánh hiệu suất với danh mục đầu tư Mua và Giữ Nifty 50. Trong một số bài viết trước, chúng tôi có: