Nhiều chuyên gia thuế đang phải tìm hiểu về thế giới tiền điện tử và các tác động liên quan đến thuế khi khách hàng của họ ngày càng bắt đầu đầu tư, kinh doanh và giao dịch vào tài sản kỹ thuật số. Phần mềm thuế tiền điện tử như CryptoTrader.Tax được xây dựng đặc biệt để giúp người tiêu dùng và các chuyên gia thuế giải quyết vấn đề này và tự động hóa toàn bộ quy trình báo cáo thuế. Công ty cũng cung cấp một bộ phần mềm đầy đủ để giúp các chuyên gia thuế quản lý khách hàng sử dụng tiền điện tử của họ.

Bài viết này trình bày về thuế tiền điện tử ở mức cao. Nó cũng thảo luận về cách các chuyên gia thuế nên xử lý các báo cáo thuế tiền điện tử mà họ nhận được từ khách hàng của mình để họ có thể đưa chúng vào tờ khai thuế tổng thể.

Ở Hoa Kỳ, IRS coi tiền điện tử là tài sản cho các mục đích thuế theo Thông báo 2014-21 . Cũng giống như các dạng tài sản khác — cổ phiếu, trái phiếu, bất động sản — bạn phải chịu trách nhiệm báo cáo thuế khi bán hoặc giao dịch tiền điện tử với giá nhiều hơn hoặc thấp hơn số tiền bạn có được.

Theo nghĩa này, giao dịch tiền điện tử trông tương tự như giao dịch cổ phiếu cho mục đích thuế.

Ví dụ:nếu bạn mua 0,1 Bitcoin với giá 1000 đô la vào tháng 4 năm 2018 và sau đó bán nó hai tháng sau với giá 2.000 đô la, bạn sẽ có được khoản vốn 1.000 đô la. Bạn báo cáo khoản thu được này trên tờ khai thuế của mình và tùy thuộc vào khung thuế mà bạn thuộc khung thuế nào, bạn sẽ phải trả một tỷ lệ thuế nhất định trên khoản thu được. Tỷ giá dao động dựa trên khung thuế của bạn cũng như tùy thuộc vào việc đó là lợi nhuận ngắn hạn hay dài hạn.

Mặt khác, nếu bạn bán tiền điện tử của mình với giá thấp hơn số tiền bạn mua, bạn có thể xóa khoản lỗ vốn đó để tiết kiệm tiền cho thuế tiền điện tử của mình .

Ngoài ra, một số hoạt động tiền điện tử nhất định như khai thác hoặc được thanh toán bằng tiền điện tử cần được coi là thu nhập và được báo cáo như vậy cho mục đích thuế.

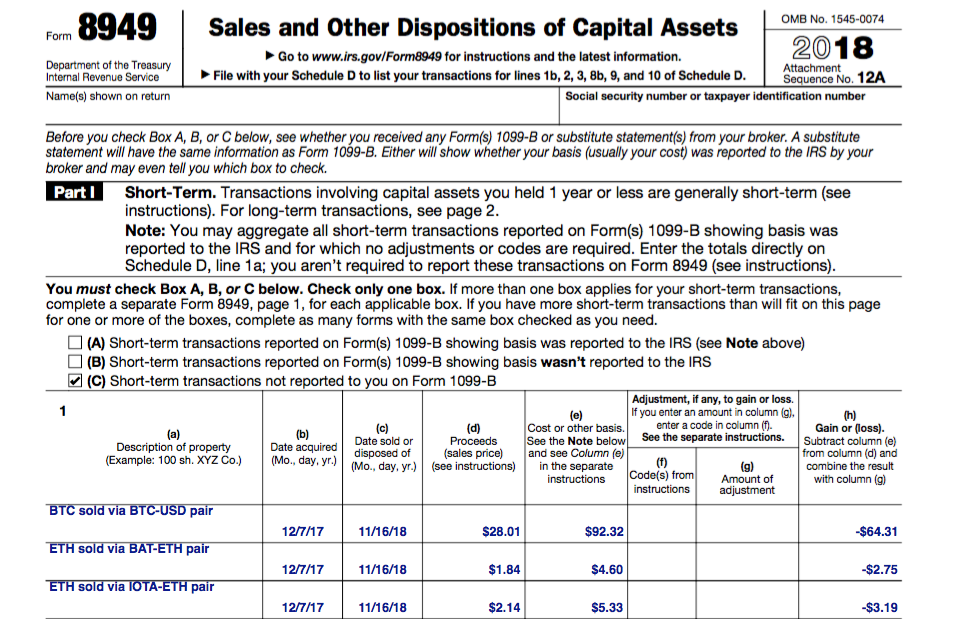

Ở Hoa Kỳ, Biểu mẫu 8949 được sử dụng để báo cáo các giao dịch liên quan đến tài sản vốn. Vì tiền điện tử là tài sản vốn nên mỗi sự kiện chịu thuế từ giao dịch bằng tiền điện tử cần phải được báo cáo trên biểu mẫu này. Sau khi hoàn thành, lợi nhuận ròng sẽ được chuyển sang 1040 Lịch biểu D .

CryptoTrader.Tax tự động xây dựng biểu mẫu cần thiết này cho người dùng và bạn sẽ nhận được bản sao của 8949 này khi khách hàng của bạn gửi cho bạn báo cáo thuế tiền điện tử của họ từ trong ứng dụng.

Bạn có thể nhập 8949 vào phần mềm khai thuế ưa thích của mình bằng cách sử dụng CSV Thu lợi ngắn hạn và CSV Thu lợi dài hạn mà bạn cũng sẽ nhận được. Các tệp CSV này chứa dữ liệu tạo nên 8949 ở định dạng bảng tính.

Xem hướng dẫn đầy đủ của chúng tôi về cách nhập các biểu mẫu tiền điện tử của khách hàng của bạn vào Phần mềm kế toán Drake tại đây .

Nếu khách hàng của bạn nhận được tiền điện tử từ các sự kiện như khai thác, airdrop hoặc sự kiện fork, họ cũng sẽ nhận được báo cáo thu nhập báo cáo giá trị thị trường hợp lý của tiền điện tử này tại thời điểm nhận được.

Bạn có thể sử dụng báo cáo thu nhập để báo cáo về số thu nhập kiếm được dưới dạng tiền điện tử trong năm nhất định. Điều này phải được báo cáo trong tờ khai thuế của khách hàng.

Khi nền kinh tế tiền điện tử tiếp tục phát triển và tăng tốc, nhiều kế toán đang bắt đầu chuyên môn hóa về thuế tiền điện tử và xây dựng thông lệ thuế của họ xung quanh nó. Hiện tại, nhu cầu về các dịch vụ thuế tiền điện tử lớn hơn nguồn cung, vì vậy các chuyên gia có trình độ học vấn đang chọn những khách hàng có lợi nhuận cao với tốc độ nhanh.

Nếu bạn muốn được thêm vào danh sách chuyên gia thuế tiền điện tử của chúng tôi để bắt đầu phục vụ những khách hàng này, vui lòng liên hệ với nhóm của chúng tôi ngay hôm nay tại help@cryptotrader.tax.

Để tìm hiểu sâu hơn về thuế tiền điện tử, vui lòng đọc Hướng dẫn về thuế tiền điện tử của chúng tôi .

Tuyên bố từ chối trách nhiệm - Bài đăng này chỉ dành cho mục đích thông tin và không nên được hiểu là lời khuyên về thuế hoặc đầu tư. Vui lòng trao đổi với chuyên gia thuế, CPA hoặc luật sư thuế của riêng bạn về cách bạn nên xử lý việc đánh thuế các loại tiền kỹ thuật số.