LIC Jeevan Umang là chương trình bảo hiểm nhân thọ truyền thống trọn đời tham gia không liên kết. Ý nghĩa của toàn bộ cuộc sống gần như là theo nghĩa đen. Kế hoạch sẽ thành thục khi bạn tròn 100 tuổi.

Hãy cùng xem xét một số đặc điểm nổi bật của kế hoạch và cách LIC Jeevan Umang tạo ra một sản phẩm bảo hiểm và đầu tư.

Thời hạn chính sách :Ở tuổi 100 (tôi không đùa đâu)

Thời hạn chính sách :100 tuổi - Tuổi nhập cảnh của bạn (nếu bạn 35 tuổi, bạn sẽ được bảo hiểm trong 65 năm tiếp theo)

Thời hạn thanh toán đặc biệt: 15/20/25/30 năm (số năm bạn cần đóng phí bảo hiểm)

Tuổi tối thiểu khi nhập cảnh :90 ngày (Tại sao một đứa trẻ cần hợp đồng 100 năm?)

Độ tuổi tham gia tối đa

55 năm cho thời hạn thanh toán phí bảo hiểm 15 năm

50 năm cho thời hạn thanh toán phí bảo hiểm 20 năm

45 năm cho thời hạn thanh toán phí bảo hiểm 25 năm

40 năm cho thời hạn thanh toán phí bảo hiểm 30 năm

Số tiền bảo hiểm tối thiểu :2 Rs

Số tiền bảo hiểm tối đa :Không giới hạn

Từ ngữ chính sách trên trang web LIC

Tôi đã bỏ qua một số điểm nhỏ hơn để giữ cho bài viết đơn giản. Bạn nên tham khảo các từ ngữ chính sách để biết thêm chi tiết.

Nếu sự ra đi của chủ hợp đồng xảy ra trước khi bắt đầu rủi ro , người được đề cử của bạn sẽ được hoàn lại phí bảo hiểm đã đóng (không bao gồm thuế)

Nếu sự sụp đổ xảy ra sau khi bắt đầu rủi ro , người được đề cử sẽ nhận được:

Số tiền bảo hiểm cơ bản + Phần thưởng hoàn nguyên đơn giản (công bố hàng năm) + Phần thưởng bổ sung cuối cùng (áp dụng vào năm mất)

Rủi ro bắt đầu khi nào?

Tôi chưa bao giờ hiểu được logic đằng sau một mệnh đề như vậy. Tuy nhiên, theo các từ ngữ chính sách, nếu tuổi nhập cảnh dưới 8 tuổi, bảo hiểm sẽ bắt đầu sau 2 năm.

Nếu độ tuổi tham gia là 8 tuổi trở lên, bảo hiểm rủi ro sẽ bắt đầu ngay lập tức.

Bạn sẽ nhận được 8% Số tiền bảo hiểm cơ bản mỗi năm sau khi hoàn thành thời hạn đóng phí bảo hiểm cho đến khi 100 tuổi (hoặc chết tùy điều kiện nào sớm hơn)

Khi trưởng thành (ở tuổi 100), bạn sẽ nhận được:

Số tiền bảo hiểm cơ bản + Phần thưởng hoàn nguyên đơn giản (công bố hàng năm) + Phần thưởng bổ sung cuối cùng (áp dụng trong năm đáo hạn)

Giới thiệu về Tiền thưởng đảo ngược, không phải mặc dù các khoản tiền thưởng này được công bố hàng năm, nhưng bạn chỉ nhận được các khoản tiền thưởng này vào thời điểm đáo hạn.

Vì vậy, nếu khoản thưởng 50.000 Rs được công bố cho chính sách của bạn nhưng bạn nhận được số tiền sau 40 năm, giá trị của 50.000 Rs này sẽ giảm đi đáng kể do lạm phát. Rõ ràng, các công ty Bảo hiểm khai thác giá trị thời gian của đồng tiền.

Chính sách phân biệt giữa Phần thưởng Hoàn nguyên Đơn giản trong thời hạn thanh toán phí bảo hiểm và những năm sau khi thời hạn thanh toán phí bảo hiểm kết thúc.

Từ ngữ chính sách đề cập rõ ràng (sau khi thời hạn thanh toán phí bảo hiểm kết thúc), “ điều khoản tham gia lợi nhuận sau thời hạn thanh toán phí bảo hiểm có thể ở một hình thức khác và trên thang đo chênh lệch tùy thuộc vào kinh nghiệm của Tổng công ty theo phương án này tại thời điểm đó ”.

Trên thực tế, LIC không gọi tiền thưởng (hoặc chia sẻ lợi nhuận sau thời hạn thanh toán phí bảo hiểm) là Tiền thưởng đảo ngược đơn giản.

LIC Jeevan Umang là một kế hoạch mới. Rất khó để bình luận về việc các khoản tiền thưởng này sẽ hình thành như thế nào.

LIC Jeevan Umang là một kế hoạch tham gia. Do đó, lợi nhuận thu được phụ thuộc vào số tiền thưởng do công ty công bố cho kế hoạch này.

Và những khoản tiền thưởng này sẽ phụ thuộc vào hiệu quả hoạt động của công ty bảo hiểm. Đến lượt mình, hiệu quả hoạt động của công ty sẽ phụ thuộc vào kinh nghiệm yêu cầu bồi thường, tỷ lệ bền vững và hiệu quả đầu tư. Vì khoản đầu tư chủ yếu là nợ, lãi suất trong nền kinh tế cũng sẽ đóng một vai trò quan trọng.

Tôi phải giả định quá nhiều.

Do đó, không giống như gói không tham gia mà lợi nhuận được biết trước, rất khó để đưa ra đánh giá chính xác về lợi nhuận.

Đọc :Tại sao các Công ty Bảo hiểm lại ẩn thông tin trả hàng trong các gói Không tham gia?

Tuy nhiên, chúng tôi vẫn sẽ dùng thử.

Ngay từ đầu, tôi dự đoán (biết rằng) lợi nhuận thu về là khá thấp. Đó là trường hợp của tất cả các gói bảo hiểm nhân thọ truyền thống.

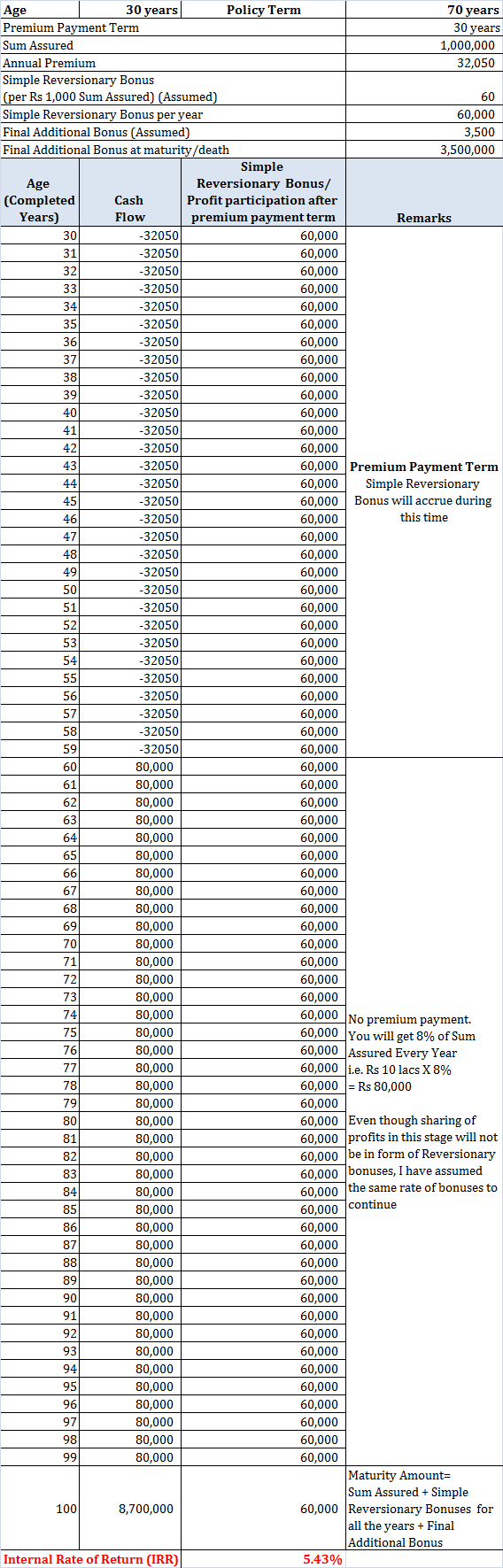

Giả sử một người đàn ông 30 tuổi mua LIC Jeevan Umang với giá bìa 10 Rs.

Phí bảo hiểm hàng năm cho gói sẽ là 32.030 Rs (trước thuế).

Tôi sẽ không xem xét tác động của thuế. Điều đó, ở một mức độ nào đó, sẽ vô hiệu hóa các khoản chiết khấu phí bảo hiểm (mà tôi cũng không xem xét)

Tôi đã xem xét / giả định các giá trị khá hào phóng cho Phần thưởng Đảo chiều Đơn giản và Phần thưởng Bổ sung Cuối cùng. Tôi đã xem xét tiền thưởng cho các gói tương tự khác từ LIC và xem xét dữ liệu từ các nguồn trực tuyến khác.

Lợi nhuận trong khoảng 5-5,5% p.a. trong một thời gian dài như vậy không khiến tôi hứng thú. Trong mọi trường hợp, trang bìa cuộc sống thực sự không có gì đáng để viết.

Lẽ ra, bạn có thể làm tốt hơn nhiều với sự kết hợp giữa gói bảo hiểm nhân thọ có kỳ hạn và Quỹ bảo hiểm công (PPF). Tôi giao nó cho bạn để tính ra các con số.

Theo tôi, bạn có thể tránh LIC Jeevan Umang.

Có lẽ, có một cách sử dụng trong những trường hợp rất cụ thể nhưng tôi không thể nghĩ ra.

Xin lưu ý rằng đây không phải là bài bình luận về LIC. Vấn đề là với cấu trúc kế hoạch. Nhiều công ty bảo hiểm nhân thọ tư nhân đưa ra các kế hoạch như vậy và những kế hoạch đó cũng nên tránh.