Bạn nhận thức được lợi ích sức khỏe của bảo hiểm y tế. Tuy nhiên, bạn có biết những lợi ích về thuế của bảo hiểm y tế? Bạn có biết rằng bạn cũng có thể yêu cầu quyền lợi về thuế khi thanh toán chi phí khám sức khỏe dự phòng không?

Bạn có biết là có các trường hợp miễn / khấu trừ chi phí y tế phát sinh trong các trường hợp cụ thể không?

Trong một trong những bài đăng trước đó về cách tiết kiệm thuế thu nhập, tôi đã tập trung vào các khoản đầu tư phổ biến của Phần 80C. Trong bài đăng này, tôi sẽ tập trung vào các lợi ích về thuế của bảo hiểm y tế và các khoản giãn thuế khác có sẵn cho các chi phí y tế cụ thể phát sinh.

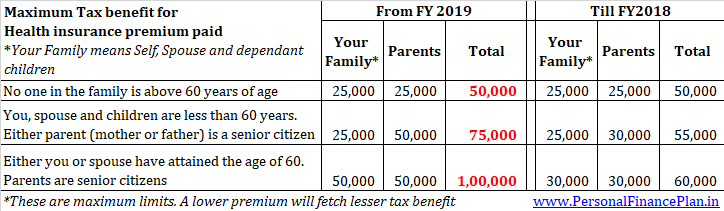

Bạn có thể yêu cầu khấu trừ tối đa 25.000 Rs đối với phí bảo hiểm y tế trả tiền (cho bản thân, vợ / chồng và con cái phụ thuộc) trong năm tài chính.

Nếu bạn hoặc vợ / chồng của bạn là công dân cao tuổi (> =60 tuổi), giới hạn khấu trừ lên đến 50.000 Rs (từ năm 2010) mỗi năm tài chính. Cho đến năm 2018, giới hạn cho người cao tuổi là 30.000 Rs mỗi năm tài chính.

Bạn cũng có thể yêu cầu khấu trừ lên đến 5.000 Rs để kiểm tra sức khỏe dự phòng cho bản thân, vợ / chồng và con cái.

Tuy nhiên, tổng lợi ích về thuế cho phí bảo hiểm y tế và khám sức khỏe được giới hạn ở 25.000 Rs (hoặc 30.000 Rs) 25.000 Rs hoặc 50.000 Rs, tùy từng trường hợp.

Phải Đọc:Tại sao bạn không thể dựa vào Bảo hiểm sức khỏe nhóm do Chủ lao động của bạn cung cấp?

Nếu bạn trả phí bảo hiểm y tế cho cha mẹ của mình, bạn có thể nhận thêm quyền lợi 25.000 Rs mỗi năm tài chính. Nếu cha / mẹ là công dân cao tuổi, giới hạn sẽ lên đến 50.000 Rs mỗi năm. Quy tắc này được áp dụng từ năm 2019.

Quy tắc cũ (Áp dụng đến năm 2018) :Phí bảo hiểm y tế trả cho cha mẹ của bạn cũng đủ điều kiện để được khấu trừ lên đến 25.000 Rs mỗi năm tài chính. Nếu cha / mẹ là công dân cao tuổi, giới hạn sẽ lên đến 30.000 Rs.

Giới hạn khấu trừ bao gồm bất kỳ khoản thanh toán nào (lên đến 5.000 Rs) được thực hiện để kiểm tra sức khỏe dự phòng cho cha mẹ của bạn.

Những điểm cần lưu ý:

Nếu bạn 35 tuổi và cha mẹ bạn là người cao tuổi, bạn có thể yêu cầu quyền lợi tối đa 55.000 Rs 75.000 Rs cho phí bảo hiểm y tế và khám sức khỏe dự phòng cho bản thân, vợ / chồng, con cái và cha mẹ.

25.000 Rs 25.000 Rs đối với phí bảo hiểm y tế và khám sức khỏe cho bản thân, vợ / chồng và con cái. Và 30.000 Rs 50.000 Rs đối với phí bảo hiểm y tế và khám sức khỏe cho cha mẹ.

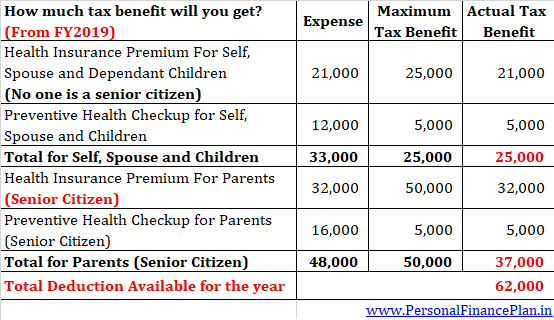

Đây là một ví dụ khác:

Để có lợi ích về thuế đối với chính sách nhiều năm, hãy cố gắng hiểu với sự trợ giúp của ví dụ.

Giả sử bạn mua hợp đồng bảo hiểm sức khỏe 2 năm vào tháng 4 năm 2018 và trả phí bảo hiểm là 36.000 Rs.

Chính sách này sẽ có hiệu lực đến tháng 4 năm 2020. Điều này có nghĩa là chính sách sẽ có hiệu lực trong 3 năm tài chính (năm tài chính 2019, năm tài chính 20 và năm tài chính 2021).

Trong trường hợp này, bạn có thể yêu cầu quyền lợi thuế 12.000 Rs (36.000 Rs / 3) trong mỗi năm tài chính liên quan ((FY2019, FY2020 và FY2021). Do đó, mặc dù , bạn đã thực hiện thanh toán cho chính sách 2 năm, lợi ích thuế phải được chia trong 3 năm.

Tất nhiên, khi bạn gia hạn chính sách vào tháng 4 năm 2020, bạn sẽ nhận được lợi ích về thuế cho khoản thanh toán phí bảo hiểm trong năm FY2020 và những năm tiếp theo.

Nếu bạn là công dân cao tuổi (> =60 tuổi) và chưa mua bất kỳ bảo hiểm y tế nào, bạn có thể tận dụng khoản khấu trừ cho chi phí y tế lên đến 50.000 Rs mỗi năm tài chính . Quy tắc này được áp dụng từ năm 2019.

Tuy nhiên, xin lưu ý rằng tổng số tiền khấu trừ có thể sử dụng cho bảo hiểm y tế, kiểm tra phòng ngừa và chi phí y tế sẽ không vượt quá 50.000 Rs (từ năm 2019).

Lưu ý rằng việc khấu trừ các chi phí y tế đó chỉ có thể được áp dụng trong trường hợp người cao tuổi liên quan không có bảo hiểm (không có số tiền nào được thanh toán để duy trì chương trình bảo hiểm y tế).

Ngoài ra, bạn cũng có thể tận dụng quyền lợi này để thanh toán cho chi phí y tế của cha mẹ mình với điều kiện họ là người cao tuổi và chưa mua bất kỳ bảo hiểm y tế nào.

Quy tắc cũ (áp dụng đến năm 2018) :Nếu bạn là công dân rất cao tuổi (> =80 tuổi) và chưa mua bất kỳ bảo hiểm y tế nào, bạn có thể tận dụng khoản khấu trừ cho chi phí y tế phát sinh lên đến 30.000 Rs mỗi năm tài chính. Như bạn có thể thấy, cho đến năm 2018, quyền lợi chỉ dành cho những người rất cao tuổi (> =80 tuổi). Từ năm 2019, quyền lợi đã được mở rộng cho tất cả công dân cao tuổi (> =60 tuổi).

Bạn rất công dân cao tuổi nhưng vợ bạn thì không. Bạn không mua bảo hiểm sức khỏe cho mình mà mua cho vợ.

Khoản khấu trừ cho chi phí y tế, bảo hiểm sức khỏe của vợ / chồng (hoặc con) và khám sức khỏe được giới hạn ở 30.000 Rs 50.000 Rs.

Nếu cha mẹ của bạn là người rất người cao tuổi và không có bảo hiểm, bạn có thể tận dụng khoản khấu trừ cho các chi phí y tế phát sinh lên đến 30.000 Rs 50.000 Rs mỗi năm tài chính.

Vui lòng hiểu rằng chi phí y tế chỉ đủ điều kiện để khấu trừ cho cha mẹ rất người cao tuổi. Như đã đề cập ở trên, tổng số tiền khấu trừ cho thanh toán phí bảo hiểm, kiểm tra sức khỏe và chi phí y tế được giới hạn ở 30.000 Rs 50.000 Rs mỗi năm tài chính.

Bạn có thể yêu cầu khấu trừ tới 40.000 Rs cho các chi phí y tế phát sinh đối với các bệnh cụ thể cho bản thân và người thân phụ thuộc. Bạn có thể yêu cầu vợ / chồng, cha mẹ, con cái và anh chị em ruột.

Giới hạn khấu trừ tăng lên 60.000 Rs 1 Rs (từ năm 2019) trong số tiền được chi để điều trị cho một người cao tuổi (> =60 tuổi).

Khoản khấu trừ là 80.000 Rs 1 Rs (từ năm 2019) nếu chi phí điều trị phát sinh cho người rất cao tuổi (> =80 tuổi).

Bạn không thể yêu cầu khoản khấu trừ nếu bạn đã yêu cầu hoàn trả chi phí điều trị theo bất kỳ chính sách bảo hiểm nào.

Bạn cần đính kèm chứng chỉ của bác sĩ chuyên khoa khi khai thuế thu nhập. Chứng chỉ của các bác sĩ chuyên khoa từ cả bệnh viện tư nhân và chính phủ sẽ là đủ. Danh sách các bệnh cụ thể được cung cấp trong Quy tắc 11DD. Các bệnh chính như ung thư, sa sút trí tuệ, suy thận mãn tính, Parkinson, Hemophilia đều được bảo hiểm.

Bạn có thể yêu cầu khấu trừ lên tới 75.000 Rs cho chi phí điều trị y tế, điều dưỡng, đào tạo và phục hồi chức năng cho người phụ thuộc bị khuyết tật. Người phụ thuộc có thể là vợ / chồng, cha mẹ, con cái và anh chị em.

Số tiền cũng có thể bao gồm khoản thanh toán cho bất kỳ chương trình nào để duy trì người phụ thuộc đó. Trong trường hợp người phụ thuộc bị khuyết tật nặng, giới hạn khấu trừ là 1,25 Rs. Bạn cần phải nộp giấy chứng nhận y tế hỗ trợ. Để biết thêm chi tiết, hãy tham khảo Phần 80DD và Quy tắc 11A của Đạo luật thuế thu nhập.

Nếu người nộp thuế là người khuyết tật, họ có thể yêu cầu khấu trừ thêm 75.000 Rs theo Mục 80U. Không có liên quan đến chi phí điều trị. Trong trường hợp khuyết tật nặng, giới hạn khấu trừ lên tới 1,25 Rs.

Lợi ích này chỉ có hiệu lực đến năm 2018. Điều này đã được thay thế bằng khoản khấu trừ tiêu chuẩn 40.000 Rs mỗi năm từ năm 2009.

Số tiền mà chủ lao động đã trả (hoàn lại) cho chi phí điều trị y tế của bạn và gia đình bạn được miễn từ thuế thu nhập đến 15.000 Rs mỗi năm tài chính. Gia đình bao gồm bản thân, vợ / chồng, con cái, cha mẹ phụ thuộc và anh chị em.

Miễn trừ này không áp dụng cho tư nhân .

Việc miễn trừ này là trên cơ sở thực tế tức là bạn được yêu cầu nộp hóa đơn y tế cho chủ nhân của mình.

Nhà cung cấp hình ảnh:Ken Teegardin, 2011. Có thể tải xuống hình ảnh gốc và thông tin về quyền sử dụng từ Flickr / SeniorLiving.Org

Bài đăng được đăng lần đầu vào ngày 24 tháng 12 năm 2015. Đã được cập nhật thường xuyên.