"Tôi có thể chi tiêu bao nhiêu mỗi năm trong thời gian nghỉ hưu?" Phần mềm lập kế hoạch nghỉ hưu và số liệu thống kê xung đột về điểm này.

Nếu bạn, hoặc cố vấn của bạn, đang sử dụng phần mềm hưu trí để xác định tỷ lệ chi tiêu được đề xuất khi nghỉ hưu, thì rất có thể các dự báo không chính xác. Những tính toán sai lầm này có thể đặt ra những giới hạn không cần thiết về số tiền bạn có thể chi tiêu trong những năm nghỉ hưu sớm (và khỏe mạnh hơn). Ngoài ra, những lỗi tiềm ẩn này có thể gợi ý rằng ổ trứng của bạn cần lớn hơn nhiều so với mức cần thiết, buộc bạn phải ở lại làm việc lâu hơn bạn phải làm.

Nếu bạn là người về hưu hoặc sắp nghỉ hưu, việc hiểu những điểm không chính xác tiềm ẩn này có thể giúp bạn xác định rõ hơn khi nào bạn có thể nghỉ hưu thoải mái và điều chỉnh tỷ lệ chi tiêu của mình để tận dụng tối đa thời gian nghỉ hưu khi bạn già đi.

Phần mềm lập kế hoạch nghỉ hưu yêu cầu bạn nhập tỷ lệ lạm phát khi nghỉ hưu giả định. Hầu hết phần mềm đều mặc định là 3%, gần bằng mức trung bình trong 100 năm ở Hoa Kỳ. Điều đó có nghĩa là phần mềm sẽ giả định rằng bạn sẽ cần thêm 3% tiền mỗi năm để mua những thứ bạn đã mua trong năm trước. Ví dụ:nếu bạn cần 60.000 đô la trong năm nay để trang trải chi phí của mình, thì năm tới bạn sẽ cần 61.800 đô la để mua những thứ tương tự và 63.564 đô la vào năm sau, v.v.

Với tốc độ 3% đó, bạn sẽ cần 108.367 đô la trong 20 năm kể từ bây giờ để mua những gì 60.000 đô la mua ngay hôm nay. Những dự báo này sẽ hoạt động tốt nếu trên thực tế, chúng ta trải qua mức lạm phát 3%. Nhưng cuộc sống không đơn giản như vậy.

Mặc dù lạm phát luôn phải được cân nhắc trong kế hoạch nghỉ hưu của bạn, nhưng bạn không nên để nó khiến bạn sợ làm việc quá mức và tiêu quá mức không cần thiết, bởi vì nghiên cứu của Cục Thống kê Lao động Hoa Kỳ (BLS) cho thấy rằng mọi người thực sự chi tiêu ít hơn khi chúng ta già đi, hơn là hơn thế nữa. Mặc dù chi tiêu của chúng ta cho những thứ như chăm sóc sức khỏe tăng phần nào trong thời gian nghỉ hưu, nhưng nó được bù đắp nhiều hơn bằng việc giảm những thứ như nhà ở, thực phẩm, quần áo, phương tiện đi lại và giải trí.

Theo BLS, có mức giảm chi tiêu là 17% trong độ tuổi từ 55-65 đến 65-75 và mức giảm khác là 24% đối với những người trên 75 tuổi , so với độ tuổi 65-75 của họ. Và như vậy là quá đủ để bù đắp cho việc giá cả tăng lên, khi so sánh với mức trung bình trong lịch sử của lạm phát.

Vì vậy, đối với một người ở độ tuổi 55-65 và cần 60.000 đô la để trang trải chi phí sinh hoạt hàng năm, các con số BLS cho thấy họ có thể sẽ cần ít hơn 17%, hoặc 49.800 đô la, trong độ tuổi 65-75 và sau đó là 37.848 đô la sau 75 tuổi (giả sử đô la ngày nay). Các con số BLS không cho thấy rằng không có lạm phát trải qua khi nghỉ hưu, mà là chúng ta chỉ đơn giản là mua ít thứ hơn.

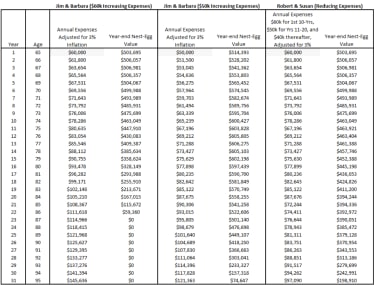

Vì vậy, hãy xem xét sự khác biệt giữa một người nào đó đang lập kế hoạch tăng chi phí hoặc giảm chi phí trong thời gian nghỉ hưu. Giả sử chúng ta có hai cặp vợ chồng, cả hai đều 65 tuổi và cả hai đều cần 60.000 đô la để trang trải chi phí hưu trí của họ (biểu đồ bên dưới). Cả hai cặp vợ chồng đều nhận được 36.000 đô la từ An sinh xã hội, 20.000 đô la từ lương hưu trước thuế và số dư những gì họ cần từ danh mục đầu tư IRA 500.000 đô la của họ. Chúng tôi cũng giả định tuổi thọ là 95 tuổi, tỷ suất lợi nhuận 5% và thuế suất thuế thu nhập danh nghĩa 18%.

Jim và Barbara đang sử dụng các dự báo hưu trí truyền thống với giả định lạm phát 3%. Với sự khôn ngoan thông thường này, họ cho rằng họ sẽ cần thêm 3% tiền mỗi năm để trang trải chi phí sinh hoạt. Đến năm 75 tuổi, họ cho rằng họ sẽ cần 80.635 đô la để trang trải chi phí và đến năm 85 tuổi, con số này sẽ tăng lên 108.367 đô la. Dựa trên những giả định này, danh mục đầu tư của Jim và Barbara sẽ cạn kiệt hoàn toàn ở tuổi 87. Là cố vấn của họ, nếu tôi dừng lại ở thời điểm này, tôi phải đề nghị họ tiếp tục làm việc và xây dựng danh mục đầu tư của mình, hoặc giảm chi tiêu xuống 50.000 đô la.

Robert và Susan đã phát triển một phân tích chi tiết hơn và giả định rằng chi phí của họ sẽ giảm ở các điểm khác nhau trong thời gian nghỉ hưu. Sử dụng các con số BLS làm hướng dẫn, họ đã xác định rằng họ sẽ cần 60.000 đô la cho 10 năm nghỉ hưu đầu tiên, 50.000 đô la cho các năm từ 11 đến 20 và 40.000 đô la sau đó (điều chỉnh theo lạm phát 3%). Sử dụng những giả định này, phân tích của họ chỉ ra rằng họ sẽ còn lại 392.972 đô la ở tuổi 86 và 198.910 đô la còn lại ở tuổi 95. Nếu Robert và Susan muốn chi tiêu mạnh tay hơn nữa, họ có thể chi thêm 5.000 đô la mỗi năm trong 10 năm đầu tiên nghỉ hưu mà không hết tiền ở tuổi 95.

Nếu bạn theo cách hiểu thông thường, mức tăng liên tục 3% mỗi năm trong suốt thời gian nghỉ hưu, bạn chắc chắn là người bảo thủ. Tuy nhiên, bạn có thể đang quá bảo thủ. Cái giá phải trả cho sự bảo thủ của bạn có thể là tỷ lệ chi tiêu giảm không cần thiết khi về hưu sớm khi bạn còn khỏe mạnh và có thể tận hưởng tiền của mình. Mặt khác, thận trọng trong kế hoạch của bạn sẽ giúp bạn xử lý những ẩn số có thể phát sinh, như chi phí tăng thêm của thời gian ở viện dưỡng lão, lợi nhuận thấp hơn dự kiến, sống lâu hơn nhiều so với dự kiến, tỷ lệ lạm phát cao hơn dự kiến , v.v.

Chìa khóa ở đây là hiểu những hạn chế của máy tính hưu trí dựa trên xu hướng chi tiêu của những người về hưu. Bạn càng có thể ước tính chi tiêu thực tế của mình càng gần thì phân tích của bạn càng tốt. Bạn không muốn nhìn lại khi mình đã 85 tuổi và không còn có thể làm được nhiều việc như trước nữa và ước rằng mình sẽ đi thêm một vài chuyến nữa khi còn trẻ và khỏe mạnh hơn. Bạn cũng không muốn chi tiêu quá sớm.

Tôi khuyên bạn nên chạy các dự báo của mình giả sử chi phí đang tăng lên theo thời gian và cũng có thể thực hiện các dự báo giả định chi phí của bạn đang giảm theo thời gian. Điều này có thể sẽ cần sự trợ giúp của một chuyên gia tài chính, người có quyền truy cập vào phần mềm tiên tiến. Khi bạn đã chạy và so sánh các con số, bạn có thể sẽ kết luận, như tôi nghĩ, rằng chi tiêu của bạn nên ở đâu đó giữa hai cách tiếp cận.

Điều hướng các thay đổi của Medicare 2020 trong quá trình đăng ký mở

10 trang web tuyệt vời cho phép bạn ước tính giá trị ngôi nhà của mình

Tầm quan trọng của phân hệ kế toán trong hệ thống ERP là gì?

Tiết kiệm hơn 2.000 đô la một năm với Republic Wireless Review - Bạn có thể tiết kiệm được bao nhiêu tiền?

Biết sự khác biệt:MTF Pledge v / s Margin Pledge