Hãy tưởng tượng có một doanh nghiệp gia đình đang phát đạt mà bạn định để lại cho những người thừa kế của mình.

Hoặc có thể có một mảnh đất đáng kể mà bạn muốn để lại cho con cái của mình.

Tuy nhiên, trong quá trình lập kế hoạch di sản, bạn phát hiện ra những người thụ hưởng của bạn sẽ phải chịu một hóa đơn thuế 10 triệu đô la. (Điều đó nghe có vẻ không khả thi, nếu xét đến khoản miễn trừ thuế bất động sản liên bang trị giá 11,4 triệu đô la, nhưng nó có thể xảy ra với một doanh nghiệp gia đình lớn - đặc biệt là khi bạn tính đến các khoản thuế tiểu bang có thể có.) Và cách duy nhất để di sản của bạn thanh toán nghĩa vụ thuế này, trong nếu không có quy hoạch nâng cao bổ sung, có thể là bán cơ sở kinh doanh của gia đình hoặc mảnh đất mà bạn hy vọng sẽ chuyển nhượng.

Bạn không muốn những người thừa kế của mình bị buộc phải bán hỏa hoạn, nơi họ sẽ phải đưa ra bất kỳ lời đề nghị nào chỉ để thanh lý càng nhanh càng tốt. Nhưng bạn có thể làm gì?

May mắn thay, có một cách khác để những người có bất động sản trị giá hàng triệu đô la giải quyết nhu cầu thanh khoản tiềm ẩn này bằng cách sử dụng chiến lược ủy thác bảo hiểm nhân thọ (ILIT) không thể hủy ngang.

Các cá nhân và gia đình có giá trị ròng cao thường băn khoăn về cách tốt nhất để lập một kế hoạch bất động sản liền mạch. Mặc dù có nhiều lựa chọn, bảo hiểm nhân thọ do ủy thác sở hữu (TOLI) thường phù hợp với những người có tài sản kém thanh khoản (chẳng hạn như doanh nghiệp, đất đai hoặc các kế hoạch đủ điều kiện). Nó cho phép ủy thác cân bằng tài sản thừa kế giữa những người thụ hưởng, miễn thuế, vốn là một trong những vấn đề hàng đầu của các cá nhân giàu có. Nó cũng hữu ích cho những cá nhân muốn làm từ thiện khi họ qua đời.

Với chiến lược ILIT, tài sản do ủy thác sở hữu sẽ được chuyển đến người thụ hưởng theo mong muốn của người cấp mà không phải chịu thuế bất động sản liên bang. Điều này có thể thực hiện được vì chủ sở hữu là quỹ tín thác, hiện sẽ xóa số tiền thu được từ di sản của người được bảo hiểm. Người được ủy thác sau đó duy trì chính sách hoặc các chính sách, điều này mở ra cho gia đình nhiều cơ hội lập kế hoạch thuế và đóng góp từ thiện quan trọng. Khi chết, số tiền trợ cấp tử vong sẽ được trả cho những người thụ hưởng được chỉ định của ủy thác cả thu nhập và di sản được miễn thuế.

Phí bảo hiểm TOLI thường được tài trợ bằng quà tặng loại trừ hàng năm, nhưng chúng cũng có thể được tài trợ bằng cách sử dụng tài chính tư nhân hoặc tài trợ phí bảo hiểm.

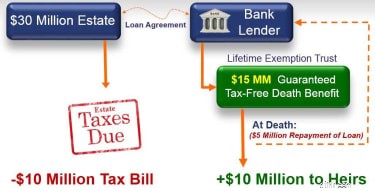

Để xem chiến lược này hoạt động, chúng ta hãy xem xét một ví dụ. Tiến sĩ &Bà Anderson có bất động sản trị giá 30 triệu đô la và sắp phải nộp hóa đơn thuế 10 triệu đô la khi họ qua đời. Họ hơi “nghèo tiền mặt” nhưng không muốn thanh lý tài sản. Nguồn tài chính trả phí sẽ được chứng minh là có lợi cho họ. Hãy để tôi giải thích cách làm.

Về cơ bản, tài trợ phí bảo hiểm là một chiến lược lập kế hoạch cho phép Tiến sĩ &Bà Anderson trả phí bảo hiểm cho mức bảo hiểm họ cần mà không cần phải thanh lý tài sản. Andersons sẽ đi đến một thỏa thuận, thông qua đó họ sẽ vay tiền với lãi suất cạnh tranh từ một ngân hàng để trả cho hợp đồng bảo hiểm nhân thọ của họ với quyền lợi tử vong khoảng 15 triệu đô la. Giá trị tiền mặt theo hợp đồng thường được sử dụng làm phần lớn tài sản thế chấp cho khoản vay.

Nói một cách trực quan, nó sẽ như thế này:

Bằng cách tận dụng vốn của người cho vay thay vì vốn của họ để trả phí bảo hiểm hàng năm, họ sẽ có thể giữ lại vốn của mình trong các khoản đầu tư có lợi nhuận cao. Khoản vay có thể được thanh toán từ:1) một phần của quyền lợi tử vong thu được sau cái chết của người được bảo hiểm, cho dù đó là Tiến sĩ hay Bà Anderson, 2) khoản rút miễn thuế từ một phần giá trị tiền mặt, hoặc 3) bán tài sản trong tương lai.

Chiến lược này không chỉ có thể giúp lập kế hoạch thuế hiệu quả mà còn cho phép sử dụng số tiền thu được để giúp di sản thanh toán các chi phí và thuế sau khi người được cấp qua đời. Cơ hội thanh khoản này có sẵn thông qua một điều khoản cho phép người ủy thác có quyền quyết định mua tài sản từ di sản của vợ / chồng hoặc cho vay một trong hai di sản, vốn luôn có sẵn tiền mặt.

ILIT cũng tạo cơ hội cho một cá nhân quyên góp cho tổ chức từ thiện trong khi vẫn bảo toàn tài sản thừa kế cho bất kỳ người thụ hưởng nào đã chọn. ILIT cung cấp quyền lợi tử vong thay thế giá trị của món quà được làm từ thiện.

Ngoài ra, quà tặng cho ILIT cuối cùng sẽ làm giảm giá trị tổng thể của bất động sản, do đó sẽ làm giảm số tiền sẽ được tính vào số tiền chịu thuế.

Nếu bạn đang suy nghĩ về việc tặng quà cho hợp đồng bảo hiểm nhân thọ của mình, điều quan trọng là phải biết trách nhiệm thuế quà tặng. Đối với năm 2019, bất kỳ món quà nào lớn hơn 15.000 đô la trong năm (30.000 đô la cho các cặp vợ chồng đã kết hôn) sẽ áp dụng loại trừ thuế quà tặng và yêu cầu nộp Mẫu 709. Vì vậy, phí bảo hiểm tối đa mà bạn có thể tặng mà không có trách nhiệm thuế quà tặng sẽ là $ 30.000. Nhiều khi, chỉ điều này là không đủ để lập kế hoạch phù hợp cho bất động sản của một người.

Nhiều người cần các chính sách lớn đòi hỏi nhiều hơn những gì mà việc loại trừ quà tặng hàng năm cho phép để đáp ứng nhu cầu của họ. Đây là nơi mà tài trợ phí bảo hiểm có thể là một công cụ có giá trị cho những ai muốn tối đa hóa tài sản của mình với quyền lợi bảo hiểm tử kỳ đáng kể và không phải thanh lý và trả thuế cho các khoản đầu tư khác để thực hiện các khoản thanh toán phí bảo hiểm lớn. Tài chính trả phí cũng tránh sử dụng hết các khoản miễn trừ thuế quà tặng hàng năm của bạn và giảm các khoản miễn trừ tổng thể trong suốt cuộc đời của bạn.

Ngoài ra, bằng cách tận dụng vốn của người cho vay thay vì của bạn để trả phí bảo hiểm hàng năm, bạn giữ lại một lượng vốn đáng kể mà bạn có thể sử dụng để duy trì hoặc đầu tư hoặc bảo toàn các khoản tiết kiệm hoặc nhu cầu dòng tiền của mình. Nếu chính sách hoạt động thuận lợi so với lãi suất khoản vay, tài trợ phí bảo hiểm cung cấp cho bạn cơ hội có khả năng kiếm được mức lãi suất cao hơn từ chính sách so với lãi suất bạn phải trả cho khoản vay. Về bản chất, chúng tôi tài trợ cho ngôi nhà, công việc kinh doanh và thực tế là mọi thứ khác, vậy tại sao chúng tôi không tài trợ cho bảo hiểm nhân thọ của mình?

Nhưng tài trợ phí bảo hiểm có một số rủi ro. Ví dụ, lãi suất cho vay có thể tăng lên mức cao hơn dự kiến, có thể phải đăng ký tài sản thế chấp với ngân hàng. Các tổ chức tài chính thường yêu cầu người đi vay cung cấp tài sản thế chấp từ các tài sản có tính thanh khoản, chẳng hạn như chứng khoán, và nếu những chứng khoán đó giảm giá trị, người cho vay có thể yêu cầu tài sản thế chấp bổ sung. Tuổi thọ cũng có thể là một rủi ro; Cá nhân được bảo hiểm sống càng lâu thì số tiền gốc và lãi của khoản vay tích lũy càng lớn, điều này có thể làm giảm và thậm chí có thể loại bỏ quyền lợi tử vong ròng còn lại của ILIT.

Mặc dù một chiến lược ILIT có thể là một lựa chọn có giá trị cho những ai muốn bảo vệ tài sản của mình khỏi một hóa đơn thuế nặng nề (hoặc thậm chí khó chịu), nhưng nó đòi hỏi một số quyết định pháp lý và tài chính phức tạp. Đặc biệt, một kế hoạch được tài trợ bởi phí bảo hiểm có thể yêu cầu giám sát liên tục. Để giúp bạn điều hướng các sắc thái, bạn sẽ muốn liên hệ với một chuyên gia tài chính có kinh nghiệm và độc lập và một luật sư di sản.

Bạn và những người thân yêu của bạn cũng khó nghĩ về cái chết của bạn, nhưng có một kế hoạch sẵn sàng là cách duy nhất để đảm bảo di sản của bạn được tiếp tục. Quà tặng, thuế và đóng góp từ thiện nên được ưu tiên nếu bạn hy vọng chuyển nhượng một cách hiệu quả và hiệu quả tài sản mà bạn đã dày công xây dựng. Nếu bạn không có kế hoạch, tôi có thể đảm bảo với bạn rằng chính phủ có một kế hoạch dành cho bạn.

Kim Franke-Folstad đã đóng góp cho bài viết này.