Thu nhập nhiều hơn, ít rủi ro hơn và một di sản lớn hơn để lại cho gia đình của bạn:Bạn thực sự có thể “có tất cả” khi nói đến kế hoạch nghỉ hưu? Có, nhưng kiểu lập kế hoạch thành công này đòi hỏi sự đổi mới. Hãy đến với tôi khi tôi xem xét một số suy nghĩ mới về tài chính khi nghỉ hưu của bạn.

Trong một thời gian dài, người ta cho rằng một bộ bách khoa toàn thư không thể đồng thời có tính thẩm quyền, tính toàn diện và tính thời sự. Ít nhất một trong ba phẩm chất quan trọng phải đưa ra. Sau đó là Internet, và "bộ ba" bách khoa toàn thư đã biến mất. Nhưng các nhà triết học thích thú với khái niệm rằng chỉ có thể đạt được hai trong ba mục tiêu cho một khái niệm duy nhất, và có những vấn đề nan giải được đặt ra cho niềm tin tôn giáo, chính trị, kinh tế - và thậm chí cả ba môn phối hợp.

Do đó, vấn đề nan giải phổ biến đối với thu nhập hưu trí là:Bạn có thể tạo ra thu nhập có thể chi tiêu, hưởng rủi ro thấp hoặc xây dựng một di sản cho những người thừa kế của bạn. Chọn hai cái và để cái kia đi.

Tôi cho rằng bộ ba này, cũng giống như vấn đề về bách khoa toàn thư, đã không còn hữu ích nữa.

Kế hoạch Phân bổ Thu nhập cho hưu trí cung cấp ba tính năng lập kế hoạch:Kế hoạch của bạn sẽ tích hợp các khoản thanh toán niên kim vào dòng thu nhập của bạn, giảm phí và thuế của bạn, đồng thời để thu nhập của bạn có rủi ro thấp hơn.

Với ba tính năng này, trên thực tế, bạn có thể đạt được thu nhập có thể chi tiêu cao hơn, giảm rủi ro thu nhập và đạt được một di sản lớn hơn. (Lưu ý quan trọng:Di sản được định nghĩa là số tiền dành cho những người thừa kế của bạn, sau thuế, khi bạn qua đời sau khi nghỉ hưu.)

Thu nhập cao hơn: Sự kết hợp giữa thu nhập đảm bảo và thu nhập an toàn khác, cùng với việc rút tiền chịu rủi ro thị trường hợp lý, là cách tốt nhất để tạo thu nhập trong thời gian nghỉ hưu. Tôi đề nghị thanh toán niên kim như một cách để cung cấp mức thu nhập đảm bảo cao và kéo dài suốt đời. Kết hợp điều đó với cổ tức, lãi suất và rút IRA, cùng với các khoản thanh toán An sinh Xã hội và lương hưu, nếu bạn đủ may mắn có được. Phân bổ thu nhập của bạn giữa các nguồn thu nhập chính này cung cấp một dòng tiền đáng tin cậy trong thời gian dài, cao hơn đáng kể so với việc rút tiền từ lập kế hoạch phân bổ tài sản truyền thống.

Rủi ro thu nhập thấp hơn: Khi các khoản thanh toán niên kim, cổ tức và lãi suất chiếm một phần chính trong thu nhập của bạn, bạn sẽ ít phụ thuộc hơn vào việc rút tiền IRA, do đó phụ thuộc vào sự lên xuống của danh mục đầu tư vào cổ phiếu và trái phiếu. (Bạn cũng có thể có một danh mục đầu tư ngắn hạn đệm tạm thời có thể là bến đỗ tạm thời cho những lần rút tiền này.) Để giảm hơn nữa sự biến động trong kế hoạch Phân bổ Thu nhập của mình, bạn nên đưa ra giả định thận trọng về lợi nhuận thị trường dài hạn trong thiết lập thu nhập của kế hoạch của bạn và các khoản rút tiền cần thiết. Nếu bạn chủ động quản lý kế hoạch của mình sau khi nó được thiết lập, bạn sẽ ngạc nhiên về mức độ ảnh hưởng của thị trường đối với thu nhập của bạn - chủ yếu là do rất ít thu nhập phụ thuộc vào thị trường.

Duy trì Di sản: Trong kế hoạch thu nhập hưu trí truyền thống, lời khuyên thường là tiêu hết tiền tiết kiệm của bạn từ danh mục cổ phiếu và trái phiếu, khiến bạn có nguy cơ hết tiền. Rất ít người về hưu trong môi trường lãi suất thấp hiện tại này có thể sống bằng lãi suất và cổ tức và để lại toàn bộ giá trị hiện tại của trái phiếu và cổ phiếu cơ bản như một di sản khi họ qua đời. Và có vẻ trái ngược với trực giác rằng việc bao gồm các khoản thanh toán niên kim không có giá trị tài khoản cơ bản trong một kế hoạch hưu trí có thể cung cấp cho những người thừa kế của bạn một di sản đáng kể. Nhưng bắt đầu với hai điều đầu tiên - thu nhập cao hơn và rủi ro thấp hơn - đây là cách bạn có thể giải quyết vấn đề nan giải với việc lập kế hoạch Phân bổ Thu nhập.

Theo mô hình hưu trí phân bổ tài sản truyền thống, một cố vấn sẽ giúp bạn xác định ngân sách hưu trí và sau đó ước tính xem khoản tiết kiệm của bạn có thể chi trả cho lối sống đó trong bao lâu. Nếu các phép tính cho thấy bạn sẽ hết tiền quá sớm, lời khuyên sẽ là giảm ngân sách của bạn.

Mặt khác, kế hoạch Phân bổ thu nhập tạo ra thu nhập cao hơn từ 30% đến 50% so với kế hoạch truyền thống. Tuy nhiên, sự đánh đổi là giá trị di sản theo kế hoạch giàu thu nhập như vậy thường thấp hơn giá trị kế thừa của kế hoạch truyền thống. Nhưng bạn sẽ thấy ở đây rằng nó không nhất thiết phải như vậy. Các quyết định bạn đưa ra với mức thu nhập cao hơn có thể mang lại nhiều di sản tài chính hơn mà không làm tăng rủi ro thu nhập của bạn.

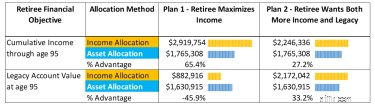

Hãy để tôi cho bạn một ví dụ đơn giản về một phụ nữ nghỉ hưu, 70 tuổi, có 2 triệu đô la tiết kiệm với 50% trong IRA, giả sử lợi nhuận dài hạn trên thị trường chứng khoán là 6%. Dưới đây là so sánh giữa lập kế hoạch phân bổ thu nhập so với lập kế hoạch phân bổ tài sản truyền thống.

Kế hoạch 1: Nếu người về hưu của chúng tôi sử dụng kế hoạch Phân bổ thu nhập để tập trung vào việc tạo ra nhiều thu nhập hơn trong suốt cuộc đời của mình, bạn có thể thấy rằng họ sẽ kiếm được nhiều tiền hơn đáng kể so với kế hoạch phân bổ tài sản. Nó chuyển thành lợi thế 65% và ít rủi ro hơn. Mặt khác, di sản theo phương án này thấp hơn đáng kể so với phương án truyền thống. Vì vậy, cô ấy đã đề cập đến hai phần của bộ ba nan giải - thu nhập nhiều hơn và ít rủi ro hơn - nhưng không phải là phần thứ ba.

Kế hoạch 2: Tuy nhiên, với sự thoải mái khi biết cô ấy có lợi thế thu nhập trọn đời này, người về hưu của chúng tôi có thể đầu tư 20.000 đô la thu nhập mỗi năm (tăng 2% mỗi năm) cho di sản của mình bằng cách đưa số tiền đó vào một tài khoản đầu tư được thiết kế để tăng trưởng có lợi về thuế.

Khi làm như vậy, cô ấy thấy tài khoản đầu tư kế thừa của mình tăng lên trong khi vẫn có lợi thế về thu nhập có thể chi tiêu. (Kế hoạch Phân bổ Thu nhập có những lợi thế đáng kể về thuế thu nhập, đặc biệt là khi nghỉ hưu sớm.) Tất nhiên, cô ấy có thể ngừng thêm vào tài khoản đầu tư cũ, hoặc thậm chí rút tiền, nếu cần. Người về hưu của chúng tôi vừa giành được giải ba.

Với kế hoạch Phân bổ Thu nhập mới của cô ấy, nhà đầu tư của chúng tôi đã giải quyết được “Bộ ba nan giải khi về hưu” với thu nhập cao hơn, ít rủi ro hơn về thu nhập và nhiều di sản hơn.

Mọi người dự định nghỉ hưu sẽ có những mục tiêu và mục tiêu tài chính khác nhau. Phương pháp Phân bổ thu nhập hoạt động vì với thu nhập cao hơn và rủi ro thấp hơn, bạn sẽ kiểm soát được số phận của mình.

Nghe có vẻ như một giải pháp hoàn hảo cho Năm mới.

Tìm hiểu thêm về cách đáp ứng tất cả các mục tiêu của bạn. Ghé thăm Go2Income để biết thêm thông tin về cách Phân bổ thu nhập có thể giúp bạn cân bằng các ưu tiên về hưu của mình hoặc liên hệ với tôi để thảo luận về tình huống của bạn.