Một bài báo trên The New York Times tháng 8 này, “Làm thế nào để tận hưởng hưu trí mà không phải chia tay”, là một lời nhắc nhở rằng các chuyên gia - từ những người đoạt giải Nobel đến các cố vấn tài chính - đang gặp thử thách bởi việc lập kế hoạch cho thu nhập khi nghỉ hưu. Nó cũng cho thấy rằng những người cung cấp lời khuyên đầu tư bị cản trở bởi vấn đề gần như phổ biến này đối với một phần lớn thị trường người về hưu.

Về mặt học thuật:

“Nó thực sự khó chịu. Đó là vấn đề khó khăn nhất, khó khăn nhất mà tôi từng xem xét ”, William Sharpe nói với Times . Sharpe, người đoạt giải Nobel kinh tế, đã báo cáo tiến trình của mình về vấn đề làm thế nào những người nghỉ hưu có thể quản lý tài sản tài chính của họ mà không hết tiền:“Tôi không thể nói rằng tôi đã tìm thấy một giải pháp kỳ diệu nào đó, bởi vì tôi chưa có. ”

Về phía cố vấn:

Một công ty tư vấn được đề cập trong bài báo tỏ ra tự tin hơn các học giả, với tài liệu quảng cáo chào hàng “7 cách sáng tạo để tạo thu nhập từ trứng làm tổ của bạn”. Mặt khác, họ cũng “ghét niên kim” và hệ thống phần thưởng của công ty họ - “chúng tôi kiếm tiền khi bạn làm” - dựa trên việc để khách hàng chấp nhận rủi ro thị trường, thay vì cung cấp thu nhập đảm bảo.

Từ cố vấn học tập đến hành nghề, tại sao mọi người lại thấy khó khăn khi tìm ra cách thông minh hơn để lập kế hoạch thu nhập khi nghỉ hưu? Dưới đây là một số lý do khiến các chuyên gia không hiểu:

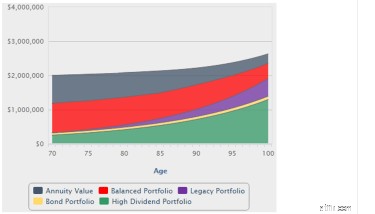

Biểu đồ dưới đây cho thấy một kế hoạch Phân bổ Thu nhập điển hình là sự kết hợp giữa giá trị thị trường / tính thanh khoản của các danh mục đầu tư và giá trị thị trường của các khoản thanh toán niên kim được đảm bảo trong tương lai. Sau này có giá trị đáng kể, tạo sự ổn định về thu nhập cũng như sự an tâm.

Lưu ý rằng giá trị thị trường của kế hoạch này bắt đầu từ khoản tiết kiệm hưu trí ban đầu là 2 triệu đô la và đạt 2,25 triệu đô la ở tuổi 95. Theo kế hoạch này, người về hưu muốn giá trị của danh mục đầu tư bằng 2 triệu đô la ở tuổi 95. Người về hưu hoàn thành điều này bằng cách tái đầu tư một phần của các bản phân phối IRA di chuyển của cô ấy vào một tài khoản kế thừa được chỉ định. (Trong mô hình của chúng tôi, nó được đầu tư vào một danh mục đầu tư cân bằng gồm ETF cổ phiếu và trái phiếu với mức phân bổ cao cho cổ phiếu.) Số tiền tái đầu tư cho kế hoạch này là khoảng 4.000 đô la mỗi năm.

Quan trọng hơn, thu nhập bắt đầu từ 102.000 đô la mỗi năm và tăng lên 140.000 đô la ở tuổi 85 và 160.000 đô la ở tuổi 95. Dưới đây là bảng phân tích các nguồn thu nhập theo kế hoạch này - là cơ sở của phương pháp Phân bổ thu nhập. Lưu ý rằng thu nhập này sẽ được giảm bớt theo thuế và thu nhập được tái đầu tư vào tài khoản kế thừa được chỉ định.

Lưu ý:DIA / QLAC là hai loại niên kim thu nhập hoãn lại. SPIA là một niên kim trả ngay trả phí duy nhất với các khoản thanh toán bắt đầu trong một năm. Ngoài ra, thu nhập từ tiền lãi quá nhỏ nên không thể biểu thị bằng hình ảnh.

Vì vậy, bạn có thể thấy cách Phân bổ thu nhập hoạt động bằng cách thúc đẩy đáng kể thu nhập trong suốt cuộc đời, đồng thời hiểu được giá trị thị trường của một kế hoạch.

Các chuyên gia khác đã được trích dẫn về thanh toán niên kim trong The Thời báo New York bài báo được đề cập ở trên, nói rằng "Người mua phải viết séc lớn để nhận được một loạt séc nhỏ, điều này có thể đơn giản giống như một giao dịch tồi đối với một người tiêu dùng ngây thơ." Tuy nhiên, những người tiêu dùng tương đối sành sỏi, như những người truy cập Go2Income, hiểu cách thức hoạt động của niên kim:Người về hưu nhận séc hàng tháng, chẳng hạn như 3.000 đô la cho An sinh xã hội và 2.000 đô la cho lương hưu. Bằng trực giác, họ biết rằng chính phủ hoặc tập đoàn đã chịu trách nhiệm thanh toán hàng trăm nghìn đô la. Với các khoản thanh toán niên kim được mua từ các công ty bảo hiểm, người tiêu dùng đang đầu tư mua hàng để tạo ra thu nhập suốt đời.

Những cố vấn này là những người mới tham gia và không có lịch sử với các nhà đầu tư có giá trị ròng cao, vì vậy họ có thể tiếp cận tư vấn về kế hoạch thu nhập hưu trí với một đôi mắt mới. Tuy nhiên, cho đến nay, họ dường như áp dụng phương pháp giảm tích lũy, mặc dù với mức phí thấp hơn. Chúng tôi hy vọng rằng một khi họ trở nên hiểu biết về niên kim thu nhập, họ sẽ thấy rằng Phân bổ thu nhập có thể hoạt động với mô hình tư vấn của họ về mức phí thấp và kết quả tốt hơn.

Những người về hưu tự giáo dục bản thân biết rằng họ có thể làm tốt hơn.

Như tôi đã giải thích trong một blog trước đó về cách thức hoạt động của phương pháp lập kế hoạch Phân bổ Thu nhập, người tiêu dùng hàng ngày có thể làm theo một vài bước đơn giản để tạo ra thu nhập thực sự kéo dài suốt đời và ít rủi ro. Tạo Kế hoạch phân bổ thu nhập cho phép bạn xem xét nhiều lựa chọn thay thế lập kế hoạch và quyết định - dựa trên kiến thức chuyên môn của bạn - lựa chọn nào phù hợp nhất với bạn.

Lập kế hoạch phân bổ thu nhập at Go2Income.com cho phép bạn thiết kế và đánh giá kế hoạch nghỉ hưu của riêng mình. Để được hướng dẫn và trả lời cho các câu hỏi hưu trí khác, hãy liên hệ với tôi tại Hỏi Jerry .