Cách đây vài ngày, chúng ta đã thảo luận, cách tốt nhất để đầu tư vào Nifty Next 50 Index là gì? và trong số 8 lựa chọn có sẵn để đầu tư vào Chỉ số Nifty Next 50 - mà đến nay hầu hết độc giả đều công nhận là chỉ số rủi ro cao, tiềm năng có phần thưởng cao, khó đánh bại - chúng tôi đã chọn ra ba. Đó là Reliance ETF Junior BeEs, quỹ ICICI Nifty Next 50 Index và quỹ UTI Nifty Next 50 Index mới ra mắt gần đây. Trong bài đăng này, tôi so sánh các lỗi theo dõi của Junior BeEs và quỹ chỉ số ICICI.

Đây là phản hồi cho một nhận xét trên twitter (tôi quên mất bây giờ là ai) rằng người ta nên xem xét lỗi theo dõi trước khi chọn quỹ chỉ số. Tôi không phải là người thích lỗi theo dõi, tôi giải thích lý do và cũng cung cấp một giải pháp thay thế dễ hiểu hơn.

Chúng tôi biết rằng lợi nhuận của quỹ chỉ số hoặc ETF phải gần với lợi nhuận của chỉ số cơ sở. Sai số theo dõi là thước đo mức độ chặt chẽ của quỹ / ETF theo dõi chỉ số. Lỗi theo dõi càng cao, theo dõi càng kém.

Phần sau được lấy từ phần giới thiệu xuất sắc về lỗi theo dõi của NSE Như chúng ta sẽ thấy bên dưới, các nguồn lỗi theo dõi sau đây bỏ qua một khía cạnh quan trọng ảnh hưởng đến các nhà đầu tư ETF.

1:Tất cả các quỹ Index và ETF đều nắm giữ khoảng 5% tiền mặt hoặc trái phiếu ngắn hạn để đáp ứng yêu cầu mua lại (Ngay cả trong ETF, có thể bán và mua trực tiếp với AMC nếu số lượng đơn vị đủ lớn)

2:các chi phí không thể tránh khỏi để điều hành quỹ

3:Nếu các cổ phiếu riêng lẻ chạm mạch trên và dưới, quỹ sẽ gặp khó khăn trong việc bắt chước chỉ số đủ sớm.

4:Hoạt động Công ty theo từng cổ phiếu riêng lẻ có thể dẫn đến việc mua và bán thêm dẫn đến chi phí cao hơn. Bất kỳ sự chậm trễ nào trong việc sắp xếp lại tỷ trọng danh mục quỹ với tỷ trọng của chỉ số sẽ gây ra lỗi theo dõi. Một ví dụ phổ biến là sự chậm trễ trong việc tái đầu tư cổ tức bằng cổ phiếu.

5:Làm tròn sai số khi xác định trọng lượng.

Các nhà quản lý quỹ sử dụng hợp đồng tương lai, cho vay cổ phiếu và trái phiếu ngắn hạn để bù đắp khoản lỗ lãi do lỗi theo dõi, nhưng rõ ràng là không thể bù đắp đầy đủ.

1:Chọn chỉ số tổng lợi nhuận để so sánh với quỹ hoặc ETF.

2:Tính toán lợi nhuận hàng ngày của chỉ số tổng lợi nhuận và quỹ / ETF. Đối với quỹ rõ ràng, NAV được sử dụng. Thật không may cho ETF, NAV được nhiều người sử dụng. Điều này, như tôi trình bày bên dưới, có thể khá sai lầm.

3:Tính toán chênh lệch thu nhập hàng ngày giữa quỹ / ETF và chỉ số. Điều này thường sẽ âm do quỹ / ETF có chi phí.

4:Tính độ lệch chuẩn của chênh lệch hàng ngày. Đây là thước đo về mức độ chênh lệch giữa lợi nhuận hàng ngày so với mức trung bình. Độ lệch chuẩn càng cao, độ lệch của lợi tức quỹ / ETF so với lợi tức chỉ số càng cao

5:Đã tính độ lệch chuẩn hàng năm bằng cách nhân với căn bậc hai của số ngày giao dịch trong năm. Chúng tôi có khoảng 15-16 ngày nghỉ giao dịch ngoài các ngày cuối tuần. Vì vậy, tôi giả định 250 ngày giao dịch trong một năm. Căn bậc hai bắt nguồn từ bài báo của Einstein về chuyển động Brown (chuyển động ngẫu nhiên của bụi trong nước). Xem điều này để thảo luận đơn giản

6:Câu trả lời cuối cùng:(√250) x độ lệch chuẩn hàng ngày =lỗi theo dõi.

Vì vậy, bây giờ chúng ta hãy bắt đầu so sánh của chúng tôi về hai quỹ này. Quỹ UTI Nifty Next 50 Index, mặc dù hứa hẹn là quá non trẻ cho bất kỳ loại phân tích nào. Tuy nhiên, vì nó có chi phí thấp hơn quỹ ICICI, nên sai số theo dõi của nó phải hợp lý nếu không muốn nói là thấp hơn.

Đầu tiên, chúng ta hãy nêu khoảng thời gian theo dõi như đã định nghĩa ở trên. Chúng tôi sẽ tính toán sai số từ tháng 1 năm 2013 khi có tiền trực tiếp. Theo Moneycontrol, Junior BeEs ETF có cổ tức cuối cùng được công bố vào tháng 7 năm 2009. Vì vậy, đó là một sự nhẹ nhõm vì chúng tôi không phải lo lắng về chúng. Cập nhật:“Theo Indiainfoline, đợt chi trả cổ tức cuối cùng là vào ngày 11 tháng 3 năm 2014” như đã chỉ ra trong một bài báo trước. Cảm ơn @ samdesai62 đã chỉ ra điều này trên twitter. Vì vậy, tôi đã làm lại phép tính từ ngày 11-3-2014 nhưng kết luận đều giống nhau.

Lỗi theo dõi đối với quỹ ICICI Nifty Next 50 Index:0,59%

Lỗi theo dõi đối với Reliance ETF Junior BeEs:0,28%

Vì vậy, điều này có nghĩa là Reliance ETF là một lựa chọn tốt hơn? Không quá nhanh! Lỗi theo dõi ở trên được tính bằng ETF NAV (và đây là thông lệ tiêu chuẩn theo những gì tôi thấy).

ETF NAV không có ích gì đối với tôi. Tôi mua ở mức giá hiện tại thường khá khác so với NAV của hầu hết các quỹ ETF của Ấn Độ. Tôi bán với giá hiện tại. Vì vậy, lợi nhuận của tôi từ ETF được tính bằng cách sử dụng giá chứ không phải NAV. Vì vậy, cũng hợp lý khi sử dụng giá cho lỗi theo dõi!

Lỗi theo dõi đối với Reliance ETF Junior BeEs (sử dụng giá):8,8%

Ừ, bạn đọc đúng rồi! Lỗi theo dõi sử dụng NAV chỉ hữu ích cho người quản lý quỹ ETF! Nhà đầu tư cần tính toán sai số theo dõi với giá.

Vì vậy, điều này có nghĩa là Reliance ETF là một lựa chọn tồi tệ? Một lần nữa không nhanh như vậy. Trước tiên, chúng ta hãy thừa nhận rằng lỗi theo dõi (như biến động) không phải là điều mà bạn có thể hiểu ngay lập tức. Vì vậy, tôi nghĩ chúng ta cần một biện pháp đơn giản hơn, tốt hơn.

Đầu tiên, chúng tôi hỏi, chúng tôi muốn nó là gì? Nếu sau 1 năm, chỉ số đã cho lợi nhuận 10%, chúng tôi muốn biết quỹ chỉ số hoặc ETF đã đưa ra mức thấp hơn bao nhiêu. Sự khác biệt là lỗi theo dõi! Vậy tại sao không đo lường điều đó trực tiếp thay vì sử dụng độ lệch chuẩn?!

1:Vì vậy, giả sử chúng tôi xem xét mọi khoảng thời gian 1 năm, 2 năm, 3 năm, 4 năm và 5 năm có thể có trong khoảng thời gian từ tháng 1 năm 2013 đến tháng 9 năm 2018

2:Tìm lợi tức cho quỹ chỉ số hoặc ETF và chỉ số tổng lợi nhuận cho các giai đoạn trên.

3:Tìm sự khác biệt trong lợi nhuận 1,2,3,4,5 năm giữa quỹ / ETF và chỉ số.

4:Nhìn vào chênh lệch lợi nhuận tối thiểu, tối đa, trung bình và trung bình, chúng ta sẽ có được ý tưởng hợp lý về mức độ hoạt động kém hiệu quả của chỉ số / ETF so với chỉ số. Đây là thước đo trực tiếp của lỗi theo dõi.

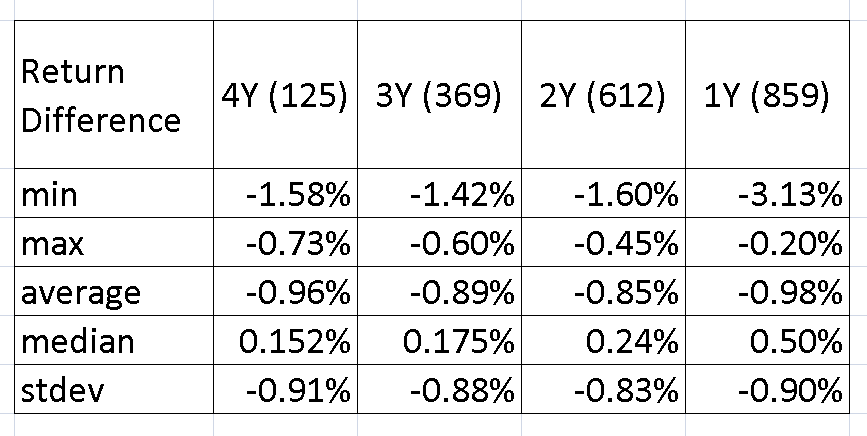

Số trong ngoặc ở hàng trên cùng đại diện cho số điểm dữ liệu 5Y, 4Y, 3Y, 2Y và 1Y được xem xét để tính toán chênh lệch lợi nhuận.

Lưu ý trong hình này, nhãn trung vị và nhãn stdev được hoán đổi cho nhau. Cảm ơn Bijananda Chabungbam đã chỉ ra điều đó.

Đầu tiên, hãy chú ý đặt cược chênh lệch chênh lệch tối đa và chênh lệch tối thiểu bắt đầu từ phải sang trái. Đó là từ 1 đến 5 năm. Lưu ý rằng họ có xu hướng đối với nhau. Điều này làm cho mức trung bình đáng tin cậy hơn rất nhiều trong thời gian dài hơn. Trung bình không xa mức trung bình là tốt. Vì vậy, do lỗi theo dõi, lợi nhuận bị mất là khoảng 1%.

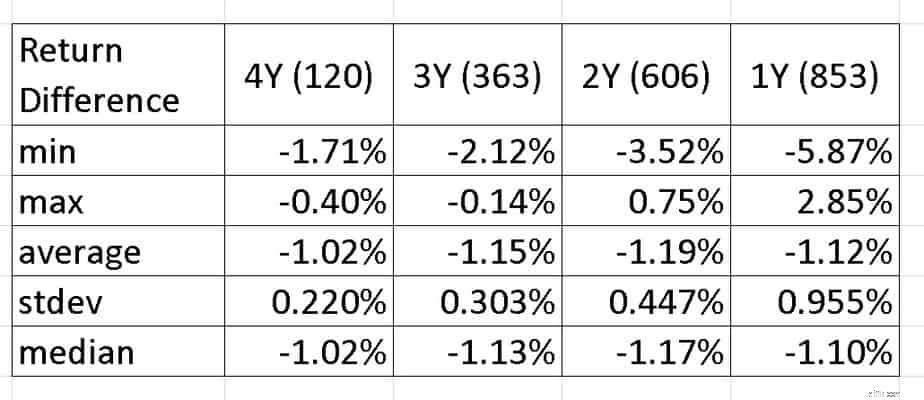

Lợi nhuận trung bình khi bạn sử dụng dữ liệu giá là hợp lý và chỉ cao hơn khoảng 0,1 -0,2% so với quỹ chỉ số. Tuy nhiên, hãy chú ý rằng sự khác biệt giữa min và max luôn khá cao. Điều này làm cho mức trung bình không đáng tin cậy. Vì vậy, chúng tôi sử dụng giá trị trung bình và con số này cao hơn khoảng 0,1-0,2% so với chỉ số trung bình.

Vì chúng tôi cần thêm phí nhân viên và môi giới, nên hy vọng Reliance ETF Junior BeEs sẽ thu về ít hơn khoảng 0,2% so với quỹ Index.

Điều này có nghĩa là sẽ ít hơn khoảng 1% nếu bạn sử dụng ETF so với quỹ chỉ số trên 5 năm. Khoảng 2% trên 10 năm, 3,5% trên 15 năm và gần 5% trên 20 năm. Cho dù sự khác biệt này đủ lớn hay đủ nhỏ là vấn đề quan điểm và tôi sẽ để điều đó cho bạn.

Tất cả đã nói và làm, xét trên thực tế là việc mua và bán các đơn vị dễ dàng hơn với AMC, quỹ ICIC Nifty Next 50 (và rất có thể là quỹ UTI Nifty Next 50) là lựa chọn tốt hơn so với Reliance ETF Junior BeEs.