Đến giờ, không có gì ngạc nhiên khi các nhà điều hành tự do cho rằng Nifty Next 50 (NN50) có một hồ sơ theo dõi tuyệt vời (mặc dù không ổn định) và các quỹ tương hỗ được quản lý tích cực nhất phải vật lộn để đánh bại nó. Trên thực tế, không có quỹ đang hoạt động nào lấy NN50 làm chuẩn. Vì vậy, điều này tự nhiên rút ra câu hỏi, cách tốt nhất để đầu tư vào Nifty Next 50 là gì? Tôi nên sử dụng quỹ chỉ số hay quỹ ETF? Cái nào tốt hơn? Hãy để chúng tôi tìm hiểu.

Đầu tiên, NN50 là gì? Nếu bạn sắp xếp (theo thứ tự giảm dần) các cổ phiếu giao dịch tại NSE theo vốn hóa thị trường tự do thả nổi của chúng (đó là không có cổ phiếu nào có sẵn để giao dịch x giá hiện tại) thì Nifty 50 có 50 cổ phiếu hàng đầu, NIfty 50 tiếp theo có 50 cổ phiếu tiếp theo (!). Nifty 100 =Nifty 50 + Nifty 50 tiếp theo, v.v. Nếu bạn muốn giới thiệu Hãy xem bài nói chuyện của tôi về đầu tư theo chỉ số:Liệu chúng ta có thể nhận được lợi nhuận cao hơn với rủi ro thấp hơn không?

Thứ hai, nếu bạn lần đầu tiên nghe về NN50, hãy dành chút thời gian để hiểu đặc biệt của nó bằng cách đọc các bài đăng sau: (1) Đánh giá Nifty Next 50 như một Quỹ chỉ số (2) Nifty Next 50:Chỉ số điểm chuẩn mà không quỹ tương hỗ nào chạm vào ?! (3) Cảnh báo! Nifty Next 50 KHÔNG phải là một chỉ số vốn hóa lớn! (4) Các chỉ số Nifty Smart Beta (chiến lược) có tốt hơn Nifty Next 50 không? (5) Tại sao chúng ta lại cần một Quỹ chỉ số Midcap và Smallcap - So sánh Hiệu suất với Nifty Midcap 100 &# 038; Nifty Next 50

Thứ ba, xin lưu ý rằng lý do duy nhất khiến NN50 hoạt động tốt và biến động mạnh là do 10 cổ phiếu dưới cùng của nó có khá nhiều midcaps. Vì vậy, NN50 là quỹ chỉ số có giá trị vốn hóa lớn và trung bình. Khi thị trường chứng khoán Ấn Độ đạt được độ sâu lớn hơn, tức là khối lượng giao dịch mạnh mẽ hơn, chúng ta nên kỳ vọng NN50 sẽ trở nên có vốn hóa lớn hơn và lợi nhuận cao như trước đây có thể biến mất.

Thứ tư, hãy thừa nhận rằng trong Nifty 50 và Nifty 50 tiếp theo, cổ phiếu có vốn hóa thị trường tự do chuyển nhượng cao hơn có tỷ trọng cao hơn. Như vậy khoảng 50% chỉ số sẽ có khoảng 7-8 cổ phiếu! Đây là một chút tập trung quá nhiều! Thay vì điều này, trọng số bằng nhau NIfty 100 là một chỉ số chỉ định mức độ hiển thị ngang nhau cho tất cả các cổ phiếu. Điều này sẽ làm giảm rủi ro và thường nâng cao phần thưởng. Nifty 100EW là một lựa chọn tốt hơn NN50 nếu chúng ta đi theo hiệu suất trong quá khứ - rủi ro thấp hơn và phần thưởng tương tự. Vào ngày hôm nay, có hai quỹ chỉ số - một từ Sundaram và một từ quỹ gốc theo dõi trọng số bằng nhau của NIfty 100 và cả hai hiện đều là một phần của Quỹ tương hỗ được lựa chọn bởi tôi vào tháng 9 năm 2018 (PlumbLine)

Thứ năm, với tốc độ mà tôi đang hướng tới đầu tư theo chỉ số, bạn sẽ sớm không cần phải đọc freefincal nữa 🙂

Kể từ ngày 6 tháng 9 năm 2018, đây là danh sách các quỹ chỉ số và ETF theo dõi NN50.

Vì vậy, trong số 8 tùy chọn này, chúng ta hãy nhanh chóng loại bỏ các tùy chọn.

SBI ETF Sensex Next 50 (NFO khai trương ngày 5 tháng 9 năm 2018). Nhận định: Quá sớm, tránh

ICICI Prudential Nifty Next 50 ETF (Chỉ mới bắt đầu giao dịch vài ngày trước) Nhận định: Quá sớm, tránh

IDBI Nifty Junior Index Fund-Direct Index Plan . AUM vào ngày 31 tháng 7 năm 2018 55,96 Crores. Tỷ lệ chi phí cho kế hoạch trực tiếp:0,56%. Nhận định aum quá thấp và tỷ lệ chi phí quá cao. Tránh . Nguồn:bảng thông tin quỹ

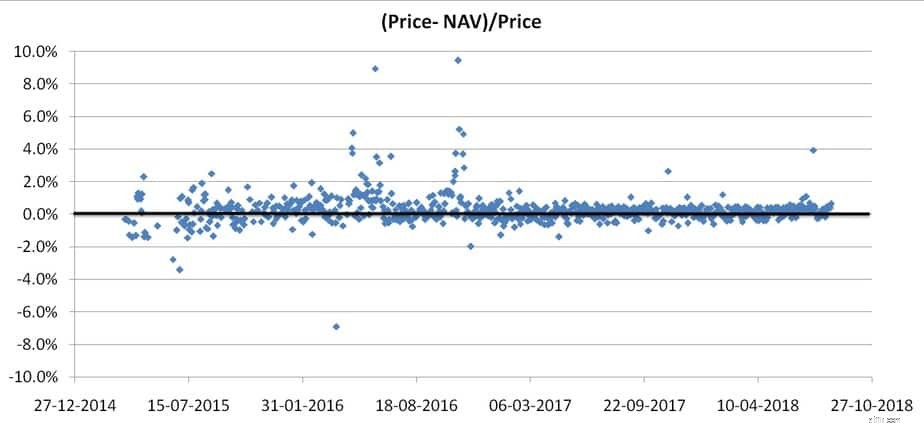

SBI ETF Nifty Next 50 Fund AUM là khoảng 19 Crores (theo VR, liên kết bảng dữ kiện của quỹ nhà không hoạt động!) và tỷ lệ chi phí là 0,23%. Đừng để chúng tôi xem Giá của đơn vị ETF thay đổi bao nhiêu so với NAV của nó.

Tôi nghĩ rằng đó là một nhưng nhiều, đặc biệt là những gai. Tuy nhiên, nó di chuột về 0% và điều đó là tốt. Chênh lệch NAV về giá là ổn miễn là chúng di chuyển về hai phía bằng 0%. Tbis có nghĩa là có sự hỗ trợ của cung cầu tốt được hỗ trợ bởi những người tham gia được ủy quyền. Như đã chỉ ra trong Bạn quan tâm đến ETF? Đây là cách bạn có thể chọn ETF bằng cách kiểm tra mức độ dễ dàng mua / bán chúng - ETF AUM thấp tự nó không phải là vấn đề miễn là chênh lệch giá-nav không quá cao.

Nếu chúng ta xem xét mức chênh lệch giá gần đây trong đó mỗi thùng dọc có kích thước một tuần, hãy lưu ý rằng chênh lệch dương hoặc âm không kéo dài hơn một tuần hoặc lâu hơn. Về mặt này, ETF này “ổn”, nhưng chúng ta có thể làm tốt hơn ?. Kết luận:OK, trung lập

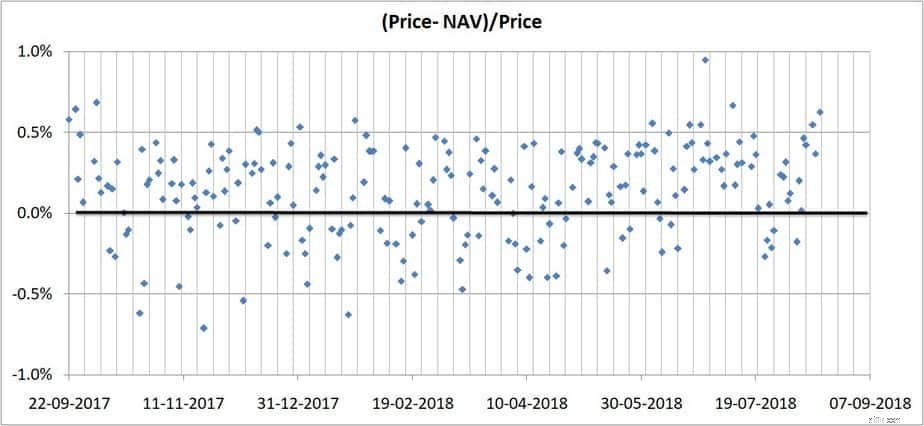

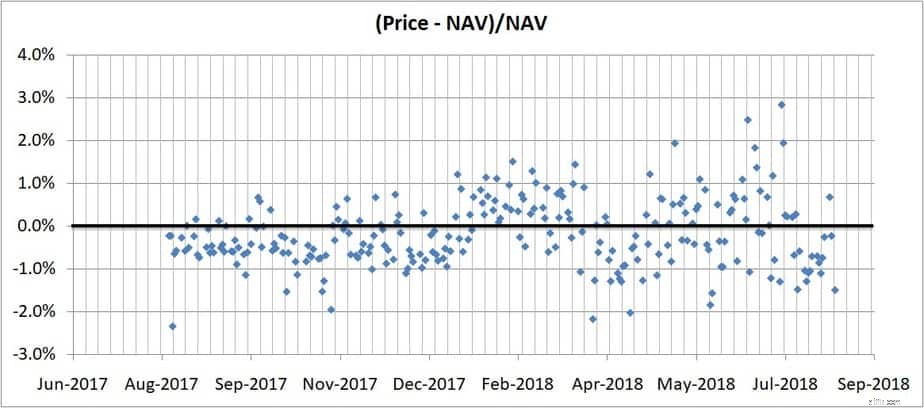

UTI Nifty Next 50 Exchange Traded Fund

Tỷ lệ chi phí là 0,222% và AUM vào ngày 31 tháng 7 năm 2018 là 52,43 Crores. Nguồn:fund house Nếu chúng ta nhìn vào sự chênh lệch giá-nav, sẽ có những giai đoạn kéo dài khi giá cao hơn hoặc thấp hơn NAV. Mỗi thùng dọc là một tuần. Đó không phải là một dấu hiệu tốt. Kết luận:Tránh

Vì vậy, bây giờ chúng ta hãy so sánh các lựa chọn được thiết lập tốt cho theo dõi NN50. Nhân tiện, NN50 được biết đến với cái tên NIfty Junior (Nifty =đàn anh tiện lợi). Junior ong ETF là 15 năm tuổi và quỹ chỉ số ICICI là 8 năm tuổi. Tuy nhiên, chúng tôi sẽ chỉ so sánh lợi nhuận từ tháng 1 năm 2013 vì chúng tôi sẽ chỉ xem xét kế hoạch trực tiếp.

Có một điểm khác biệt quan trọng giữa quỹ chỉ số và quỹ ETF. Nếu bạn nhìn vào tài liệu kế hoạch của Junior Bees,

Sự chậm trễ trong việc tái đầu tư có thể lên tới một phần tư so với những gì tôi hiểu. Cũng theo Indiainfoline, đợt chi trả cổ tức cuối cùng là vào ngày 3 tháng 11 năm 2014. NAV được sử dụng sẽ không chia cổ tức. Đó là số bị chia sẽ không được tính trong

Đầu tiên, chúng tôi so sánh NAV của quỹ chỉ số ICICI với NAV của Reliance Junior Bees (không bao gồm một khoản cổ tức được đề cập ở trên). Về mặt kỹ thuật, điều này là sai vì lợi nhuận ETF của chúng tôi phải được tính theo giá của nó vì đó là những gì chúng tôi sử dụng để mua và bán. Tất nhiên đối với điều này, cổ tức cũng nên được coi là tái đầu tư (và điều này không được thực hiện)

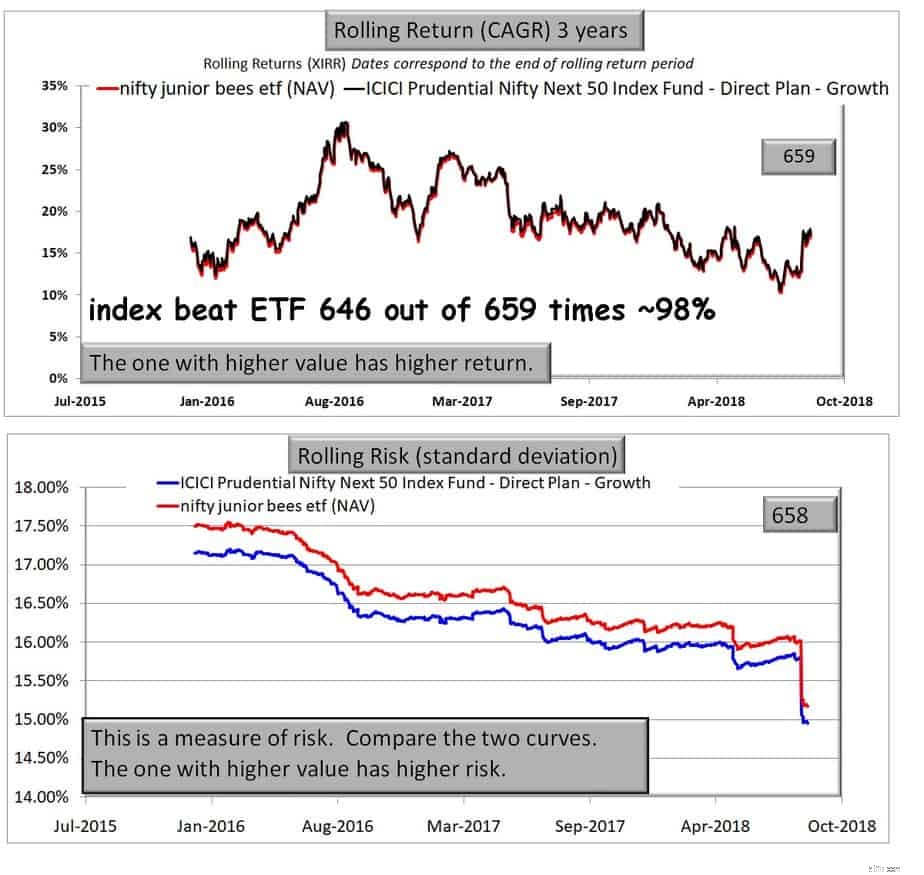

Ba năm:NAV quỹ chỉ số so với ETF NAV

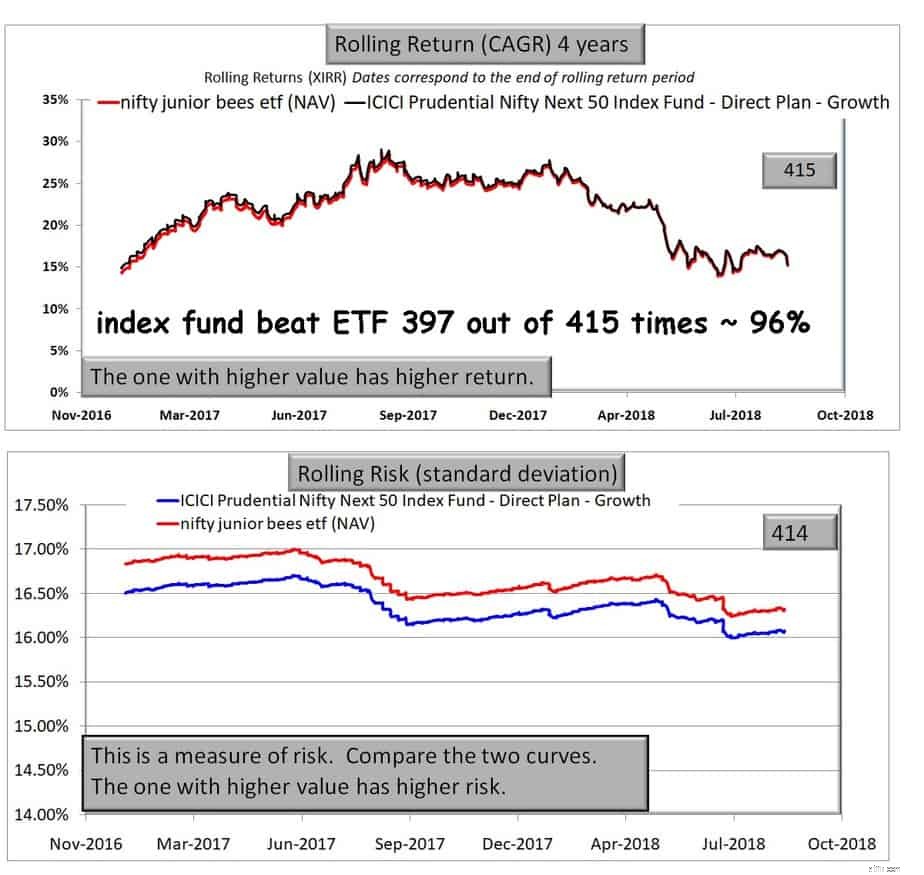

Bốn năm:NAV quỹ chỉ số so với ETF NAV

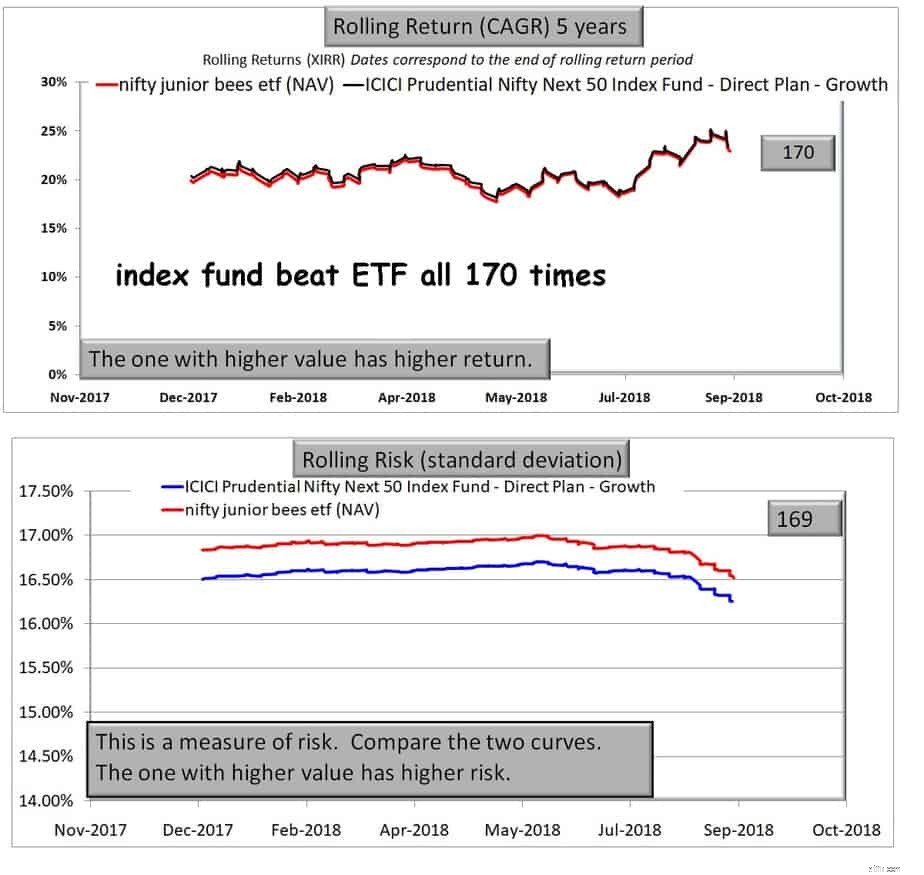

Năm năm:NAV quỹ chỉ số so với ETF NAV

Vì vậy, bây giờ chúng ta hãy sử dụng giá ETF. Bây giờ hãy lưu ý rằng ETF ngay cả khi không tính đến cổ tức vẫn có giá tốt hơn nhiều.

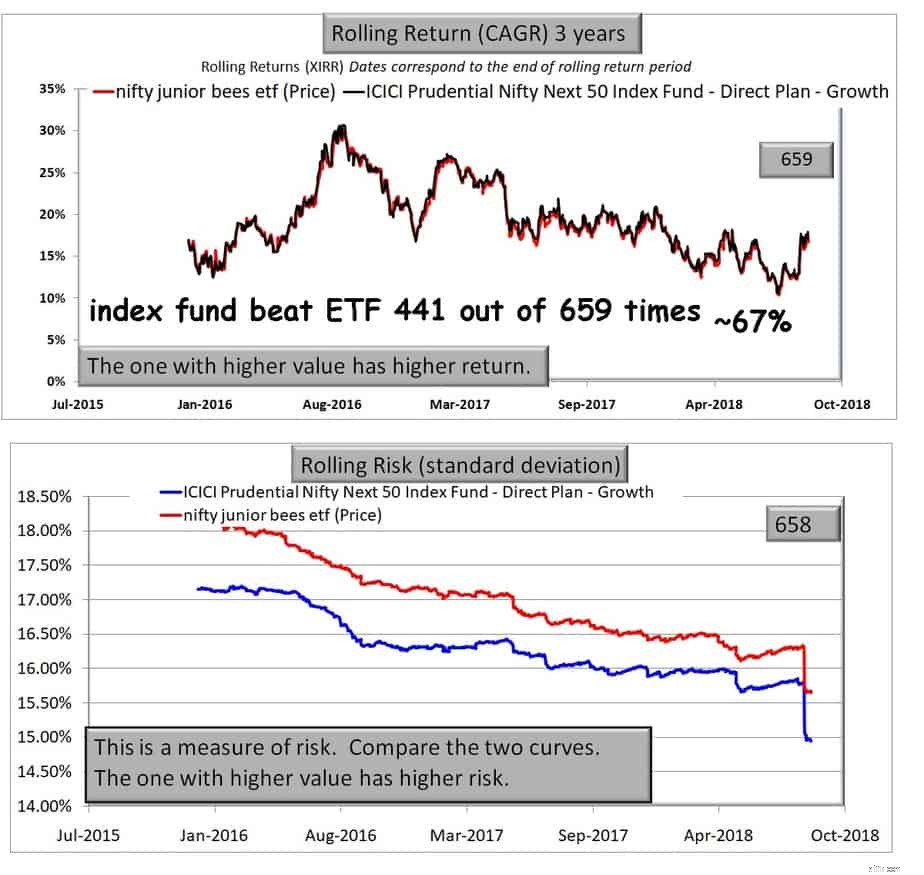

Ba năm:Quỹ chỉ số NAV so với Giá ETF

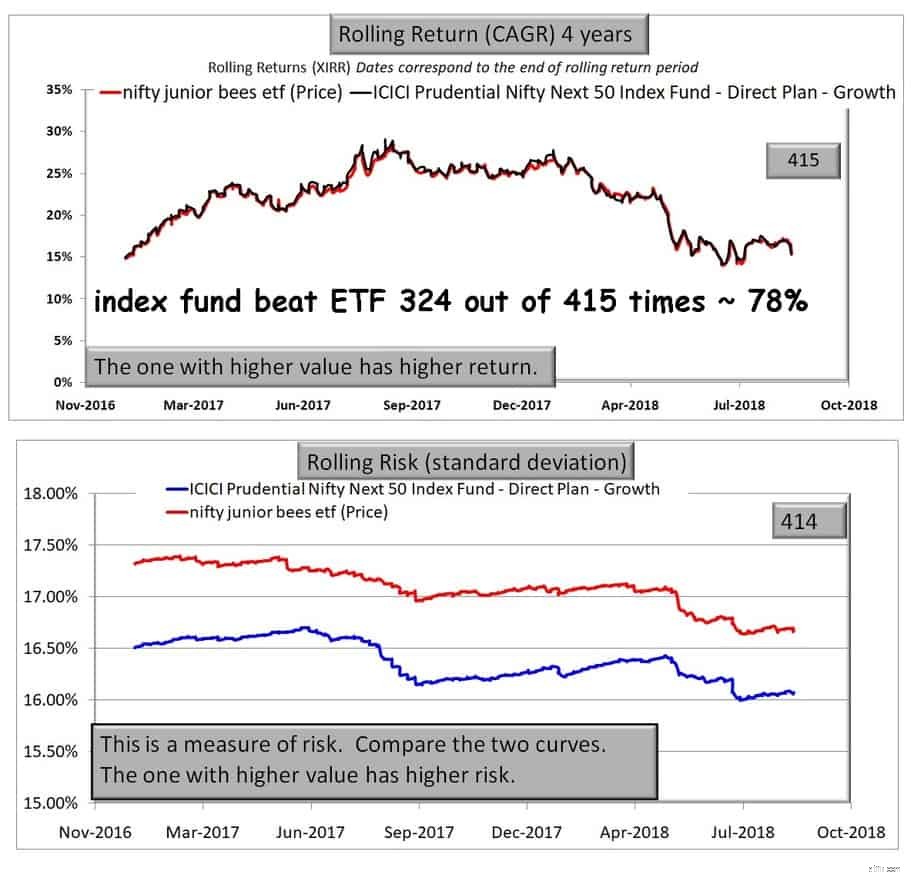

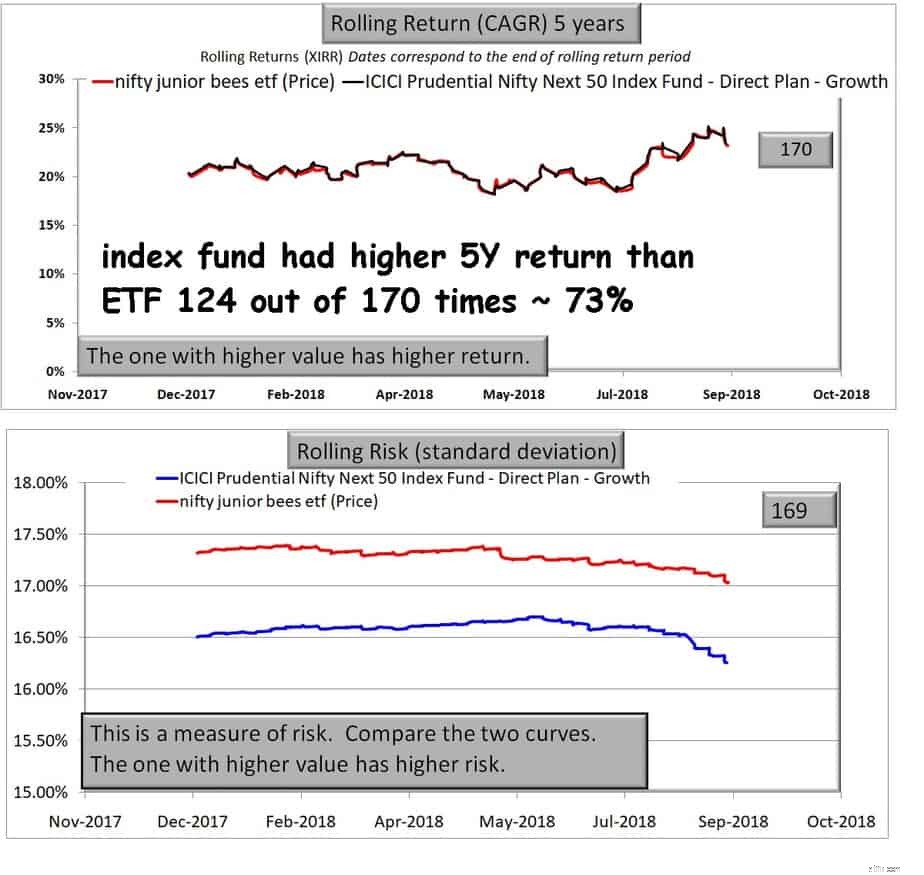

Bốn năm:NAV quỹ chỉ số so với Giá ETF

Năm năm:NAV quỹ chỉ số so với Giá ETF

Ong con Reliance Kết luận: Lựa chọn tốt dành cho những người đã có tài khoản demat (lưu ý rằng phí demat acct và môi giới đã được loại trừ) và biết cách đặt lệnh giới hạn và có thể theo dõi và đợi giá nav đạt mức mong muốn

ICICI Nifty Next 50 Index quỹ Kế hoạch trực tiếp Kết luận:Nếu bạn so sánh với ETF, quỹ có tỷ lệ chi phí thậm chí là 0,44% hoạt động khá tốt và là một lựa chọn tốt . AUM vào ngày 31 tháng 7 là 250,36 crores.

Kế hoạch trực tiếp quỹ cho chỉ mục 50 của UTI Nifty Next AUM vào ngày 31 tháng 7 năm 2018 227,65 Crores. Tỷ lệ chi phí cho kế hoạch trực tiếp:0,27%. Nhận định aum là khá cao đối với một quỹ chỉ số mới ra mắt vào tháng Sáu! Tỷ lệ chi phí khá thấp. ĐẦU TƯ! Nguồn:tờ thông tin quỹ Xin chân thành cảm ơn một độc giả tự xưng là “Neo” vì đã chỉ ra điều này

Vì vậy, đây rõ ràng là những lựa chọn tốt nhất để theo dõi quỹ chỉ số Nifty Next 50. Các khoản đầu tư hiện tại vào quỹ Junior Bees hoặc ICICI NN50 có thể tiếp tục một cách vui vẻ. Các nhà đầu tư mới có thể xem xét quỹ chỉ số UTI. Nếu quỹ UTI giữ ER của nó ở mức thấp, nó có khả năng trở thành sự lựa chọn tốt nhất trong số này.

Xem xét tần suất các AMC xáo trộn với chỉ số và ETF, bối cảnh sẽ thay đổi nhanh chóng. Bây giờ tôi sẽ thêm cả quỹ chỉ số UTI và Junior Beest vào Quỹ tương hỗ do tôi lựa chọn cẩn thận vào tháng 9 năm 2018 (PlumbLine) Cảm ơn bạn “Neo”.