Khi tôi đang cố gắng biên soạn một danh sách các điểm chuẩn của quỹ tương hỗ sau khi phân loại lại SEBI, có điều gì đó kỳ lạ đập vào mắt tôi. Nghiên cứu Giá trị đã đưa các điểm chuẩn mới vào biểu đồ tăng trưởng NAV. Nifty 100 Midcap (N100M) là một điểm chuẩn midcap phổ biến và tôi nhận thấy nhiều quỹ đã phải vật lộn để đánh bại nó trong thời gian dài. Vì vậy, đây là so sánh hiệu suất của quỹ tương hỗ Midcap và Smallcap so với Nifty 100 Midcap và Nifty Next 50 (NN50) yêu thích của chúng tôi. Nghiên cứu này dựa trên Công cụ sàng lọc hiệu suất quỹ tương hỗ vốn cổ phần được phát hành gần đây vào tháng 7 năm 2018

Có tới 28 quỹ trong phân khúc quỹ vốn hóa trung bình sử dụng Nifty Midcap 100 TRI (chỉ số tổng lợi tức nơi cổ tức được tái đầu tư). Chỉ số phổ biến tiếp theo là BSE Midcap với chỉ 7 quỹ. Trong phân khúc vốn hóa nhỏ, BSE Smallcap là chỉ số phổ biến nhất với 21 quỹ sử dụng nó. Tuy nhiên, nhiều quỹ vốn hóa nhỏ không có lịch sử vốn hóa nhỏ thuần túy. Vì vậy, đối với nghiên cứu này, chúng tôi sẽ xem xét cả hai như một danh mục - trung bình và nhỏ và sử dụng N100M và NN50 (cả hai đều là TRI).

Có thể cho rằng nhiều quỹ vốn hóa trung bình cũng không phải là quỹ trung bình thuần túy trong suốt cuộc đời của họ. Đây là vấn đề chính trong không gian vốn hóa nhỏ trung bình. Lịch sử quá ngắn nên không thể sử dụng chúng cho bất kỳ phân tích nào. Ngay cả trong không gian điểm chuẩn, NSE và BSE đã thực hiện các thay đổi đối với cách tính các chỉ số. Chà, đúng là như vậy.

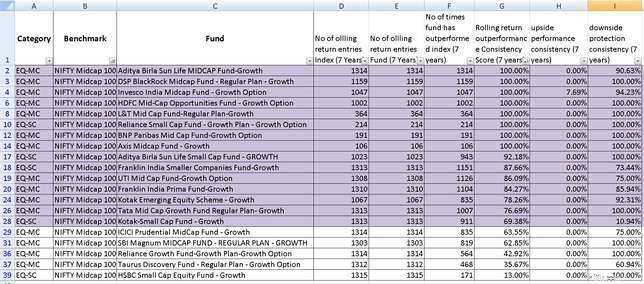

Đối với nghiên cứu này, 18 quỹ vốn hóa trung bình và 8 quỹ vốn hóa nhỏ đã được xem xét. Họ là những quỹ duy nhất hiện đang giữ xếp hạng sao (theo VR), có nghĩa là (theo VR), họ không thay đổi nhiều sau khi điều chỉnh lại SEBI. Vì vậy, chúng tôi sẽ so sánh hiệu suất của chúng với N100M và NN50 trên 12Y, 10Y, 7Y và 5Y. Để hiểu rõ hơn về phép tính, trước tiên tôi khuyên bạn nên xem video này.

Sau đó, bạn có thể đến đây.

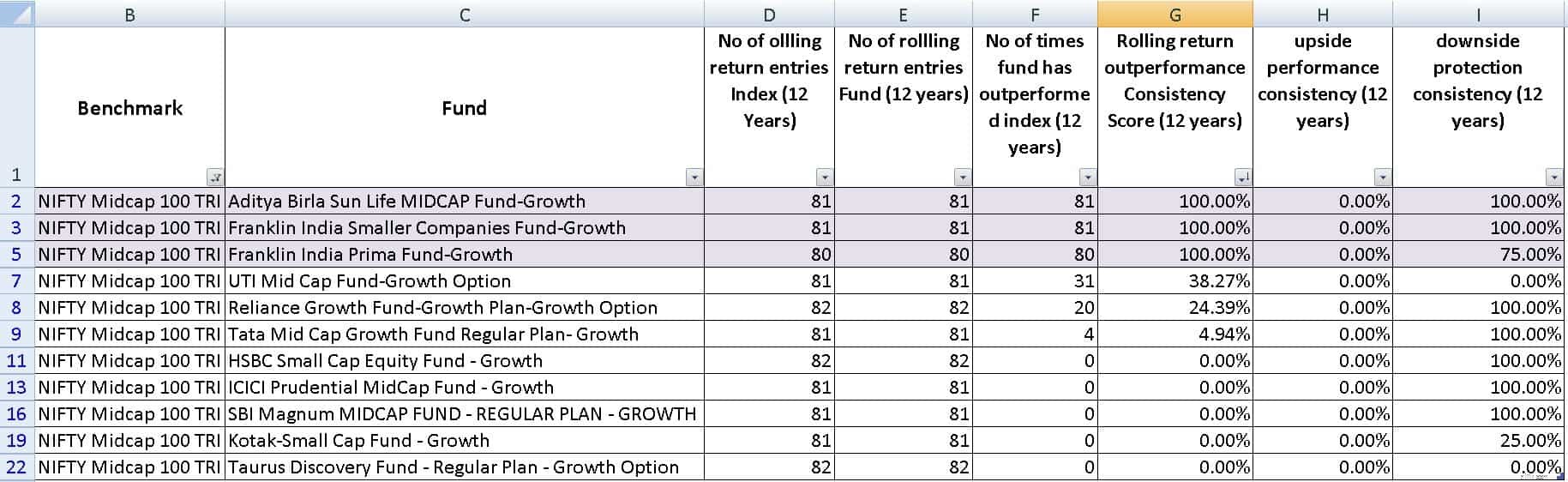

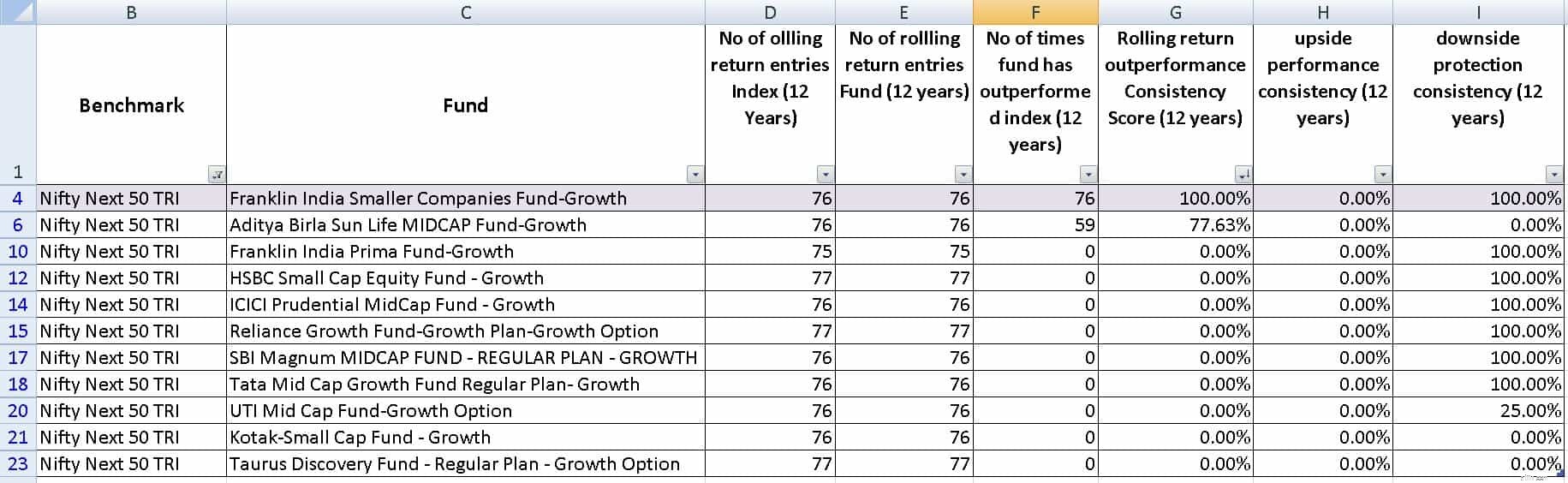

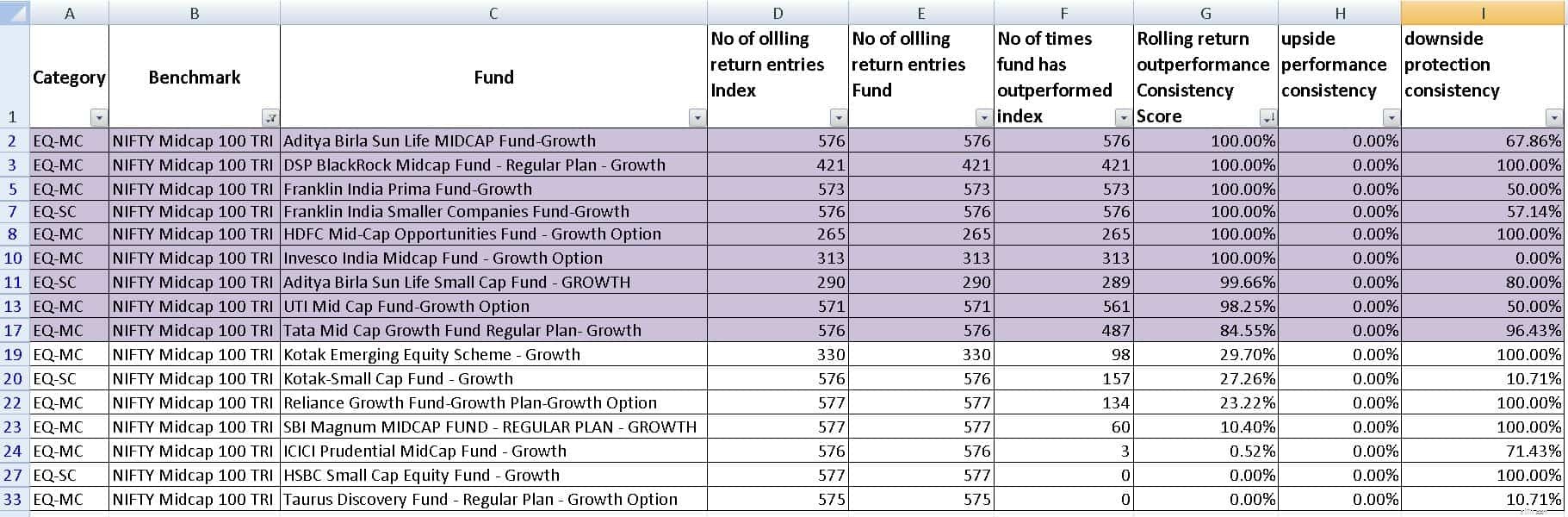

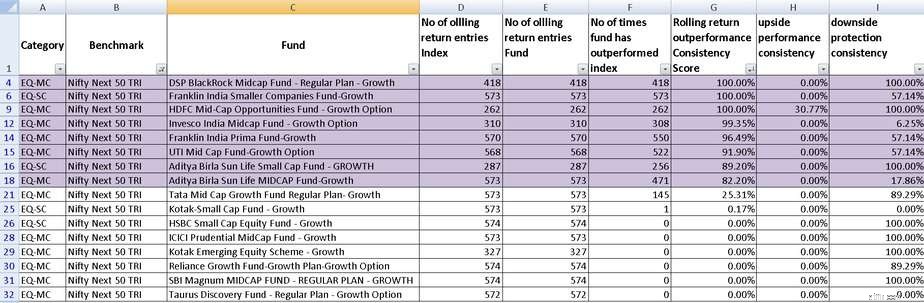

Bây giờ chúng ta hãy xem kết quả.

Tính nhất quán hiệu suất lợi nhuận luân chuyển: không có lần nào quỹ đạt được lợi nhuận chỉ số / (tổng số không có lợi nhuận)

Tính nhất quán của bảo vệ hạ thấp: Không có lần nào lợi tức trung bình hàng tháng của quỹ tốt hơn chỉ số khi lợi nhuận hàng tháng của chỉ số giảm (âm) / (tổng số không có điểm mẫu)

Tính nhất quán của bảo vệ ngược: Không có lần nào lợi tức trung bình hàng tháng của quỹ tốt hơn chỉ số khi lợi nhuận hàng tháng của chỉ mục là dương / (tổng số không có điểm mẫu)

Lưu ý cột hiệu suất trả về. Chỉ có 3/11 quỹ liên tục đánh bại NM00. Đó là một điều nếu một quỹ có 100% khả năng bảo vệ giảm giá và khoảng 60% khả năng hoạt động hiệu quả trở lại nhất quán. Tôi có thể nói rằng đó là một quỹ tốt. Tuy nhiên, khả năng bảo vệ giảm 100% với hiệu suất hầu như không trở lại là điều tồi tệ! Tám trong số 11 quỹ đã phải vật lộn với N100Midcap.

Không giống như Nifty Next 50, bạn không thể buộc tội tôi chọn một chỉ mục không liên quan ở đây! Dữ liệu này một mình là đủ để chứng minh tiêu đề. Đây là lý do tại sao chúng tôi thực sự cần một quỹ vốn hóa trung bình và vốn hóa nhỏ. Có một từ Hiệu trưởng và nó đã được hợp nhất vào một chỉ mục khác vì họ không phải là người dự thi. Hiện tại, chỉ có hai etfs trung bình:

Tránh xa cả hai vì chúng không được giao dịch thường xuyên dẫn đến sự thay đổi đáng kể giữa giá và NAV. Đọc thêm:ETF khác với Quỹ tương hỗ như thế nào:Hướng dẫn cho người mới bắt đầu và cả

Danh sách các quỹ tương hỗ chỉ số và ETF ở Ấn Độ:Nên chọn gì và tránh điều gì. Bạn cũng có thể xem các tùy chọn đầu tư theo chỉ số ion của tôi ở Ấn Độ.

Không phải trong một thời gian, không. ETF hoặc quỹ chỉ số không phổ biến vì chúng không có đủ tiền hoa hồng. Tại sao? vì AMC kiếm được nhiều tiền hơn từ các quỹ đang hoạt động. Các quỹ đầu tư có thể dễ dàng bán các quỹ có vốn hóa trung bình và vốn hóa nhỏ (đặc biệt là các quỹ đóng) và thu thập AUM và tăng lợi nhuận của họ. Tôi muốn nghĩ rằng một phần tốt của aum này là "chưa trưởng thành". Đó là mọi người thấy lợi nhuận 1 năm qua rất lớn và cam kết tiền hoặc họ cho rằng các quỹ như vậy “sẽ đánh bại” các loại quỹ khác “trong dài hạn”. Vì vậy, lợi ích của các nhà quỹ là không tạo quỹ chỉ số vốn hóa / trung bình.

Vâng, đó là điều đó. Nhưng khoan đã, tôi đã đi trước chính mình. Bây giờ chúng ta hãy xem phần còn lại của kết quả.

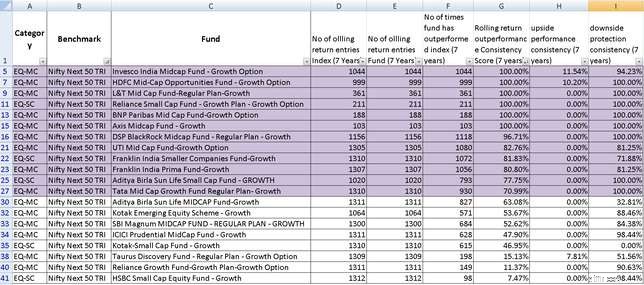

Một lần nữa mô hình đáng lo ngại tương tự.

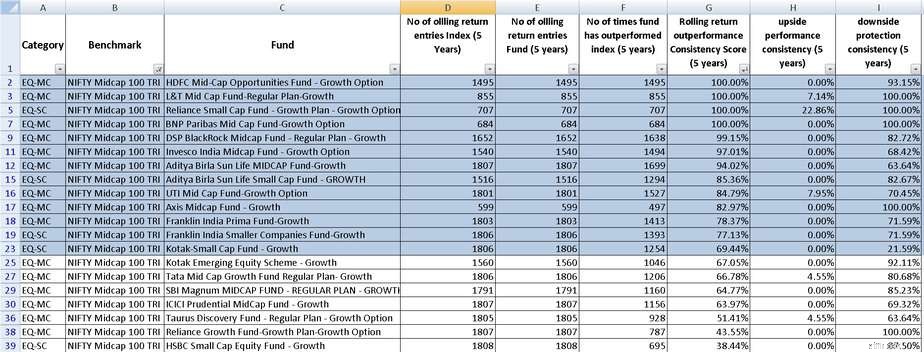

Mọi thứ dần trở nên tốt hơn khi chúng ta chuyển sang thời lượng ngắn hơn. Trong hơn 10 năm, N100M vẫn không bị đánh bại với gần một nửa số tiền.

NN50 có là một chỉ số khá khó để đánh bại. Tuy nhiên, trong tương lai, vốn hóa thị trường của các cổ phiếu NN50 có thể tăng dần và điều này có thể làm giảm lợi nhuận trong 15,20 năm tới. Chỉ là một phỏng đoán. Chỉ ra rằng đừng để bị cuốn theo hiệu suất trước đây của NN50.

Bây giờ, điều đó tốt hơn rất nhiều! Bạn có thể dễ dàng đăng các khoản tiền với hiệu suất sinh lời tốt và hiệu suất hoạt động giảm.

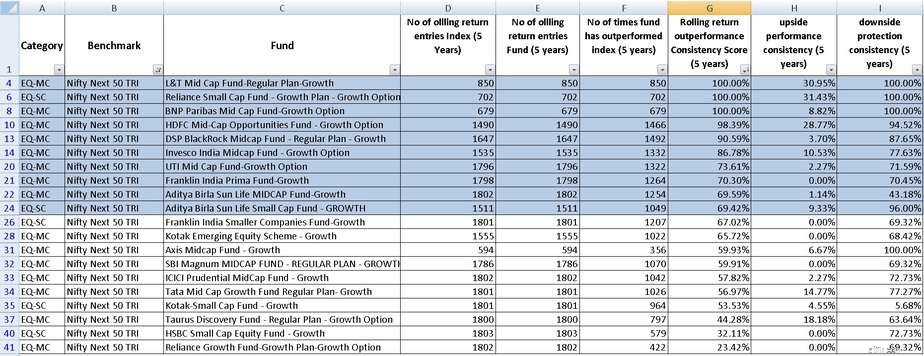

Với NN50, hiệu suất không mạnh bằng nhưng hợp lý.

Một lần nữa, NN50 khó đánh bại hơn một chút.

Xác định các quỹ có thành tích tốt trong 5 năm và 7 năm so với cả N100M và NN50. Tìm kiếm biện pháp bảo vệ giảm giá nhất quán và hiệu suất lợi nhuận hợp lý. Nếu bạn đang tìm kiếm các quỹ có vốn hóa trung bình và vốn hóa nhỏ (mở cửa cho đăng ký!) Thì hãy cho mình một danh sách mua sắm (ngắn) tuyệt vời! Tải xuống các quỹ vốn hóa trung bình và vốn hóa nhỏ so với công cụ sàng lọc N100M, NN50

Trong tương lai, có vẻ như khá có thể xảy ra rằng ít nhất một nửa số quỹ trong danh mục vốn hóa trung bình hoặc vốn hóa nhỏ sẽ không thể hoạt động tốt hơn (về mặt lợi nhuận) một tiêu chuẩn danh mục đại diện. Điều này thật đáng lo ngại vì chúng ta không có quỹ chỉ số vốn hóa trung bình hoặc vốn hóa nhỏ !! Không có cách thay thế! Nếu bạn thích quỹ chỉ số, hãy sử dụng Tùy chọn tăng trưởng kế hoạch trực tiếp 50 của ICICI Nifty Next. Nếu bạn thích các quỹ đang hoạt động, thì hãy tìm các quỹ có khả năng bảo vệ giảm giá tốt và hiệu suất sinh lời hợp lý. Dù bằng cách nào, đó là tất cả những gì người ta có thể làm. thở dài!